لماذا تكلِّف قطعة شوكولاتة أكثر من ثمن سيارة "بورش"؟

بقلم: David Fickling

المصدر: بلومبرغ - مقال رأي

11:54 صباحاً 24 مارس 2021 حدثت فى 05:14 مساءً 17 نوفمبر 2023

David Fickling is a Bloomberg Opinion columnist covering commodities, as well as industrial and consumer companies. He has been a reporter for Bloomberg News, Dow Jones, the Wall Street Journal, the Financial Times and the Guardian.

تعديل مقياس القراءة

إذا كنت تفكِّر في الشركات التي قد ترغب في زيادة قيمة أسهمها من خلال إعادة شراء الأسهم، فمن المحتمل أن تأتي "ليندت آند سبرونغلي" (Lindt & Sprungli AG) بالقرب من أسفل القائمة.

أغلقت الأسهم الأساسية في شركة صناعة الشوكولاتة السويسرية عند 81,000 فرنك سويسري (87,650 دولاراً) لكلِّ سهم في أول مارس، وهذا يكفي بالكاد لشراء سيارة كهربائية جديدة من طراز"بورشه تايكان"، أو منزل مكوَّن من خمس غرف نوم مع مزرعة عنب في البرتغال.

وفي اليوم التالي، أعلنت "ليندت" عن خطط لإعادة شراء أسهم بقيمة 750 مليون فرنك، مما جعل الأسهم تقترب من المستوى القياسي البالغ 93,800 فرنك، الذي بلغت ذروته في فبراير الماضي.

ولا يُطالب المستثمر غالباً بالتخلي عن الكثير لشراء سهم واحد، فالشركات التي لديها أسعار أسهم باهظة الثمن من ناحية القيمة المطلقة، نادرةٌ مثل أسنان الدجاج، وهو ما يعاكس المعنى المعتاد لمصطلح "سعر مرتفع بالنسبة للأرباح المتوقَّعة" في السوق.

"بيركشاير هاثاواي"

ويعدُّ سهم "بيركشاير هاثاواي" من الفئة "إيه" المثال الأكثر شهرة، فقد تمَّ تعقّبه في الغالب منذ عقود لتتبُّع براعة "وارن بافيت" الاستثمارية.

وعند السعر الحالي البالغ 396,399 دولاراً، يمكن لـ"بافيت" نظرياً شراء منزله الخاص مقابل ثلاثة أسهم فقط. ولكن مع التعويم الحر لـ 362,860 سهماً فقط، فإنَّ هذا السهم من الفئة "إيه" يعدُّ أقل أهمية بكثير من تعويم أسهم الفئة "بي" البالغة 1.29 مليار دولار، التي يتداولها معظم المستثمرين المختلفين عند مبلغ 260.91 دولاراً.

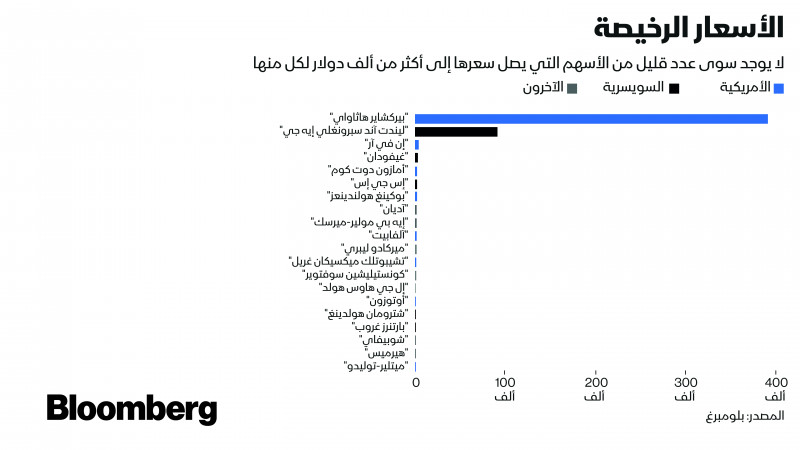

وحتى إذا حدَّدت مبلغاً منخفضاً نسبياً، فلا يوجد سوى عدد قليل من الشركات الممتازة التي تصل أسهمها إلى أكثر من ألف دولار لكلٍّ منها.

وتعود الغالبية العظمى من هذه الشركات إلى شركات التكنولوجيا الأمريكية من أمثال"أمازون دوت كوم إنك"، و"ألفابيت إنك"، التي يبدو أنَّها تتعامل مع أسعار أسهمها على أنَّها منافسة لـ"بافيت".

كما تشمل أيضاً صناديق الاستثمار العقاري اليابانية، التي لا يتمُّ تداولها كثيراً، وعدد من الشركات السويسرية الأخرى، بما في ذلك شركة "باري كاليبو"، منافسة "ليندت".

أسهم "حديقة حيوان برلين"

وهناك أيضاً أسهم لا تختلف عن تلك المنخفضة السعر، ويعود معظمها إلى بقايا الأسهم العائمة في الشركات التي يحتفظ بها مستثمروها الأساسيون، إذ يتمُّ تداولها خارج البورصة بأحجام نادراً ما تتجاوز ألف سهم في اليوم.

وعلى سبيل المثال، إذا كنت ترغب في شراء حصَّة في حديقة الحيوانات برلين، فهناك 3 آلاف سهم يمكنك الحصول عليها مقابل 8350 يورو (9950 دولاراً) لكلِّ سهم، شريطة أن تتمكَّن من العثور على وسيط.

ويتاح نظرياً سهم "هوتيل ماجيستيك" بسعر 3500 يورو، وهو مكان الاستراحة التقليدي لنجوم السينما في مدينة كان الفرنسية.

كما يمكنك الحصول على شريحة من صحيفة "نيو زورتشي زايتونغ" Neue Zurcher Zeitung مقابل 5250 فرنكاً سويسرياً. وتتوفَّر الأسهم في البنوك المركزية البلجيكية أو السويسرية بأسعار مماثلة.

ولدى "ليندت" مثل "بيركشاير هاثاواي"، فئة منفصلة من الأسهم للمستثمرين الصغار. ونظراً لكونك في سويسرا، ولست في نبراسكا، فإنَّ شراء تذكرة الأسهم الرخيصة لا يزال يكلِّفك 8115 فرنكاً سويسرياً عند إغلاق يوم الخميس.

لماذا لا تفضل الشركات الأسهم باهظة الثمن؟

وإذا كنت تميل إلى التساؤل عن سبب رغبة أي شركة في الحصول على أسهم باهظة الثمن، وهي الأسهم التي سيضطر المستثمر الصغير العادي إلى إعادة الرهن العقاري، لكي يشتري منها سهماً واحدأ، فقد يكون السؤال الأفضل الذي يجب طرحه هنا هو لماذا لا يفعلون ذلك؟

فبعد كلِّ شيء، يتطلَّب الحفاظ على نطاقات تسعير ثابتة للأسهم التي يعتمد الاستثمار فيها على فكرة استمرارية زيادة الأرباح جهداً كبيراً للغاية.

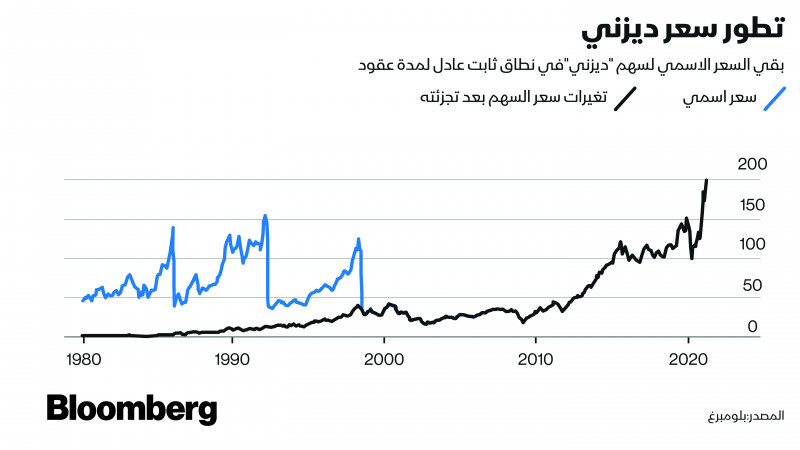

وبلغ صافي الدخل لشركة "والت ديزني كو" مبلغاً قدره 11.05 مليار دولار في عام 2019، أي حوالي 80 ضعفاً عن 135 مليون دولار في عام 1980.

ومن ناحية أخرى، كان سعر سهمها في نهاية العام أقل بثلاثة أضعاف عن سعر 51.25 دولاراً في نهاية ذلك العام، بفضل مجموعة من عمليات تجزئة الأسهم التي بدأت في كلِّ مرة تحرَّك فيها السعر بما يزيد على 100 دولار لكل منها.

تكلفة "تجزئة" الأسهم

وكل هذا يأتي بتكلفة، فتجزئة الأسهم تعدُّ خطوة كبيرة للشركات، وتستلزم دفع مبالغ كبيرة إلى البنوك الاستثمارية، كما يتقاضى العديد من الوسطاء والبورصات رسوماً على أساس كلِّ سهم أيضاً، ولذلك يمكن أن ينتهي الأمر بخسارة الأموال عند اقتطاع الأسهم من قبل مساهمي الشركات التي تملك حجماً كبيراً من أسهم الإصدار.

وقَدَّرت دراسة أجريت عام 2009 بقيادة البروفيسور ويليام ويلد، الأستاذ في جامعة "ويسكونسن" آنذاك، أنَّ مساهمي شركة "جنرال إلكتريك" يمكن أن يدفعوا 100 مليون دولار سنوياً كعمولات تداول زائدة، نتيجة تاريخ الشركة الطويل من تجزئة الأسهم، وكان التفسير التقليدي لذلك هو أنَّ مجالس إدارة الشركات تفعل شيئاً شبيهاً بمديري متاجر الدولار.

وإذا كنت تريد تنشيط أسهمك الخاصة قليلاً، فلن يفيدك كثيراً المستثمرون المؤسسون الذين لا يفكرون مرتين في إسقاط أربعة أرقام على سهم واحد، لأنَّ سلوكهم الشرائي يعتمد على احتياجهم لتكوين محفظة متوازنة، وعلى التحليلات الصارمة لتوقُّعات الأرباح.

هذا النوع لن يفيدك في رفع أسعار أسهمك، قم بخفض السعر إلى مستوى يمكنك من خلاله جذب المضاربين، فقد ترتفع التقييمات، ومعها خطط الحوافز طويلة الأجل المرتبطة بالأسهم الخاصة للمديرين التنفيذيين.

ارتفاع متوسط أسعار الأسهم

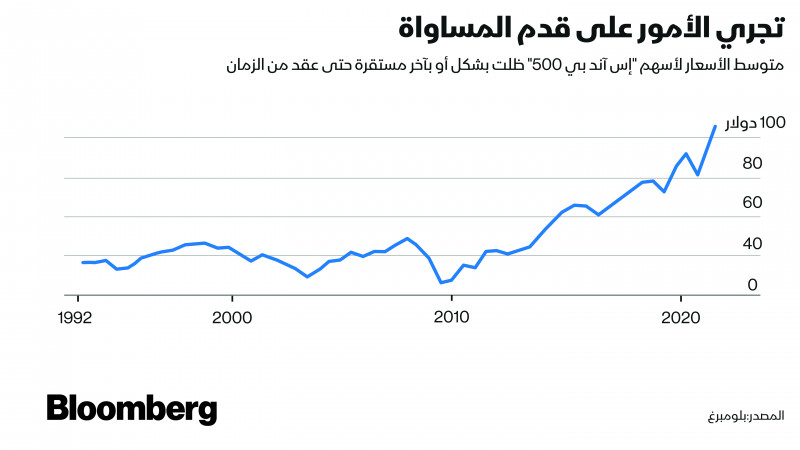

إلا أنَّ هناك دليلاً على أنَّ طريقة التفكير هذه آخذة في التلاشي. فخلال معظم القرن الماضي، جمعت تجزئة الأسهم متوسط أسعار الأسهم الأمريكية حول نطاق يتراوح بين 20 و50 دولاراً.

وبدأ متوسط الأسعار لأسهم "إس آند بي500" في الارتفاع بشكل حادٍّ منذ حوالي 10 سنوات، ليبلغ 105.50 دولاراً حالياً. وإذا لم يعد الحجم مهماً في سوق الأوراق المالية، فربما اختارت شركة "ليندت" اللحظة المناسبة لكي تنمو.