صفقة "بايونير" تمنح شركات ملكية خاصة بارقة أمل للتخارج من النفط الصخري

03:45 مساءً 11 أبريل 2021 حدثت فى 11:19 مساءً 20 أبريل 2022

المصدر: بلومبرغ

تعديل مقياس القراءة

أخيراً ترى شركات الملكية الخاصة، التي راهنت على النفط الصخري، خلال أكثر من عقد، بصيصاً من الأمل على أنَّ استثماراتها ستؤتي ثمارها.

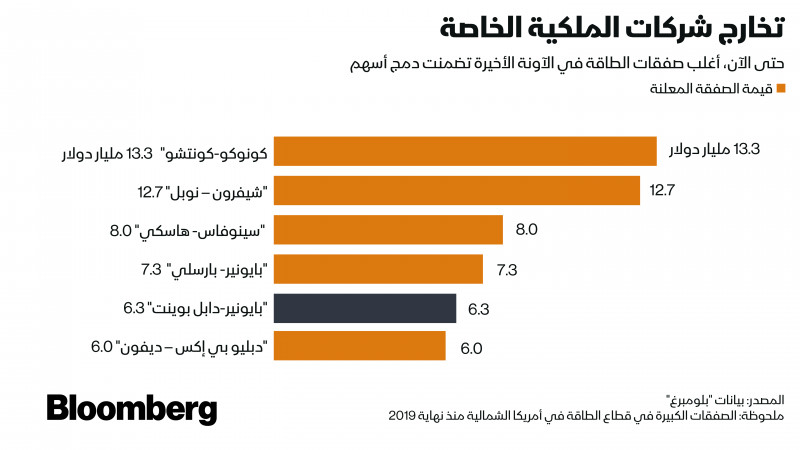

وأدهشت "بايونير ناتشورال ريسورسيز كو" المحللين والمستثمرين بصفقة قيمتها 6.4 مليار دولار لشراء "دابل بوينت إنرجي"، شركة إنتاج النفط الصخري المدعومة من "أبولو غلوبال مانجمنت كو"، و"كوانتوم إنرجي بارتنرز"، و"ماغنيتار كابيتال"، و"بلاكستون كريديت"، وتعدُّ الصفقة أكبر استحواذ لشركة بترول خاصة منذ 2011.

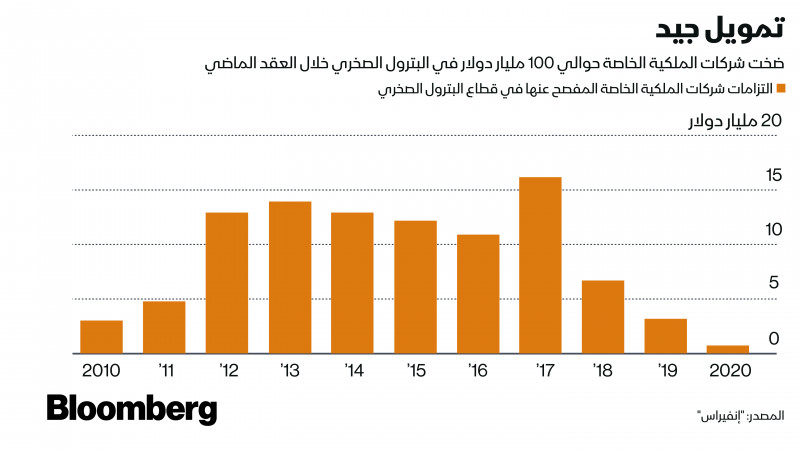

وكانت الصناديق الكبيرة من بين أكثر الباحثين عن فرص استحواذ في حقول النفط الصخري في أمريكا الشمالية، مثل حوض البرميان، وكانت تخطط لتحويل تلك الممتلكات إلى شركات عامة عملاقة لتحقيق ربح سريع، ولكن انهارت الاستراتيجية بعد أن ساهمت الحفَّارات التي موَّلت أعمالها بالديون في تخمة خام عالمية، وهو الأمر الذي أحدث اضطرابات في أسواق النفط ، وأدار المشترون المحتملون ظهورهم للمستكشفين المدعومين من شركات الملكية الخاصة.

صفقة "بايونير"

وأصبحت صفقات مثل استحواذ "بايونير" على "دابل بوينت" قليلة ونادرة، وعلى مدار العام الماضي، هيمن على الصفقات اندماج الشركات العامة بعضها مع بعض في صفقات أسهم بالكامل بدلاً من اقتناص الكيانات المدعومة من شركات الملكية الخاصة، ولكنَّ "دابل بوينت" قدَّمت شيئاً مختلفاً عن أقرانها، بحسب ما قال المدير التنفيذي المشترك، كودي كامبل، في مقابلة.

وقال كامبل: "أصبحت المعايير عالية للغاية، لأنَّ السوق أصبح منضبطاً لدرجة أنَّ أيَّ صفقة ينبغي أن تُقدِّم تدفُّقات نقدية من اليوم الأول، ولا يكفي أن تكون آفاقها مبشرة أو تسيطر على منطقة امتياز مناسبة، وإنما ينبغي أن تكون شيئاً يمكن أن يتحوَّل إلى شركة أكبر، ويقدِّم نمواً تراكمياً، وتطلَّب الأمر منا مهمة شاقة للوصول إلى ذلك".

وأوضحت "بايونير" أنَّ هذه الصفقة من شأنها أن تُحسِّن المقاييس المالية الرئيسية، وتزيد توقُّعات توزيعات الأرباح بدون إضافة الكثير من الديون.

وتعهد المدير التنفيذي، سكوت شيفيلد، بإبطاء النمو السريع لـ"دابل بوينت" من أجل حصد المزيد من النقدية، وخفض عدد الحفارات النشطة عبر أصولها إلى خمس بدلاً من سبع.

وكانت آراء المحللين مختلطة بشأن الصفقة، ورفع "كريدي سويس غروب"، و"كوين آند كو" السعر المستهدف لسهم "بايونير"، مشيرين إلى التوقُّعات بتحسُّن التدفُّقات النقدية.

وفي الوقت نفسه، شكَّك "كيبنك كابيتال ماركتس"، و"سكوتشيا بنك" في قيمة الصفقة، وفيما إذا كانت "بايونير" في الأساس بحاجة لتضخيم محفظتها.

وتراجعت "بايونير" مع أقرانها يوم الإثنين، وهبطت بنسبة 7.6% إلى 152.18 دولاراً في الساعة 4:15 مساء في نيويورك مع هبوط أسعار الخام الأمريكي والعالمي.

وكتب سكوت غروبر من "سيتي غروب"، في مذكرة، أنَّ الصفقة تمثِّل "اختباراً حقيقياً لشركة صحية ذات مخزون وافر من النقدية، وتسعى وراء صفقة مقابل أسعار صعدت قليلاً عن القاع".

تشغيل حفارات أكثر

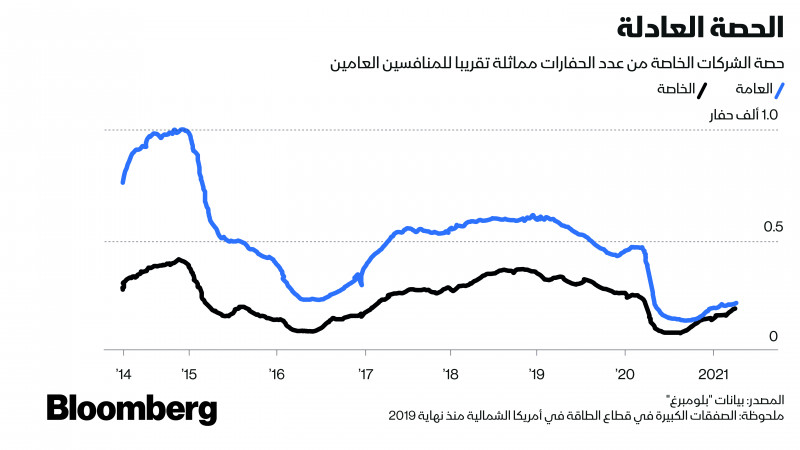

حتى وإن لم تثمر الصفقات الشبيهة فوراً، من الواضح أنَّ الكثير من الشركات الخاصة الأصغر، تركِّز على تحقيق نموذج التدفُّقات النقدية المشابهة للشركات العامة.

وتكمن مشكلة القطاع في أنَّ العديد من الشركات الخاصة تحتاج إلى بناء الإنتاج لمرحلة تستطيع عندها كسب أموال، مما يعني الكثير من معروض النفط في وقت

لا يزال فيه الطلب ضعيفاً جرَّاء الوباء.

وقال ويل فانلوه، المؤسس المشترك لـ"كوانتوم"، قبل الإعلان عن صفقة "دابل بوينت": "يتعيَّن علينا الوصول لتدفُّقات نقدية إيجابية قبل أن تسعى شركة عامة لشراء واحدة من شركاتنا الخاصة، وبالتالي نحن مستعدُّون لتشغيل عدد حفَّارات أعلى من المعتاد، وهو شيء تدركه الكثير من صناديق شركات الملكية الخاصة".

ومن بين المستكشفين في حوض البرميان والمملوكين ملكية خاصة أيضاً، وقد يكونوا جذابين للمشترين، وهم "ميوبورن أويل كو"، و"إنديفور إنرجي ريسورسيز"، و"كراون كويست أوبيراتينغ"، وفقاً لويليان جانيلا، محلل في "كريدي سويس" في نيويورك، ويدير الشركات الثلاث مجتمعة 22 حفَّاراً في حوض البرميان، أي أكثر من "أكسون موبيل"، و"شيفرون" مجتمعتين.

وقال جانيلا: "الموجة المقبلة من الصفقات ينبغي أن تتضمَّن دمج الحفَّارات الأكبر المملوكة ملكية خاصة".