جاذبية ديون تركيا تتزايد مع انحسار مخاطر التخلف عن السداد

11:55 صباحاً 16 أبريل 2021 حدثت فى 05:14 مساءً 17 نوفمبر 2023

المصدر: بلومبرغ

تعديل مقياس القراءة

تشبه تركيا إلى حد كبير أسوأ الدول المتعثرة في أمريكا اللاتينية وفقاً لبعض المقاييس. لكن بعض المستثمرين ومن بينهم "فيدليتي إنترناشيونال" و"فانغارد أسيت مانجمانت" يجدون فيها الكثير مما يعجبهم.

منذ أن قام الرئيس رجب طيب أردوغان بإقالة محافظ البنك المركزي الصديق للأسواق في الشهر الماضي، ارتفعت كلفة التأمين على الديون السيادية التركية لأعلى مستوى بين الأسواق الناشئة بعد الأرجنتين. وتراجعت الليرة وقفز مقياس احتمال التخلف عن السداد لمدة عام إلى مستوى قياسي، وسط مخاوف بشأن احتياطيات البنك المركزي واحتياجات الاقتراض الأجنبي وزيادة حالات الإصابة بفيروس كورونا الذي يهدد عائدات السياحة.

بالنسبة للمضاربين على الصعود، فقد ذهب البيع على المكشوف بعيداً جداً، وزادت كل من "فيدليتي"و"فانغارد" من انكشافهما على الديون التركية بالعملة الصعبة إلى حد المبالغة. على عكس الأرجنتين ولبنان، اللتين تعثرتا في عام 2020، فإن لدى تركيا احتياطيات نقدية كافية، في حين أن ارتفاع عقود مقايضات التخلف عن سداد الائتمان أمر فني وحسب، على حد قولهم.

قال بول جرير، مدير الأموال في "فيدليتي" في لندن: "نعتقد أن تخلف تركيا عن سداد ديونها غير مرجح على المدى القريب. إذ تعتمد تركيا بشكل كبير على رأس المال الأجنبي لتمويل عجز الحساب الجاري الطبيعي ومتطلبات التمويل الخارجي لشركاتها وقطاعاتها المالية. ولتحقيق هذه الغاية، نتوقع أن تواصل تركيا إظهار رغبتها وقدرتها على خدمة التزامات ديونها الخارجية والمحلية ".

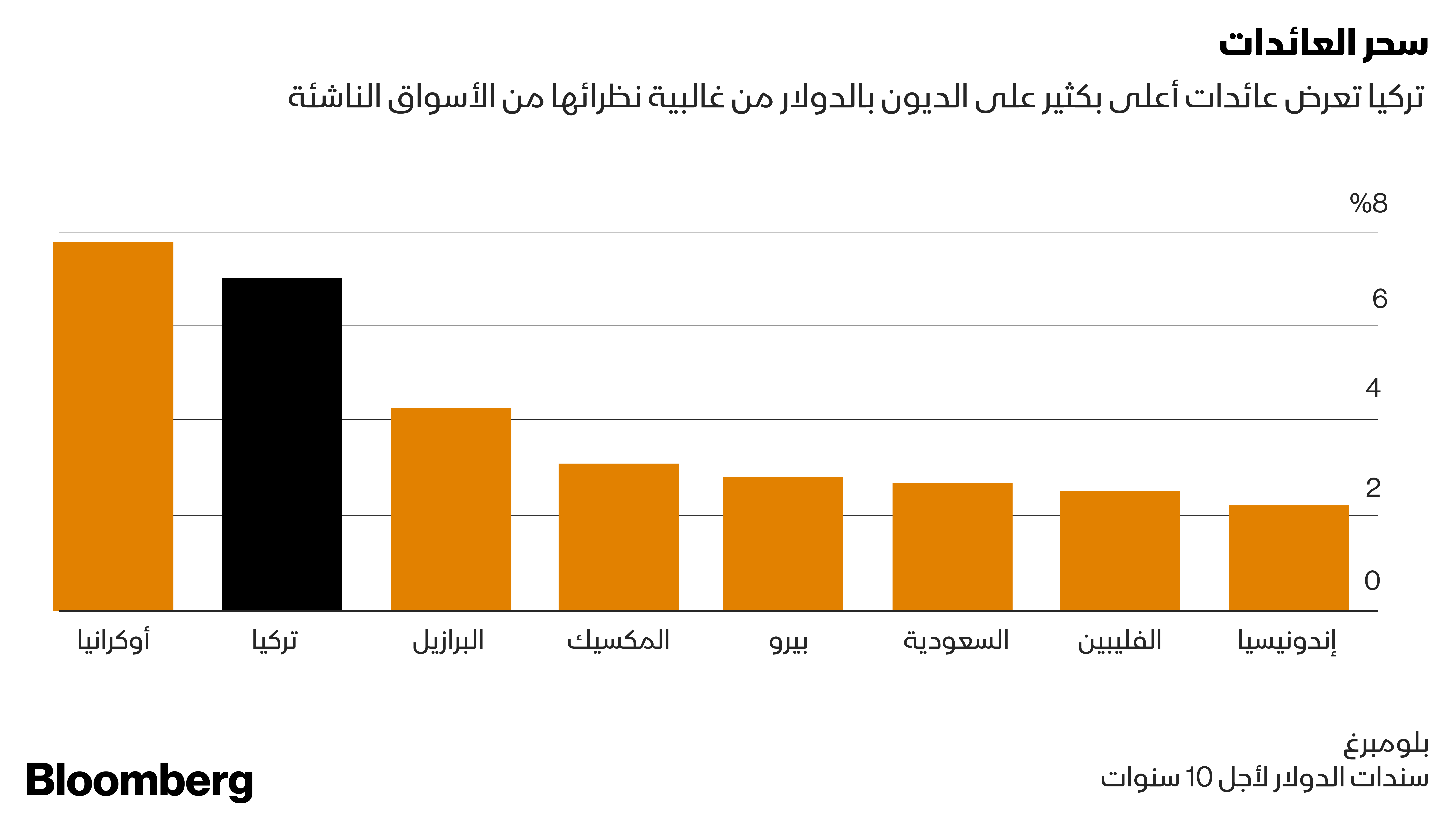

ينجذب المستثمرون نحو سوق السندات الأجنبية بعد أن أدى طرد ناجي إقبال المفاجئ في 20 مارس إلى ضرب العملة المحلية وترك مستثمري الديون المحلية يكتوون بنار تبعاتها. يُظهر مؤشر بلومبرغ باركليز أن المكاسب التي حققتها السندات بالدولار في تركيا تعادل ثلاثة أضعاف متوسط الأسواق الناشئة هذا الشهر. قال جرير إن تركيا تقدم "نقاط دخول جذابة لفرص كبيرة".

جدال معدل الفائدة

سعى المحافظ الجديد للبنك المركزي، شهاب كافجي أوغلو، إلى تهدئة المستثمرين قبل أول اجتماع لسعر الفائدة له يوم الخميس، قائلاً إنه لا ينبغي افتراض التراجع عن الارتفاعات التي وضعها سلفه. وتراجعت الليرة بحوالي 9% مقابل الدولار هذا العام، وهو أسوأ أداء بعد الريال البرازيلي والبيزو الأرجنتيني.

لكن هناك مؤشرات على أن الأسوأ قد انتهى الآن، فالليرة مقيدة بنطاق محدد وقد أدت مقايضات التخلف عن سداد الائتمان إلى التخلص من بعض مكاسبها منذ أواخر مارس.

ترجع زيادة المبادلات إلى استخدامها كوسيلة تحوط من قبل المستثمرين المحاصرين في مراكز المبالغة في الزيادة أكثر من كونها رهاناً حقيقياً على التخلف عن السداد، وفقاً لما قاله نيك إيزينجر، الرئيس المشارك للدخل الثابت النشط في الأسواق الناشئة في "فانغارد" بلندن.

ومقارنة مع الحكومات المتعثرة، فإن عبء ديون تركيا منخفض نسبياً إذ يشكل نسبة 37% من الناتج المحلي الإجمالي. أما المستوى المعادل في لبنان والأرجنتين فهو 172% و97% على التوالي.

قال سيرغي ديرغاتشيف، مدير محفظة ديون الأسواق الناشئة في "يونيون إنفيستمنت" في فرانكفورت: "يعد القطاع المالي التركي جزءاً لا يتجزأ من الهندسة المالية العالمية". ما يعني أن أي تقصير في سداد الديون سيكون ضربة كبيرة لسمعة المقرضين بسبب هذه العلاقات الوثيقة مع المقرضين الأوروبيين والخليجيين. أضاف ديرغاتشيف: "هذا اختلاف كبير مقارنة بالأرجنتين".

اقترض "آكبانك"، الذي يحدد المعيار القياسي للبنوك التركية الأخرى، حوالي 677 مليون دولار في طرح مشترك من شريحتين الأسبوع الماضي بتكلفة مماثلة للتسهيلات في أكتوبر.

مخاطرة معكوسة

في الوقت نفسه، يولي المستثمرون اهتماماً وثيقاً باحتياطيات تركيا من العملات الأجنبية. قبل وصول إقبال إلى البنك المركزي في نوفمبر، تعرض وزير الخزانة والمالية السابق للهجوم لقيامه بتبديد المخزون في محاولة لوقف خسائر الليرة. وقال أردوغان إنه لم يتم فقدان أي احتياطيات.

يكمن أحد المخاطر المحتملة في ممارسة البنك المركزي المتمثلة في اقتراض عشرات مليارات الدولارات من المقرضين عن طريق المقايضات. وبينما تستحوذ البنوك على 221 مليار دولار من الودائع بالعملة الصعبة، فإن ضعف الليرة قد يدفع الأتراك لسحب مدخراتهم من المقرضين، ما سيجبر البنك المركزي على إغلاق مراكز المبادلة.

وقال مانيك نارين، رئيس إستراتيجية الأصول المتقاطعة في الأسواق الناشئة لدى "يو بي إس": "إنهم يسيرون على حبل مشدود، وهذا هو سبب هوس السوق بحاجتهم إلى إدارة سياسة نقدية صارمة".