موجة مكاسب سهم "سوفت بنك" مهددة بالتوقف.. لماذا؟

06:02 مساءً 05 مايو 2021 حدثت فى 05:14 مساءً 17 نوفمبر 2023

المصدر: بلومبرغ

تعديل مقياس القراءة

استنفد مؤسس مجموعة "سوفت بنك" ماسايوشي سون، أغلب الـ 23 مليار دولار المخصصة لعمليات إعادة شراء أسهم "سوفت بنك"، مما يزيد المخاوف من أنَّ سلسلة الصعود في سهمه ستنتهي بدون تدخل سريع.

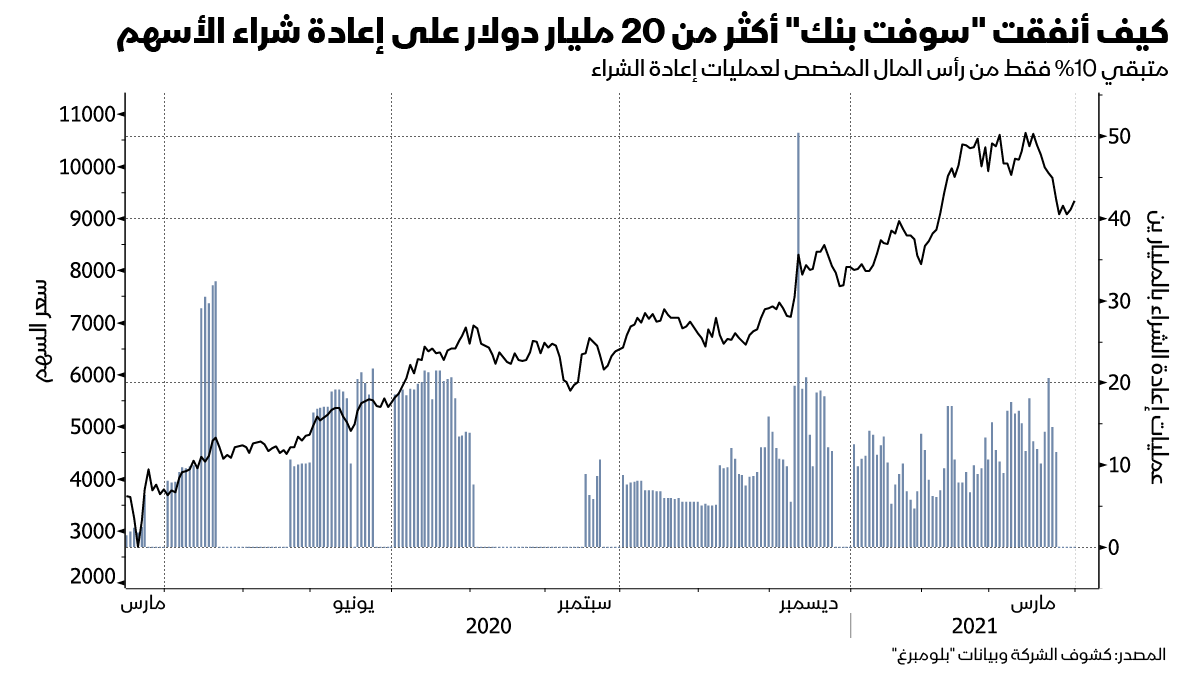

واشترت الشركة التي تتخذ من طوكيو مقرَّاً لها أكثر من 20 مليار دولار من أسهمها الخاصة خلال العام الماضي حتى مارس، وفقاً لبيانات "سوفت بنك"، وهو مجهود غير مسبوق ساهم في زيادة قيمة السهم بأكثر من الضعف.

وحالياً، وبالنظر إلى تبقي حوالي 10% من رأس المال المخصَّص لعمليات إعادة الشراء؛ فإنَّ البرنامج ربما قد ينتهي قريباً في الشهر المقبل، بحسب ما تظهر حسابات "بلومبرغ".

انخفاض الأسهم

وبالفعل هناك علامات على أنَّ عمليات إعادة الشراء تفقد تأثيرها على رفع سعر سهم "سوفت بنك"، وانخفضت الأسهم بنسبة 5.7% في مارس، وهو أسوأ أداء شهري منذ أدنى مستوى وصلت إليه في ذروة الوباء منذ عام.

وهبطت الأسهم برغم إنفاق المزيد من الأموال على عمليات إعادة الشراء، وتقدُّم السوق الأوسع، والتوقُّعات بأنَّ أرباح "سوفت بنك" في ربع مارس ستصل لمستوى قياسي.

وقال تول غويال، محلل كبير في "جيفريز": "عمليات إعادة الشراء تقترب من نهايتها.. وعندما تنتهي الضغوط الصعودية على سعر السهم، قد تظهر رهانات البيع على المكشوف".

ولم يقل "سون" إذا كان سيخصص المزيد من رأس المال لعمليات إعادة الشراء أم لا، وكان قد أعلن عن 4 جولات العام الماضي بقيمة إجمالية 2.5 تريليون ين أو حوالي 23 مليار دولار، ومن المحتمل أن يكشف عن التزام جديد عندما تنشر "سوفت بنك" نتائج أعمالها في 12 مايو.

وقال متحدِّث باسم "سوفت بنك" في بريد إلكتروني، إنَّ سعر السهم لا يعكس عمليات إعادة الشراء فحسب؛ وإنَّما تقدير المساهمين للتقدُّم المحرز في الأعمال الاستثمارية أيضاً، كما رفض التعليق عن خطط المزيد من عمليات الشراء.

وتراجعت أسهم "سوفت بنك" بنسبة 1.5% برغم ارتفاع مؤشرات الأسهم اليابانية.

خطط لبيع الأصول

بعد انخفاض الأسهم في مارس 2020 جراء تفشي فيروس كورونا، كشف "سون" عن خطط لبيع الأصول لتقليل الديون، وإعادة شراء الأسهم، كما أعلن عن صفقة لبيع مصممة الرقائق "آرم ليمتد" إلى "إنفيديا" مقابل 40 مليار دولار، واقترب سهم "سوفت بنك" من أعلى مستوى في عشرين عاماً قبل أن ينخفض الشهر الماضي.

ومن الصعب التكهن بالضبط بموعد نفاد الأموال المخصَّصة لإعادة شراء الأسهم، ولكنَّ تاريخ "سوفت بنك" من مشتريات الأصول يقدِّم دليلاً إرشادياً، فقد أنفقت الشركة في المتوسط 200 مليار ين شهرياً على مدار نصف العام الماضي، و253 مليار ين في مارس وحده، وهو أكبر إنفاق شهري لها العام الجاري، وكان قد تبقّى 258 مليار ين فقط في الشريحة النهائية لإعادة الشراء في نهاية مارس.

ويقول كيرك بودري، المحلل في "ريديكس ريسيرش" في طوكيو: "إنَّه لأمر مدهش فمقدار ما أعادوا شراءه خلال الأشهر القليلة الماضية حتى مع تداول الأسهم عند مستوى قياسي.. ولم يكن هناك تباطؤ في المشتريات، وهو ما يضفي مصداقية على فكرة أنَّ الشركة ستعيد شراء المزيد من الأسهم عند نفاد الأموال المخصَّصة لذلك".

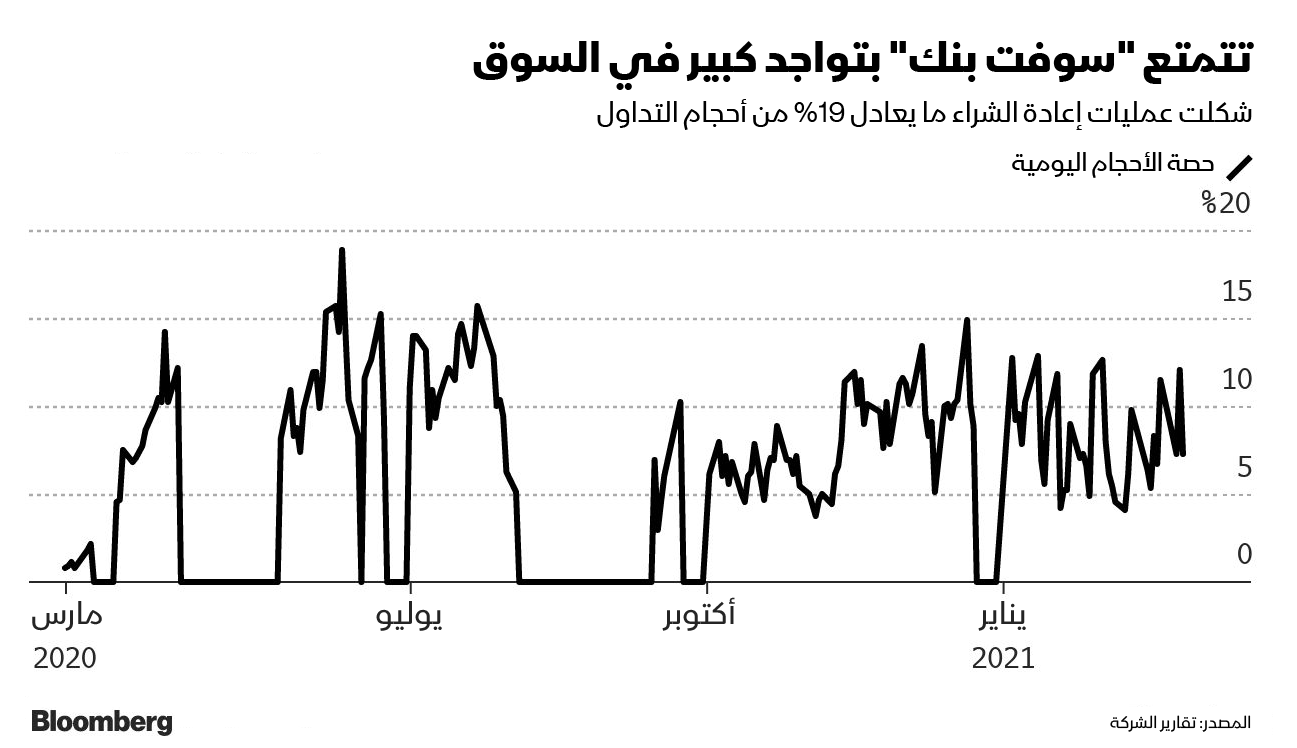

وأبدت "سوفت بنك" استعدادها للقيام بتدخلات كبيرة لدعم الأسهم في وجه الأخبار السيئة أو للبناء على زخم الأحداث الإيجابية، وشكَّلت في بعض الأحيان ما يصل إلى 19% من حجم تداولات السهم، وأنفقت أكثر من 50 مليار ين في جلسة تداول واحدة في العاشر من ديسمبر الماضي.

وأدت عمليات إعادة الشراء إلى ارتفاع الأسهم بنسبة 11% بعد يوم من نشر "بلومبرغ" أنباء عن مناقشة "سون" لاستراتيجية جديدة لتحويل "سوفت بنك" للملكية الخاصة، مما أشعل موجة صعود.

وأنفقت الشركة أكثر من 130 مليار ين خلال خمسة أيام عمل في منتصف أبريل من العام الماضي، وهو أكبر أسبوع تداول لها بعدما تنبأت بتسجيل خسارة سنوية قياسية، وذلك مع انهيار قيَم شركاتها الناشئة أثناء وباء فيروس كورونا.

وعندما ساعدت أسواق الأسهم المنتعشة بتحويل الخسائر إلى أرباح قياسية في صندوق رؤية في أوائل فبراير، اشترى "سوفت بنك" أكثر من 34 مليار ين من الأسهم على مدار يومين بعد إعلان النتائج.

وبشكل عام، كانت مشتريات "سوفت بنك" ذات تأثير إيجابي، فلكلِّ مليار دولار تمَّ إنفاقها على عمليات إعادة الشراء، ارتفعت القيمة السوقية للشركة بأكثر من 6 مليارات دولار، وذلك حتى مارس، وهو الشهر الذي أنفقت فيه الشركة أكثر من 2.3 مليار دولار فقط لترى قيمتها السوقية تنزلق بحوالي 11 مليار دولار.

دفعة من نتائج الأعمال

وقد توفِّر نتائج الأعمال القادمة فرصة أخرى لتعزيز سعر السهم، ومن المتوقَّع أن تعلن "سوفت بنك" عن أعلى صافي دخل على الإطلاق لعام بأكمله لشركة يابانية مدرجة في أيِّ ربع منذ 1990، وفقاً للبيانات التي جمعتها "بلومبرغ".

وقالت مصادر مطَّلعة على الأمر، إنَّ أرباح صندوق "رؤية"، التي صعدت بحدة نتيجة الطرح الأولي الناجح لشركة "كوبانغ إنك"، قد تصل إلى مستوى غير مسبوق عند 30 مليار دولار.

وبرغم أنَّ الأرباح هي إلى حدٍّ كبير مكاسب ورقية على الاستثمارات، فإنَّ "سون" لديه الكثير من السيولة لمواصلة إعادة شراء الأسهم، وموَّل البرنامج الأصلي عن طريق بيع حصة من أسهم "علي بابا" بحوالي 16 مليار دولار، بالإضافة إلى جزء أكبر من حصته في "تي موبايل يو إس إنك"، وبعض الأسهم في وحدة الاتصالات اليابانية في "سوفت بنك".

ثم ذهب إلى أبعد من ذلك، وأعلن عن بيع "آرم"، وخفَّض الحصة في "سوفت بنك كورب" بنحو الثلث، وباع حصة مسيطرة في شركة توزيع الهواتف "برايت ستار كورب"، وكان لدى التكتل الياباني 4.45 تريليون ين من النقدية ومكافآتها في 31 ديسمبر.

ومؤخراً فكَّر "سون"، الذي انتقد الفجوة بين الحصة السوقية لـ"سوفت بنك" وقيمة أصولها كثيراً، في تحويل شركته للملكية الخاصة في مارس الماضي، وقد تكون عمليات إعادة الشراء جزءاً من استراتيجية متعددة السنوات لتقليص عدد الأسهم القائمة حتى يصبح المؤسس يسيطر على حصة كبيرة بما يكفي للضغط على المستثمرين المتبقين، بحسب ما قالت مصادر لـ"بلومبرغ" في ديسمبر.

وارتفعت حصة الأسهم الخزينة التي تمتلكها الشركة من أعلى قليلاً من 1% إلى 17% خلال العام الذي بدأت فيه عمليات إعادة الشراء منذ مارس الماضي، وبجانب حصته الشخصية، يسيطر "سون" حالياً على حوالي 40% من الأسهم القائمة.

وارتفع سهم "سوفت بنك" بأكثر من 160% منذ أن بدأت الشركة إعادة شراء الأسهم، ولكن تباطأت المكاسب في الأشهر الماضية مع تقلُّص الفرق بين القيمة الاسمية للسهم، والقيمة السوقية الحالية.

وتقلَّصت الفجوة من 74% في مارس 2020 إلى حوالي 30% دون أخذ مكاسب رأس المال في الاعتبار، وفقاً لتقديرات غويال من "جيفريز"، ويرى بودري من "ريديكس ريسيرش" أنَّ الخصم يبلغ الآن حوالي 40%.

وقال جاستن تانغ، مدير الأبحاث الآسيوية في "يونايتد فيرست بارتنرز، في سنغافورة، إنَّ الأسهم تواجه المزيد من الرياح المعاكسة إذا فشل بيع "آرم" إلى "إنفيديا"، وتضغط شركات التكنولوجيا الصيني، بما في ذلك "هواوي تكنولوجيز" على الحكومة لمنع الصفقة، في حين قال مشرِّع في بريطانيا، حيث تقع شركة "آرم"، إنَّه يخطط للتدخل "لأسباب أمن قومي".

وفي الوقت نفسه، تنخرط "آرم" في معركة قانونية من أجل السيطرة على وحدتها الصينية مع رفض مديرها التنفيذي-الذي أقالته "سوفت بنك"- الرحيل.

وقال تانغ: "إذا لم يكن هناك الحافز لزيادة القيمة الصافية للأصول، فمن المحتمل أن نرى الفرق بين القيمة الاسمية والسوقية يتَّسع مجدداً، وبعد كل شيء، ما تزال "سوفت بنك" تكتلاً يحوي الكثير من الاستثمارات غير المدرَجة في البورصة في محفظته".