هل يمكن للأرباح المرتفعة أن تواصل دعم صعود الأسهم الأمريكية؟

بقلم: Nir Kaissar

المصدر: بلومبرغ - مقال رأي

04:20 مساءً 03 مايو 2021 حدثت فى 05:14 مساءً 17 نوفمبر 2023

Nir Kaissar is a Bloomberg Opinion columnist covering the markets. He is the founder of Unison Advisors, an asset management firm. He has worked as a lawyer at Sullivan & Cromwell and a consultant at Ernst & Young.

تعديل مقياس القراءة

تعتبر أرباح الشركات مهمة دائماً لمستثمري الأسهم، لكنها الآن أكثر أهمية من المعتاد.

ففي حال كانت سوق الأسهم الأمريكية تأمل في العشر سنوات المقبلة، تقديم أداء يشبه إلى حد ما الأداء القوي في العشر سنوات الماضية، فستحتاج إلى زيادة في نمو الأرباح، ولن يكون هذا الأمر سهلاً.

تراجع التوزيعات وارتفاع التقييمات

والسبب في أن كل شيء يتوقف على الأرباح، هو أنه من غير المرجح أن يساهم المصدران الآخران لعائدات الأسهم - توزيعات الأرباح والتوسع في التقييم - كثيراً في السنوات المقبلة.

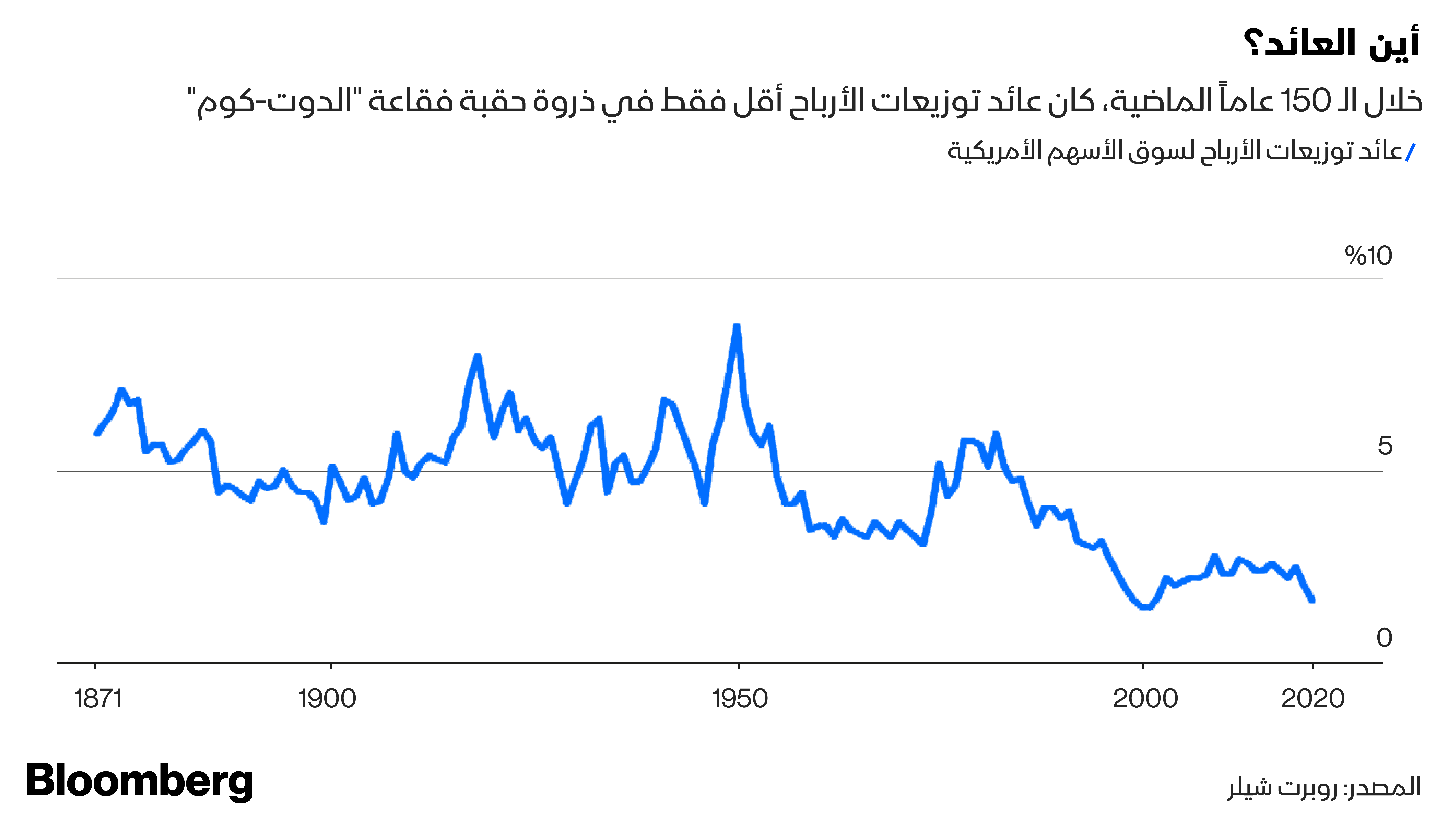

فعائد توزيعات الأرباح على مؤشر"إس آند بي 500" هو 1.4% فقط، وهو المعدل الأدنى له منذ 150 عاماً، باستثناء ذروة فقاعة "الدوت كوم" منذ عقدين.

وفي الوقت نفسه، يعتبر مؤشر "إس آند بي 500" أغلى من أي وقت مضى باستثناء حقبة الـ"دوت كوم"، وبحسب بعض المقاييس، فهو الأغلى على الإطلاق، لذلك لا يمكن للمستثمرين بعقلانية توقع حدوث توسع بشكل أكبر في التقييمات.

دعم من زيادة الأرباح

فاستناداً إلى نتائج الربع الأول حتى الآن، يبدو أن السوق تحصل على المساعدة التي تحتاجها من الأرباح.

إن أحد الأسباب، إن لم يكن السبب الرئيسي، هو أن سوق الأسهم ارتفعت منذ الربيع الماضي بسبب أن المستثمرين يراهنون على زيادة أرباح الشركات في فترة ما بعد الوباء.

ومع بدء موسم أرباح الربع الأول بشكل جيد، لم تخيب الشركات الآمال - وهو ليس بالأمر الهين بالنظر إلى توقعات المستثمرين المرتفعة.

حيث توقع محللو وول ستريت أن ترتفع أرباح مؤشر "إس آند بي 500" بنسبة 25% في الربع الأول، وهي ثاني أعلى قفزة ربع سنوية في توقعات المحللين على الإطلاق. فلقد كانوا فقط أكثر حماساً إلى حد ما بشأن الربع الأول من عام 2010، عندما كانت الشركات تخرج من الأزمة المالية.

لكن كيف سيكون شكل الربع الأول أو حتى بقية العام هو أمر إلى حد كبير غير ذي صلة بالنسبة للمستثمرين على المدى الطويل.

عوائد الأسهم مدفوعة بالأرباح

السؤال الأكثر أهمية هو كيف سيبدو نمو الأرباح على المدى الأبعد. فلقد كان المستثمرون خلال العقد الماضي معتادين على توقع عوائد سخية للأسهم، لكنني أظن أن العديد منهم لم يدرك أن هذه العوائد كانت مدفوعة إلى حد كبير بالارتفاع غير العادي في أرباح الشركات.

فمن عام 2010 إلى عام 2019، نمت أرباح مؤشر "إس آند بي 500" بنسبة 10.2% سنوياً، وهي أعلى نسبة في أي عقد منذ ثمانينيات القرن التاسع عشر على أقل تقدير، وقد شكل ذلك معظم العائد السنوي لمؤشر "إس آند بي 500" 13.3% خلال هذه الفترة. وجاء ما يعادل 3.1% الأخرى سنوياً من توزيعات الأرباح (2.3%) والتوسع المتواضع في التقييم (0.8%).

الأرباح القياسية لن تستمر

من غير المرجح أن يستمر هذا النوع من نمو الأرباح. أولاً، لأنه لا توجد سابقة لنمو مستدام بهذا الحجم. إذ نمت أرباح"إس آند بي 500" في المتوسط بنحو 4% سنوياً منذ سبعينيات القرن التاسع عشر، ونمت بشكل أعلى قليلاً في العقود الأخيرة، أي حوالي 5% منذ عام 1990.

كذلك، نمت الأرباح بنحو 10% سنوياً في عقدين سابقين فقط، في الأربعينيات والسبعينيات من القرن الماضي، وفي كلتا الحالتين كان العقد الذي يلي تلك الفترة أكثر هدوءً. ونمت الأرباح فقط 3.9% في الخمسينيات، و4.4% في الثمانينيات.

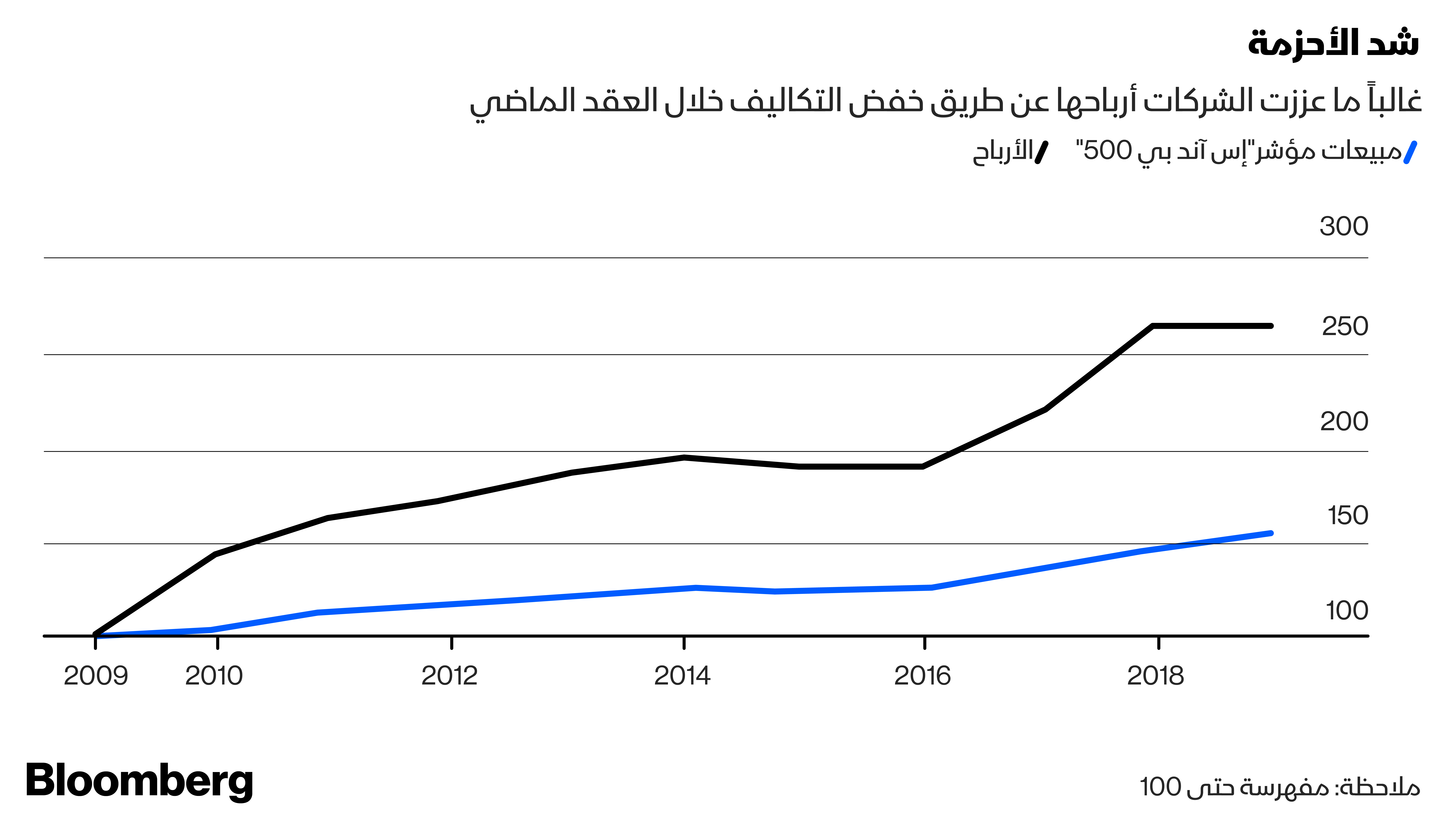

إن الأمر الأكثر إشكالية هو أن الشركات زادت أرباحها خلال العقد الماضي من خلال شد الأحزمة أكثر من توسيع أعمالها. فمن 10.2% سنوياً في نمو الأرباح، جاء 4.4% فقط من زيادة في المبيعات. وتعزى 5.8% الأخرى في الغالب إلى انخفاض تكاليف التشغيل ومصاريف الفوائد والفواتير الضريبية.

وبعبارة أخرى، على الرغم من كل الأحاديث غير الرسمية من المديرين التنفيذيين للشركات حول رأسمالية أصحاب المصلحة، زادت الشركات من أرباحها خلال العقد الماضي من خلال وضع الأرباح فوق كل شيء آخر.

ولكن في ظل تزايد الدعوات إلى الحكومة الفيدرالية لإجبار الشركات على زيادة الأجور ودفع المزيد من الضرائب، فقد لا يكون لديهم هذه الرفاهية بعد الآن. حيث تدعو خطة البنية التحتية للرئيس جو بايدن إلى فرض ضرائب أعلى على الشركات.

أعباء متوقعة في المستقبل

ويجري التوقع على نطاق واسع، أن الإدارة ستقوم بالضغط من أجل رفع الحد الأدنى الفيدرالي للأجور. وإذا ارتفعت أسعار الفائدة في السنوات القادمة، وهو ما من المرجح أن يحصل مع عودة الاقتصاد إلى طبيعته، فإن الفائدة على ديون الشركات ستصبح عبئاً أكبر.

وعلى الرغم من ذلك، يمكن أن يحالف الحظ المستثمرين. إذ يمكن أن تنمو الأرباح بما يتماشى مع متوسطها الأخير البالغ 5% سنوياً، ويمكن أن تزيد الأرباح الموزعة ما يصل إلى 1.5% إضافية، ويمكن أن تظل التقييمات في حدود المستويات الحالية لبقية العقد. ويضيف هذا السيناريو إلى العائد المتوقع من"إس آند بي 500" ما يصل إلى حوالي 6.5% سنوياً.

تكرار سيناريو العقد التالي لفقاعة "الدوت كوم"

وإذا لم يعتبر ذلك حظاً، ففكر في السيناريو البديل: نمو الأرباح أقل بكثير من متوسطها التاريخي؛ يقرر المستثمرون المحبطون من أن الأسهم لم تعد تكفل مستوياتها العالية، مما يتسبب في انكماش التقييمات؛ ويتم تعزيز عائد توزيعات الأرباح بشكل متواضع من خلال التقييمات المنخفضة، ولكن ليس بدرجة كافية تسمح بالتعويض عن نمو الأرباح الضعيف والتقييمات المتضائلة.

هذا ما حدث في العقد الذي أعقب انهيار "الدوت كوم" من عام 2000 إلى عام 2009، نمت الأرباح فقط 0.6% سنوياً، وانكمشت التقييمات 3% وزادت الأرباح الموزعة 1.7%. وكانت النتيجة الصافية خسارة حوالي 1% سنوياً لمؤشر "إس آند بي 500".

نعم، إن نتائج أرباح الربع الأول هو أمر يستحق الاحتفال به، لا سيما بالنظر إلى أن الوباء لم ينته بعد. لكن من غير المرجح أن تحمل هذه النتائج أي تشابه مع الطريقة التي ستسير بها الشركات خلال السنوات المقبلة.

وبالنسبة لأي شخص يخطط لامتلاك أسهم أمريكية لأكثر من ربع أو اثنين، فهذا هو الشيء الوحيد المهم.