يعقد 3 آلاف اجتماع سنوياً.. مَن يدير أكبر صندوق سيادي في العالم؟

بقلم: Mark Gilbert

المصدر: بلومبرغ - مقال رأي

11:17 صباحاً 13 مايو 2021 حدثت فى 11:20 مساءً 20 أبريل 2022

Mark Gilbert is a Bloomberg Opinion columnist covering asset management. He previously was the London bureau chief for Bloomberg News. He is also the author of "Complicit: How Greed and Collusion Made the Credit Crisis Unstoppable."

تعديل مقياس القراءة

يواجه الصندوق السيادي النرويجي، الأكبر من نوعه في العالم، معوقات في إطار التنافس على جذب أصحاب المواهب أو الكفاءات مع بقية المؤسسات العاملة في مجال الاستثمار.

ولكونه مؤسسة عامة، يواجه الصندوق ما يسميه "عوائق أمام الحصول على أجور أعلى". بعبارة أخرى، لا يمكنه أن يدفع لموظفيه ما يمكن أن يحصلوا عليه من العمل في صندوق تحوط، لكن دراسة منشورة بمناسبة مرور 20 عاماً على الإدارة النشطة، تشير إلى أن الصندوق توصل إلى وسائل أخرى لجذب مديري المحافظ والاحتفاظ بهم.

يعمل بالصندوق السيادي النرويجي 246 موظفاً ترتبط أجورهم بأداء عوائد الاستثمار، ووفقاً لتقريره السنوي لعام 2020، بلغ متوسط أجر الموظف بالصندوق نحو 324 ألف دولار في 2020، وهذا مبلغ لا يُصدَّق أو رائع للغاية مقارنة بمعظم الوظائف، لكنه يقلّ كثيراً عن الدخول التي تُقدَّر بملايين الدولارات، ويتوقع مديرو صناديق التحوط الأفضل أداءً تحقيقها.

بالنسبة إلى مجموعة تشمل نحو 30 من موظفي الصندوق، يتوافر دور متخصص للغاية مع وصف وظيفي مصمَّم لإبراز المكافآت.

حماية الثروة

تراكم الجزء الأكبر من الصندوق البالغ قيمته 1.3 تريليون دولار، من صناعة النفط في البلاد، وهو بالأساس أداة تعقُّب ضخمة للمؤشرات، ولكن يُخصَّ نحو 100 مليار دولار من رأس المال لصالح ما يسمِّيه الصندوق استراتيجيات القطاع.

يدير الصندوق هذه الأموال بنشاط عبر سبع فرق عمل في جميع الصناعات الرئيسية، وتغطي 600 شركة أو نحو ذلك. ويمثل منصب "مدير محفظة" بالصندوق وظيفة الأحلام، كما أن الصندوق لا يؤدِّي أي مهمة للتسويق، وتتمثل مهمته في "حماية وتراكم الثروة للأجيال القادمة".

في حين أن بعض سكان النرويج البالغ عددهم 5.3 مليون نسمة يطلبون من حين إلى آخَر حصتهم بالصندوق، فإن قاعدة العملاء مقيَّدة فعلياً، بما يعني أن المديرين ليسوا مضطرين إلى أداء أي دور لإقناع الناس بإيداع وإسناد أموالهم إلى الصندوق.

في شركة الاستثمار التقليدية محللون يدقّقون في متابعة الشركات والصناعات، والمستثمرون الذين يخصصون بعد ذلك رأس المال. مع ذلك يعتقد الصندوق النرويجي أن "المعلومات والفروق الدقيقة يمكن أن تضيع في هذه العملية".

لذلك، يجمع الصندوق بين هذين الدورين على أساس أن "النتائج الجيدة تأتي من اتخاذ الشخص الأكثر معرفةً قرارَ الاستثمار". علاوة على ذلك، يُمنَح مديرو الأصول "درجة غير عادية من الحرية" في كيفية الاستثمار، مع وجود محافظ مركزة و مصمَّمة لضمان معرفة عميقة بعدد محدود من الشركات، بدلاً من اكتساح واسع للأسهم المحتملة.

يعني هذا أيضاً أنه لا مكان للاختباء حال إخفاق الاستراتيجية، و"لن يكون شك في أن من كان مسؤولاً عمَّا حدث في الماضي سيتحمل المسؤولية"، وفقاً للتقرير.

شرف رائع

في ضوء الحجم الهائل للصندوق إجمالاً -يمتلك في المتوسط 1.5% من جميع الأسهم على مستوى العالم- فإن تأمين الوقت مع الإدارة لاكتساب نظرة ثاقبة على الشركة هو أمر مفروغ منه إلى حد كبير.

يعقد موظفو الصندوق أكثر من 3000 اجتماع مع الشركات سنوياً، الأمر الذي يصعب تكراره بالنسبة إلى شركة استثمار أصغر حجماً للتواصل مع مجالس إدارة الشركات.

يكون الحجم مفيداً أيضاً عندما يقرّر مدير المحفظة المراهنة على سهم. إن العثور على أسهم لاقتراضها من وسيط مالي لبيعها، والمراهنة على إمكانية إعادة السهم إلى المقرض بربح بعد انخفاضه، يمكن أن تكون مضيعة للوقت ومكلفة.

يمكن للمديرين النشطين في الصندوق النرويجي اقتراض الأسهم من الحيازات السلبية وبيعها على المكشوف.

قال الملياردير النرويجي نيكولاي تانجين، إن تولّيه منصب الرئيس التنفيذي لأكبر صندوق سيادي في العالم خلال 2020، هو "شرف رائع" على الرغم من أنه استلزم خفضاً كبيراً في الأجور.

قبل أن تبدأ تحديث سيرتك الذاتية للتقدُّم للصندوق النرويجي السيادي، ضع في اعتبارك أن نسبة دوران أو تبديل الموظفين أقلّ بكثير من 20%، مع بقاء مديري قطاعات الصندوق حولهم لمدة عقد تقريباً في المتوسط .

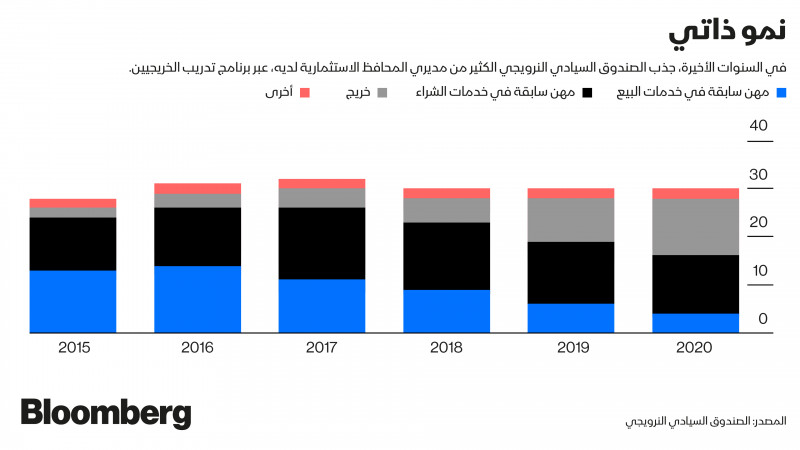

علاوة على ذلك، جاء في السنوات الأخيرة عديد من المديرين من برنامج تدريب أطلقه الصندوق عام 2010، لذا فإن ثلث المديرين نرويجيون، بعد أن كانوا يشكّلون السدس عام 2015.

يبدو أن الاستراتيجية تحقّق أهدافها وتتحسن بمرور الوقت، فمنذ بداية عام 2000 حتى نهاية عام 2020، تفوقت الاستراتيجيات النشطة للصندوق على ما كان سيحقّقه من أموال عبر الاستثمار السلبي بمعدل 1.1% سنوياً. وفي السنوات الست من 2015 إلى 2020، ارتفع متوسط الأداء المتفوق السنوي إلى 2.1%. يبدو أن المكافآت ليست الطريقة الوحيدة لتحفيز مدير محافظ الاستثمار في الأسهم لتحقيق أداء أفضل من السوق.