ماذا يقول المستشارون الماليون للعملاء الأثرياء حول زيادة "بايدن" للضرائب؟

10:42 صباحاً 17 مايو 2021 حدثت فى 11:20 مساءً 20 أبريل 2022

المصدر: بلومبرغ

تعديل مقياس القراءة

وجد المستشارون الماليون أنفسهم في وضع لا يحسدون عليه، بعد أن قدَّم الرئيس الرئيس الأمريكي جو بايدن اقتراحاً لزيادة ضريبة أرباح رأس المال المفروضة على الأثرياء بمقدار الضعف تقريباً. إذ يتوجب عليهم الآن العمل على تهدئة عملائهم من جانب، مع محاولة التنبؤ بنتائج القرار المحتمله من الجانب الآخر.

تأتي العديد من المكالمات من العملاء الغاضبين إلى المستشارين، بعد أن فوجئوا بتحول الوعود الانتخابية التي أطلقها بايدن في حملته الرئاسية، وكانوا يرفضوها في عام 2020، إلى مقترحات ملموسة تقدَّم بها البيت الأبيض مؤخراً على أرض الواقع.

ينصح المستشارون الماليون مثل إد ريتماير، الشريك في شركة المحاسبة "ماركوم، العملاء بالالتزام بالهدوء، لكنَّهم ينصحونهم أيضاً بالاستعداد للعمل، وذلك من خلال عرض مبيعات الأصول المخطط لها، والتخلص من الأسهم، وإعادة تخصيص الاستثمارات، وحتى إعادة هيكلة الدخل. يقول ريتماير لعملائه:

ليست هناك حاجة للقيام بأي خطوات جذرية حتى الآن..ارتفاع معدل ضريبة أرباح رأس المال ليست نهاية العالم

قد لا تكون هذه الضريبة نهاية العالم بالفعل، لكن بمقدورها أن تحدث تغيرات كبيرة. فبالنسبة للأفراد والأزواج الذين يكسبون أكثر من مليون دولار، يقترح بايدن زيادة معدل الضريبة على الأرباح المحققة عند بيع أحد الأصول إلى 39.6%، كما يريد أيضاً إنهاء الإعفاء الضريبي على أرباح رأس المال عند الوفاة، الذي يسمح للعائلات بالإفلات من الضرائب على الأصول التي تمَّ تقديرها عندما يتمُّ توريثها.

يبلغ معدل الضريبة الحالي على أرباح رأس المال 20%، وهو أحد أدنى المستويات في التاريخ الأمريكي خلال 100 عام من معدلات الضرائب الخاصة بالاستثمارات. وفي ضوء الكيفية التي سيتشكَّل بها التشريع الجديد خلال الأشهر المقبلة في الكونغرس، يمكن للأمريكيين الأثرياء أن يتوقَّعوا دفع فواتير ضريبية أكبر في المستقبل.

على الجانب الآخر، يقول البيت الأبيض، إنَّ أعلى معدل جديد للضريبة على أرباح رأس المال ينطبق على 0.3% فقط من دافعي الضرائب، أو حوالي 500 ألف أسرة، ويبلغ نحو 43.4% عند تضمين ضريبة إضافية للمساعدة في دفع تكاليف قانون الرعاية الصحية، أو ما يعرف باسم "أوباما كير".

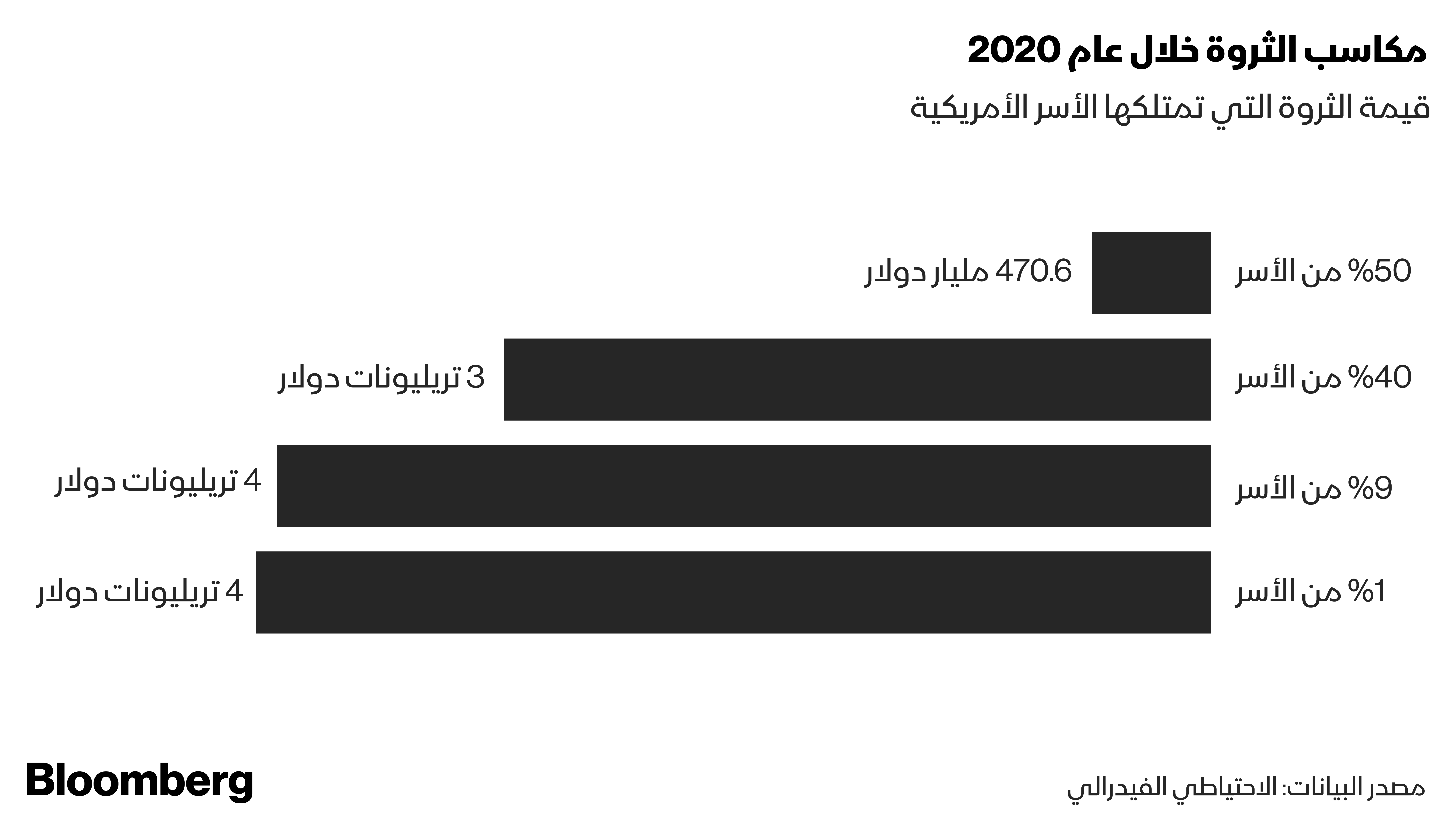

1.5 تريليون دولار بيد 1%

على الرغم من صغر رقم الـ0.3% نسبياً، إلا أنَّ دافعي الضرائب هؤلاء يزيد نصيبهم من الثروة الإجمالية بشكل كبير. وبالنظر إلى الشريحة الأكبر قليلاً فقط منهم في تقسيم الدخل، سنجد أنَّ أغنى 1% من الأسر الأمريكية تمتلك ما يصل إلى 1.5 تريليون دولار من الأرباح الرأسمالية غير المحققة على الأسهم، وفقاً لبيانات مجموعة "غولدمان ساكس".

ويقول كريس بيغ، الذي يشغل منصب مدير أول تخطيط الثروة في مؤسسة "ويلز فارغو" لإدارة الأصول والثروات: "بالطبع يشعر العملاء بالقلق، وأكثر شريحة تشعر بالقلق بشكل خاص هم أولئك الذين يخططون لإجراء معاملات ضريبية كبيرة مثل بيع الشركات".

برغم أنَّ إقرار تشريع لزيادة ضرائب أرباح رأس المال أمر غير مؤكَّد بعد، إلا أنَّ ذلك

لا يبدد القلق أيضاً. ويستطرد بيغ: "لا يمكنك حقاً معرفة ما هو قادم، ومع ذلك عليك التخطيط على أي حال".

سبل تقليص الأضرار

يتمُّ دفع ضرائب أرباح رأس المال فقط عند بيع أحد الأصول، لذلك يمكن لبعض المستثمرين التخطيط للاحتفاظ بهذه الأصول إلى أجل غير مسمى، وربما يفضِّلون تأجيل قرار البيع إلى حين انتهاء الزيادات الضريبية التي يتمُّ فرضها في عهد بايدن حتى يستعيد الجمهوريون الإمساك بزمام السلطة في الكونغرس، ومن ثمَّ تخفيض هذه الضرائب مجدداً في المستقبل.

وينصح المستشارون الماليون العملاء الذين يحتاجون إلى التحرُّك بسرعة، أو من يشعرون بتفاؤل أقل بشأن احتمالية إجراء تخفيضات ضريبية في المستقبل، بالتفكير في تسريع المعاملات المالية الخاصة بهم، أو البحث عن طرق لتقليص الأضرار التي سيتعرضوا لها بأكبر قدر ممكن.

في هذا الصدد، قال توني روث، كبير مسؤولي الاستثمار بشركة "ويلمينغتون تراست إنفستمنت أدفايزورز" في مقابلة مع تلفزيون بلومبرغ الأسبوع الماضي: "قد نتمكَّن من إقناع عملائنا ببيع بعض هذه المقتنيات، وتحقيق مكاسب رأسمالية بسعر أقل قبل أن تتضاعف معدلات الضرائب". وأشار روث إلى الأرباح غير المحققة في أسهم التكنولوجيا بشكل خاص، باعتبارها أصلاً جاهزاً لجني بعض الأرباح منه.

لكنَّ بعض المستشارين يقابلون عملاء مترددين في البيع، برغم نصح هؤلاء العملاء منذ عدَّة سنوات بتجنُّب الاستثمار في أيِّ أصول يمكن أن تخضع لزيادات في للضرائب. ويقول أوستن فراي، الذي يعمل كمستشار للثروات في مدينة ميامي بولاية فلوريدا:

لدينا واحدة من أقل معدلات الضرائب على أرباح رأس المال في التاريخ بالوقت الحالي، لكنَّ عملائي ما يزالوا متمسكين بعدم الاستفادة من هذه الميزة، إذ يرفضون بيع الأسهم، ولا يسعون وراء جني أي أرباح

خشية الأثر الرجعي

على الجانب الآخر، هناك بعض المخاطر من اتخاذ قرارات حاسمة في وقت مبكر جداً، إذ ما يزال اقتراح بايدن مجرد محاولة مبدئية. ويعيد الديمقراطيون في الكونغرس بالفعل صياغة الخطة، كما أنَّ أيَّ اقتراح تشريعي يجب أن يتعرَّض لتقليص وتعديل الهوامش الموجودة فيه على يد كلٍّ من مجلسي النواب والشيوخ. وفي جميع الاحتمالات، سيكون أي تشريع نهائي أكثر اعتدالاً، وسيتضمَّن مزيجاً من تطبيق معدلات أقل، أو استقطاعات مجنَّبة الضريبية أكثر مما هو مفصَّل في خطة بايدن.

أما الأمر الأكثر إثارة للقلق بالنسبة للأثرياء، فهو أنَّ الكونغرس لديه أيضاً القدرة على إجراء التغييرات بأثر رجعي، بداية من عام 2021 أو حتى قبل ذلك. لكنَّ الدلائل تشير إلى أنَّ هذا ليس ما يفضله البيت الأبيض. ويرى "تود سيمنز"، المستشار التشريعي السابق في اللجنة المشتركة للضرائب، الذي يعمل الآن في شركة "بي دي أو" للمحاسبة أنَّ "تطبيق التشريعات بأثر رجعي أمر غير مفضَّل بوجه عام". ويقول: "إذا كان الناس يخططون لبعض التغييرات، فسيكون من الآمن والحكيم افتراض أنَّ الزيادات الضريبية الجديدة ستكون سارية في شهر يناير 2022".

دفع الضريبة اليوم

أحد الاستراتيجيات التي يتبعها المستثمرون المقتنعون بأنَّ ممتلكاتهم الحالية ستستمر في النمو من ناحية القيمة، هي استراتيجية البيع، ودفع الضريبة بسعر اليوم، ومن ثمَّ إعادة شراء الأصل مجدداً في المستقبل. وهذه الطريقة ينتج عنها وضع سعر شراء جديد، وأعلى قيمة، ويقلل من أي ضريبة مستقبلية، كما يقول تود مورغان، رئيس مجلس إدارة شركة "بيل أير إنفستمنت أدفايزورز" في لوس أنجلوس.

ويمكن أن يعمل هذا النهج بشكل جيد مع الأصول الشبيهة بشركة "تسلا"، التي زاد سهمها بنسبة 700% تقريباً منذ بداية عام 2020، أو في عملة "بتكوين" المشفَّرة، التي كانت عديمة القيمة تقريباً قبل عقد من الزمن، لكنَّ سعرها تجاوز حاجز 50 ألف دولار الآن.

وبحسب وجهة نظر أليسون هاتشينسون، العضو المنتدب في شركة "براون براذرز هاريمان" "يتمتَّع الأفراد والمستثمرون الأثرياء عموماً بالقدرة على الاحتفاظ بالأصول لأطول فترة ممكنة، ويقترضون عادةً مقابل محافظهم الاستثمارية، إذا كانوا بحاجة إلى أموال للاستخدام الحالي". ولكنَّها توضِّح أنَّه بالرغم من ذلك قد يقرر المستثمرون بيع الأصول التي يمتلكونها إذا تغيَّرت القواعد، قبل أن تدخل التغييرات الضريبية حيز التنفيذ.

زيادة التدقيق على الأثرياء

إحدى المشكلات الجديدة الأخرى التي يمكن أن يواجهها الأثرياء هي زيادة تدقيق مصلحة الضرائب في ثرواتهم، وهو الأمر الذي يحظى بدعم كلٍّ من الديمقراطيين والجمهوريين على حدٍّ سواء، إذ يريد بايدن جمع 80 مليار دولار من أجل تعزيز قوة مصلحة الضرائب الأمريكية خلال العقد المقبل.

أما الطريقة الأكثر وضوحاً لتجنُّب ارتفاع معدلات ضرائب أرباح رأس المال فهي الحفاظ على الدخل في مستوى أقل من مليون دولار في أي سنة. وتقول ماريا روبن، وهي محامية بشؤون التخطيط العقاري في شركة "لاثروب جي بي ام" في مينيابوليس، إنَّ عملاءها الذين يتولون مناصب إدارية تنفيذية قد يرغبون في تحويل المزيد من الدخل إلى خطط التعويض المؤجلة لتجنب تطبيق الارتفاع المتوقَّع بمعدلات الضرائب عليهم .

ويرى "بيغ" من "ويلز فارغو" أنَّ مبيعات الممتلكات أو الشركات الخاصة يمكن أن تُنظم بطرق يدفع فيها المشترون للبائعين على مدى عدَّة سنوات أيضاً، مما يؤدي إلى توزيع هذا الدخل على فترة أطول.

التحرك بسرعة

كما هو الحال دائماً مع اللوائح المعقدة، يكون من المفيد دائماً التمعن في التفاصيل الدقيقة، فقد جاء في بيان حقائق البيت الأبيض أنَّ التغييرات الضريبية الجديدة "سيتمُّ تصميمها مع وضع بعض تدابير الحماية للشركات والمزارع المملوكة للعائلات، مما يسمح للورثة الذين يواصلون إدارة الشركة بتجنُّب دفع الضرائب".

عن ذلك تقول هاتشينسون، إنَّه "سيكون من المثير للاهتمام معرفة كيفية تعريف هذه البنود في التشريع الجديد".

ختاماً، إذا تمَّ تمرير تشريع زيادة الضرائب هذا العام، فلن يكون أمام المستثمرين الأثرياء سوى شهرين أو حتى بضعة أسابيع للتصرف. لكن إذا استمرت المفاوضات لفترة كافية تسمح باتخاذ الأثرياء لإجراءات قبل أن تدخل التغييرات الضريبية حيز التنفيذ، "يمكن حينها للمستثمرين تسريع عملية الحصول على الدخل، أو تأجيل الاستقطاعات مجنَّبة الضريبية المسموح بها لهم إلى وقت تكون فيه أكثر قيمة.. إذا كنت تعتقد أنَّه يمكنك إتمام أي صفقة، فقم بإنجازها دون تأجيل"، كما يقول "بيغ".