بايدن يستهدف القضاء على الثغرات الضريبية التي يستفيد منها الأغنياء

03:09 مساءً 23 مايو 2021 حدثت فى 11:20 مساءً 20 أبريل 2022

المصدر: بلومبرغ

تعديل مقياس القراءة

قد تظن أن الحصول على المال من 1% من سكان أمريكا سيكون أمراً سهلًا للغاية في دولة ديمقراطية مثل الولايات المتحدة، خاصة وأن الـ99% الباقين من الشعب الأمريكي لديهم أموال أقل، ويملكون أصوات انتخابية أكثر بكثير. لكن على أرض الواقع، فإن لعب دور روبن هود، نصير الفقراء، ليس بهذه البساطة.

يمكن للأثرياء أن يدافعوا عن أنفسهم بالقول إنهم يدفعون نصيباً أكبر من ميزانية الدفاع عن الأمة، والإنفاق الاجتماعي، وكل شيء آخر. ويمكن أن يقولوا أيضاً -بطريقة أكثر إثارة للجدل- إن رفع الضرائب سيثنيهم عن العمل، والاختراع، والاستثمار، مما يضر بالجميع. وإذا فشلت كل المحاولات الأخرى، يمكنهم تعيين محامين ومحاسبين لتقليل ما يدينون به لدائرة الإيرادات الداخلية الأمريكية.

ومع ذلك، فإن الرئيس الأمريكي جو بايدن مصمم على زيادة الضرائب على الأثرياء، الذين ارتفعت حصتهم من الثروة الوطنية منذ السبعينيات، ولديه استراتيجية للتغلب على المقاومة الحتمية التي سيواجهها هذا القرار.

يهدف بايدن في "خطة العائلات الأمريكية" إلى الجمع بين الأحكام التشريعية بطريقة تجعل الأجزاء القانونية المختلفة تعمل معاً، بحيث يصبح قرار رفع الضرائب قابل للدفاع عنه سياسياً، ومن الممكن تطبيقه فعلياً.

إذا تمكن الرئيس الأمريكي من الحصول على موافقة للمقترح، سواء تم ذلك بحدود أكبر أو أقل من مشروع القانون الأصلي، فسيتم القضاء على العديد من استراتيجيات تقليل الضرائب الأكثر استخداماً في أمريكا. ويَعِدُ البيت الأبيض بأن الخطة "لن تؤدي فقط إلى عكس أكبر ثغرات قانون الضرائب لعام 2017، بل ستصلح أيضاً قانون الضرائب، بحيث يتعين على الأثرياء أن يلتزموا بنفس القواعد مثل أي شخص آخر".

ضريبة مقترحة بنسبة 43.4%

تتضح طريقة بايدن في سد ثغرات قانون الضرائب في تغييراته المقترحة حول كيفية فرض الضرائب على أرباح رأس المال للأثرياء من خلال استهداف الأصول. وتريد الإدارة الأمريكية رفع الضريبة على أرباح رأس المال إلى 39.6% بعد المليون دولار الأول، مما يجعلها مماثلة لمعدل الدخل العادي.

عندما يجمع هذا المعدل مع ضريبة الرعاية الصحية الإضافية البالغة 3.8% على دخل الاستثمار، فإن إجمالي الضريبة سيرتفع إلى 43.4%، وهو أعلى مستوى تشهده الولايات المتحدة منذ عشرينيات القرن الماضي، بعيداً عن فترة الارتفاع الوجيزة التي مرت خلال عام 1978.

المشكلة التي يواجهها مشروع القانون هي أن أرباح رأس المال عموماً معروفة بصعوبة فرض ضرائب عليها، حيث لا تطالها الضريبة حتى يتم بيع الأصل، على عكس الأجور، التي تخضع للضريبة عند اكتسابها. وإذا لم تبع الأصل قبل وفاتك، فلن تكون مديناً بأي ضرائب على أرباح رأس المال؛ بينما سيتم فرض ضريبة على ورثتك فقط على الأرباح التي يقومون بجنيها عندما يرثون الأصل.

ثغرة ملاك الموت

تقدر مجموعة "غولدمان ساكس" أن أغنى 1% من الأسر الأمريكية لديها ما يصل إلى 1.5 تريليون دولار من الأرباح الرأسمالية غير المحققة على الأسهم وحدها. وإذا رفع الكونغرس معدل الضريبة على أرباح رأس المال ولم يفعل شيئاً آخر، فإن إيرادات الحكومة ستنخفض بمقدار 33 مليار دولار على مدى عقد من الزمان، وذلك لأن الأغنياء سيظلون متمسكين بمزيد من الأصول حتى الموت، وفقاً لتحليل أجراه نموذج ميزانية "بن وارتون" غير الحزبي في جامعة بنسلفانيا.

لذلك يريد بايدن هدم استراتيجية حماية الأصول القديمة من خلال الإعلان أنه من الآن فصاعداً لن يتمكن الأثرياء من محو أرباح رأس المال عند الوفاة، وهو ما يطلق عليه أحياناً اسم "ثغرة ملاك الموت".

وبموجب خطة الرئيس الأمريكي، سيكون الورثة مدينين بضريبة على أرباح الأصول من وقت الاستحواذ الأصلي حتى قرار البيع. ويقول جون ريكو، المدير المساعد لتحليل السياسات في نموذج ميزانية "بن وارتون"، إن الشعور بأن الضريبة لا مفر منها سيؤدي إلى توقف الناس عن تأجيل صرف أرباح رأس المال. ومن شأن هذا التغيير أن يحول عوائد ضريبة أرباح رأس المال التي يقترحها بايدن من 33 مليار دولار خسارة في الإيرادات إلى أرباح تقدر بنحو 113 مليار دولار، وفقاً لحسابات ريكو، بما في ذلك ضريبة العقارات.

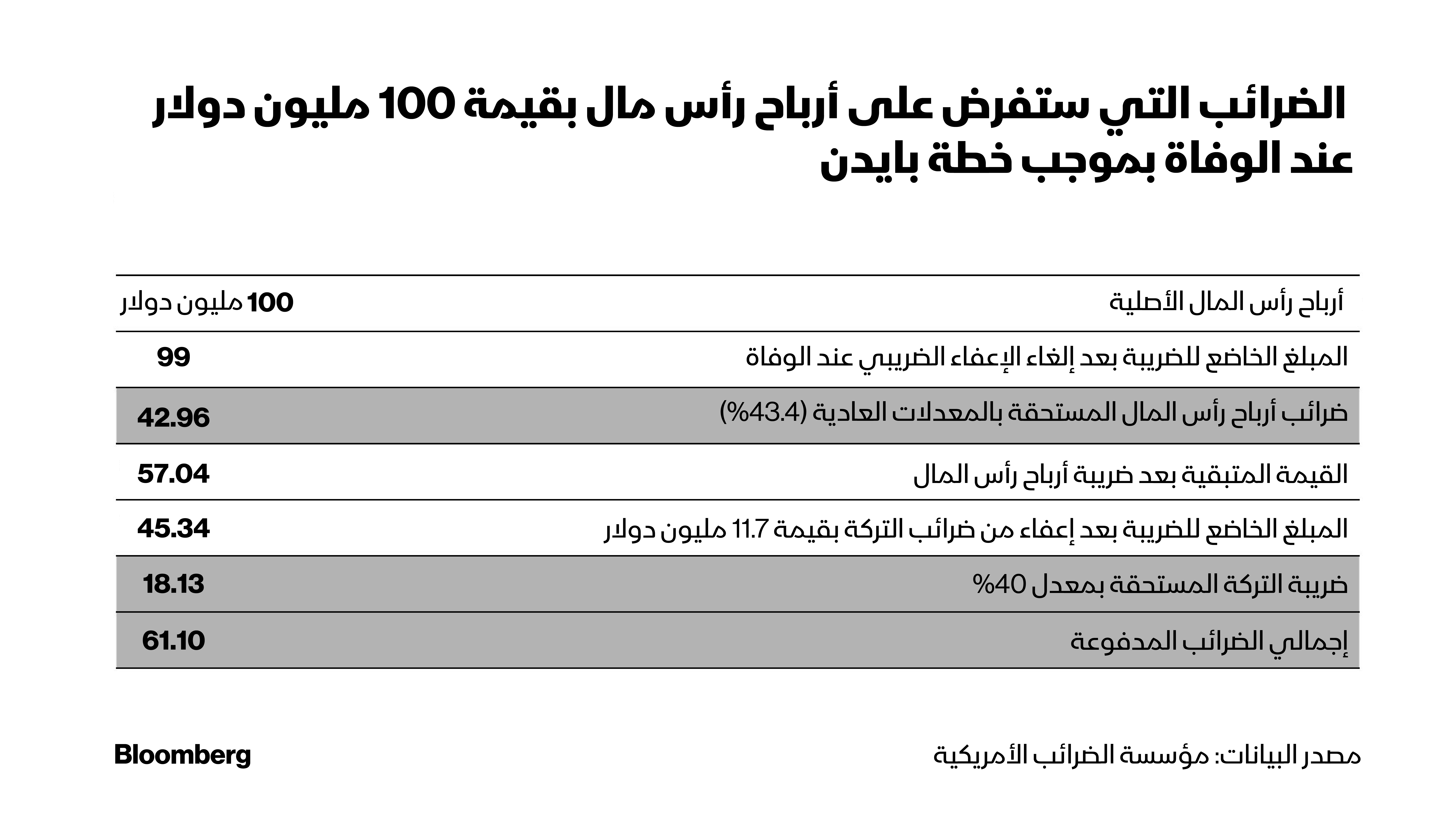

وبحسب تقديرات "مؤسسة الضرائب"، يمكن للحكومة الفيدرالية أن تحصل في النهاية على 61% من إجمالي أرباح رأس المال، البالغ قيمتها 100 مليون دولار.

القضاء على الحافز

يحاول بايدن أيضاً منع هروب الشركات من السوق الأمريكية من خلال اقتراح خطة الوظائف التي أعلن عنها سابقاً. وغالباً سيؤدي رفع المعدل الذي تدفعه الشركات الأمريكية على أرباحها إلى 28% من 21% -كما يقترح بايدن- إلى تحويل الشركات أرباحها إلى بلدان ذات معدلات ضريبية منخفضة، مما يحرم الخزانة الأمريكية من الإيرادات.

لذا يقترح البيت الأبيض ربط الارتفاع في الضريبة بإطلاق جهود شاملة لحث الدول الأخرى للتوقيع على اتفاقية لوضع حد أدنى لمعدل الضريبة العالمي.

وبموجب خطة الأعمال التي يتم الاتفاق عليها حالياً مع الدول الأوروبية، إذا اختار بلد يعتبر ملاذاً ضريبياً، مثل جزر كايمان عدم فرض ضرائب على أرباح الشركة المحلية، فإن الدولة التي يقع مقر الشركة الرئيسي فيها يمكنها تحصيل الضرائب على الأرباح المنسوبة إلى الملاذ الآمن، وهو أمر بمقدوره -من الناحية النظرية على الأقل- القضاء على الحافز الذي يدفع الشركات لاستخدام الملاذات الضريبية.

تأمين الدعم السياسي للخطة

استطاع الرئيس الأمريكي السابق دونالد ترمب إقرار قانون التخفيضات الضريبية والوظائف لعام 2017، والذي خفض الضرائب بشكل أساسي على الأغنياء، من خلال تضمين تخفيضات في معدلات الضرائب المفروضة على فئات الأمريكيين الآخرين أيضاً.

لكن على النقيض من ذلك، يقتصر رفع بايدن للضرائب على أولئك الذين يكسبون أكثر من 400 ألف دولار سنوياً، ويؤثر الجزء الأكبر من هذه الضرائب المقترحة على من يكسبون مليون دولار سنوياً أو أكثر.

يركز بند الإنفاق في خطة العائلات الأمريكية الخاصة بالرئيس بايدن على شريحة الطبقة الفقيرة والمتوسطة، حيث يوفر دعماً لسنتين من الحضانة المجانية للأطفال، وسنتين في كليات المجتمع المجانية، وتوفير إجازات عائلية ومرضية مدفوعة الأجر، والتمديد التلقائي للتأمين ضد البطالة في فترات الركود، وجعل الإعفاءات الضريبية القابلة للاسترداد دائمة لرعاية الأطفال والتأمين الصحي في خطة الإنقاذ الأمريكية، وذلك من بين أمور أخرى عديدة.

يمكن أن تؤمن هذه البنود أصوات الديمقراطيين الذين قد يعارضون زيادة الضرائب بطريقة أخرى، كما يمكن أن يؤيد التصويت لصالح مشروع القانون عضو جمهوري في الكونغرس أو اثنين.

ثغرة الفوائد المنقولة

لتوضيح مدى طموح أجندة بايدن الضريبية، يمكن تذكر مدى الصعوبة التي واجهها الرؤساء الديمقراطيون الآخرون من أجل القيام بسد ما يُعرف بـ"ثغرة الفوائد المنقولة"، وهو الشرط الذي يسمح للشركاء في صناديق التحوط وشركات الأسهم الخاصة بالتوفير في الضرائب عن طريق تصنيف دخلهم على أنه أرباح رأسمالية بدلاً من الدخل العادي.

ومن شأن رفع الضريبة على أرباح رأس المال أن يسد هذه الثغرة تلقائياً، ولكن من أجل ضمان عدم عودة تلك الثغرة، يطلب بايدن من الكونغرس التخلص من مفهوم الفائدة المنقولة. ويهدف أيضاً إلى وضع حد للإعفاء الضريبي المعروف باسم "تبادل 1031 ب"، الذي يتيح للمستثمرين العقاريين تأجيل الضرائب عندما يستبدلون عقاراً بآخر. ويريد بايدن من الكونغرس أيضاً أن يضع حداً دائماً لحجم الخسائر التي أقرها الرئيس السابق ترمب، ويمكن لبعض الشركات المطالبة بها كمقابل لدخلها الخاضع للضريبة.

ويعتبر بند تطبيق قوانين الضرائب بشكل أقوى أكبر مصدر لرفع الإيرادات في خطة العائلات الأمريكية، حيث يوفر ما يصل إلى 700 مليار دولار على مدى 10 سنوات، كما أنه أسهل البنود التي يمكن حشد التأييد السياسي اللازم لها.

تشجيع الامتثال الضريبي

بسبب تخفيضات الميزانية، انخفضت حصة العوائد، وفقاً للدخل الإجمالي المعدل البالغ 10 ملايين دولار أو أكثر، من 30% في السنة المالية 2011 إلى 7% في السنة المالية 2018، والذي تم فحصه من قبل مدققي مصلحة الضرائب الأمريكية.

ويستشهد البيت الأبيض في هذا الصدد بدراسة أكاديمية نُشرت شهر مارس الماضي وتُظهر أن أعلى 1% من أصحاب رؤوس الأموال في الولايات المتحدة لم يفصحوا عن 20% من دخلهم. ويتسبب عدم التنفيذ القوي لقوانين الضرائب في إهدار الأموال، كما يؤدي إلى تراجع الامتثال في جميع المجالات، من خلال جعل دافعي الضرائب يتساءلون لماذا يجب عليهم الدفع بينما يقوم الآخرون بالغش.

وحتى إذا تم تمرير مشروع القانون المقترح، فقد لا ترقى خطة بايدن إلى مستوى توقعات المؤيدين. وكتب ستيفن روزنتال، الزميل الأول في مركز "اربان بروكينغز" للسياسة الضريبية، في الثالث من مايو 2021، أن "جمع بيانات الحساب المصرفي التي تهدف إلى زيادة الامتثال يهدد بإغراق مصلحة الضرائب الأمريكية في بحر من المعلومات غير المفيدة".

وقد تتراجع زيادة الضرائب على أرباح رأس المال إذا اختارت العائلات الغنية تأجيل حصد الأرباح، على أمل أن تعيد الإدارة الأمريكية التالية مستقبلاً الإعفاء الضريبي في حالة الوفاة، كما يقول جاريت واتسون، كبير محللي السياسات في مؤسسة الضرائب. وتسائل واتسون:

إنهم يحاولون النظر إلى الأمور بشكل شامل، ولكن ما هي الخطة الاحتياطية إذا لم تنجح خطة بايدن الرئيسية؟

أكبر الأمنيات

يشعر بعض الديمقراطيين بخيبة أمل لأن خطة بايدن لا توسع ضرائب العقارات أو الضرائب المفروضة على الهدايا، ويريد آخرون من الولايات التي تفرض ضرائب عالية مثل نيويورك أن توفر للرئيس إمكانية إجراء الخصم الكامل لضرائب الولاية والضرائب المحلية (أو ما يعرف اختصاراً باسم SALT)، والتي حددها التشريع الذي وضعته إدارة ترمب. ويقول النائب الديمقراطي توم سوزي من نيويورك: "أريد أن أنجز كل هذه الأشياء، لكن بدون تطبيق إمكانية الخصم الكامل لضرائب الولاية والضرائب المحلية فلن يكون هناك اتفاق".

في الوقت نفسه، فإن القوى المعارضة لزيادة الضرائب على الأغنياء تزداد انتشاراً. وكتب إدوارد يارديني، رئيس شركة يارديني للبحوث في مذكرة إلى العملاء في 3 مايو الماضي: "يدفع الـ1% من أصحاب الدخل الأعلى في الولايات المتحدة أكثر من 40% من ضرائب الدخل الفيدرالية.. ألا يكفي ذلك؟".

ووصف ميتش ماكونيل زعيم الأقلية في مجلس الشيوخ من ولاية كنتاكي خطة بايدن بأنها تجسد "أكبر الأمنيات التي يرغب أصحاب الفكر الليبرالي في تحقيقها".

من جهتها، كتبت الخبيرة الاقتصادية إيريكا يورك من مؤسسة الضرائب الأمريكية، في 30 أبريل الماضي أن:

اختارت إدارة بايدن التوجه نحو فرض زيادات ضريبية غير فعالة من شأنها تقويض النمو الاقتصادي، وتقليل القدرة التنافسية للولايات المتحدة

أكثر من تريليون دولار

لكن بايدن لا يلتفت لهذه الأراء. وبدلاً من ذلك، فهو يستمع إلى أمثال ناتاشا سارين، عمرها 31 سنة، التي أخذت إجازة من جامعة بنسلفانيا في مارس الماضي، لتنظم إلى وزارة الخزانة الأمريكية كنائب مساعد الوزير لشئون الاقتصاد الجزئي.

وفي مقال رأي تم نشره شهر نوفمبر الماضي في بلومبرغ، كتبت سارين أن البحث الذي أجرته مع وزير الخزانة السابق لورانس سامرز اقترح ضرورة تطبيق قوانين الضرائب بشكل حازم أكثر، وأضافت أن ذلك "يمكن أن يدر أكثر من تريليون دولار عوائد خلال العقد المقبل"، وهذا المبلغ أكثر من كافٍ لتمويل مبادرات سياسية مهمة، مثل مبادرة إتاحة الدراسة في فترة الحضانة بالمجان لجميع الأطفال في كل الولايات، وتوفير إجازة مدفوعة الأجر للوالدين.

واقترحت ورقة عمل صدرت شهر يناير الماضي، وشاركت سارين في تأليفها أن "رفع معدلات ضريبة أرباح رأس المال إلى مستويات ضريبة الدخل العادية يمكن أن يوفر عائدات بقيمة تريليون دولار على مدى عقد من الزمان، وذلك أكثر مما تشير إليه التقديرات الأخرى". وقالت الورقة البحثية إنه من خلال جمع تريليون دولار من هنا، وتريليون آخر هناك، فسرعان ما سيتم جمع مبالغ حقيقية كبيرة.

أيديولوجية مدرسة شيكاغو

بينما يواصل المحللون الاقتصاديون الاختلاف حول الضرائب، تحرك مركز ثقل النقاش نحو اليسار السياسي على مدى الجيل الماضي. وكتب جيمس بوتيربا، الذي يرأس المكتب الوطني لـلبحوث الاقتصادية، في رسالة بريد إلكتروني: "هذا إلى حد كبير نتيجة لتيار مستمر من الدراسات البحثية، وكثير منها يرى أن تأثير الضرائب على سلوك دافعي الضرائب أقل إلى حد ما مما اقترحته الدراسات السابقة".

في مثال واضح على ذلك، وجدت بلومبرغ نيوز أن بعض الأثرياء في نيويورك الذين فروا إلى ولاية فلوريدا ذات الضرائب المنخفضة أثناء الوباء باتوا يعودون الآن.

ويقول دانيال شافيرو، أستاذ الضرائب في كلية الحقوق بجامعة نيويورك، إنه عندما عمل كموظف في الكونغرس على قانون الإصلاح الضريبي التاريخي لعام 1986، كانت أيديولوجية مدرسة شيكاغو للأسواق الحرة والحكومة الصغيرة هي السائدة في الأوساط الأكاديمية.

وأضاف أن خطة بايدن لفرض ضرائب على الشركات تعكس الآراء الشخصية التي أصبحت أكثر انتشاراً في السنوات الأخيرة. وأحد هذه الآراء يقول إن الكثير من الأرباح التي تجنيها الشركات الكبرى تشكل "فائضاً"، وأنها نتجت بسبب القوة الاحتكارية. ويقول الاقتصاديون إنه يمكن فرض الضرائب على هذا الفائض دون تجريد تلك الشركات من حافز الاستثمار والنمو.

عقار مهدئ

في مقال نُشر بمجلة المسوح الاقتصادية العام الماضي، كتب الاقتصاديان السويديان، وهما سبنسر باستاني ودانيال فالدنستروم: "اعتمدت الأدبيات الاقتصادية الأكاديمية حول ضرائب رأس المال لعقود على عدد قليل من النماذج الضريبية المثلى المتعارف عليها، والتي جادلت بقوة بأن ضرائب رأس المال تلعب دوراً ثانوياً في النظام الضريبي الأمثل".

ومع ذلك، قال فالدنستروم في مقابلة حديثة إنه: "في السنوات الأخيرة، بدأ العلماء في إدراك أن هذه النماذج تؤدي دوراً سيئاً إلى حد ما في تفسير التفاوت الفعلي في الثروة ودخل رأس المال، وأن وجهات النظر النظرية الجديدة والملاحظات التجريبية تتحدى الحكمة التقليدية الراسخة في هذا العلم".

يرى فالدنستروم أن التفكير الجديد يمكن أن يذهب بعيداً، موضحاً أن بعض العلماء يتجاهلون الضرر الذي يمكن أن تحدثه معدلات الضرائب المرتفعة. ويقول شافيرو من جامعة نيويورك: "إن هذه العملية تسير حقاً مثل عقار بندول المهدئ"، ولفت إلى أن ذلك يتفق مع "الإجماع التقدمي" الذي ظهر مؤخراً في الغالب، واستطرد: "كل حقبة تعتقد أنها نهاية التاريخ".

ختاماً، يمكن القول إن بايدن يحاول أن يصنع التاريخ من خلال عكس اتجاه تقليل الضرائب على الأغنياء المستمر منذ عقود. ولدى الرئيس الأمريكي مجموعة من الاقتصاديين الذين يقدمون الاستشارات له، كما صمم خطة قابلة للتنفيذ الواقعي مع إمكانية حصولها على الموافقة السياسية. ورغم أن هذه الضرائب لم تطبق بعد، لكن لدى نسبة الـ1% الأعلى دخلاً في الولايات المتحدة سبباً للشعور بالقلق.