لا تخطئوا.. فخطر التضخم حقيقي هذه المرة

بقلم: Mervyn King

المصدر: بلومبرغ - مقال رأي

12:14 مساءً 08 يونيو 2021 حدثت فى 11:08 صباحاً 01 ديسمبر 2023

Mervyn King was governor of the Bank of England from 2003 to 2013. He is the Alan Greenspan Professor of Economics at NYU Stern School of Business and professor of law at NYU School of Law, and author (with John Kay) of “Radical Uncertainty: Decision-Making Beyond the Numbers.”

تعديل مقياس القراءة

يحدث استقرار الأسعار عندما يتوقف الناس عن الحديث عن التضخم، وتعكس قراراتهم عوامل اقتصادية حقيقية. وفي الواقع، مرّ وقت طويل منذ أن كان التضخم نقطة نقاش، إلا أنه عاد إلى واجهة الجدل العام، ولاسيما في الولايات المتحدة.

يسهل في العديد من الاقتصادات المتقدمة العثور على أدلة على ارتفاع أسعار المدخلات، وارتفاع أسعار الناتج مما يعكس النقص. وقد تكون بعض هذه الزيادات مؤقتة.

خطرٌ جسيم

ولكن للمرة الأولى منذ الثمانينيات، هناك عاملان يجعلان التضخم خطراً جسيماً، ألا وهما: التحفيز النقدي والمالي المفرط، وضعف المقاومة السياسية للتهديد.

وفي الولايات المتحدة، جادل وزير الخزانة السابق "لاري سمرز" بشكلٍ مقنع بأن التحفيز المالي مُفرط. كما يتردد العديد من الاقتصاديين في انتقاد خطط "بايدن" التحفيزية لأنهم يشاركونه مخاوفه بشأن المشكلات الاجتماعية والسياسية في البلاد.

إلا أنني رأيت القليل من التحديات التي تعترض المقترح القائل بأن درجة التحفيز لا تتناسب مع حجم أية فجوة ناتج معقولة.

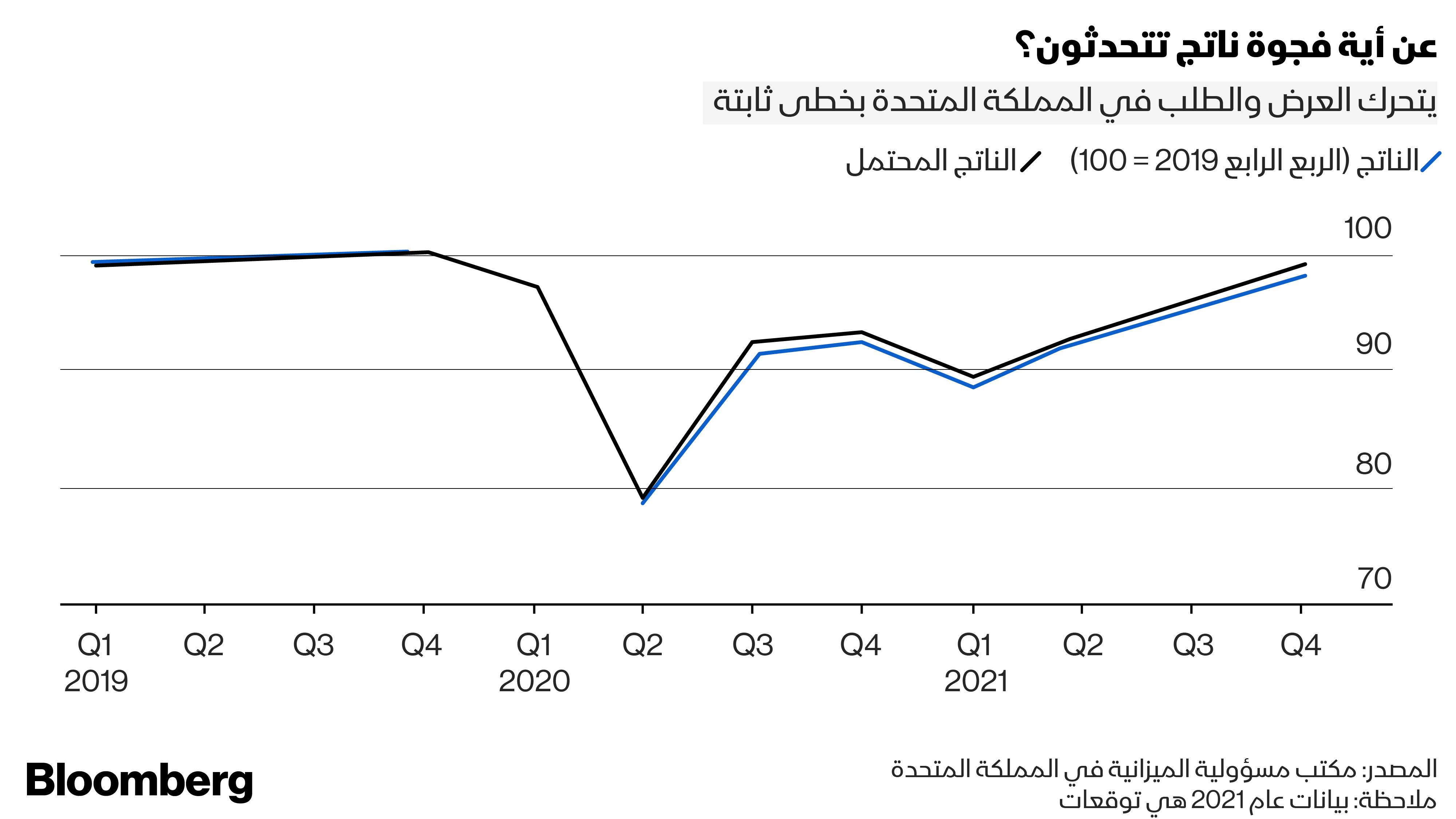

وينطبق نفس المنطق على الاقتصادات المتقدمة الأخرى، حيث يوضح الرسم البياني أدناه التقلبات الفصلية غير المسبوقة في الناتج بالمملكة المتحدة من عام 2019 حتى نهاية عام 2021، (باستخدام التوقعات من مكتب مسؤولية الميزانية).

وتعكس هذه التقلبات - وهي الأكبر إلى حد بعيد منذ بدء جمع الإحصاءات الموثوقة - حالات الإغلاق الاقتصادي عندما كانت البلاد تصارع جائحة كوفيد-19.

لا ضرورة للتحفيز المالي الضخم

يُظهر الرسم البياني أيضاً الخط الثاني –وهو تقدير مكتب مسؤولية الميزانية للناتج المحتمل خلال نفس الفترة؛ والأمر اللافت للنظر هو أن الاختلافات لا تكاد تذكر – حيث يتحرك الخطان معاً، مما يعكس حكماً بأن عمليات الإغلاق أثرت على كل من العرض والطلب. وهذه وجهة نظر منطقية يشاركها بنك إنجلترا.

حيث يبلغ تقدير البنك المركزي لفجوة الناتج حوالي 1٪ في الربع الأول من عام 2021، وينخفض إلى الصفر في الربع الأول من العام المقبل.

وبالاستناد إلى كليهما، فإننا نجد أن فجوة الناتج في أكبر حالاتها لم تزد على حوالي 1٪ من الناتج المحلي الإجمالي، ومن المتوقع أن تتقلص بمرور الوقت.

وهذا يجعل من الصعب القول بأن هناك حاجة إلى حافز نقدي ومالي كبير.

"دعم الاقتصاد"

وعلى الرغم من أن جائحة كوفيد-19 دمرت اقتصاداتنا، إلا أن تأثيرها كان على كل من العرض والطلب.

وفي الواقع، فقد صيغت قضية التوسع النقدي الكبير في مارس 2020 كرد فعلٍ على "الأسواق المختلة"، ولكن لم يتم سحب الحقن النقدي بمجرد عمل الأسواق المالية بشكل طبيعي.

لاحقاً، تم تبرير التحفيز بالاستناد إلى منطق "دعم الاقتصاد"؛ وبالفعل، كانت الحكومة بحاجة إلى دعم الاقتصاد – إلا أن التحفيز النقدي الكبير يكون مناسباً فقط عندما ينحرف إجمالي الطلب بشكل ملحوظ عن إجمالي العرض.

إنقاذ الشركات

خلال عام 2020 وفي جزء كبير من عام 2021، كانت الحكومات على حق في استخدام السياسة المالية لمنع حدوث موجة من حالات فشل الشركات.

فالعديد من الشركات التي واجهت فجأة انهيار الطلب كان لها مستقبل قابل للحياة بمجرد السيطرة على الجائحة؛ حيث كانت تكلفة السماح لها بالرحيل ثم إعادة إحيائها بطريقة ما باهظة.

وفي أوروبا، ابتكرت الحكومات خطط الإجازات لتحويل الأموال من دافعي الضرائب المستقبليين إلى الشركات، بشرط أن تحافظ الشركات على فرص العمل.

وفي الولايات المتحدة، اتخذ الدعم شكل منافع وإعانات بطالة أكثر سخاء للصناعات الأكثر تضرراً، مثل شركات الطيران.

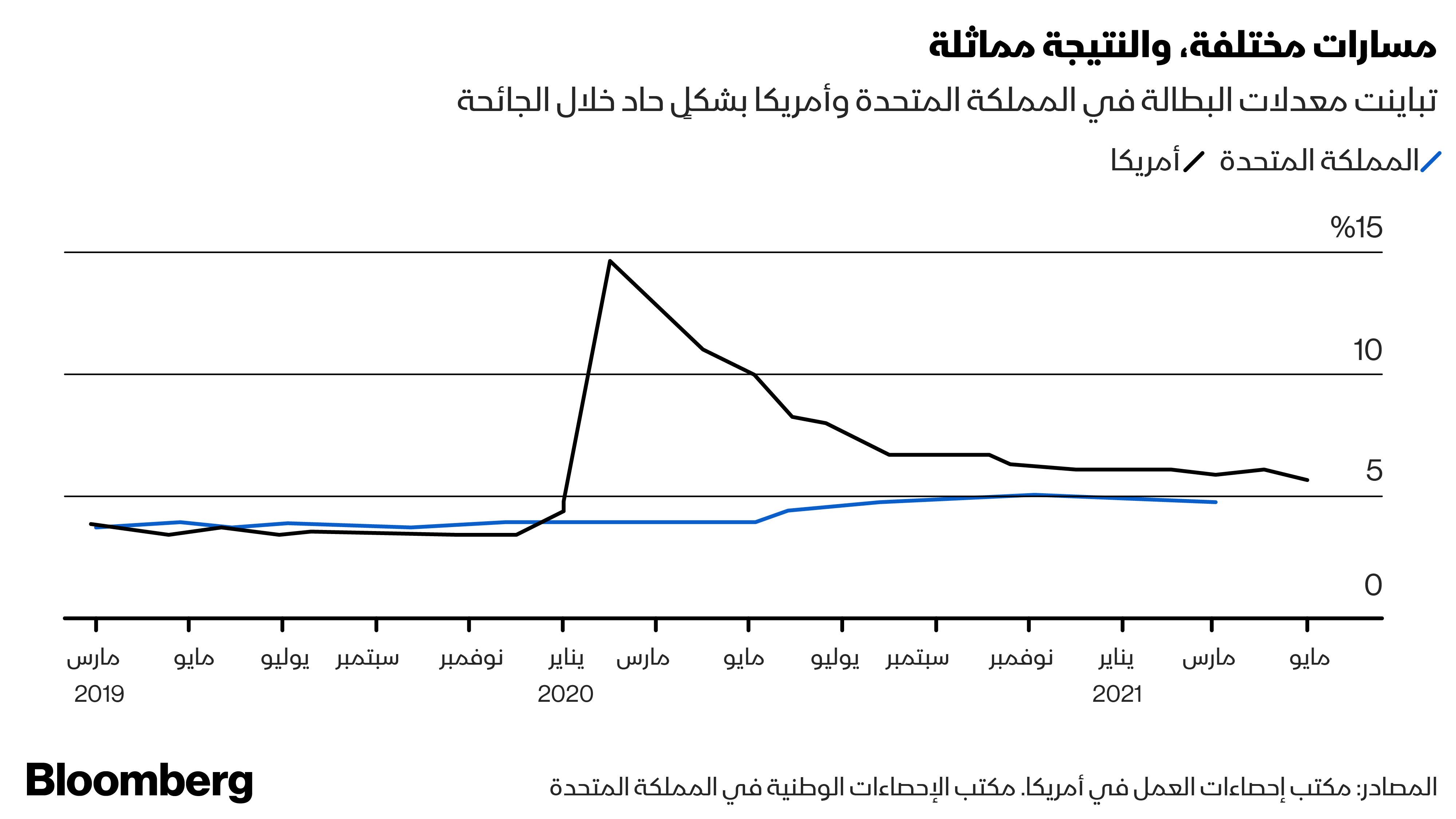

ويمكن رؤية الفرق بين هذين النهجين من حيث البطالة. حيث يُظهر الرسم البياني أدناه أن البطالة في الولايات المتحدة ارتفعت بشكلٍ حاد من 3.5٪ إلى 15٪ قبل أن تنخفض مرة أخرى إلى مستواها الحالي عند 5.8٪. في حين ارتفع معدل البطالة في المملكة المتحدة من 4٪ إلى 5.1٪ فقط، قبل أن ينخفض إلى 4.8٪.

طباعة النقود

هناك جدالات مع وضد النهجين؛ إلا أن النقطة الأساسية هي أن كلاهما قدّما دعماً مالياً مؤقتاً أثناء عمليات الإغلاق؛ وسيختفي كلا نوعي الإضافة إلى الإنفاق العام في الوقت المناسب، حيث يجب أن يختفيا.

وفي الحقيقة، فإن ما يثير القلق هو الزيادات الإضافية في الإنفاق العام الممول ليس عن طريق الضرائب المرتفعة، وإنما من خلال إنشاء الأموال من البنك المركزي.

تشديد السياسة النقدية مستبعد حالياً

وهناك سبب آخر يدعو للقلق؛ حيث يتراجع دعم السياسة النقدية كطريقة لمكافحة مخاطر التضخم. وعلى مدى السنوات القليلة المقبلة، من المحتمل أن ترغب الحكومات في إنفاق المزيد، إلا أنها لن ترغب في زيادة الضرائب على معظم المواطنين.

كما أن ارتفاع أسعار الفائدة، أو تقلص ميزانيات البنوك المركزية، سيجعل من الصعب على الحكومات تمويل عجزها. وحتماً، سيكون هناك ضغط سياسي على البنوك المركزية للاستجابة ببطء لعلامات ارتفاع التضخم.

بدورها، حشرت البنوك المركزية نفسها في الزاوية، مما يعطي الانطباع بأن السياسة ستكون فضفاضة لفترة طويلة. وكان الاحتياطي الفيدرالي هو الأكثر وضوحاً بهذا الشأن، ولكن اعتُبر استخدام التوجيهات المستقبلية من قبل العديد من البنوك المركزية كإشارة إلى أن البنوك المركزية لا تريد تشديد السياسة لبعض الوقت.

مخاطر الاستجابة البطيئة للتضخم

والجدير بالذكر أنه لا يمكن لأي بنك مركزي معرفة المستوى المناسب لأسعار الفائدة بعد عام من الآن، ناهيكم عن عام 2024. لذا فإن خطر الاستجابة البطيئة لعلامات ارتفاع التضخم أو تصحيح حاد في السوق استجابة لتشديد غير متوقع - وكلاهما من شأنهما الإضرار بمصداقية البنك المركزي – هما خطران حقيقيان.

ستخضع استقلالية البنك المركزي للاختبار على مدى السنوات القليلة المقبلة. وسيؤدي توسيع صلاحيات البنك المركزي إلى مجالات السياسة التي هي بطبيعة الحال مجال عمل السياسيين المنتخبين - مثل استهداف معدلات البطالة لمجموعات معينة في المجتمع أو استخدام أدوات السياسة النقدية لمكافحة تغير المناخ - إلى تعقيد المشكلة.

كما سيكون من الصعب على البنوك المركزية أن تُخيّب آمال الحكومات، حتى عندما تتطلب السيطرة على التضخم ذلك.

ضغوط سياسية

ويشير مزيج من الضغوط السياسية للمساعدة في تمويل عجز الميزانية، والوعود بعدم تشديد السياسة في وقت قريب للغاية، والمشاركة المتزايدة من جانب البنوك المركزية في الأمور السياسية، إلى تزايد خطر استجابة البنوك المركزية ببطء شديد لارتفاع التضخم.

ونُشير إلى أن قلة فقط هم مَن يتذكرون التجربة التضخمية في السبعينيات. إلا أن حقيقة أن التضخم ليس مشكلة اليوم لا يعني أنه ليس مخاطرة.

ففي أواخر الستينيات، وكطالب في كامبريدج، إنجلترا، أتذكر حضوري لمحاضرات رجل عجوز حذّر جمهوره من أن التضخم الزاحف يُمثّل مشكلة يجب التعامل معها بجدية. فهل فشل حقاً في إدراك أن الاقتصاد "الكينزي" سمح لنا بدمج العمالة الكاملة مع التضخم المنخفض؟ وفي الحقيقة، فقد تجاهلناه، حيث كان هو الماضي وكنا نحن المستقبل.

ذلك الأستاذ هو "ريتشارد كان"، تلميذ "جون ماينارد كينز"، وصديقه المقرب، والشخص الذي يُنسب إليه الفضل في اختراع المضاعف. وقد اتضح أنه على حق.

لا يمكننا أن نعرف اليوم ما إذا كان التضخم سيرتفع خلال السنوات القليلة المقبلة. إلا أن احتمالية التحفيز المفرط وضعف استقلالية البنك المركزي يجب أن تجعلنا متوترين.