"الفيدرالي الأمريكي" لديه 21 تريليون سبب لمواجهة التضخم المرتفع

بقلم: Brian Chappatta

المصدر: بلومبرغ - مقال رأي

09:11 مساءً 19 يونيو 2021 حدثت فى 05:19 مساءً 24 نوفمبر 2023

Brian Chappatta is a Bloomberg Opinion columnist covering debt markets. He previously covered bonds for Bloomberg News. He is also a CFA charterholder.

تعديل مقياس القراءة

يجب على أي شخص لديه شك في أن بنك الاحتياطي الفيدرالي سوف يقاوم التضخم المتسارع، أن يفكر فحسب في حجم سوق سندات الخزانة الأمريكية لتهدئة نفسه.

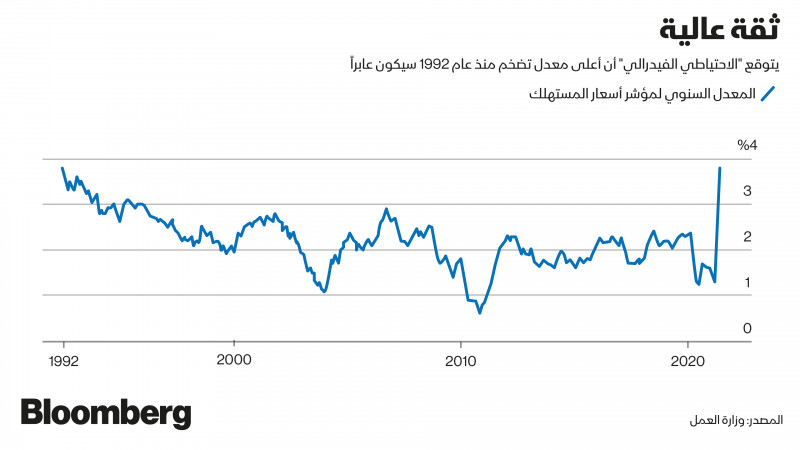

زيادة في الأسعار

قفز مؤشر أسعار المستهلك الأمريكي بنسبة 5% في مايو عن العام السابق، بينما ارتفع مؤشر أسعار المستهلكين الأساسي بنسبة 3.8% في أكبر زيادة له منذ عام 1992.

وتجاوز كلا المقياسين التقديرات على أساس شهري أيضاً، ما يشير إلى أن ضغوط الأسعار في أكبر اقتصاد في العالم لا تعود فحسب إلى ما يسمى بالآثار الأساسية.

رغم أنه لا يزال من السابق لأوانه القول ما إذا كان مسؤولو "الاحتياطي الفيدرالي" على صواب أو خطأ، في أن هذه الحركة التصاعدية مؤقتة إلى حد كبير.

إلا أن الأرقام تبرز سبب احتمال تحرك البنك المركزي قدماً بسرعة، في الحديث عن أفضل السبل لتقليص مشتريات الأصول، في اجتماعه الأسبوع المقبل.

سوق ضخم

في حين أن المهمة المزدوجة لـ"الاحتياطي الفيدرالي" تركز على الحد الأقصى للتوظيف والأسعار المستقرة، فلا شك أن السياسة النقدية تلعب دوراً محورياً أيضاً في السماح للحكومة الأمريكية بإدارة عجز مستمر في الميزانية.

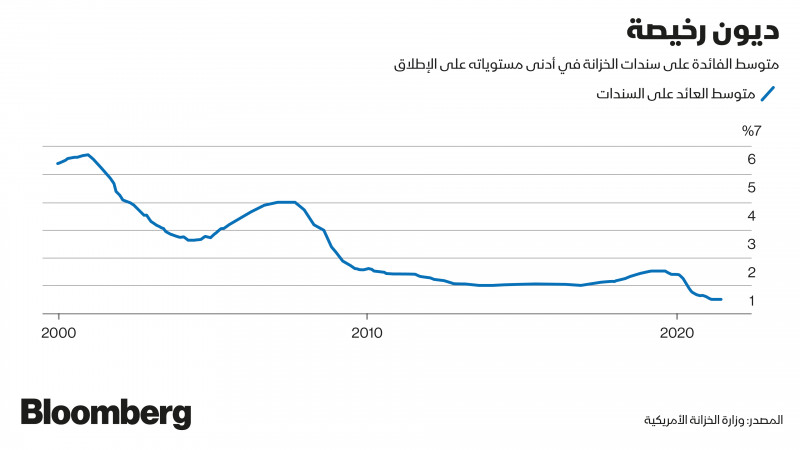

يبلغ حجم سوق الخزانة الآن 21.4 تريليون دولار، مقارنة بـ 2.9 تريليون دولار فقط قبل عقدين.

ومع ذلك، ستتعرض لضغوط شديدة للعثور على مستثمر يشعر بالقلق إزاء تضخم الديون الوطنية، لأن متوسط العائد الذي تدفعه وزارة الخزانة على الأوراق المالية ذات الفائدة، لم يكن أقل من الآن، كما أن العوائد الحقيقية المعدلة حسب التضخم تظل سلبية للغاية.

تكلفة استدانة متدنية

في ورقة عمل صدرت عن بنك التسويات الدولية الشهر الماضي، أوضح "ريكاردو ريس"، الأستاذ في كلية لندن للاقتصاد، الآثار المترتبة على معدلات الفائدة الحقيقية (r) التي بقيت منخفضة بشكلٍ مستمر عن معدل نمو الاقتصاد (g)، والذي بدوره أقل من الناتج الهامشي لرأس المال (m). هذا ما يحدد وضع الولايات المتحدة.

وكان استنتاجه الأهم هو: "يمكن للحكومة أن تدير العجز إلى الأبد".

أثارت الأشهر الثلاثة الأولى من عام 2021 شكوكاً حول هذا النوع من التوازن الدائم في الولايات المتحدة، عندما كان "الاحتياطي الفيدرالي" يتخلف عمداً عن منحنى التضخم، بينما كان المسؤولون المنتخبون يتراكضون للحصول على حوافز مالية إضافية.

العائدات ترتفع

قفز عائد سندات الخزانة القياسي لأجل 10 سنوات إلى 1.74% في 31 مارس من 0.91% في بداية العام في أسوأ ربع للديون الأمريكية منذ عام 1980.

وبلغ العائد الحقيقي لمدة 10 سنوات -0.54% في مارس، مرتفعاً من -1.12% في يناير.

في حين أن هذه المستويات لا تزال منخفضة، وفقاً لأي مقياس تاريخي، إلا أن المسار بدا واضحاً، كما بدا أن حراس السندات في حالة سيطرة.

كما قال ريس: "إذا كان صافي الإنفاق مرتفعاً جداً، فسيكون سعر الدين صفر، وسيرفض القطاع الخاص التمسك بمخطط (بونزي) هذا".

مع ذلك، تراجع عائد السندات لأجل 10 سنوات إلى ما دون 1.5%، مع وصول العائد الحقيقي إلى -0.87%.

مواصلة الإنفاق

باستخدام كلمات "ريس"، تُظهر الخطوة الأخيرة أن "علاوة الفقاعة" للديون الأمريكية لا تزال ثابتة في مكانها.

وهو يدعم وجهة نظر وزيرة الخزانة، "جانيت يلين"، القائلة بأن الرئيس "جو بايدن" يجب أن يمضي قدماً في خطط الإنفاق البالغة 4 تريليونات دولار، حتى لو أدت إلى تضخم يستمر حتى عام 2022. وأضافت أن مسؤولي "الاحتياطي الفيدرالي" لديهم الأدوات للتعامل مع أي زيادة دائمة في ضغوط الأسعار.

تعد فكرة تدخل الاحتياطي الفيدرالي إذا لزم الأمر، أمراً بالغ الأهمية، لأن بحث "ريس" وجد أن فكرة "تضخيم الديون" لا تعمل حقاً، لأن المستثمرين سيطالبون بعلاوة أعلى، للاحتفاظ بالديون الحكومية. وهذا بدوره سيقيد الإنفاق وينتهي به الأمر إلى أن يكون اقتراحاً يقضي على نفسه:

"لتخفيف عبء الديون عن السلطة المالية، فإن أفضل إجراء للسياسة النقدية في هذا الاقتصاد، هو تثبيت التضخم قدر الإمكان. لهذا تأثير على ميزانية الحكومة، لأنه يقلل بشكل دائم من علاوة مخاطر التضخم التي يجب دفعها على الدين، ما يخلق القدرة المالية. يولد استقرار الأسعار موارد مالية، في حين أن التحول إلى عدم الاستقرار النقدي يمكن أن يؤدي إلى ارتفاع الفائدة ويسبب أزمة ديون سيادية".

لا توجد أزمة ديون

لكي نكون واضحين، لا يوجد سبب لتوقع حدوث أي أزمة ديون في الولايات المتحدة، أو غيرها من الاقتصادات المتقدمة الكبيرة في المستقبل القريب.

ويمكن أن يميل العمل الأكاديمي إلى تجاهل بعض القوى الهيكلية التي تُبقي عوائد سندات الخزانة تحت السيطرة: العوامل الديموغرافية التي تخلق طلباً نهماً على الدخل الثابت، والمستثمرون الأجانب الذين يستفيدون من عائدات تحوط العملات المرتفعة، واللوائح التي تشجع البنوك على الاحتفاظ بمزيد من ديون الحكومة الأمريكية، على سبيل المثال لا الحصر.

عجز غير مسبوق

ومع ذلك، يعد تقرير "ريس" بمثابة تذكير مفيد بأنه رغم الحديث عن التضخم وأسعار الفائدة المنخفضة للغاية لفترة طويلة جداً، فقد سمحت تلك البيئة أيضاً بعجز حكومي غير مسبوق وإجراءات سياسة نقدية مع نتائج قليلة نسبياً.

ولهذا استخدمت "يلين" مصطلح "قليلاً" في تعليقاتها نهاية الأسبوع الماضي.

وقالت صالحة محسن، من "بلومبرغ نيوز": "إن انتهى بنا المطاف في بيئة سعر فائدة أعلى قليلاً، فسيكون ذلك في الواقع إضافة لوجهة نظر المجتمع ووجهة نظر الاحتياطي الفيدرالي".

صحيح أن البنك المركزي يود الابتعاد عن الحد الأدنى الصفري، إلا أن الواقع المالي يشير إلى أنه لا يمكن أن تبتعد كثيراً عنه دون المخاطرة بهذا التوازن الدقيق.

انهيار العائدات

للتعرف على المكان الذي يبدأ فيه السوق في الانكماش، يجب أن تضع في اعتبارك أن العوائد الحقيقية لمدة 10 سنوات بلغت ذروتها عند 1.17% في أواخر عام 2018، وهي أعلى من أي نقطة وصلتها على مدار العقد الماضي.

انهارت العائدات في العام التالي مع تباطؤ النمو في الولايات المتحدة، وخفض "الاحتياطي الفيدرالي" أسعار الفائدة. تشير تجربة هذا العام حتى الآن إلى أن 2.5% هو نوع من الحد الأقصى الناعم للعائد الاسمي للسندات الطويلة.

تقليص مشتريات الأصول

مع انخفاض عوائد سندات الخزانة مرة أخرى، من المحتمل أن يكون لدى "الاحتياطي الفيدرالي" غطاءً كافياً للتحرك نحو الحديث عن تقليص مشترياته من السندات، لذا فهو في وضع أفضل للرد في وقت لاحق من هذا العام، إذا تبين أن انفجار التضخم ليس مؤقتاً.

يتعين على رئيس "الاحتياطي الفيدرالي"، "جيروم باول"، أن يسير على خط رفيع بين توفير تسويات وافرة، وإثبات أن البنك المركزي لا يزال مسيطراً على نمو الأسعار وأسعار الفائدة.

يبدو أن تجار السندات يؤمنون به وبزملائه في الوقت الحالي - ما يمنح أمريكا الضوء الأخضر لتبقى في حالة عجز إلى الأبد.