ضخ 28 مليار دولار في صناديق المؤشرات يدعم صمود الأسهم الأمريكية

02:16 مساءً 23 يونيو 2021 حدثت فى 07:15 صباحاً 27 نوفمبر 2023

المصدر: بلومبرغ

تعديل مقياس القراءة

كان تفكير صناع السياسة في البنك المركزي في تخفيف حملة ضخ السيولة في أسواق السندات مثل سيف على رقبة المستثمرين في الأسهم لسنوات، لكن مع ربحية الشركات المتوقعة قد يكون أسباب أقل من المعتاد للقلق أسباب أقل من المعتاد.

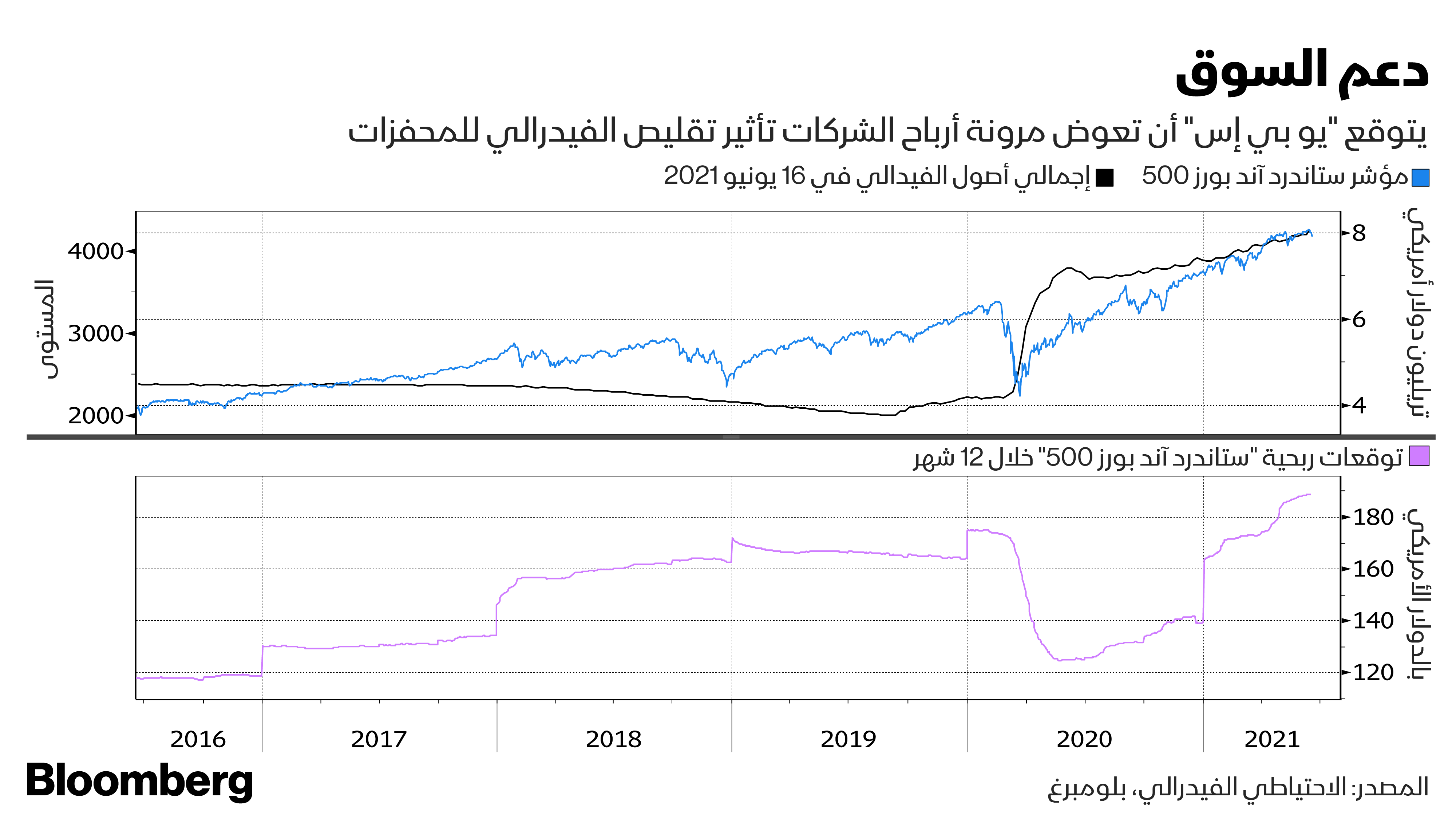

تقول مجموعة "يو بي إس غروب" إنه في حال أغلق الاحتياطي الفيدرالي صنبور الإنفاق على التيسير الكمي بقيمة 1.4 تريليون دولار، فإن الضربة التي سيتلقاها "ستاندرد آند بورز 500" ستكون تراجعاً في الأسعار بنسبة 3%، وهذه بالتأكيد رياح معاكسة تافهة بالنسبة إلى الشركات التي يقدر محللو الأرباح أن تنمو أرباحها مجتمعة بنحو 10% في كل عام من العامين المقبلين.

رغم أن تلك التوقعات تشتهر بضعف دقتها، فإنها تبرر بعضاً من الإصرار الذي أبداه المستثمرون الأفراد خلال فترة الازدياد المطرد لمعنويات تشديد السياسة داخل الفيدرالي، وضخ المتحمسون للأسهم 28 مليار دولار في صناديق المؤشرات التي تركز على الأسهم الأسبوع الماضي، أي أعلى بنحو ثلاث مرات على متوسط 2021، وفقا لبيانات "بلومبرغ".

قوة الاقتصاد

يقول مالكوم بولي، رئيس ومدير الاستثمار في "ستيوارت كابيتال أدفايزرز" إن تلك التدفقات الداخلة تعكس الثقة في أن التحول في سياسة الفيدرالي نابع من ازدياد قوة الاقتصاد، وهو شيء يبشر أيضاً بتعافٍ مستدام في أرباح الشركات".

وقال بولي عبر الهاتف: "إنها علامة من الفيدرالي على أن الأمور تتحسن بالسرعة الكافية لدرجة أنه لم تعد إلى تدابير الطوارئ الحالية حاجة، وهو أمر ينبغي النظر إليه على أنه إيجابي من عدة جوانب. وينظر الناس إلى نسب العائد المتوقعة ويقولون: "لن أحصل على أي سيولة، ولن أحصل على شيء من السندات، وقد يكون العائد سلبياً، فدعوني أضع الأموال حيث أعتقد أنني سأحصل على بعض العائدات المعقولة".

صمدت الأسهم خلال الأسبوع الماضي، وتداول مؤشر "ستاندر آند بورز 500" دون أعلى مستوياته على الإطلاق بنسبة 2%، في الوقت الذي قدّم فيه صناع السياسة في الفيدرالي توقعاتهم لرفع الفائدة -رفعين بنهاية 2023- وكشف فيه رئيس الفيدرالي جيروم باول، أن نقاش تقليص المحفزات على وشك أن يبدأ.

وجد الاستراتيجي في "يو بي إس" كيث باكر، من تتبُّعه لمجموعة من تدابير السيولة المالية، أن أفضل طريقة لتوقع عائدات الأسهم هي من خلال صافي مشتريات الأصول من قبل الفيدرالي، ويشير نموذجه إلى أن كل تغير بمقدار 650 مليار دولار في صافي مشتريات الفيدرالي السنوية يقابله تحرك في مؤشر "ستاندرد آند بورز 500" بنسبة 1% عند ثبات جميع المتغيرات الأخرى، وعندما يقلص الفيدرالي مشترياته مع مواصلة إصدار سندات الخزانة لتمويل الإنفاق الحكومي، قد يمثل هذا التحول في السيولة عائقاً للسوق.

لكن مع التسارع المحتمل في ترقية توقعات الأرباح، يمكن بسهولة امتصاص صدمات مثل تلك، حسبما يرى باركر الذي يتوقع أن تقفز توقعات المحللين لأرباح الشركات خلال الـ12 شهر المقبلة إلى 17% حتى نهاية العام الجاري.

قال باركر في مقابلة: "الأرباح تعوض تأثير الرياح المعاكسة وبالتالي فإن الأرباح القوية وارتفاع الأسهم في نفس الوقت يعنيان أن توقعات الأرباح المستقبلية ترتفع أكثر بكثير من تقديراتنا للرياح المعاكسة التي تواجه التقييمات".

يقف التاريخ بجانب المتفائلين بشأن الأسهم عندما يتعلق الأمر بتقليص المشتريات، ففي عام 2013، أدى إعلان الفيدرالي عن خفض المحفزات إلى إشعال نوبة غضب أرسلت عائدات سندات الخزانة لأجل 10 سنوات إلى السماء، وتراجع مؤشر "ستاندرد آند بورز 500" بنسبة 6% عن أعلى مستوى وصل إليه في مايو من ذلك العام، ولكن تمكنت الأسهم من التعافي بالكامل خلال أسابيع وشرعت في موجة صعود أدت في النهاية إلى رفع المؤشر بنسبة 30% للعام بأكمله.

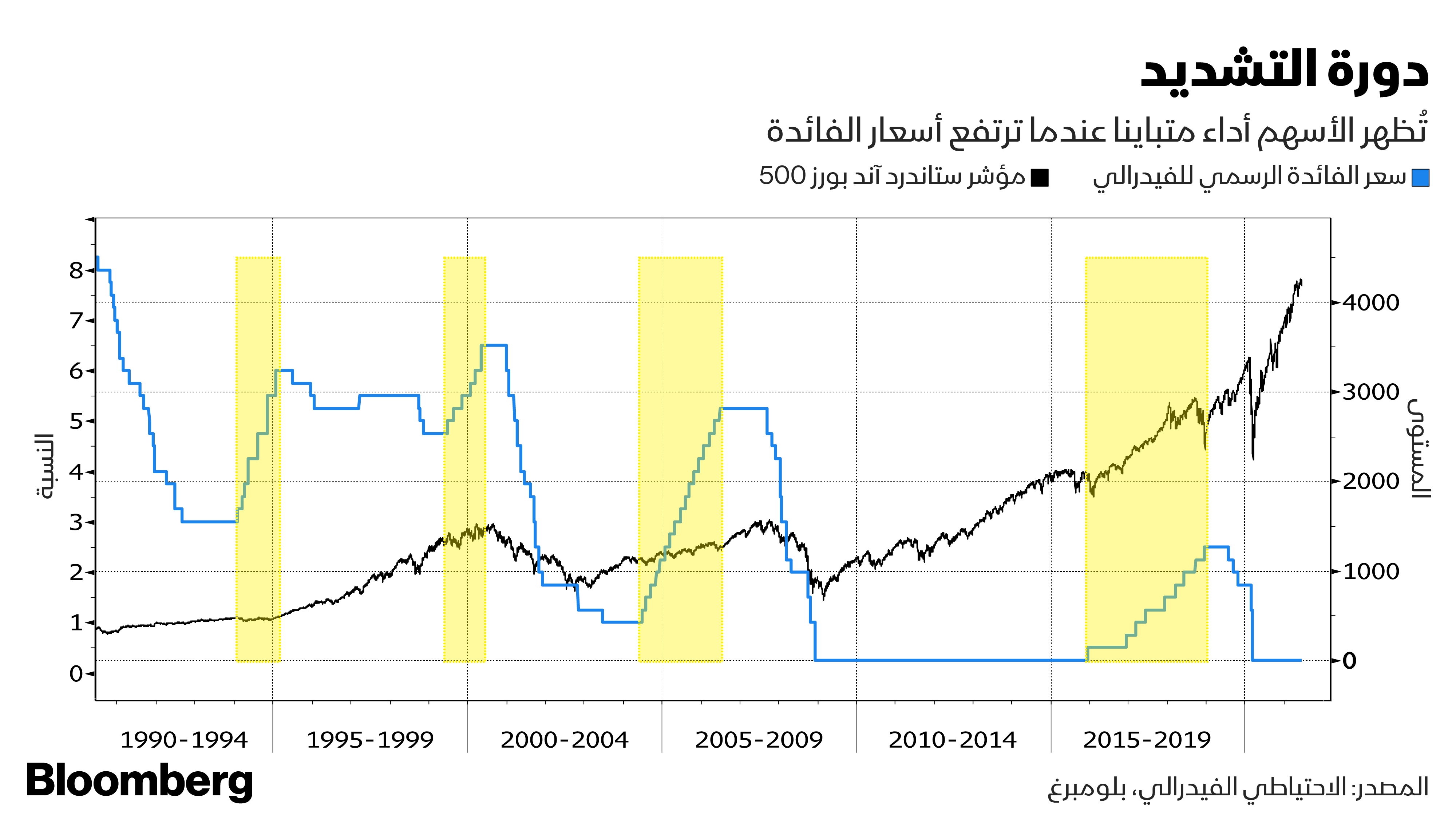

الموقف التاريخي للأسهم مع رفع الفائدة

وبالنسبة إلى أي شخص شاهد الفيدرالي يأتي لإنقاذ السوق خلال الأزمة المالية العالمية ومجدداً خلال وباء 2020، فإن شبح رفع الفائدة يدمر الأعصاب، وفي الواقع سبق دورة التشديد في 2016/2018 ذعر في السوق التي كانت في حالة صاعدة، وهبط مؤشر "ستاندرد آند بورز 500" بنحو 20%، ناهيكم بانفجار فقاعة أسهم الإنترنت التي تفاقمت بسبب رفع الفائدة بمقدار 50 نقطة أساس في مايو 2000.

لكن هناك حالات صمدت فيها الأسهم في وجه الفيدرالي المتشدد مثلما حدث خلال دورة التشديد في 1994/1995، ورغم أن السوق لم ترتفع، فقد كان هبوط "ستاندرد آند بورز 500" طفيفاً كذلك بأقل من 10%، وصاحب فترة رفع الفائدة في 2004/2006 تقدماً بنسبة 13% في مؤشر الأسهم.

وقال نيكولاس كولاس، الشريك المؤسس لـ"داتا تريك ريسيرش" (DataTrek Research): "لن يكون الرفع البطيء والمستمرّ بنسب بسيطة في أسعار الفائدة سيئاً بالضرورة للأسهم، ومن المفترض أن يحمي نموّ الأرباح أسعار الأسهم من الارتفاع في تكاليف الاقتراض، وما زلنا نعتقد أن تقديرات وول ستريت لا تزال منخفضة للغاية".