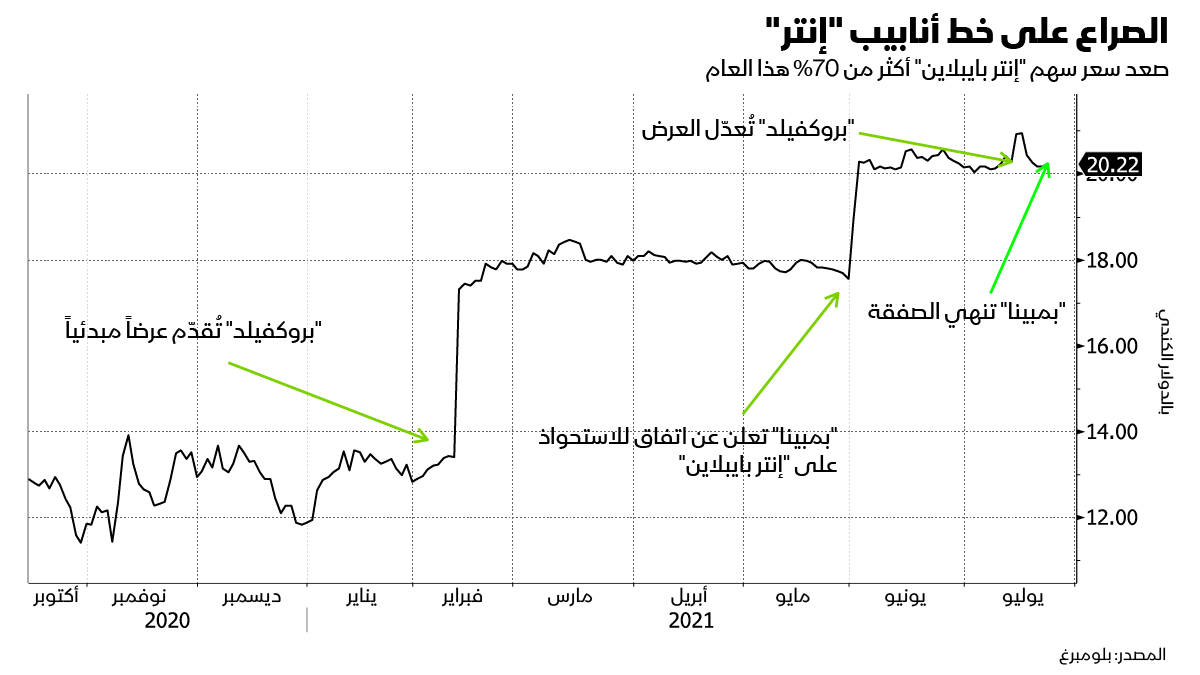

"بروكفيلد" تقترب من الفوز بـ"إنتر بايبلاين" بعد انسحاب "بمبينا"

08:01 صباحاً 27 يوليو 2021 حدثت فى 06:37 صباحاً 27 نوفمبر 2023

المصدر: بلومبرغ

تعديل مقياس القراءة

اقتربت معركة الاستحواذ على واحدة من أكبر شركات الطاقة في كندا من الحسم، خاصةً بعد أن سحبت "بمبينا بايبلاين"(Pembina Pipeline) عرضها الذي تبلغ قيمته 8.5 مليار دولار كندي (6.7 مليار دولار) للاستحواذ على "إنتر بايبلاين" (Inter Pipeline)، مما مهد الطريق لشركة "بروكفيلد انفراستراكتشر بارتنرز" (Brookfield Infrastructure Partners)، التي تسعى لإتمام الاستحواذ العدائي.

وستدفع "إنتر بايبلاين" رسوم إنهاء بقيمة 350 مليون دولار كندي لشركة "بمبينا"، وستقدِّم توصيةً للمساهمين بشأن عرض "بروكفيلد" غير المفضَّل "في الوقت المناسب"، وفقاً لبيان صدر يوم الإثنين. قالت "إنتر"- بعد خمسة أشهر من محاولة مقاومة الشراء - إنَّ مجلس إدارتها "منفتح على التفاوض مع "بروكفيلد" في محاولة للتوصُّل إلى صفقة مقبولة للطرفين".

اقرأ المزيد: "إنتر بايبلاين" تُقيّم عرض استحواذ بـ6.7 مليار دولار من "بروكفيلد"

ويمثِّل هذا الاقتتال للسيطرة على شركة تخزين ونقل البترول، الواقعة في كالغاري، أكبر معركة بين الشركات في قطاع الموارد الكندي منذ أن أحبطت شركة "نيوماونت ماينيغ " (Newmont Mining Corp) عرضاً عدائياً من "باريك غولد" في عام 2019 من خلال الموافقة على مشروع مشترك بالقرب من مشاريع الشركتين في نيفادا.

كلمة السر

ويقول روب ثامل- مدير محفظة في شركة "ترتيزإيكوفين انفستمنتس" (TortoiseEcofin Investments)، التي لديها ما يقرب من 3.5 مليون سهم من "إنتر بايبلاين"- إنَّ استعداد "بروكفيلد" لتقديم 20 دولاراً كندياً للسهم نقداً كان العامل الرئيسي في إجبار "بمبينا" على الانسحاب.

وأوضح ثامل في مقابلة على تلفزيون "بي إن إن بلومبرغ": "أصبح العامل النقدي هو الجزء الأهم للمساهمين ومجلس الإدارة في هذه الصفقة.. وربما أدت التقلُّبات السوقية المشهودة مؤخَّراً إلى جعل المكوِّن النقدي المجرد لعرض "بروكفيلد" أكثر إثارة لاهتمام مجلس "إنتر بايبلاين".

من الناحية الأخرى، تضمَّن العرض الذي سحبته "بمبينا"، ومقرّها كالغاري، 0.5 سهم "بمبينا" لكل سهم "إنتر"، وهو عرض يُقَيِّم سهم الأخيرة بـ19.70 دولاراً كندياً، وفقاً لسعر إغلاق يوم الجمعة.

صراع محتدم

يأتي السعي لشراء شركة "إنتر" بعد سنوات من المحاولات الفاشلة لبناء مشاريع بنية تحتية كبرى للطاقة في كندا، مثل "كيستون إكس إل" لشركة "تي سي إنرجي كورب"، و"إنرجي إيست"، مما جعل خطوط الأنابيب الحالية أكثر قيمة، وتمتلك "إنتر" البنية التحتية لخطوط الأنابيب عبر غرب كندا، وتربط منتجي النفط والغاز الطبيعي بالعملاء المحليين والأجانب.

ويشمل أحدث عرض لـ"بروكفيلد"، إمَّا تقديم 20 دولاراً كندياً للسهم نقداً، أو 0.25 من سهم "بروكفيلد انفراستراكتشر" أو بالتناسب مع أسعار الأسهم عند تنفيذ الصفقة.

وانخفض سهم "إنتر" بنسبة 1.2% ليصل إلى 19.98 دولاراً كندياً الساعة 11:35 صباحاً في تورنتو، في حين صعد سهم "بمبينا" بنسبة 3.7% ليصل إلى 40.85 دولاراً كندياً، محقِّقاً أكبر مكاسبه منذ شهر مارس. في حين تراجع سهم كل من "بروكفيلد انفراستراكتشر بارتنرز"، و"بروكفيلد انفراستراكتشر كورب" بنسبة 0.2% و6.1% على التوالي في نيويورك.

وقالت "بروكفيلد" في بيان، يوم الإثنين، إنَّ "قرار "إنتر" بإلغاء صفقة "بمبينا" يؤكِّد ضمنياً مزايا عرضنا"، وتوقَّعت الشركة أن توصي لجنة المديرين المستقلين في "إنتر" رسمياً بالعرض الذي قدَّمته، لأنَّ "أي تأخير سيتعارض مع مصالح المساهمين".

وبدأت معركة الاستحواذ في فبراير بعرض شراء من "بروكفيلد" بقيمة 7.1 مليار دولار كندي، وهو العرض الذي رفضته بدورها "إنتر"، ثم وافقت لاحقاً في الأول من يونيو على عرض "بمبينا".

"بروكفيلد" الكندية تقدم عرض استحواذ جريء على خط أنابيب بقيمة 5.6 مليار دولار

وعدَّلت "بروكفيلد" عرضها ثلاث مرات، وكان من المقرر أن يصوِّت مساهمو "إنتر" على عرض "بمبينا" في اجتماع 29 يوليو، وقالت الشركة يوم الإثنين، إنَّ الاجتماع سيستمر للسماح للمستثمرين بالتصويت على مسائل أخرى.