"وول ستريت" تترقب الجدول الزمني لتقليص مشتريات "الفيدرالي الأمريكي" من السندات

11:01 مساءً 25 أغسطس 2021 حدثت فى 11:08 صباحاً 01 ديسمبر 2023

المصدر: بلومبرغ

تعديل مقياس القراءة

يدور النقاش في الأسواق المالية هذه الأيام حول موعد بدء "الاحتياطي الفيدرالي الأمريكي" التقليص التدريجي لمشترياته من السندات. ولكن الأهم من ذلك بالنسبة للأصول كافةً من الأسهم إلى السندات والعملات، هو متى سينتهي ذلك؟.

كان هناك القليل من التحرُّكات الرئيسية قبل ندوة جاكسون هول الافتراضية التي عقدها "الاحتياطي الفيدرالي" في كانساس سيتي، في حين يمكن تحديد جدول زمني لمدى قرب رفع الفيدرالي لأسعار الفائدة عقب تقديم الرئيس جيروم باول نظرة ثاقبة يوم الجمعة حول طريقة وتوقيت بدء المسؤولين بسحب دعم سوق السندات.

تبدو المخاطر كبيرة مع تدفُّق كم كبير من السيولة إلى النظام المالي، الأمر الذي دفع الأسهم الأمريكية لتسجيل مستويات قياسية، في حين استقرت عوائد سندات الخزانة بالقرب من أدنى مستوياتها في ستة أشهر، ومن ثم قد يؤدي تراجع الدعم بسرعة إلى عرقلة تعافي الاقتصاد بشكل كبير في الوقت الذي تزداد فيه المخاطر بسبب انتشار سلالة "دلتا" المتحوِّرة.

وفي المقابل، قد يؤدي التحرُّك ببطء شديد إلى مزيد من ضغوط التضخم التي انطلقت مع إعادة فتح الأنشطة التي أغلقت بسبب الوباء.

توقيت رفع الفائدة

قال توم إساي، المتداول السابق في "ميريل لينش"، ومؤسس النشرة الإخبارية "ذا سيفن": "وتيرة تقليص الاحتياطي الفيدرالي للدعم هي العامل الحاسم بالنسبة للأسواق، لأنَّ تلك السرعة ستحدِّد توقيت الانتهاء، وهو ما سينتج عنه بعد ذلك تحديد توقيت أوَّل رفع لسعر الفائدة".

يشتري "الاحتياطي الفيدرالي" 80 مليار دولار شهرياً من سندات الخزانة، و40 مليار دولار من الأوراق المالية المدعومة بالرهن العقاري في الوقت الحالي، ومن المتوقَّع أن يقوم "الفيدرالي" بوقف تلك المشتريات قبل أن يرفع أسعار الفائدة. فقد قال "الفيدرالي"، إنَّه سيبُقي على تلك المشتريات ثابتة "حتى يتمَّ إحراز مزيد من التقدُّم الملموس بشأن تحقيق أهداف التوظيف، واستقرار الأسعار".

استغرق الأمر 10 أشهر قبل ذلك عندما قام "الاحتياطي الفيدرالي" بإلغاء برنامج مماثل قيمته 85 مليار دولار شهرياً عقب آخر ركود شهده الاقتصاد، إذ تمَّ الإعلان عن التخفيضات في ديسمبر 2013 لتبدأ بالفعل في الشهر التالي مع قيام "الاحتياطي الفيدرالي" بتقسيم تلك التخفيضات بمقدار 10 مليارات دولار في كل اجتماع لرسم السياسة النقدية، وكانت تلك القيمة مقسَّمة بالتساوي بين سندات الخزانة وسندات الرهن العقاري، لينهي الفيدرالي جميع عمليات الشراء في أكتوبر 2014، ويعود لرفع أسعار الفائدة في ديسمبر 2015 بعد إبقائها ثابتة لمدَّة سبع سنوات.

تناقص تدريجي

يرى إساي أنَّه من المرجَّح بدء التناقص التدريجي في ديسمبر مع استمراره حتى نهاية عام 2022 متوقِّعاً أن يدعم ذلك استمرار مكاسب الأسهم والسلع، وأن يؤدي لارتفاع عائد سندات الخزانة لأجل 10 سنوات إلى 2%.

يقوم متداولو سوق المال حالياً بتسعير الأصول المالية، وفقاً لتوقُّعات رفع "الاحتياطي الفيدرالي" أسعار الفائدة لأوَّل مرة خلال الربع الأول من عام 2023، إذ سيصل معدل فائدة التمويل فيما بين البنوك إلى الذروة ليبلغ نحو 1.4%.

قالت جونيت دينغرا، رئيسة استراتيجية أسعار الفائدة الأمريكية في "مورغان ستانلي": "عندما يعلن الفيدرالي بدء التناقص التدريجي فعلياً، من المحتمل أن يقدِّم معلومات حول الوتيرة والوقت الذي سوف يستغرقه، ومدى المرونة من عدمها التي يرغب أن يتعامل بها مع عملية التناقص".

وأضافت دينغرا: "يمكن أن يوفِّر ذلك إشارة رئيسية بشأن دورة رفع أسعار الفائدة، خاصةً فيما يتعلَّق بوتيرة تلك الارتفاعات".

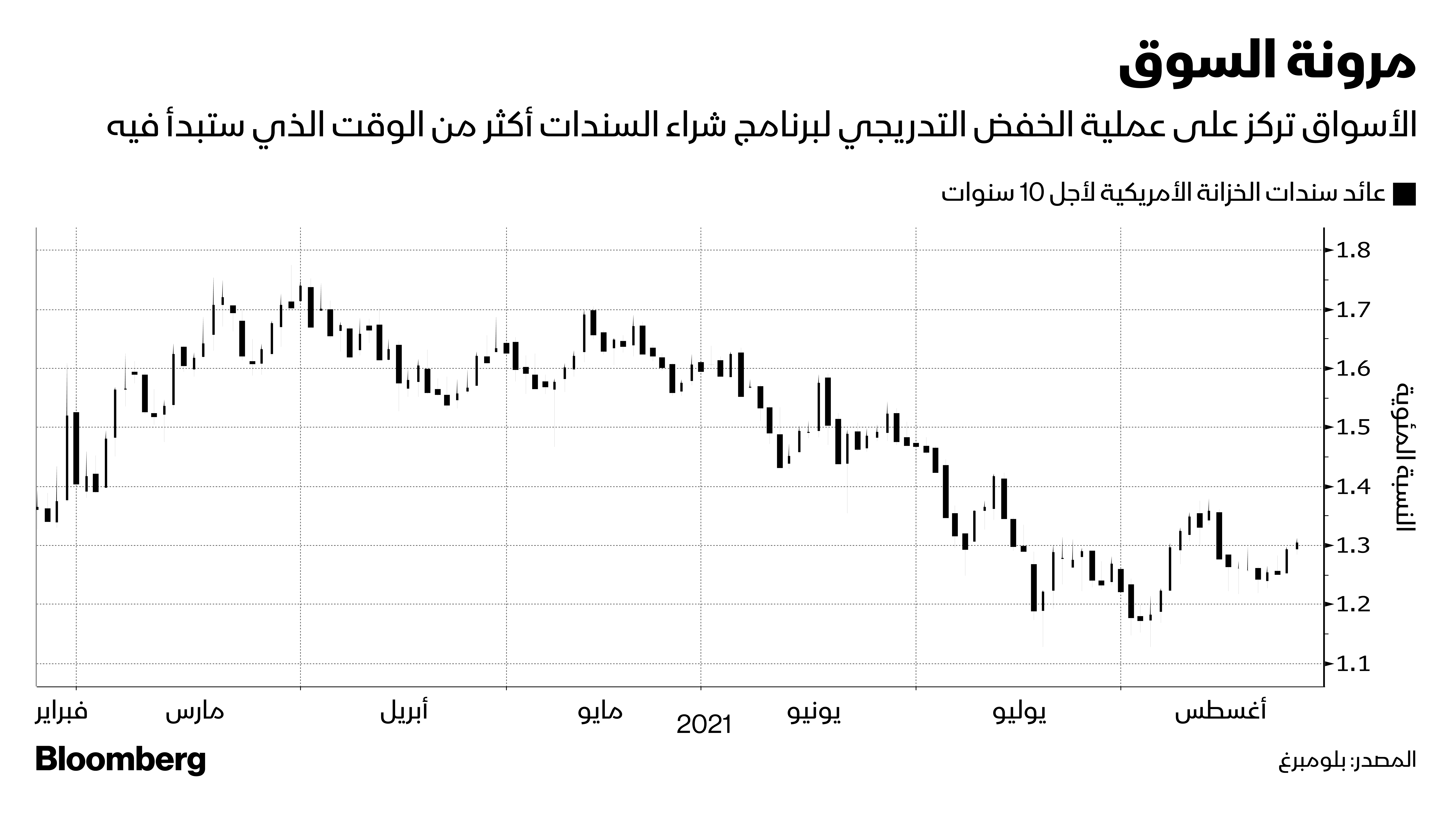

توقعات صعود عوائد السندات

انخفضت عوائد سندات الخزانة لأجل 10 سنوات بشكلٍ كبير منذ مارس لتبلغ 1.3% مقتربة من أدنى مستوياتها وسط مخاوف من تجدُّد موجات وباء كورونا في الولايات المتحدة، وتأثيرها السلبي على ضعف التعافي.

ويأتي ذلك في الوقت الذي ضاقت فيه الفجوة بين عوائد السندات طويلة وقصيرة الأجل منذ أنْ بلغت أعلى مستوياتها على مدار 5 سنوات في مارس الماضي في إشارة إلى توقُّع قرب سحب "الاحتياطي الفيدرالي" لبرامج التحفيز.

عزز احتمال ارتفاع أسعار الفائدة من مكاسب الدولار الأمريكي الذي ارتفع هذا الشهر ليسجِّل أعلى مستوياته منذ نوفمبر الماضي بحسب مؤشر "بلومبرغ للأسعار الفورية للدولار".

يتوقَّع "مورغان ستانلي" أن تبلغ عوائد سندات الخزانة لأجل 10 سنوات 1.8% بنهاية العام مع بدء "الاحتياطي الفيدرالي" التناقص التدريجي في يناير، الذي يُتوقَّع أن ينتهي في أكتوبر. كما توقَّع البنك أن يشهد الربع الثاني من عام 2023 أوَّل رفع لسعر الفائدة.

أكَّد ستيفن بارو، رئيس استراتيجية مجموعة العشر في مجموعة "ستاندرد" المصرفية وجود مخاطر أكبر في حالة قيام "الاحتياطي الفيدرالي" بتأجيل التناقص أكثر مما لو تحرَّك في وقتٍ مبكر.

وقال بارو، إنَّ التأخير قد يجبر الفيدرالي على رفع أسعار الفائدة في غضون أشهر فقط من إنهاء مشترياته من السندات، مما قد يثير قلق الأسواق المالية، ويخفِّض شهية المخاطر، مما قد يدفع المستثمرين إلى ملاذات آمنة، مثل الين الياباني، والفرنك السويسري.

وأضاف بارو: "ستكون هناك خطورة في حالة قام الاحتياطي الفيدرالي بذلك، لأنَّه سيحتاج وقتها لأن يكون اعتباراً من منتصف العام المقبل –جاهزاً للتصريح باحتمال رفع أسعار الفائدة، وكلنا نعلم استبعاد احتمال رفع الاحتياطي الفيدرالي أسعار الفائدة في وقت ما نهاية العام المقبل، لذلك لابدَّ من التركيز أكثر على توقيت نهاية التقليص أكثر من البداية".

فقاعات في كل مكان

أعرب جيمس بولارد، رئيس الاحتياطي الفيدرالي في سانت لويس، عن رغبته إنهاء التناقص بحلول الربع الأول من عام 2022.

في حين قال رافائيل بوستيك من الاحتياطي الفيدرالي في أتلانتا، إنَّ التناقص يجب أن يبدأ بعد الإعلان عن عدد قليل من تقارير الوظائف القوية، وأنْ يتمَّ الانتهاء منه بوتيرة أسرع مما كان عليه في المرات السابقة.

ويبقى العديد من الموضوعات على المحك حتى يتم العودة بالسياسة النقدية لطبيعتها هذه المرة، إذ يتزامن اقتراب أسعار الفائدة من الصفر والسياسة النقدية التيسيرية مع ارتفاع عبء الديون لمستويات تاريخية، ولآجال شبه قياسية، مما يشير لمدى حساسية سوق السندات للتغيّرات في أسعار الفائدة.

ويمتد ذلك الخطر إلى الأسهم حتى أسهم التكنولوجيا التي ارتفعت بعد الوباء. إذ دفعت الأموال الرخيصة التي تمَّ ضخّها في الأسواق على مستوى العالم إلى خفض عوائد السندات والبحث عن عوائد أعلى، مما أدى لظهور فقاعات في كل مكان تقريباً.

قال جورج جونكالفيس رئيس استراتيجية الاقتصاد الكلي للولايات المتحدة في "إم يو إف جي سيكوريتيز أمريكا": "السيولة المستخدمة للشراء بالهامش هي ما يهم الأسواق، لذا فإنَّ التناقص التدريجي سيؤثر على باقي الأصول، بداية من العملات المشفرة وصولاً إلى بعض الأسهم والسندات ذات العائد المرتفع بشكل أكبر من تأثيرها على سندات الخزانة، لذلك يجب أن تعتمد تلك الأوراق المالية على نفسها".