ما من مستحيل في وول ستريت خلال الجائحة

06:00 صباحاً 28 أغسطس 2021 حدثت فى 05:14 مساءً 17 نوفمبر 2023

المصدر: بلومبرغ

تعديل مقياس القراءة

على الرغم من أن الأسواق المالية تتمتع بوفرة لا نهائية على ما يبدو من القدرات العقلية والتكنولوجيا المتطورة، إلا أن الأمر يبدو في بعض الأحيان وكأن لا أحد يعرف شيئاً.

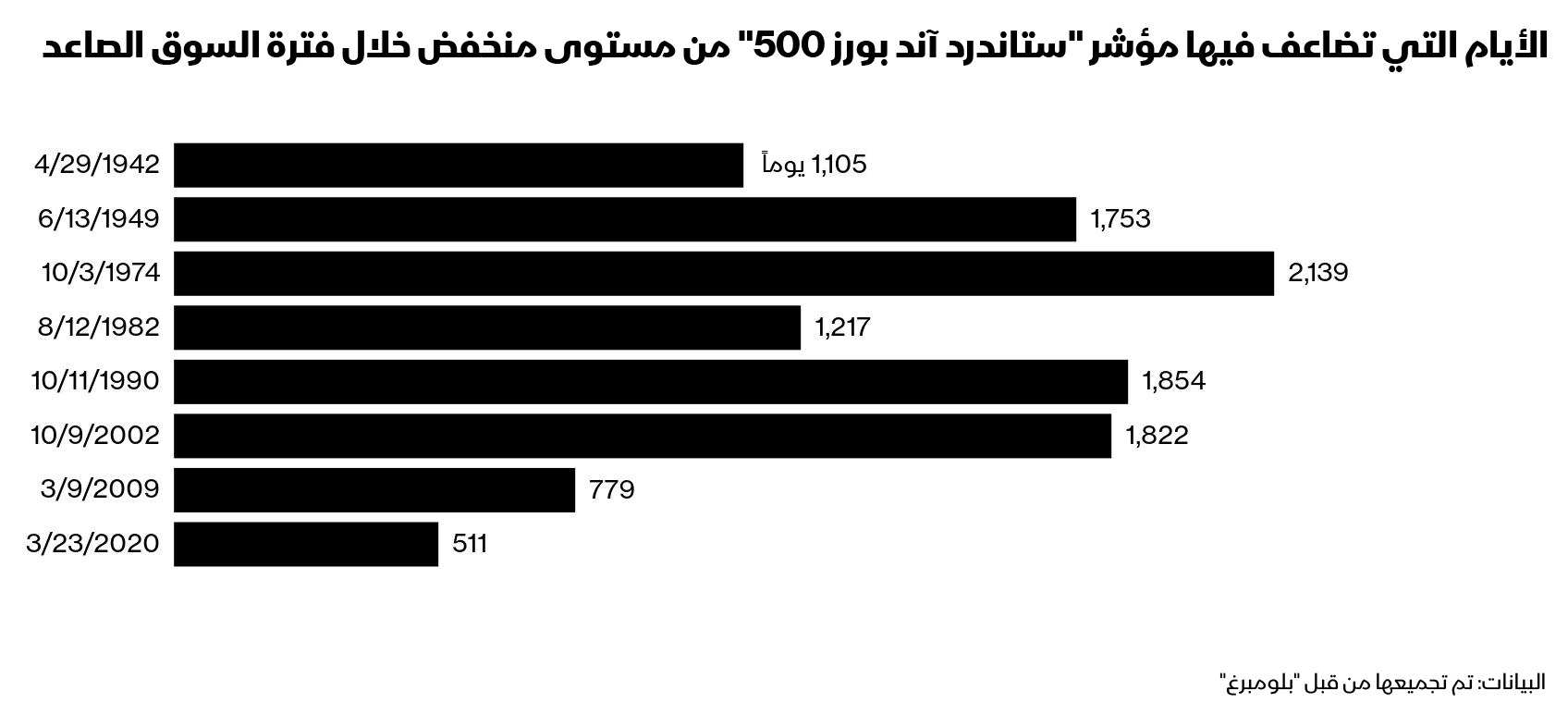

ربما يكون هذا هو أصعب الدروس المستفادة -أو على الأقل المحفزة- من فترة العام ونصف العام الماضية، حيث تضاعفت سوق الأوراق المالية الأمريكية بأسرع وتيرة منذ عام 1932، وقد تكون الحكمة المكتسبة في وول ستريت هي الإهلاك السريع للأصول.

يقول ستيف شيافاروني، مدير المحفظة ورئيس الحلول متعددة الأصول لدى شركة "فيديرايتيد هيرمس" (Federated Hermes): "إذا أخبرني شخص ما في مارس من العام الماضي، عندما أطل كوفيد برأسه للمرة الأولى، أننا سنعاني بعد 18 شهراً من عدد إصابات كورونا مرتفع -إن لم يكن أعلى- مما كان عليه الوضع في ذلك اليوم، وأن السوق ستتضاعف خلال فترة الـ18 شهراً هذه، كنت سأسخر منه".

لذلك، فإن أحد الدروس المستفادة الحاسمة بالنسبة إلى شيافاروني من هذه الفترة، هو أن يكون لديك دائماً قليل من التواضع. ويقول: "حتى لو كنت قد استطعت التنبؤ بالفيروس، لا يعني هذا بالضرورة أنك حصلت على التوقعات الصحيحة للسوق. وحتى لو كنت قادراً على توقع نتيجة الانتخابات، فإنك لا تحصل بالضرورة على التوقعات الصحيحة للسوق".

إقرأ أيضاً: أسهم شركات "إس آند بي 500" بالكاد تتزحزح رغم النتائج المالية الإيجابية

التوقعات في عصر الوباء

هناك الكثير من الأدلة التي تظهر إلى أي مدى وصلت التوقعات في عصر الوباء. فعلى الرغم من أن تفوق الشركات على توقعات محللي وول ستريت المنشورة أمراً شائعاً، إلا أن تقديرات عائدات الأسهم المدرجة ضمن مؤشر "ستاندرد آند بورز 500" قد تفوقت بمتوسط يزيد على 19% خلال الأرباع السنوية الخمسة الماضية، مقارنة بفترة ما قبل الوباء حيث كان أداء الأسهم يتفوق على التقديرات بنحو 3%. كان عدم التوافق يشير إلى أنه عندما كانت السوق الهابطة في أسوأ حالاتها في مارس 2020، فإن أحد المفاهيم الأساسية لتقييم الأسهم -مستوى المؤشر نسبة إلى العائدات المتوقعة للشركات المدرجة ضمنه- جعل الأسهم الأمريكية تزداد قيمتها بمقدار الخُمس تقريباً مقارنة بما كان يعتقد بشأن حقيقتها.

ربما يساعد هذا الأمر على تفسير أسباب استمرار المستثمرين في دفع الأسهم إلى أعلى في مواجهة معايير التقييم الجماعية، التي تُبين في كثير من الحالات، وبشكل ظاهري، أن الأسهم باهظة الثمن تبدو كما كانت في أي وقت مضى. ومع ذلك، ليس هناك إجماع جديد في الآراء بشكل غير عادي يمكن أن تترسخ توقعات المستثمرين بناءً عليه.

وكان الخبراء الاستراتيجيون في بنوك وول ستريت الذين شملهم استطلاع للرأي أجرته "بلومبرغ"، يعتقدون بأن أعلى تقدير لقيمة مؤشر "ستاندرد آند بورز 500" في نهاية العام هو 4825 والأدنى هو 3800- وهو هامش يعادل 27% تقريباً.

حتى المخضرمين في هذه الصناعة، الذين شقوا طريقهم عبر فقاعة الإنترنت والأزمة المالية العالمية، تعرضوا لصدمة وهزيمة، بسبب ما حدث خلال الوباء الذي أودى بحياة ما يقرب من 4.5 ملايين شخص حول العالم، ومازال العدد في ازدياد.

إقرأ أيضاً: "وول ستريت" تترقب الجدول الزمني لتقليص مشتريات "الفيدرالي الأمريكي" من السندات

حيرة المحللين

كان جوليان إيمانويل، كبير محللي الأسهم والمشتقات في شركة السمسرة "بي تي آي جي" (BTIG)، والذي يتمتع بخبرة تصل إلى 30 عاماً في وول ستريت، يشعر وكأنه رأى كل ذلك عندما يتعلق الأمر بالأسواق قبل الوباء. مع ذلك، لا يزال حتى الآن في حيرة من أمره، ليس في ما يتعلق باضطرابات سوق الأسهم فقط، بل وأيضاً مع سوق السندات الذي يبدو أنه يتجاهل ما تقول الكتب -والتاريخ- إنه من الضروري فعله.

يشير إيمانويل إلى أن أسعار المنتجين تتزايد بوتيرة متسارعة منذ 13 عاماً، وأنه من المتوقع أن ينمو الاقتصاد الأمريكي بمعدل سنوي يبلغ 6.2%، وهو ما يقرب من ثلاثة أضعاف النمو المسجل في العقد السابق لتفشي الوباء. ومما لا شك فيه أنك كنت تتوقع بيع السندات بقوة في هذه البيئة للحصول على عوائد من شأنها مواكبة التضخم والفرص الاستثمارية المتاحة في بيئة عالية النمو، لكن إيمانويل يقول: "في أي عالم كان يمكن أن تتخيل أن عائدات السندات لأجل 10 أعوام ستكون أقرب إلى 1.2%؟.. لكن يبدو أن الأمور المستحيل حدوثها تماماً، أصبحت شائعة الآن".

هذا الأمر يقود إيمانويل إلى درس مهم آخر، وهو أن الديناميكية المتعلقة بالشأن الاستثماري العام تأتي بقدر مماثل لأساسيات الشركات والاقتصادات التي تشكل موضوع التحليلات كافة.

في الأعوام الماضية، لم تكن أهواء المستثمرين الأفراد تؤثر بشكل كبير على اتجاهات معظم الأسهم أو سوق الأوراق المالية ككل. ومع ذلك، تغير الأمر أثناء الوباء بسبب التداعيات المختلفة، حيث أدت حرب العمولات التي أشتعلت بين شركات السمسرة في أواخر عام 2019 إلى خفض تكاليف التداول إلى لا شيء حرفياً، وذلك تزامناً مع عمليات الإغلاق التي خلقت فائضاً من الوقت والمال لدى الأمريكيين، بما سمح لهم بالانخراط أكثر في السوق.

كذلك، ارتفع عدد الأسهم المتداولة من قبل عملاء وسطاء التجزئة الرئيسيين من 700 مليون سهم يومياً قبل الوباء إلى 2.9 مليار سهم في وقت سابق من هذا العام، لتشكل بذلك ما يصل إلى ربع حجم التداولات في السوق، بحسب "بلومبرغ إنتلجينس". كذلك، زاد تداول خيارات وسطاء التجزئة بأكثر من الضعف. وقد أسهمت الحشود الجديدة من المتداولين بشكل يوم، من خلال الأصوات المؤثرة على موقع "ريديت" ووسائل التواصل الاجتماعي الأخرى، في دعنم أسهم الشركات التي كانت تترنح على حافة الإفلاس، والتي تركها مديرو الأموال المحترفون لتتلاشى.

يختلف الجيل الجديد من المتداولين الأفراد عن أي شيء رآه إيمانويل في الماضي، حيث يقول: "الجمهور المستثمر أصبح قوة في حد ذاته. وإذا تجاهلت جمهور المستثمرين، فإنك تفعل ذلك على مسؤوليتك".

هل صحيح أن جمهور "الميم" على خطأ وأن الأسهم الأمريكية ستتراجع؟

الفيدرالي والفائدة

بطبيعة الحال، كانت إحدى القوى القديمة تعمل بجد أيضاً: الاحتياطي الفيدرالي، ضاعف حجم ميزانيته إلى 8.3 تريليون دولار من خلال شراء سندات الخزانة وأوراق الرهن العقاري أثناء الوباء، الأمر الذي ساعد على دعم أسعار السندات، كما أنه ومن خلال إبقائه على أسعار الفائدة منخفضة، جعل الأسهم تبدو جذابة.

بالنسبة إلى بول نولت، مدير المحفظة لدى "كينغزفيو إنفستمنت مانجمنت" (Kingsview Investment Management)، فإن الأمر الأساسي هو أن البنك المركزي الأمريكي -كما هو الحال في أوروبا واليابان- سيكون له تأثير أكبر على الأسواق في المستقبل.

يظهر النهج الأكثر حساسية الذي يتخذه البنك المركزي تجاه خفض مشترياته من السندات، أن مسؤوليه "غير قادرين على رفع أسعار الفائدة حقاً بسبب حجم الديون التي لدينا"، على حد قول نولت.

أما بالنسبة إلى المستشار المالي بيتر مالوك، فإن الدرس الرئيسي المستفاد من عصر كوفيد، هو عدم إغفال الصورة الكبيرة من خلال التركيز بشكل أكثر من اللازم على التفاصيل.

يقول مالوك، وهو الرئيس التنفيذي لشركة إدارة الثروات "كرييتف بلانينغ" (Creative Planning)، التي تمتلك أصولاً تحت إدارتها بقيمة 90 مليار دولار تقريباً: "في العام الماضي، كانت القصة بسيطة للغاية. يمكننا أن نتحدث عن مليون شيء، لكن الشيء الوحيد المهم هو كوفيد ومعدل الوفيات الناجم عنه وقدرتنا على التعامل معه. أما أي قصة أخرى فهي في الحقيقة مجرد أمر ثانوي".

أحد أهم النتائج الفرعية للوباء بالنسبة إلى مالوك هو أن "الجميع حصل على شيكات تحفيزية بسبب كوفيد". فقد حصل أصحاب الأعمال الصغيرة على قروض من برنامج حماية الأجور، وحصلت بعض الشركات الكبرى على عمليات إنقاذ أكبر، بينما تلقى الأفراد شيكات تحفيزية، وحصل أولئك الذين فقدوا وظائفهم على إعانات بطالة معززة. وتعليقاً على هذا الأمر، يقول مالوك: "ماذا كنت تريد أن تفعل بهذه الأموال؟ لقد ذهبت واشتريت أشياء".

لا يزال الاقتصاد والسوق يعملان في ظل هذه القصة الأساسية للغاية، والتي توضح لمالوك بعضاً من جنون الاستثمار الأكثر وحشية في عصر كوفيد، مثل الرموز غير القابلة للاستبدال والعملات المشفرة وأسهم الميم.

من المؤكد أن السوق سوف تعمل على إعادة تنظيم نفسها في مرحلة، ما مع تضاؤل كل هذه الأموال الفائضة، وكما يقول مالوك: "لم نصل بعد إلى هذه المرحلة، لكن هذا ما سيحدث، وهذه هي الصورة الكبيرة حقاً التي تحرك كل شيء".