جيروم باول يلقي كرة تحفيز الاقتصاد الأمريكي في يد الكونغرس

بقلم: Brian Chappatta

المصدر: بلومبرغ - مقال رأي

07:48 صباحاً 31 يناير 2021 حدثت فى 05:47 صباحاً 28 فبراير 2023

Brian Chappatta is a Bloomberg Opinion columnist covering debt markets. He previously covered bonds for Bloomberg News. He is also a CFA charterholder.

تعديل مقياس القراءة

يمكن تشبيه القرار المتحفظ للجنة الفيدرالية للسوق المفتوحة، يوم الأربعاء الماضي بمنافسة رياضية بين جامعة نورث وسترن وولاية أوهايو في نهاية هذا الأسبوع، فمن الواضح أن الاحتياطي الفيدرالي قام بعمل جيد في الدفاع عن أكبر اقتصاد في العالم من التداعيات الحادة والممتدة لوباءكوفيد-19 في عام 2020. فمنذ مارس الماضي، خفض الفيدرالي الأمريكي أسعار الفائدة قصيرة الأجل إلى ما يقرب من الصفر، وقام كذلك بشراء للسندات على نطاق واسع وكذلك شراء الأوراق المالية المدعومة بالرهن العقاري، بما وفر دعائم قوية لسندات الشركات والولايات المحلية.

والمراقب لعمل البنوك المركزية حول العالم، لن يجد الكثير الذي يمكن للاحتياطي الفيدرالي القيام به بخلاف ما قدمه لدعم الاقتصاد الأمريكي مرة أخرى نحو التوظيف الكامل والوصول بمعدلات التضخم إلى مستويات 2%.

فالخيارات أمام الفيدرالي ستأتي بنتائج متضاربة ما بين تمديد أو تقليص مشتريات السندات والتي لن تقدم الكثير لدفع الاقتصاد إلى الأمام، مع الأخذ في الاعتبار أن العديد من قطاعات الأعمال والشركات وحكومات الولايات قد استفادوا بالفعل من تكاليف الاقتراض المنخفضة على نطاق واسع خلال العام.

وضع رئيس بنك الاحتياطي الفيدرالي جيروم باول وزملاؤه مصير الاقتصاد الأمريكي في الأشهر المقبلة رهناً لقرارات الكونغرس

من منظور كرة القدم، فإن تضييق الخناق على الطرف الآخر الذي يمثل منحنى العائد في الوقت الحالي بهدف تعزيز النمو الاقتصادي سيكون مشابهاً لتحول المركزين الرابع والعاشر على جبهة فريق نورث وسترن الممتدة لخمسة وعشرين ياردة في مباراته القادمة ما يجعل فرص نجاح خطة اللعب ضعيفة ليبقى الرهان على اللعب بذكاء.

وهذا ما فعله رئيس بنك الاحتياطي الفيدرالي جيروم باول وزملاؤه تحديداً، حيث وضعوا مصير الاقتصاد في الأشهر المقبلة رهناً لقرارات الكونغرس.

حيث أبقت اللجنة الفيدرالية للسوق المفتوحة معدل الفائدة على الأموال الفيدرالية دون تغيير في نطاق من 0% إلى 0.25% ولم تعدل وتيرة شراء الأصول بعد اجتماعها الذي استمر يومين. حيث لم يبادر الفيدرالي سوى بتغيير صيغة المدة التي سيواصل فيها البنك المركزي مشترياته الشهرية البالغة 80 مليار دولار من سندات الخزانة و 40 مليار دولار من الأوراق المالية المدعومة بالرهن العقاري للوكالات، حيث ذكر "سنستمر في القيام بذلك حتى يتم إحراز مزيد من التقدم الملحوظ في معدلات التوظيف واستقرار الأسعار" ويمنح ذلك صانعي السياسة النقدية مجالًا واسعًا للمناورة ومراقبة التعافي الاقتصادي في السنوات القادمة ولا يترك أي مجال للشك في أنه عندما يقرر بنك الاحتياطي الفيدرالي تقليص التسهيلات، فإنه سيقلص أولاً شراء السندات قبل أن يقوم برفع أسعار الفائدة.

باول: الظروف المالية ملائمة للغاية. نحن نراقب مجموعة من المتغيرات المالية، وهناك الكثير منها، وستخبرك جميعها أننا على صواب إلى حد كبير

وبشأن تلميحات توقيت الزيادة الأولى المتوقعة في سعر الفائدة، فلم يتغير الكثير منذ سبتمبر. حيث يرى عضو واحد فقط أن أول تغيير قد يكون في بداية العام 2022. بينما يرى خمسة من الأعضاء السبعة عشر الآخرين أن معدل الفائدة على الأموال الفيدرالية سيكون أعلى من نطاقه الحالي بحلول العام 2023، فيما كان عدد من يؤيدون ذلك التوقع أربعة أعضاء فقط في سبتمبر. ويتوافق ذلك مع توقعات مجلس الاحتياطي الفيدرالي التي تتوقع نمواً اقتصادياً بنسبة 4.2% في العام 2021 و3.2% في العام 2022، ارتفاعاً من 4% و3% بالتوقعات السابقة في سبتمبر الماضي. كما يتوقع أن يصل معدل البطالة إلى 5% في العام 2021 ثم يتراجع إلى 4.2% في العام 2022 منخفضاً من 5.5% و4.6% في التوقعات السابقة. وفي العام 2023، قد ينخفض معدل البطالة إلى 3.7%، وهو أدنى مستوى له منذ نصف قرن قبل الوباء، وذلك على الرغم من أن التضخم قد يواجه صعوبة في كسر 2% في السنوات القادمة.

وبإجماع أعضاء الفيدرالي، لم تكن هناك صعوبة لإثبات أنه ليس هناك حاجة لاحتواء سندات الخزانة طويلة الأجل. حيث لم يتجاوز العائد القياسي للسندات لأجل 10 سنوات 1% منذ مارس حيث لايزال حول 0.92% بعد قرار الاحتياطي الفيدرالي.

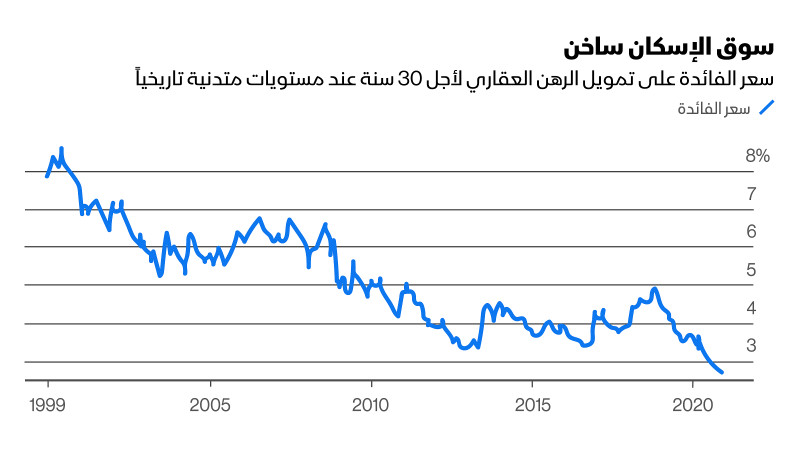

يشهد منحنى العائد على السندات لآجال 5 – 30 عاماً انحداراً عمودياً مقارنة بمستوياته منذ أواخر العام 2016، وقد يكون ذلك جيدا للتعافي الاقتصادي. فيما بدأت سندات الرهن العقاري لآجال 30 عاماً في التحرك بالكاد لتخرج عن مسارها منذ مارس الماضي، ليسجل العائد 2.71%، وهو أدنى مستوى على مدار نصف قرن على الأقل، وفقًا لبيانات فريدي ماك، التي أرجعها باول إلى أن سوق الإسكان قد يكون تعافى تمامًا من الانكماش.

فبحسب باول "على المدى القريب، قد تساعد الفائدة المنخفضة الناس لكن التحفيز يبقى ضرورة بمرور الوقت". رغم أنهم "يحتاجون دعما حقيقيا".

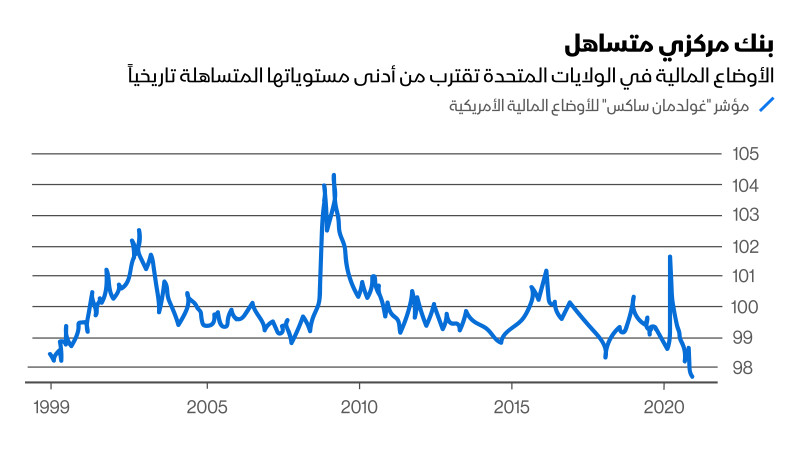

ومن الواضح أن الاحتياطي الفيدرالي أدرك أنه لا يحتاج إلى مزيد من خفض أسعار الفائدة، بل لتقدير الأوضاع المالية التي تراجعت على مدار العام -بحسب مقياس "غولدمان ساكس" والتي تقترب من تحقيق رقم قياسي- هناك حجة قوية يجب القيام بها ببساطة عن طريق ترك السياسة النقدية دون تغيير في مواجهة الارتفاعات القياسية لأسعار الأسهم وأسواق رأس المال المفتوحة، وهنا يمكن القول إن الفيدرالي يتخذ موقفاً أكثر ملاءمة، ولكن بشكل سلبي.

وقال باول: "الظروف المالية ملائمة للغاية -نحن نراقب مجموعة من المتغيرات المالية، وهناك الكثير منها، وستخبرك جميعها أننا على صواب إلى حد كبير. الأجزاء الضعيفة من الاقتصاد هي شركات قطاع الخدمات ونحن على اتصال وثيق بها. هؤلاء لا تعيقهم الظروف المالية بقدر ما يعيقهم انتشار الفيروس".

كانت تلك طريقة باول للقول إن السياسة المالية بحاجة إلى تحمل العبء الثقيل لما تبقى من الوباء. ولكن لمجرد عدم ترك أي شك، أضاف لاحقا أن "السياسة المالية في الوقت الحالي هامة جدا جدا، وأعتقد أن هذا مفهوم على نطاق واسع". كما هو الحال، يسارع قادة الكونغرس لوضع اللمسات الأخيرة على حزمة التحفيز ضد فيروس كورونا بحلول نهاية الأسبوع والتي من المتوقع أن تكون أقل من 900 مليار دولار.

قد يتعين على بنك الاحتياطي الفيدرالي اتخاذ تدابير إضافية لدعم الاقتصاد الأمريكي. قد يأتي وقت ترتفع فيه العائدات طويلة الأجل إلى مستوى يعتبره البنك المركزي ضارا بالانتعاش الكامل. لكن لم يكن الأمر كذلك عندما تكون سندات الخزانة لأجل 10 سنوات أقل من 1%. وهنا يمكن القول إن باول امتلك خيوط اللعبة كاملة.