"غولدمان ساكس غروب" تحتاج أن يسير هذا الاكتتاب العام بشكل جيد للغاية

بقلم: Chris Hughes

المصدر: بلومبرغ - مقال رأي

09:45 صباحاً 12 سبتمبر 2021 حدثت فى 11:43 صباحاً 01 ديسمبر 2023

Chris Hughes is a Bloomberg Opinion columnist covering deals. He previously worked for Reuters Breakingviews, as well as the Financial Times and the Independent newspaper.

تعديل مقياس القراءة

بالطبع تريد "غولدمان ساكس غروب" أن تسير كل الاكتتابات العامة الأولية التي تشارك فيها بشكل جيد. لكن لدى بنك الاستثمار الأمريكي العديد من الأمور المتوقِّفة على شيء واحد تحديداً؛ وهو الإدراج المحتمل لشركاء "بيترشيل بارتنرز" (Petershill Partners) في لندن. قد تكون هذه الشركة ساخنة في قطاع الملكية الخاصة، لكن لن تكون "غولدمان ساكس" حكيمة إذا قامت بدفع مستثمري الاكتتاب العام إلى أقصى ما يرغبون في دفعه.

ستشمل حيازات "بيترشيل" حصصاً في مديري الأصول البديلة التي كانت جزءاً سابقاً من الصناديق التي تديرها "غولدمان ساكس أسيت مانيجمنت" (Goldman Sachs Asset Management) التابعة لبنك الاستثمار. وسيحوِّل الإدراج هذه التشكيلة إلى أسهم متداولة علناً، إذ يُمكن تسييلها بسهولة أكبر، وقد تكون شركات المحافظ الفردية أصغر من أن تطرح نفسها للجمهور، أو قد لا ترغب في ذلك. علاوةً على ذلك، يعدُّ الاكتتاب العام فرصة لزيادة رأس المال لإجراء المزيد من عمليات الاستحواذ.

اقرأ المزيد: "بيترشيل" تابعة "غولدمان ساكس" ستدرج وحدة بـ5 مليارات دولار في لندن

أهمية استراتيجية

تتضمَّن العملية صفقة طويلة الأجل لإدارة أصول "بيترشيل" من قبل "غولدمان ساكس" مقابل تخفيض نسبته 7.5% من الإيرادات، إلى جانب بعض حصص الأرباح الإضافية المرتبطة بمعاملات معينة. هذا لا يعدُّ خروجاً بسيطاً، لأنَّه إذا لم يحقق الاكتتاب النجاح المطلوب، ستُصبح شركات الاستحواذ المتوسطة الأخرى في السوق أقل حرصاً على الاندراج تحت مظلة "بيترشيل". في المقابل، ستتضرَّر قدرة "غولدمان ساكس أسيت مانيجمنت" على تكرار هذه الاستراتيجية مع الصناديق الأخرى. وسيظل عملاؤها الذين يملكون أصول "بيترشيل" حالياً، يملكون غالبية الأعمال بعد الاكتتاب العام، كما أنَّهم سيحتاجون إلى سعر سهم قوي إذا أرادوا البيع بالكامل.

"غولدمان ساكس" يستكشف ديون الأسواق الناشئة بحَذَر

لا يسهل فسخ عقد الإدارة مع "غولدمان ساكس" بسهولة لمدة سبع سنوات، وهو سيساعد مديرو المحافظ لدى "غولدمان ساكس أسيت مانيجمنت" في تأمين الاستثمارات الجديدة، ودعم الحيازات القائمة. فهناك منطق في الحفاظ على هذه العلاقة، لكنَّها لن تكون العميل الوحيد لدى شركة "غولدمان ساكس أسيت مانيجمنت"، وفقاً لتحذير "بيترشيل". كما ستستمر الضغوط لإثبات أنَّ موارد وعلاقات "غولدمان ساكس" الهائلة ستجعلها مُشغِّلاً أفضل عن المديرين الخارجيين والداخليين الآخرين.

التقييم

على الناحية الأخرى من المعادلة، فهناك عوامل جذب واضحة للمستثمرين في الاكتتاب. فليس هناك العديد من الشركات المدرَجة في هذه الصناعة، وتوفِّر "بيترشيل" محفظة متنوعة ومتزايدة من رسوم إدارة الاستثمار، وتتوقَّع النمو بنسبة أعلى من المعدل المستقبلي للصناعة الذي يُقدَّر بـ 10%.

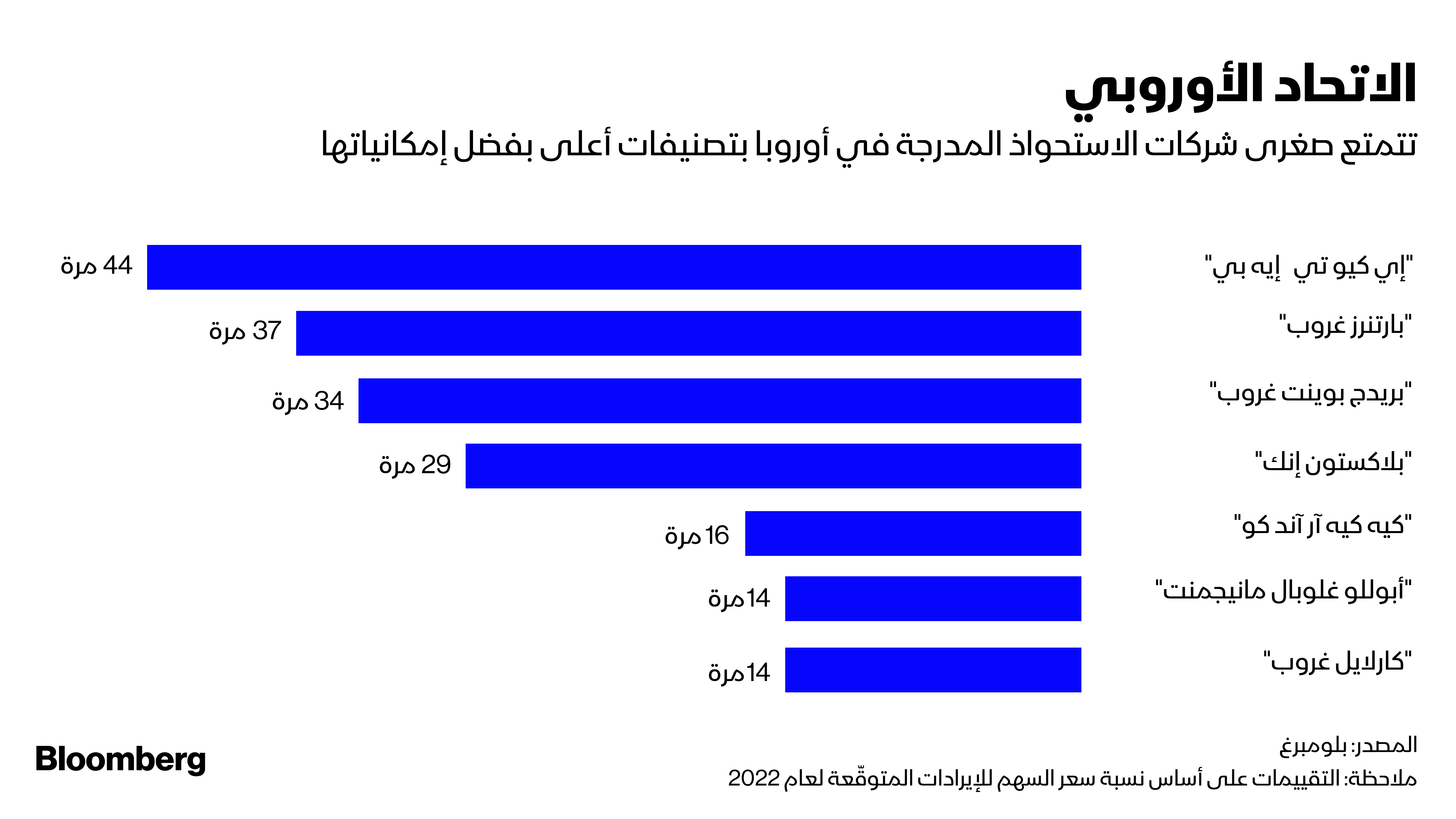

مع ذلك؛ هناك ما يبرر تقييد التقييم. لنفترض أنَّ شركة "بيترشيل" (التي حقَّقت 310 مليون دولار في الشهور الـ 12 حتى شهر يونيو) ستدر إيرادات 350 مليون دولار أميركي في العام القادم. ستبلغ هذه الإيرادات فعلياً بعد احتساب الفوائد، والضرائب، والأرباح نحو 250 مليون دولار على الأقل في العام 2020 بعد خصم التكاليف المركزية، ورسوم "غولدمان" البالغة 7.5%. من جانبها، تتداول مجموعة "بريدج بوينت غروب" المنافسة التي أُدرجت في شهر يوليو بمضاعف الأرباح المستقبلية عند 23 مرة، وهذا المضاعف من شأنه أن يُقيّم "بيترشيل" بحوالي 6 مليارات دولار، وهذا قبل أخذ عامل الفائدة الاستراتيجية لجمع 750 مليون دولار في الاكتتابات العامة الأولية بعين الاعتبار.

"غولدمان ساكس" يشتري حصة في شركة تداول طاقة دنماركية

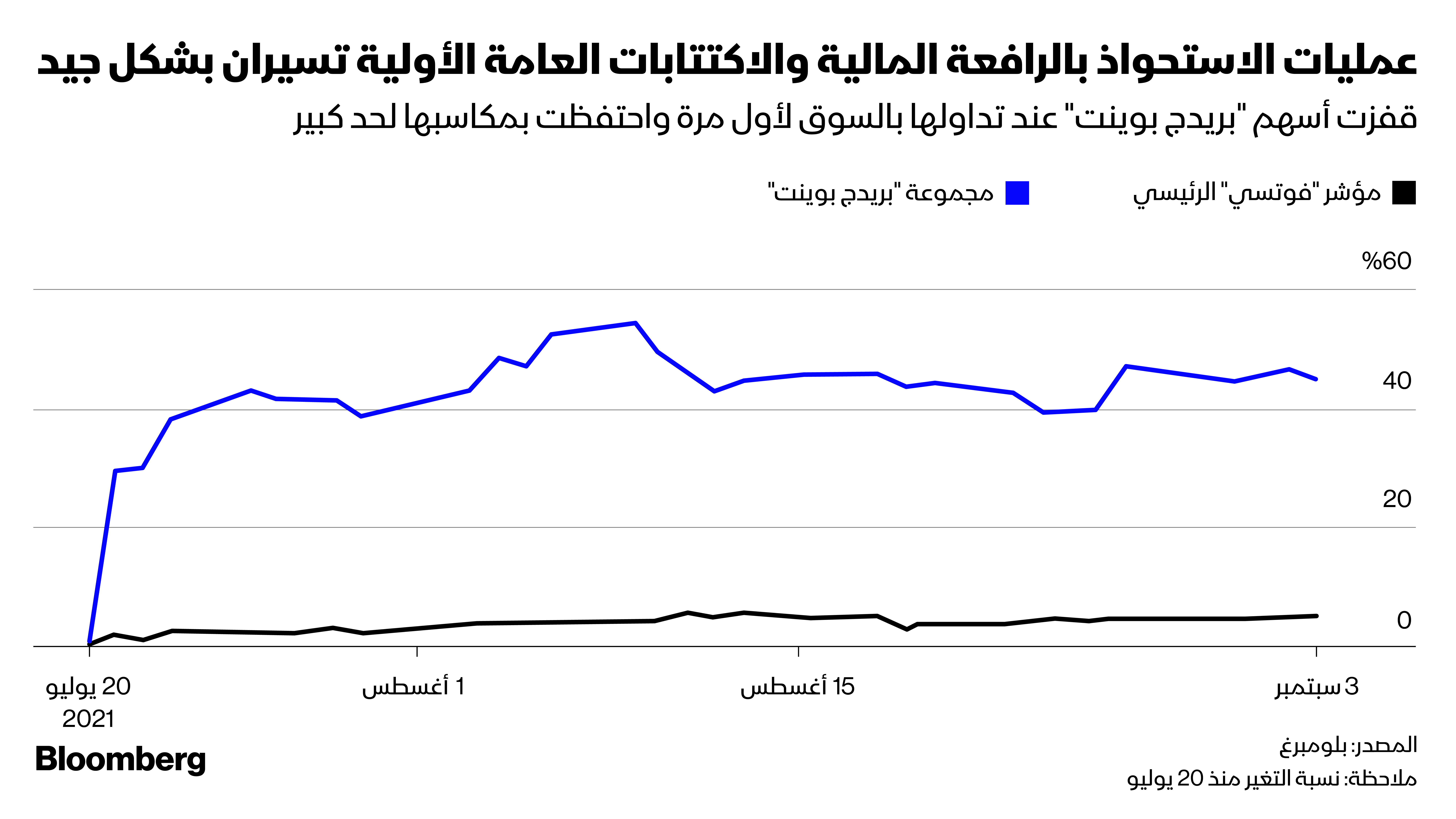

يتمُّ تداول أسهم "بريدج بوينت" حالياً بمضاعف ربحية حوالي 34 مرة، وذلك وفقاً لأرباح 2022، لذلك ستركِّز محاولة إغراء المستثمرين على الدفع بالتقييم لمنطقة قريبة مما تتداول عنده الشركة المقارنة المتميزة، بدلاً من تقييمها على أساس إدراجها الأخير. لكن إذا رغبت "غولدمان ساكس" في تسعير صفقة واحدة بشكل يجذب المستثمرين، وليس من أجل الوصول إلى الكمال؛ تعتبر هذه الصفقة بذلك فرصة جيدة.