"رجل التضخم" انتظر سنوات لكي يخبرك عن المخاطر الفعلية

07:34 صباحاً 19 سبتمبر 2021 حدثت فى 11:21 مساءً 20 أبريل 2022

المصدر: بلومبرغ

تعديل مقياس القراءة

استعد مايكل أشتون الذي يطلق على نفسه على "تويتر" اسم "رجل التضخم" لهذه اللحظة، منذ ما يقرب من 20 عاماً.

في أوائل العقد الأول من القرن الحادي والعشرين، كان أشتون يعمل تاجر مشتقات في "باركليز كابيتال" في نيويورك، عندما تخصص في إنشاء عمل جديد يتعلق بعقود المقايضة الخاصة بـ"التضخم"، التي تسمح للمتداولين بالمراهنة على ارتفاع مؤشر أسعار المستهلك.

يقول أشتون، إنه كان تاجراً "جيداً بما فيه الكفاية"، وإن مهمته الرئيسية تمثلت في إنشاء سوق جديد يكون دوره فيه بمثابة "مبشر للمنتج".

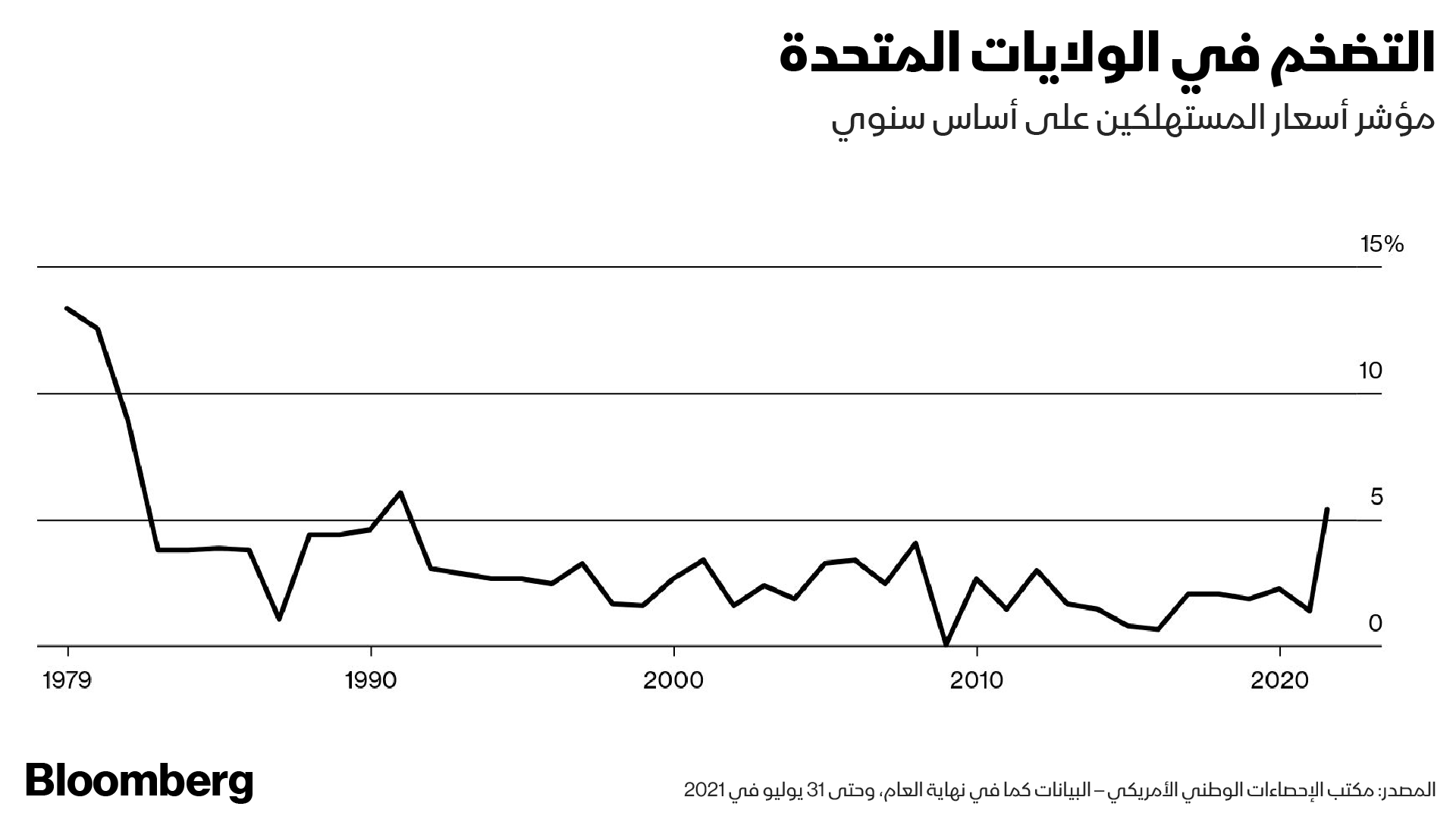

ورغم ذلك، كان أشتون حتى وقت قريب، يتوقع بقاء التضخم منخفضاً ومستقراً. وقد صدقت توقعاته، فلم تتخطَّ ارتفاعات مؤشر أسعار المستهلك الأمريكي في السنوات الأخيرة مستوى 2% سنوياً.

قرأ أيضاً: الاحتياطي الفيدرالي: تخفيف شراء الأصول قد يبدأ هذا العام... ولا تسرع في رفع الفائدة

يقول أشتون إن نظرته الثاقبة أزعجت رؤساءه في "باركليز"، الذين اعتبروها عقبة أمام نجاح وممارسة الأعمال. لكنه لم يهتم بالأمر، لاعتقاده بأن التضخم يمثل خطراً دائماً. واستمر في ابتكار طرق للتحوط ضده، لكن التضخم المنخفض جعل تلك الطرق رخيصة.

بينما ينمو السوق، أسس أشتون في عام 2009 شركة استشارية للتحوط من مخاطر التضخم الكبيرة أو غير العادية، لكنه ظل صوتاً في الصحراء يصرخ بأنه يملك أحذية مطر للبيع.

يقول أشتون: "قلة الاهتمام كانت أمراً مذهلاً. إنه أمر لا يصدق كيف لم يفكر القليل من الناس بماهية تلك المخاطر".

فجأة، تغير الوضع وارتفع معدل التضخم هذا العام. وفي الوقت الذي يقول فيه رئيس مجلس الاحتياطي الفيدرالي، جيروم باول، إنها على الأرجح صدمة مؤقتة مرتبطة بالعرض مع خروج الاقتصاد من الإغلاق، يتوقع أشتون مزيداً من ارتفاعات التضخم في المستقبل، ويقول إن العمل بدأ يزدهر، ومن بين عملائه الجدد شركتا استثمار في الأسهم الخاصة "قلقتان للغاية بشأن تأثير التضخم على محافظهما".

أطلق أشتون صندوقاً للمستثمرين الأثرياء والمؤسسات لتتبع التغيير الشهري في مؤشر أسعار المستهلك الأمريكي، من خلال مجموعة من السندات المحمية من التضخم، والتي يتم تعديل قيمتها الأساسية للتغيرات في مؤشر أسعار المستهلكين والعقود الآجلة المرتبطة بالطاقة والين الياباني ومؤشر أسعار المساكن.

انتظار لـ10 آلاف ساعة

في الوقت ذاته، يتعين على أشتون الدفاع عن عمله، حيث يقول: "فجأة، أصبح لدينا كل خبراء التضخم هؤلاء حولنا. قضيت 10 آلاف ساعة في انتظار حدوث ذلك. الآن وبعد أن حدث، أنا في وضع يسمح لي بإنقاذ الموقف وإعادته إلى ما كان عليه". وهكذا، أطلق رجل التضخم "بودكاست"، بعدما كان يقتصر نشاطه على التعامل مع الجمهور حتى وقت قريب على "تويتر" فقط، حيث يقضي الوقت في شرح تقارير مؤشر أسعار المستهلك الشهرية بشكل أساسي عن طريق بث صوتي يظهر فيه يرتدي زي بطل خارق مزين بحرف "i"، وهو الحرف الأول من كلمة تضخم بالإنجليزية (inflation).

استهدف البث تقديم حلقات تعليمية للجميع بشأن التضخم، ومنهم المستثمرون ممن لديهم رفاهية تجاهل التضخم لفترة طويلة، خصوصاً أن الأشخاص الذين تقل أعمارهم عن 40 عاماً بالكاد عانوا من التضخم الذي يصفه أشتون بأنه "الخطر الذي يحمله كل مستثمر منذ ولادته، وإذا لم تفعل شيئاً لمعالجة مخاطر التضخم هذه، فسيظل يرافقك حتى وفاتك".

صعوبة الإقناع

يقول أشتون، إن الصعوبة في طرح ذلك الرأي، هي أن بعض الأشخاص ممن لديهم نفس الرأي بشأن التضخم يعتقدون بنظرية المؤامرة، ولن يستغرق الأمر وقتاً طويلاً حتى تجد في مكان ما على الإنترنت مواقع تؤيد فرضية أن الحكومة تقلل عن قصد التضخم بهامش واسع لمدة نصف قرن. وهو ما أطلق عليه أشتون "القطار المجنون".

لكن، بعيداً عمّا تشهده تلك الفصول من أحداث متصاعدة، هناك الكثير من الجدل حول أسباب ارتفاع التضخم. يقول أشتون، إن آراءه "ليست واسعة الانتشار"، بمعنى أنه عالم نقدي، أو شخص يعتقد بأن التضخم في الأساس يرجع إلى ضخ الكثير من الأموال في النظام، وليس بسبب النمو الاقتصادي المفرط أو عوامل أخرى.

كان رأي أشتون منتشراً بشكل هائل في السابق، لكنه فقد شعبيته لدى الاقتصاديين ومحافظي البنوك المركزية في السنوات الأخيرة، حيث توقف "الاحتياطي الفيدرالي" في عهد آلان غرينسبان عام 2000 عن استهداف زيادة المعروض النقدي، لأنه كما قال وقتها، لم يعد "مؤشراً موثوقاً يعكس الأوضاع المالية في الاقتصاد".

مع زيادة مؤشر عرض النقد M2 الصادر عن "الاحتياطي الفيدرالي" بنحو 33% منذ فبراير 2020، بوتيرة نمو تعادل 5 أضعاف معدل نمو الاقتصاد، نكون على وشك إدراك أن الرأي السائد سابقاً بأن التضخم سببه زيادة السيولة في النظام، بإمكانه أن يعود من جديد. وفي المقابل، على الرغم من تسبب جهود التعافي من الوباء التي يبذلها "الاحتياطي الفيدرالي" في خلق مزيد من الأموال بطرق عدة، فإن سرعة دوران تلك الدولارات - عدد المرات التي يتم فيها تداولها في فترة زمنية معينة - لا تزال منخفضة.

يقول عُمير شريف، رئيس شركة الأبحاث "إنفلايشن إنسايتس" (Inflation Insights)، إنه إذا كان الأفراد والشركات متمسكين بأموالهم، فسيكون هناك ضغط أقل على الأسعار. وعلى مدى الثمانية عشر شهراً الماضية، "لم نشهد زيادة في الإقراض والإنفاق تضاهي زيادة المعروض النقدي". كما يتوقع المتشكك في التضخم "لاسي هانت" كبير الاقتصاديين في "هويسنغتون إنفستمنت مانجمنت" (Hoisington Investment Management) استمرار تباطؤ وتيرة التضخم في ظل ارتفاع مستويات الديون الذي يضعف النمو.

جاذبية النظرية النقدية

يرى أشتون أن جاذبية النظرية النقدية تكمن في أنها تبقي الأمور بسيطة نسبياً. لكنه تحول بعد عامين من العبث المستمر بنماذج التضخم التي تستخدم مدخلات النمو الاقتصادي، حيث يقول: "تراجعتُ وقلت، إذا كان عليك الاستمرار في إعادة تحديد معايير النموذج، فربما يعني ذلك وجود خطأ في النظرية الأساسية".

النظرية النقدية ترى أنه طوال العقود الماضية، كانت هناك دورة تيسيرية أدى فيها تباطؤ التضخم إلى انخفاض أسعار الفائدة، وهو ما تسبب بدوره في تباطؤ النمو. (لم يكن الناس في عجلة من أمرهم لاستثمار أموالهم، لأن أسعار الفائدة المنخفضة تعني أيضاً عوائد أقل).

يقول أشتون، إن جهود التحفيز الأخيرة التي يبذلها "الاحتياطي الفيدرالي"، تسببت في زيادة مخاطر عكس اتجاه تلك الدورة. في حين يفترض "الاحتياطي الفيدرالي" أنه يمكن في نهاية المطاف السيطرة على التضخم عن طريق رفع أسعار الفائدة، إلا أن هذا قد يجعل الناس أقل استعداداً للاحتفاظ بالنقود.

يعتقد أشتون بصعوبة تحقّق فرضية استمرار وتيرة ارتفاع التضخم، لكنه يقول، إن لديه ثقة بنسبة 70% في توقعاته، حيث يرى بنظرة أوسع أن الناس يجب أن يكونوا على دراية بمخاطر التضخم، حتى عندما يعتقدون بأنها منخفضة.

وفي الختام، وبالنظر إلى سندات الخزانة لأجل 10 سنوات التي تعد معياراً للاستثمارات طويلة الأجل الآمنة، والتي يبلغ عائدها 1.3% فقط، فإن تزامن ذلك العائد مع مقدار ضئيل من التضخم، يمكن أن يؤدي إلى تآكل قيمة المدخرات بمرور الوقت. أما بالنسبة إلى المستثمرين الأفراد الباحثين عن تحوط بسيط، فيقول أشتون إن سندات الادخار من الفئة الأولى الصادرة من "وزارة الخزانة الأمريكية" والتي تدفع عائداً مرتبطاً بالتضخم، "صفقة جيدة نادرة من الحكومة".