جيوش "ريديت" تناقش نظرية التدفقات الكمية واحتدام الصراع على الحسابات المدارة

09:08 صباحاً 03 أكتوبر 2021 حدثت فى 05:14 مساءً 17 نوفمبر 2023

المصدر: بلومبرغ

تعديل مقياس القراءة

أهلاً بكم في عدد نهاية الأسبوع الخاص بالصناديق المتداولة بالبورصة، دليلك إلى أبرز الموضوعات وأكثرها إثارة في مختلف أنحاء الأسواق العالمية.

في إصدار هذا الأسبوع: تجتذب نظرية جديدة، تتناول كيفية تحريك لتدفُّقات رأس المال للأسهم، المزيد من المؤيدين في "وول ستريت" وخارجها. فضلاً عن إطلاق عملاق كمي لمؤشر متخصص جديد. كما قد يكون صندوق "سي إل أو" للصناديق المتداولة بالبورصة الأكثر خطورة في الطريق.

معلومات عطلة نهاية الأسبوع حول الصناديق المتداولة في البورصة

هذه هي الموضوعات التي تحتاج إلى قراءتها:

إعادة التفكير في"ريديت"

ماذا حدث: تكتسب نظرية جديدة حول كيفية تحريك لتدفُّقات رأس المال للأسهم، زخماً بعد مناقشات شهدتها منصة "ريديت" بشأن أثر تدفُّق المستثمرين الجدد.

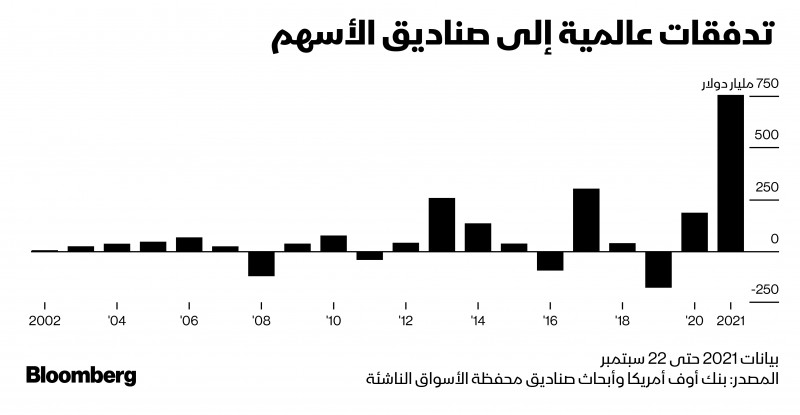

أهمية ذلك: على مدار عقود، اعتمدت النظرية المالية على فكرة أنَّ سعر السهم يعكس كل شيء معروف في لحظة ما عن قيمة الشركة. تشرح النظرية الجديدة كيف يؤثِّر تدفُّق رأس المال إلى الأسواق بشكل كبير ومستمر على أسعار الأسهم بغضِّ النظر عن العوامل الأساسية المتعلِّقة بالشركة مثل: الأرباح، والإيرادات، والنمو. قد يبدو الأمر بديهياً، لكنَّه يغيّر قواعد اللعبة في العديد من الدوائر.

وصول أسهل

ماذا حدث: خفَّضت "دايمنشنال فاند أدفيزورز" الحد الأدنى المطلوب لفتح الحسابات المدارة بشكل منفصل إلى 500 ألف دولار فقط.

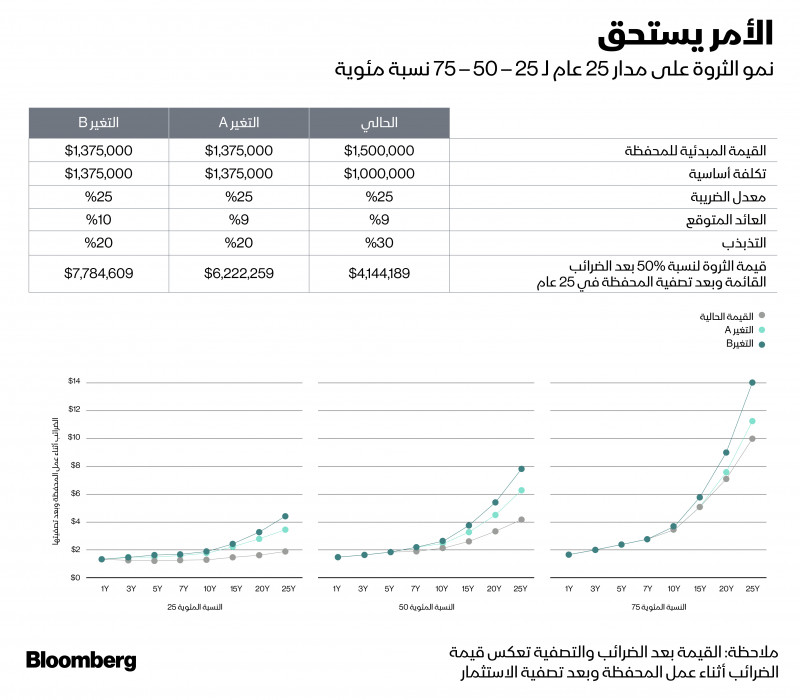

أهمية ذلك: يعدُّ ذلك خفضاً كبيراً مقارنة بالحد الأدنى المعتاد الذي يزيد عن 20 مليون دولار. و يعدُّ أحدث المتغيرات التي تشهدها المعركة الشرسة لتلبية الطلب المتزايد على الحسابات المدارة بشكل مستقل والمؤشرات المتخصصة. فقد أنفقت "مورغان ستانلي" 7 مليارات دولار العام الماضي لشراء حصة شركة "إيتون فانس" في "بارامتريك بورتفوليو أسوشيات" الرائدة في مجال الاستثمار مباشرة في أسهم المؤشرات. وسرعان ما تبع ذلك شراء "بلاك روك" شركة "أبيريو" الرائدة بمجال استراتيجيات المؤشرات المتخصصة بمليار دولار.

استثمار محفوف بالمخاطر

ماذا حدث: قدَّمت "غانوس هيندرسون" لإدارة الأصول طلباً لصندوق "سي إل أو" للصناديق المتداولة بالبورصة الذي سيستثمر ما لا يقل عن 80% من أصوله في الأوراق المالية ذات التصنيفات الائتمانية من +BBB إلى -B.

أهمية ذلك: عندما بدأ أوَّل صندوق متداول بالبورصة بتتبُّع القروض بضمان الأوراق المالية؛ ظهرت المخاوف بشأن سهولة الوصول لتلك الأوراق المالية المعقدة، ولكن حدَّ من تلك المخاوف استهداف تلك الصناديق الديون ذات التصنيف الأعلى فقط. و بعد مرور أكثر من عام بقليل تشهد السوق تحوُّلاً كبيراً باستهداف تصنيفات ائتمانية أقل. من الناحية النظرية؛ يعني ذلك أنَّ صغار المستثمرين، وحتى جمهور منصة "ريديت" سيكون بمقدورهم الوصول لقروض الرافعة المالية لديون شركات أمريكية عالية المخاطرة.

معلومات جيدة: الوصول للقمة

لمحة على تحليلات "بلومبرغ إنتيليجنس" المتوفِّرة على المنصة:

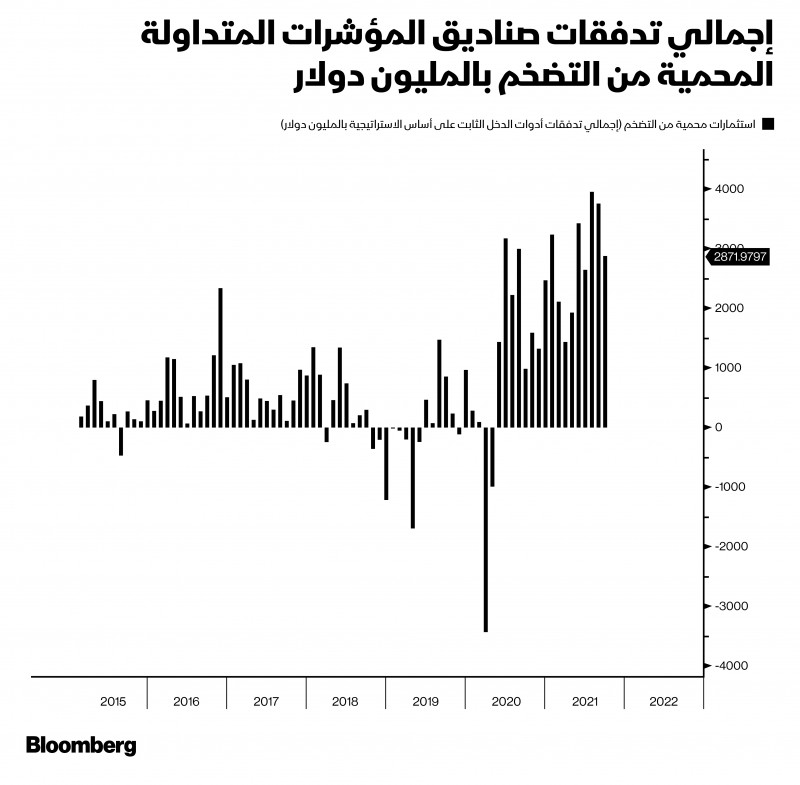

أدى ارتفاع الأسعار الناتج عن اضطراب سلسلة التوريد إلى تدفُّق المليارات على اًصول صناديق المؤشرات المتداولة. سجَّلت السندات المحمية من التضخم التي نتتبَّعها أعلى تدفُّقات شهرية منذ مايو 2020، فقد زاد متوسط التدفُّق الشهري خلال العام 2021 بمقدار 2.8 مرة مقارنة بتدفُّقات العام 2020. في الوقت نفسه، شهدت صناديق المؤشرات المتداولة (غير المحمية من التضخم)، والبالغ عددها 18 صندوقاً لمتوسط تدفُّقات شهرية بنحو 2.6 مليار دولار منذ مايو 2020 مقابل 207 مليون دولار منذ 2019 حتى فبراير 2020.

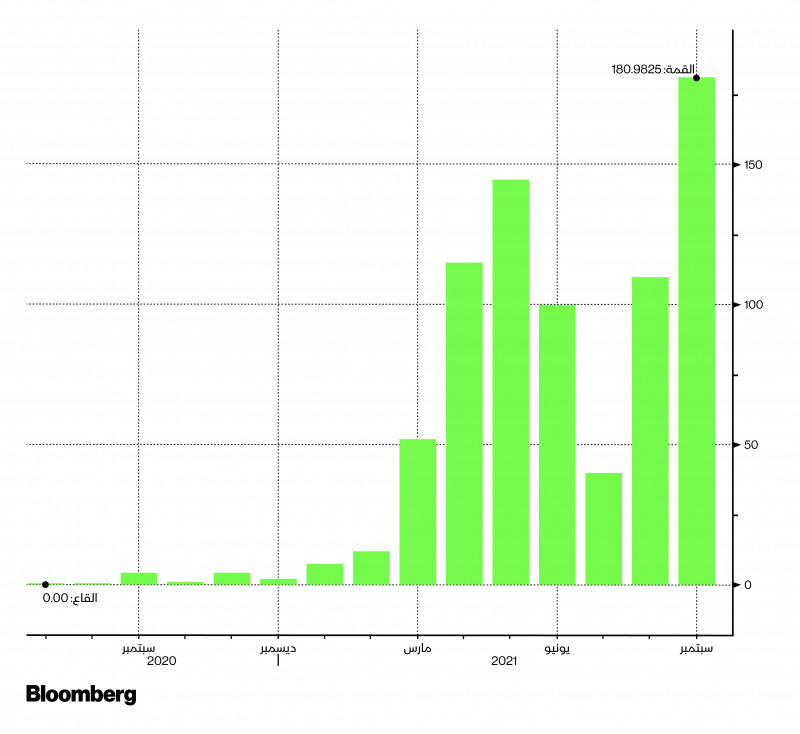

صندوق مخاطر!

بدأ هذا الصندوق التداول العام الماضي، ولم يسجل من وقتها في سابقة غريبة أي تدفُّقات خارجة. وتتركَّز أصوله في أحد الموضوعات المهمة التي تشهد زخماً إلى حدٍّ كبير في أوروبا، والمرتبطة بطفرة الحوكمة البيئية والمجتمعية وحوكمة الشركات. وقد سجل خلال شهر سبتمبر أفضل تدفُّقات شهرية حتى الآن.