الرقم الأهم هذا الأسبوع هو: 61.07

بقلم: Robert Burgess

المصدر: بلومبرغ - مقال رأي

06:09 مساءً 03 أكتوبر 2021 حدثت فى 07:13 صباحاً 27 نوفمبر 2023

Robert Burgess is the Executive Editor for Bloomberg Opinion. He is the former global Executive Editor in charge of financial markets for Bloomberg News. As managing editor, he led the company’s news coverage of credit markets during the global financial crisis.

تعديل مقياس القراءة

تعاود عوائد السندات صعودها مجدداً، حيث يبدو أن الجميع قلقون - مرة أخرى – من احتمال أن تكون الأسواق على شفا كارثة مالية – لكن هذا باستثناء متداولي السندات.

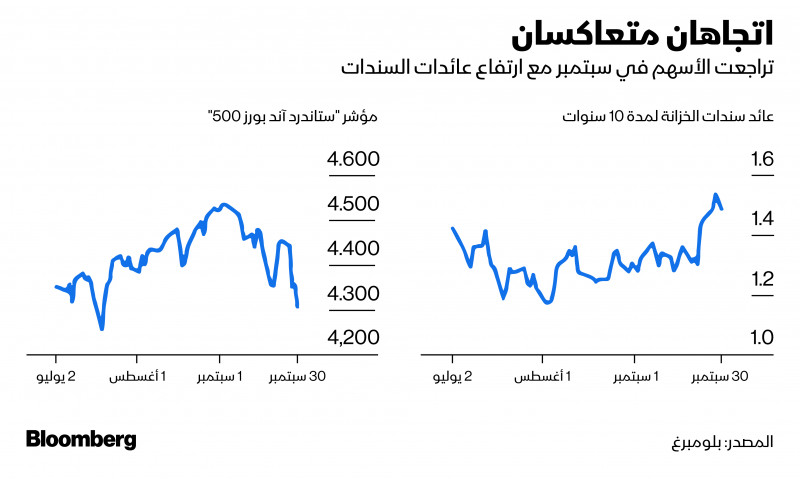

في هذا الصدد، تلقت الأسهم ضربة موجعة في سبتمبر، حيث انخفض مؤشر "ستاندرد آند بورز 500" بنسبة 4.76% في أسوأ شهر له منذ الأيام الأولى للجائحة في شهر مارس 2020.

وقد أُلقي بالكثير من اللوم على سوق السندات. والجدير بالذكر أنه نعم، قفزت عوائد سندات الخزانة القياسية لأجل 10 سنوات 0.18 نقطة مئوية في أكبر زيادة لها منذ شهر مارس الماضي.

ونعم، أشار بنك الاحتياطي الفيدرالي إلى أنه مستعد للبدء في تقليل الحوافز التي كان يقدمها للاقتصاد. ونعم، ليس بنك الاحتياطي الفيدرالي هو الجهة الوحيدة التي أصبحت أقل تشاؤماً، حيث إن البنوك المركزية حالياً في أكثر دورات رفع أسعار الفائدة شدة خلال عقد من الزمن، وذلك بحسب قياسها من قبل الاستراتيجيين في "دويتشه بنك".

تفاقم أوجاع سندات الخزانة الأمريكية في أشد السنوات اضطراباً منذ 2013

الأموال الرخيصة

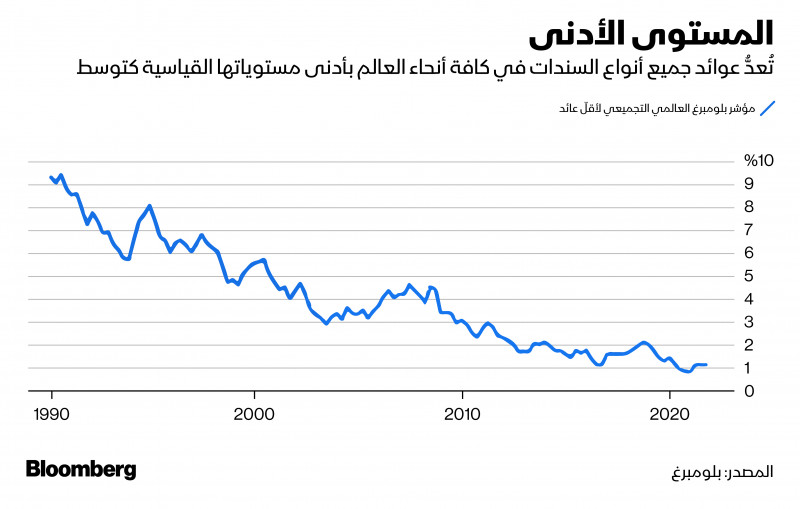

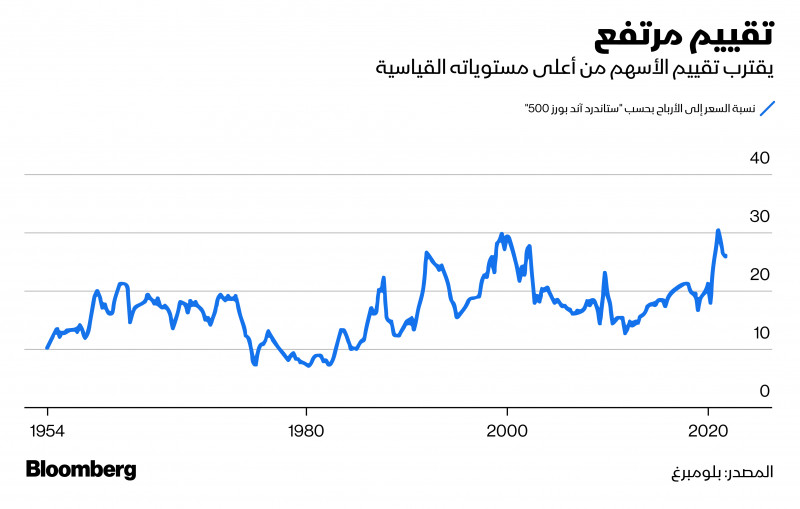

من المقبول عموماً أن النظام المالي العالمي أصبح يعتمد بشكل كبير على السياسات النقدية المتساهلة للغاية للبنوك المركزية. حيث أدت تكاليف الاقتراض المنخفضة بشكل قياسي إلى تقييمات عالية تاريخياً في سوق الأسهم، بالإضافة إلى مكاسب قياسية في أسعار المساكن، وفورة اقتراض من قبل الحكومات والشركات. كما يمكن أيضاً ربطها بجنون المضاربة في الأصول، مثل العملات المشفرة والرموز غير القابلة للاستبدال.

رئيس الاحتياطي الفيدرالي: تخفيف شراء الأصول قد يبدأ هذا العام... ولا تسرع في رفع الفائدة

لذلك ليس من الصعب معرفة سبب توتر الأسواق بشأن فكرة أن الحصول على الأموال قد يصبح أكثر تكلفة. إلا أن الجزء المطمئن هو أن أولئك الأكثر ارتباطاً بتحديد تكلفة النقود - متداولو السندات - لا يبدون قلقين للغاية من أننا على أعتاب بعض الانعكاس البطيء في أسعار الفائدة، والذي يسبب ألماً واسع النطاق في جميع أنحاء الأسواق المالية.

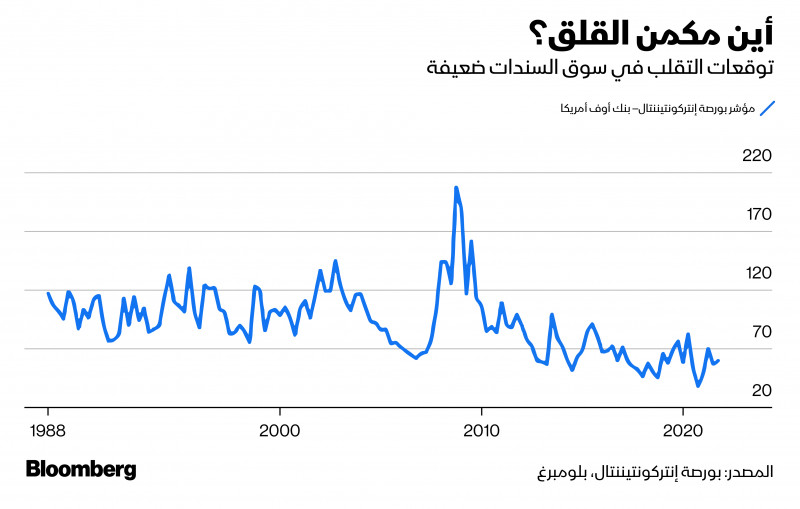

ولمعرفة مدى هدوء متداولي السندات، ما عليكم سوى إلقاء نظرة على مؤشر بورصة إنتركونتيننتال– بنك أوف أمريكا لتقلب أسعار الفائدة الأمريكية (ICE BofA MOVE Index).

حيث أنهى مقياس التقلب الضمني المتوقع الأسبوع الأخير من سبتمبر عند 61.07، وهو أقل بكثير من ذروة هذا العام عند 75.66 في أواخر فبراير، بالإضافة إلى المتوسط التاريخي البالغ 92.87، وفقاً للبيانات التي جمعتها "بلومبرغ".

تقييمات قياسية

من المفهوم سبب قلق المستثمرين في الأسهم على وجه التحديد بشأن ارتفاع عوائد السندات. فإلى جانب تريليونات الدولارات التي تُضخ في الاقتصاد والنظام المالي من قبل الحكومة وبنك الاحتياطي الفيدرالي، تُعدّ المعدلات شديدة الانخفاض سبباً رئيسياً وراء اقتراب تقييمات الأسهم من مستويات عالية قياسية، بحسب قياسها بمختلف نسب السعر إلى الأرباح. والسبب هو أن التحليل البسيط للتدفقات النقدية المخصومة يُظهر أن المعدلات المنخفضة باستمرار تجعل الأرباح المستقبلية أكثر قيمة في الوقت الحاضر، مما يبرر مضاعفات أعلى للأسهم حتى بدون نمو الأرباح.

تفاؤل مستثمري السندات

هنا يكون السؤال المنطقي الذي يجب طرحه هو كيف ينبغي أن ترتفع عائدات السندات المرتفعة قبل أن تبدو الأسهم غير جذابة. وتأتي إحدى الإجابات المحتملة من الاستراتيجيين في "غولدمان ساكس غروب"، الذين كتبوا في مذكرة بحثية هذا الأسبوع أن عوائد سندات الخزانة لمدة 10 سنوات ستحتاج إلى الارتفاع فوق 2.30% لكي تحتل تقييمات الأسهم النسبية ترتيباً أعلى من المتوسط طويل الأجل. ومتى يمكن أن يحدث ذلك؟ ليس قبل نهاية عام 2023، وفقاً لاستطلاع بلومبرغ نيوز الشهري لأكثر من 50 خبيراً اقتصادياً واستراتيجياً.

محمد العريان: على "الفيدرالي الأمريكي" أن يبدأ خفض التسهيل الكمي

فضلاً عن ذلك، هناك سؤال منطقي آخر يجب طرحه، وهو ما هو السبب وراء كون مستثمري السندات متفائلين جداً بشأن التوقعات. ربما يعرفون مدى اعتماد الاقتصاد والنظام المالي على أسعار الفائدة المنخفضة.

ديون ضخمة

وفي الواقع، ارتفع حجم الديون العالمية غير المسددة – مدفوعاً بالاقتراض الحكومي –إلى مستوى قياسي بلغ 296 تريليون دولار، أو 353% من الناتج المحلي الإجمالي العالمي، صعوداً من حوالي 210 تريليونات دولار، أو 320%، في عام 2015.

كما أن أي ارتفاع كبير في أسعار الفائدة من شأنه أن يجعل أداء هذا القدر من الدين يكاد يكون مستحيلاً، مما يؤدي إلى أزمة حقيقية. ومن المؤكد أن المصرفيين المركزيين ومتداولي السندات يعرفون ذلك، مما يزيد من احتمالية تحركهم لمنع الارتفاع السريع في تكاليف الاقتراض.

لكن دعونا لا ننسى أن شهر سبتمبر يعتبر تقليدياً شهراً مروعاً بالنسبة للأسهم. فهو الشهر الوحيد الذي تُسجّل فيه عوائد سلبية في المتوسط، ليس فقط منذ عام 1950 ولكن على مدار السنوات العشر الماضية، والعشرين الماضية، وفي سنوات ما بعد الانتخابات، وفقاً لشركة "إل بي إل فاينانشيال".

وقد بدا شهر سبتمبر هذا ضعيفاً بشكلٍ خاص، حيث ارتفع مؤشر "ستاندرد آند بورز 500" لمدة سبعة أشهر متتالية، وهو أمر نادر الحدوث، فضلاً عن عدم معاناته من تراجع بنسبة 5% في عام 2021 حتى تلك النقطة، وهو أمر تقول "إل بي إل" إنه يحدث في المتوسط ثلاث مرات في السنة. (تم الوصول إلى عتبة 5% بين 2 سبتمبر و30 سبتمبر).

مكاسب مستمرة للأسهم

الخبر السار هو أن الأسهم لها تاريخ يدعمها. فبعد سبعة أشهر متتالية من النتائج الإيجابية، ارتفع مؤشر "ستاندرد آند بورز 500" بعد ستة أشهر 13 من أصل 14 مرة منذ عام 1950، مع متوسط عائد مذهل بلغ 7.8%.

وكان الكثير من القلق في أسواق الأسهم الشهر الماضي مماثلاً لشهر سبتمبر وأكتوبر من عام 2020، عندما انخفض مؤشر "ستاندرد آند بورز 500" بنسبة 6.69% مع انخفاض العائدات إلى الحضيض ومعاودتها الصعود.

ولكن ثبت أن ذلك لم يدم طويلاً، حيث ارتفع مؤشر "ستاندرد آند بورز 500" فعلياً بنسبة 20.2% بين 4 أغسطس - وهو اليوم الذي وصل فيه عائد سندات الخزانة لأجل 10 سنوات إلى الحضيض عند 0.51% على أساس الإغلاق - و31 مارس، عندما قفز إلى 1.74%.

بالتأكيد، لقد تغيرت عدة معطيات بين ذلك الوقت والآن. أولاً، لم يكن بنك الاحتياطي الفيدرالي في ذلك الوقت يُلمح حتى إلى البدء في تقليص مشتريات السندات الشهرية البالغة 120 مليار دولار.

ولكن ربما يكون الأمر الأكثر أهمية بالنسبة لمستثمري الأسهم هو أن الاقتصاد يبدو أخيراً كما لو أنه لم يعد بحاجة إلى دعم استثنائي. إذن ما الذي يمكن أن نستنتجه من عمليات البيع في سبتمبر إذا لم يكن "الذعر من تقليص سياسة التيسير الكمي؟" ما رأيكم في أن نسميها تنشيطاً.