التكلفة الحقيقية لديون الولايات المتحدة أقرب إلى القاع من القمة

07:00 صباحاً 05 أكتوبر 2021 حدثت فى 07:13 صباحاً 27 نوفمبر 2023

المصدر: بلومبرغ

تعديل مقياس القراءة

يُغرق السياسيون في الولايات المتحدة أنفسهم في معركة حامية على مسألة لا يرى فيها الكثير من الشخصيات العاملة في عالم المال أهمية تُذكر.

أصبحت سياسة حافة الهاوية في واشنطن حول مسألة رفع سقف المديونية، أو مواجهة مخاطر العجز عن تغطية الالتزامات معركة من المعارك الأساسية في القرن الحادي والعشرين.

تفاقم أوجاع سندات الخزانة الأمريكية في أشد السنوات اضطراباً منذ 2013

التركيز على تكلفة الاستدانة

غير أنَّ طريقة تفكير المستثمرين والاقتصاديين والمسؤولين شهدت تغيُّراً شاملاً بشأن الديون العامة منذ آخر المواجهات الكبرى التي وقعت منذ عقد أو يزيد.

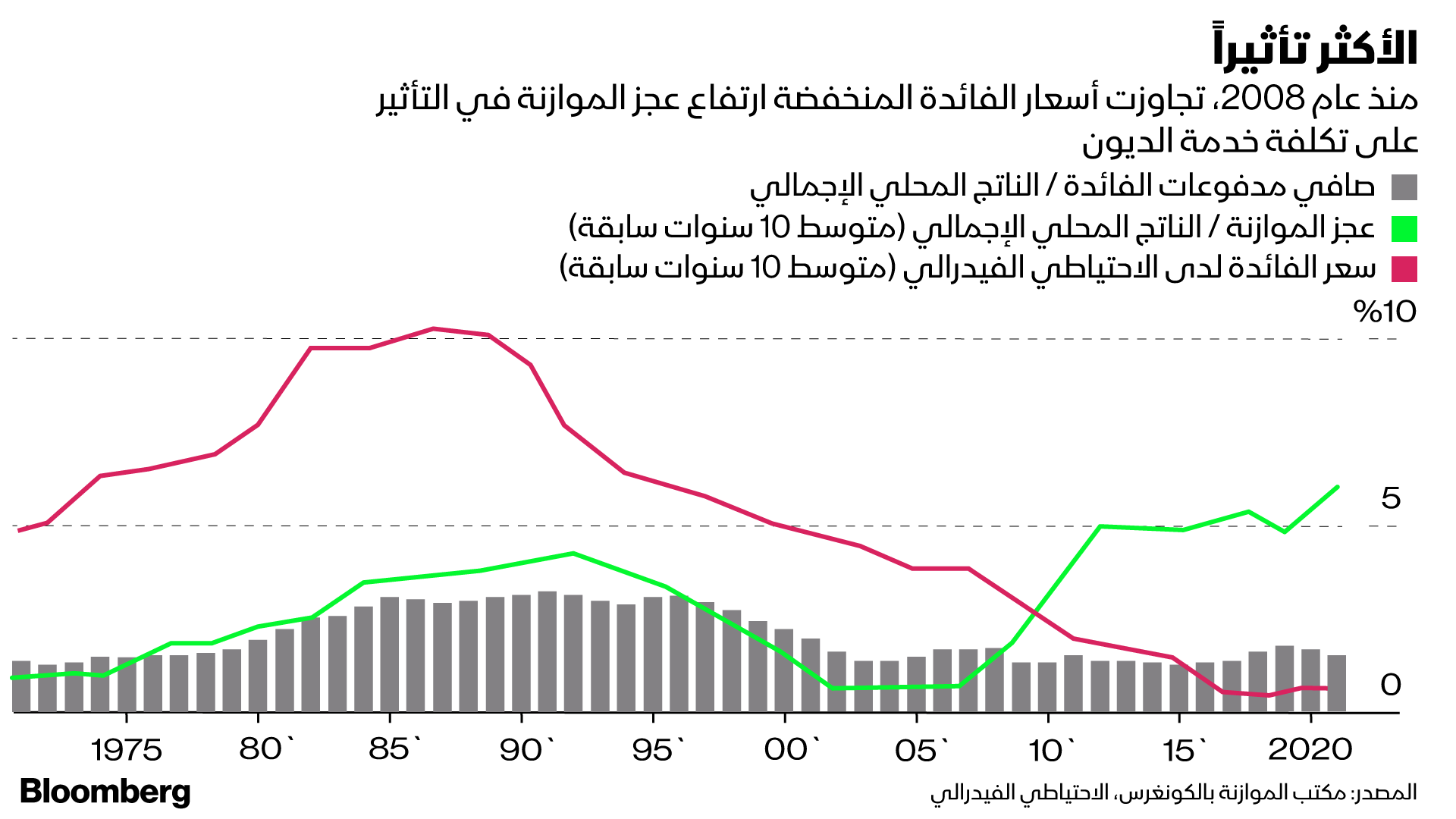

فقد باتوا أقل اهتماماً بحجم الديون، وأكثر تركيزاً على تكلفتها. وهي تكلفة ليست كبيرة في الوقت الحالي، ويعمل مجلس الاحتياطي الفيدرالي على الحفاظ على انخفاضها، ويُحكم سيطرته على سوق السندات التي تبلغ قيمتها 22 تريليون دولار.

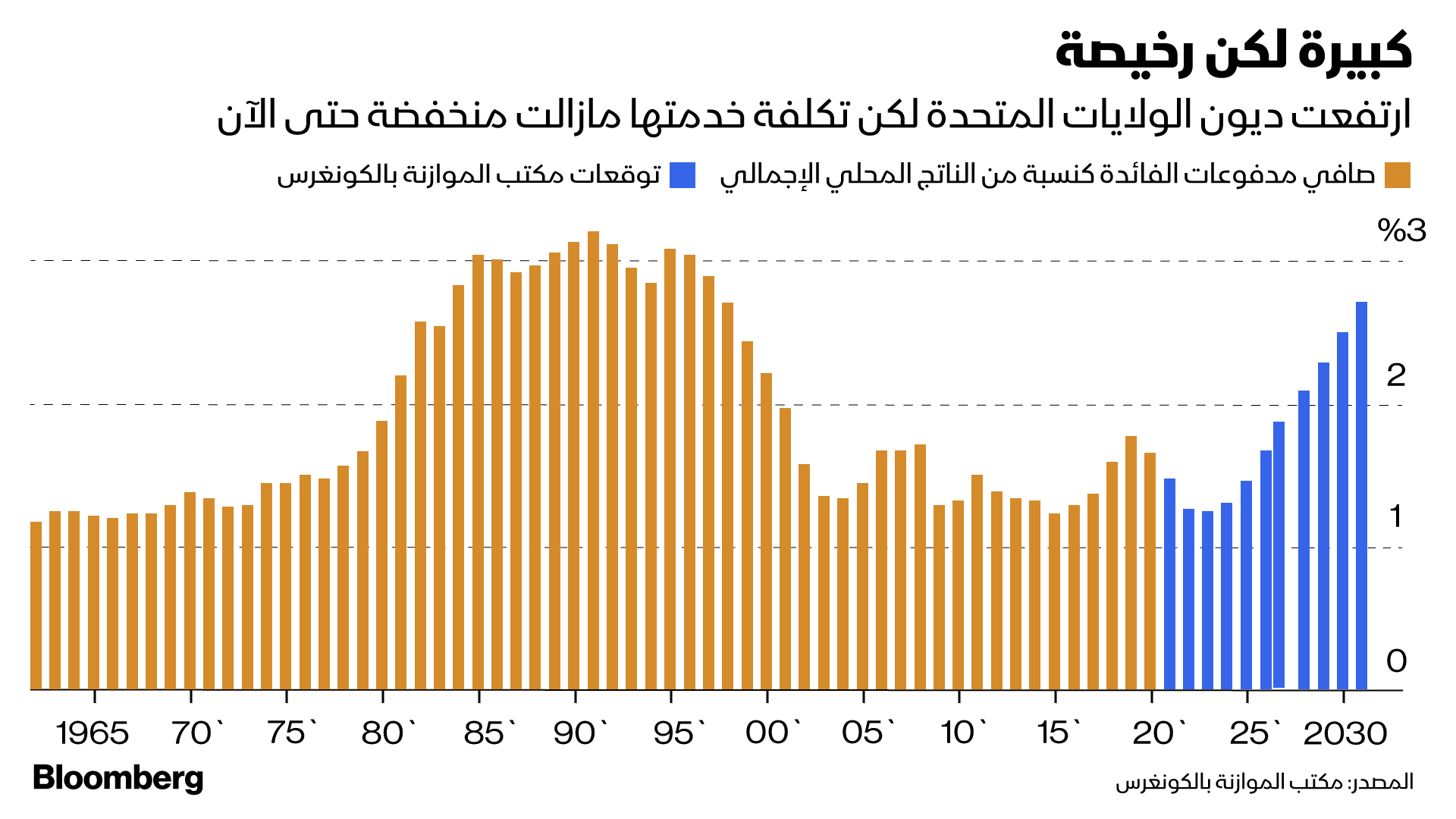

وفق تقديرات مكتب الموازنة بالكونغرس، كما ستكون مدفوعات الفائدة عن ديون الحكومة الأمريكية عند أقل مستوى بلغته في ستينيات القرن الماضي بالقياس إلى حجم الاقتصاد.

ويرجع ذلك إلى أنَّ قيمة الانخفاض طويل الأجل في تكاليف الاقتراض تتجاوز كثيراً الديون الإضافية التي حصلت عليها الحكومة بهدف تحفيز الاقتصاد خلال الأزمة المالية لعام 2008، وأزمة انتشار جائحة كورونا.

يلين تحث المشرعين على الاتفاق الحزبي لرفع سقف الديون الأمريكية

العودة إلى الأرض

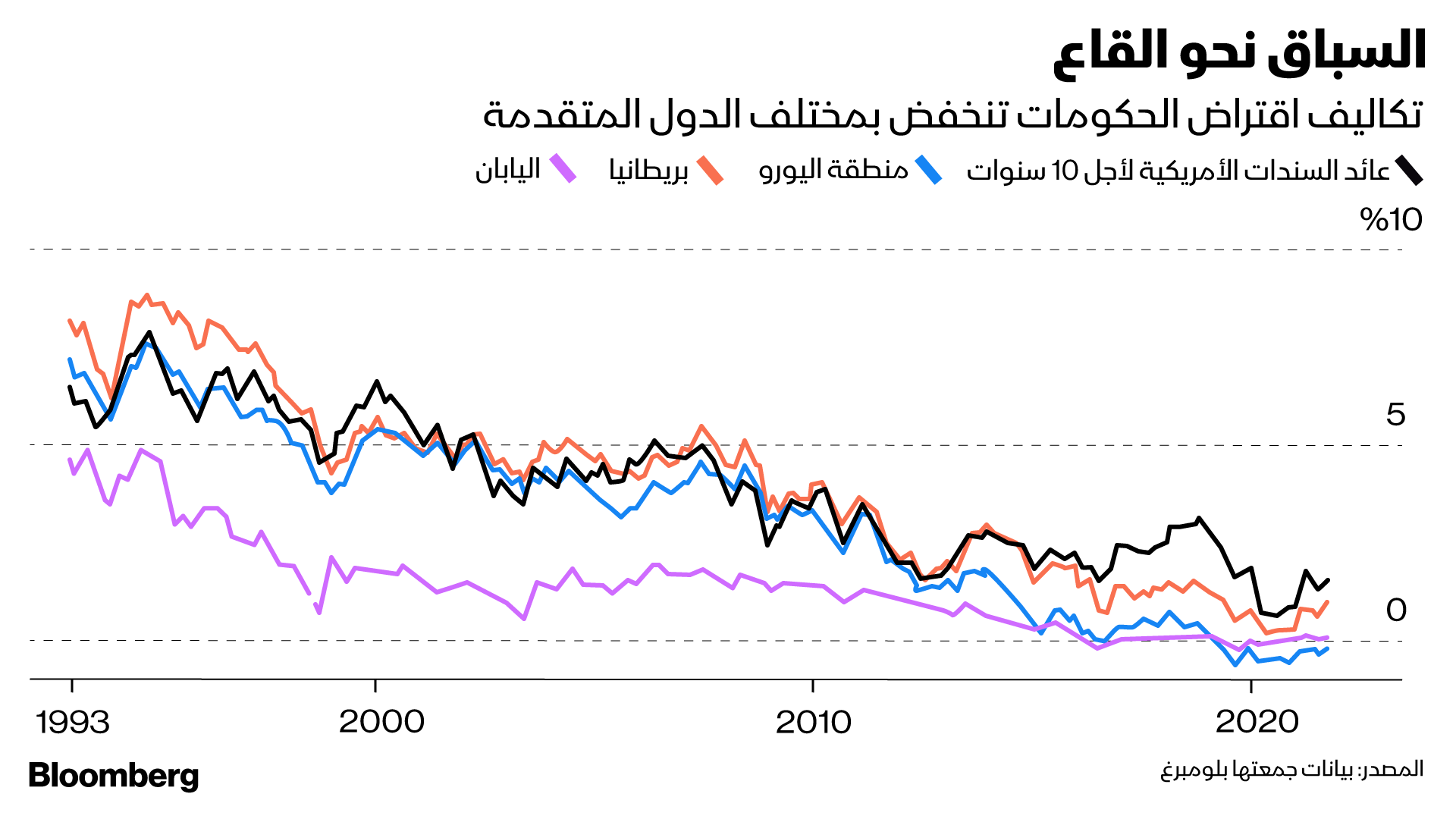

حتى يتغير هذا الاتجاه، يجب أن يبلغ متوسط عوائد سندات الخزانة نحو 2.5% على مختلف تواريخ الاستحقاق، وفق ما ذكرته "بلومبرغ انتيليجنس".

وقد بلغ هذا المتوسط في شهر أغسطس الماضي أقل من 1.6%، أو أدنى مستوى في أكثر من 20 عاماً.

وحتى بعد ارتفاع العائد خلال الشهر الماضي؛ يجري تداول سندات الخزانة لاستحقاق 10 سنوات بأسعار عائد تبلغ حوالي 1.5%، وهي أسعار شديدة التدني بالمعايير التاريخية.

علاوةً على ذلك، يقول كثير من المستثمرين، إنَّ مجلس الاحتياطي الفيدرالي – وهو مَن يسيطر على أسعار الفائدة قصيرة الأجل على الورق فقط – هو المحرِّك الأساسي لأسعار الفائدة على ديون الحكومة طويلة الأجل أيضاً، عبر إزاحته لنوعٍ واحدٍ من المخاطر من على الطاولة.

يقول فيليب فيلارويل، مدير محافظ لدى شركة "توينتي فور لإدارة الأصول": "أصبح الناس يفترضون أنَّ مجلس الاحتياطي الفيدرالي سيضطر إلى أن يتخذ إجراءً من شأنه تخفيض أسعار الفائدة إلى حدودها الدنيا عند حدوث أي قفزة كبيرة ومزعجة في أسعار العائد على سندات الخزانة".

مراعاة تكلفة الديون

يتولى الاحتياطي الفيدرالي رسمياً مهمة الحفاظ على استقرار الأسعار، وتحقيق أقصى درجة من التوظيف، دون أي ذكر لمسألة الديون. ومع ذلك؛ هناك أكثر من سبب يدفع المحللين إلى الاعتقاد بأنَّ مجلس الاحتياطي الفيدرالي ينشغل حالياً بالمساعدة في إدارة تكاليف الديون الحكومية.

أولاً: إنَّ الارتفاع في الاقتراض خلال فترة الجائحة قد يشكِّل ضغطاً على قادة البنوك المركزية، وهم يستعدُّون لتخفيض عمليات شراء السندات، وزيادة أسعار الفائدة في نهاية المطاف. فإذا تحرَّكوا بوتيرة أسرع مما ينبغي، قد يترتب على ذلك خنق النشاط الاقتصادي عن طريق زيادة تكاليف خدمة الديون.

يقول سين سيمكو، رئيس إدارة محفظة الدخل الثابت عالمياً لدى شركة "إس إي آي للاستثمار"، إنَّها عملية سوف "تفرض على رئيس الاحتياطي الفيدرالي جيروم باول أن يوازنها - بين الانسحاب التدريجي لسياسة التيسير الكمي من ناحية، ومحاولة مراقبة استقرار أسعار العائد بهدف احتواء أي زيادة في تكاليف خدمة الديون من الناحية الأخرى".

بوضوح تام

ثم تأتي حقيقة أنَّ الاحتياطي الفيدرالي نفسه يشتري سندات الخزانة، ويمتلك منها أوراقاً بقيمة 5.4 تريليون دولار. وستظل هذه المحفظة كبيرة بمعايير السوق حتى عندما يتوقَّف عن شراء المزيد من السندات تقريباً في منتصف عام 2022.

تقول سوبادرا راجابا، رئيس استراتييجية أسعار الفائدة لدى بنك "سوسيتيه جنرال": "إنَّ كمية ما يحوزه الاحتياطي الفيدرالي من سندات – بتأثير الحجم فقط – ستساعد على تخفيض أسعار العائد نسبياً لفترة طويلة".

تدفع البنوك المركزية مثل الاحتياطي الفيدرالي الفوائد على الاحتياطيات التي تطلبها عندما تقوم بشراء الديون السيادية.

وينتهي ذلك إلى ارتباط تكاليف الاقتراض الحكومي ارتباطاً وثيقاً مع أسعار الفائدة التي تقرّها السياسة النقدية، بحسب سكوت فولوايلر، أستاذ علم الاقتصاد في جامعة ميسوري – مدينة كانساس.

ببساطة، يحصل الاحتياطي الفيدرالي على مدفوعات فائدة من وزارة الخزانة عن السندات التي بحوزته، ثم يقوم بدوره بسداد الفوائد على أموال الاحتياطي، ومن ثم يتمُّ تحويل الأرباح من هذه العملية مرة أخرى إلى وزارة الخزانة – أي من إحدى أذرع الحكومة إلى ذراع أخرى.

وخلاصة ماتقدَّم؛ فإنَّ أغلب الديون العامة التي يحتفظ بها البنك المركزي "أصبحت فوائدها من الناحية الفعلية تسدَّد بأسعار الفائدة عند الاحتياطي الفيدرالي، بوضوح وصراحة تامة" كما يقول فولوايلر.

في مختلف دول العالم المتقدِّم، أصبحت أسعار الفائدة على ديون الحكومة خاضعة على نحو متزايد لإدارة وتوجيه صناع السياسة النقدية بدلاً من تحديدها من خلال آليات السوق.

المخاطر ما زالت قائمة

في اليابان كانت عوائد السندات السيادية ومازالت تشكِّل هدفاً واضحاً على مدى سنوات. ويدير قادة البنوك المركزية في أوروبا فروق تكاليف الاقتراض بين الاقتصادات الضعيفة والقوية للتأكُّد من عدم تكرار الأزمة التي تعرَّض لها اليورو في العقد الماضي.

لكنَّ ذلك لا يعني أنَّ النظام الجديد الذي يتطور حالياً استطاع أن يقدِّم حلاً دائماً لمشاكل المالية العامة، أو أنَّه لا يشتمل على مخاطر خاصة به.

إنَّ السياسة يمكن أن تتسبَّب في أزمة ديون في بلد متقدِّم حتى وإن لم يتوفَّر سبب اقتصادي لوقوع هذه الأزمة، كما يتبيَّن من المواجهة الحالية في واشنطن.

وقد تعاني أوروبا نسختها الخاصة من هذه الأزمة عندما تنتهي فترة التغاضي عن سقف المديونية الحكومية بسبب الجائحة.

التضخم تحديداً

وقد تعتبر الحكومات أيضاً انخفاض تكاليف الاقتراض بمثابة دعوة لزيادة الإنفاق إلى درجة التسبُّب في ارتفاع معدل التضخم بصورة دائمة.

تبدو هذه المخاطرة بعيدة بالنسبة إلى أوروبا واليابان، وهما تعانيان في حبائل الانكماش منذ أكثر من عشرة أعوام. لكنَّها قد تشكِّل خطراً أعنف في الولايات المتحدة، فقد كانت حزمة تحفيز الاقتصاد بسبب الجائحة أكبر، إذ يناقش الكونغرس برنامجاً آخر للإنفاق بقيمة 3.5 تريليون دولار.

ينبغي على صنَّاع السياسة المالية في الولايات المتحدة في المدى القصير أن يفكروا في معدل التضخم، لا في حجم الديون، ولا حتى في تكاليف خدمتها، كما يقول مارك زاندي، كبير الاقتصاديين لدى مؤسسة "موديز أناليتيكس".

يقول زاندي: "ربما يستغرق الأمر 10 سنوات أو 15 سنة قبل أن تدق أجراس الخطر من مدفوعات الفائدة كنسبة من إجمالي الناتج المحلي".

غير أنَّه يضيف: "إذا كنت تعاني عجزاً مالياً كبيراً في اقتصاد يتَّسم بالتوظف الكامل، فأنت تخاطر بالوقوع في مشكلة حمى النشاط الاقتصادي– وتحديداً مشكلة التضخم".

سيناريو عكسي

هيمن السيناريو العكسي في البلد التي شهدت في البداية أسعاراً للفائدة شديدة الانخفاض، فضلاً عن هدوء في أسواق السندات قبل غيرها.

حكومة اليابان مديونة بأكثر من ضعف الديون على الحكومة الأمريكية (كنسبة من إجمالي الناتج المحلي)، وتدفع أموالاً أقل خدمة لهذه الديون.

لم تكن مشكلة صنَّاع السياسة في وضع سقف على المديونية؛ وإنَّما تكمن في وضع حد أدنى للنمو الاقتصادي في مواجهة أزمات طويلة الأجل من المشكلة الديموغرافية إلى أزمة ديون القطاع الخاص العالقة.

في نهاية المطاف؛ يقول ستيفن ميجور، رئيس قطاع الدخل الثابت لدى بنك "إتش إس بي سي"، إنَّ هذا هو الاحتمال الأرجح في الولايات المتحدة، ومناطق أخرى من إحياء السياسة اليقظة بشأن إصدار السندات.

وكتب في تقرير له يقول: "إنَّ أسواق السندات في البلدان المتقدِّمة لم تبلغ جميعها المرحلة التي بلغتها اليابان بعد، لكنَّها في طريقها إلى ذلك".