التضخم يُرعب العالم.. هكذا يرى 23 بنكاً مركزياً مستقبل أسعار الفائدة

04:30 صباحاً 14 أكتوبر 2021 حدثت فى 07:15 صباحاً 27 نوفمبر 2023

المصدر: بلومبرغ

تعديل مقياس القراءة

بدأت كثير من البنوك المركزية في سحب حزم التحفيز النقدي الطارئة التي أطلقتها لمواجهة ركود الاقتصاد بسبب انتشار جائحة كورونا العام الماضي.

مع تسارع معدل التضخم؛ يستعدُّ بنك الاحتياطي الفيدرالي الأمريكي لإبطاء وتيرة برنامج شراء الأصول، في حين أنَّ أقرانه في النرويج، والبرازيل، والمكسيك، وكوريا الجنوبية، ونيوزيلندا من بين البنوك التي قامت فعلاً بزيادة أسعار الفائدة.

التضخم لن يختفي قريباً

في خلفية هذا التحوُّل، ظهرت دلائل على أنَّ رعب التضخم الذي انتشر مؤخَّراً لن يختفي قريباً وسط أزمات سلاسل الإمداد والتوريد، وارتفاع أسعار السلع الأولية، وزيادة الطلب بعد انتهاء الإغلاق، واستمرار عمليات التحفيز النقدي، ونقص الأيدي العاملة.

مما يزيد مهمة صنَّاع القرار تعقيداً؛ هو احتمال تباطؤ معدلات نمو الاقتصاد، الأمر الذي دفع بعضهم إلى التحذير من تَشكُّل بيئة اقتصادية تتسم بالركود التضخمي.

وضع ذلك قادة البنوك المركزية في مأزق، إذ يتناقشون حول أي الأخطار التي لها الأولوية في المواجهة. فاستهداف التضخم بتطبيق سياسة نقدية متشددة يضيف ضغوطاً على الاقتصاد، ومحاولة تحفيز الطلب، ربما تؤدي إلى مزيد من اشتعال الأسعار.

في هذه اللحظة يشعر كثير من قادة البنوك المركزية أنَّ خطر ارتفاع التضخم استمر أكثر مما توقَّع معظمهم.

مسؤولة في الفيدرالي: "كورونا" رفع الأسعار لكن التأثير سيتلاشى

قال هيو بيل، كبير الاقتصاديين الجديد لدى "بنك إنجلترا"، الأسبوع الماضي، إنَّ "ميزان المخاطر يميل حالياً نحو تعاظم القلق بشأن معدلات التضخم المتوقَّعة، إذ يبدو أنَّ قوة التضخم الحالية ستستمر لفترة أطول مما توقَّعنا سابقاً".

لا يساور البنوك المركزية كلها القلق نفسه، ولا تسعى جميعها إلى تغيير الاتجاه، كما أنَّ مسؤولي "البنك المركزي الأوروبي"، و"بنك اليابان"، من بين رؤساء البنوك المركزية الذين يعتزمون الاستمرار في تحفيز الاقتصاد بجرأة.

ويتنبأ صندوق النقد الدولي أنَّ معدل التضخم في البلدان المتقدِّمة على الأقل سوف يتراجع إلى نحو 2% سنوياً.

أزمات "كورونا" والطاقة ترسم صورة قاتمة للاقتصاد العالمي بنهاية 2021

رأي "بلومبرغ إيكونوميكس":

"إنَّ كلمة الركود التضخمي قوية جداً. مع ذلك؛ لاتترك أزمات العرض التي ترفع الأسعار، وتُخفِّض الإنتاج صنَّاع السياسة النقدية أمام خيارات سهلة. ويحافظ بنك الاحتياطي الفيدرالي والبنوك المركزية الكبرى على مساحة للاختيار في هذه الفترة التي لا يشعرون فيها بضغوط عاجلة. فإذا تحرَّكوا تحت ضغط ارتفاع عنيد في معدل التضخم، سيواجه تعافي الاقتصاد العالمي مشكلة إضافية".

توم أورليك، كبير الاقتصاديين لدى "بلومبرغ إيكونوميكس"

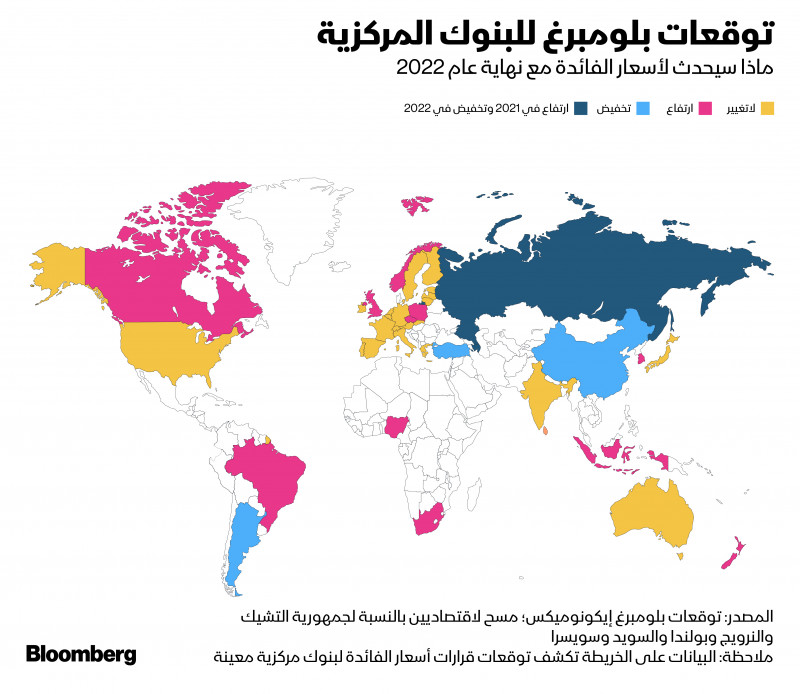

وفيما يلي دليل "بلومبرغ" الفصلي بشأن 23 بنكاً من أكبر البنوك المركزية في العالم، التي تغطي 90% من الاقتصاد العالمي:

مجموعة الدول السبع

الاحتياطي الفيدرالي للولايات المتحدة

· سعر الفائدة الحالي على الأرصدة الفيدرالية (الحد الأعلى): 0.25%.

· توقُّعات "بلومبرغ إيكونوميكس" لسعر الفائدة حتى نهاية 2021: 0.25%.

· توقُّعات "بلومبرغ إيكونوميكس" لسعر الفائدة حتى نهاية 2022: 0.25%.

تقليص مشتريات السندات

مؤخراً، قام جيروم باول- الذي ينتظر قراراً يتضمَّن إعادة ترشيحه لرئاسة الاحتياطي الفيدرالي لمدة أربع سنوات أخرى أو لا - بخطوة نحو تخفيض حزمة الدعم الهائلة التي وضعت لمواجهة الجائحة.

خلال الشهر الماضي؛ قال رئيس الاحتياطي الفيدرالي، إنَّ البنك المركزي للولايات المتحدة قد يبدأ في تخفيف مشترياته الشهرية من السندات في نوفمبر المقبل، وقال، إنَّ ذلك يأتي في قمة أولويات البنك إلى جانب إقناع الأمريكيين أنَّه لن يغفل عن معدل التضخم الذي تجاوز الأرقام المتوقَّعة.

البنوك المركزية و"السقوط الحر"... هل يمكن لسلطات النقد أن تقوم بأعمال إضافية؟

سيحاول جيروم باول تبليغ تلك الرسالة دون أن ينشأ عنها أي انطباع بأنَّ الاحتياطي الفيدرالي يوشك على زيادة أسعار الفائدة التي تقترب حالياً من الصفر، حتى وإن كان صنَّاع السياسة النقدية منقسمين بالتساوي على مسألة رفع الفائدة خلال العام القادم، بحسب توقُّعات ربع سنوية نشرت في 22 سبتمبر.

غير أنَّ التوقُّعات – التي ظهرت في شكل نقاط مجهلة على رسم توضيحي – يمكن أن تتأثر بعد تغيير الأشخاص.

فبالإضافة إلى رئاسة مجلس الاحتياطي الفيدرالي؛ أمام الرئيس جو بايدن فرصة اختيار ثلاثة حكام آخرين في المجلس الذي يضم سبعة مقاعد في واشنطن.

ويُنتظر إصدار قرار حول تعيين رئيس الاحتياطي الفيدرالي خلال فصل الخريف الحالي.

وهناك أيضاً تغييرات قادمة في اثني عشر رئيساً لمجالس الاحتياطي الفيدرالي الإقليمية. كما أنَّ اثنين من الصقور الأكثر تشدُّداً - وهما روبرت كابلان، رئيس الاحتياطي الفيدرالي في دالاس بتكساس، وإيريك روزنغرن، رئيس مجلس بوسطن – سوف يغادران منصبيهما بعد تسريبات حول نشاطاتهما في التداول في عام 2020. وعزا روزنغرن عند إعلان تقاعده المبكر ذلك إلى حالته الصحية.

رأي "بلومبرغ إيكونوميكس"

"إنَّ ثبات معدل التضخم عند مستوى مرتفع يعني أنَّ المخاطر تُرجح اتخاذ قرار بزيادة أسعار الفائدة في وقتٍ مبكر عن توقُّعاتنا الحالية، و أن ترفع في عام 2023. غير أنَّ تحليل آراء أعضاء لجنة السوق المفتوحة بالاحتياطي الفيدرالي الذين لهم حق التصويت في 2022 يشير إلى أنَّ الأغلبية تفضِّل إطاراً زمنياً أكثر مرونة بدرجة ما مقارنة مع ما يتضمّنه تقييم متوسط آراء اللجنة، وبعد استقالة روزنغرن المبكرة؛ نعتقد أنَّ أربعة من الأعضاء في عام 2022 سيصوِّتون لصالح زيادة سعر الفائدة ضد ستة أعضاء سيطالبون بثباتها خلال السنة القادمة".

- آنا وونغ

البنك المركزي الأوروبي

· سعر الفائدة الحالي على الإيداع: -0.5%.

· توقُّعات "بلومبرغ إيكونوميكس" حتى نهاية عام 2021: -0.5%.

· توقُّعات "بلومبرغ إيكونوميكس" حتى نهاية عام 2022: -0.5%.

تسارع التضخم

يستعدُّ البنك المركزي الأوروبي لإجراء تحديث كبير على سياسته في ديسمبر القادم، عندما تكشف توقُّعاته حتى نهاية 2024 بأي قدر يمكن أن يتقدَّم معدل التضخم نحو الوصول بثبات إلى المستهدف الجديد المحدَّد عند 2% سنوياً.

دفعت أزمات سلاسل التوريد العالمية، وعدد كبير من العوامل غير المتكررة الزيادة في الأسعار إلى مستوى أعلى من تلك النسبة، برغم أنَّ هذه الضغوط يُنتظر أن تنحسر تدريجياً على مدى شهور العام المقبل.

وقد قرر فعلاً صنَّاع السياسة النقدية بقيادة كريستين لاغارد إبطاء عملية شراء السندات التي أُقرت في برنامج مواجهة الجائحة في الربع الأخير من العام الذي تبلغ تكلفته 1.85 تريليون يورو (2.2 تريليون دولار)، وربما يسمحون بانقضاء هذا البرنامج في مارس القادم.

وربما يُثبت النقاش الذي سيدور خلال الأشهر المقبلة حول كيفية إعادة تصميم برنامج شراء السندات القديم الذي يتبنَّاه البنك المركزي الأوروبي أنَّه أكثر إثارة للنزاع والجدل، إذ يدافع بعضهم عن سياسة أكثر مرونة وزيادة الوتيرة التي لا يرى آخرون ضرورة لها.

رأي "بلومبرغ إيكونوميكس:

"لا يُرجح أن تتسارع وتيرة الزيادة في الأجور حتى يتمَّ استيعاب الطاقة الزائدة الكبيرة في سوق العمل. يعني ذلك أنَّ عدداً كبيراً من أعضاء المجلس الحاكم للبنك المركزي الأوروبي سيميلون نحو الشك بشأن استمرارية التضخم، ويضغطون باتجاه زيادة عمليات شراء السندات من خلال برنامج شراء الأصول. وسوف يشغلهم أيضاً مدى مصداقية التزام البنك المركزي الأوروبي في تقرير الاستراتيجية بأن يتخذ إجراءات أكثر قوة وثباتاً عند الحدود الدنيا المؤثرة".

- ديفيد باول

بنك اليابان

· سعر الفائدة الحالي: -0.1%.

· توقُّعات "بلومبرغ إيكونوميكس" حتى نهاية 2021: -0.1%.

· توقُّعات "بلومبرغ إيكونوميكس" حتى نهاية 2022: -0.1%.

مراقبة التعافي الاقتصادي

يجب على حاكم "بنك اليابان" هاروهيكو كورودا أن يعمل حالياً مع رئيس وزراء جديد هو "فوميو كيشيدا" لقيادة الاقتصاد حتى يخرج من تأثير الجائحة.

وقد يقرر البنك المركزي لليابان خلال الفصل الحالي تمديد إجراءات التمويل في مواجهة كوفيد-19، أو ينتهي منها بحلول نهاية شهر مارس وفق الخطة المعلنة.

سيراقب مجلس تقرير السياسة النقدية بالبنك الاقتصاد لمعرفة ما إذا كان التعافي يستفيد من انطلاق طلب مختزن بعد رفع القيود أخيراً عن النشاط الاقتصادي خلال الشهر الماضي، ومع ارتفاع معدلات التلقيح.

ومع ذلك؛ من غير المرجح أن يتساهل البنك المركزي مع برامج التحفيز أو يخففها في المدى القريب بسبب التضخم الذي يُتوقَّع أن يستمر أقل من المستهدف على مدى سنوات، حتى عندما تتجه البنوك المركزية الأخرى إلى الحالة الطبيعية.

وسوف يحافظ هذا التباين على ضعف الين، مما يؤدي إلى أوضاع مواتية لتعافي الاقتصاد الياباني الذي يعتمد على التصدير.

رأي "بلومبرغ إيكونوميكس":

"بعض البنوك المركزية تتطلَّع إلى الخروج من سياسة التحفيز النقدي، ليس من بينها "بنك اليابان"، الذي يتأخر عنها كثيراً. ونتوقَّع أن يستمر البنك في سياسته الحالية حتى نهاية عام 2022.

سوف تنتهي مدة غوشي كاتاوكا، وهو معروف بميله إلى السياسة التوسعية في مجلس السياسة النقدية، بحلول الصيف القادم. وقد تقوم الإدارة الجديدة في اليابان بتعيين شخص بدلاً منه، و يتبنَّى موقفاً متوازناً أكثر إزاء السياسة النقدية، ويدعم تحرُّكاً باتجاه العودة للحالة الطبيعية".

- يوكي ماسوجيما

بنك إنجلترا

· سعر الفائدة الحالي لدى البنك: 0.1%.

· توقُّعات "بلومبرغ إيكونوميكس" حتى نهاية 2021: 0.1%.

· توقُّعات "بلومبرغ إيكونوميكس" حتى نهاية 2022: 0.25%.

شتاء عصيب في بريطانيا

يتجه معدل التضخم في المملكة المتحدة إلى الارتفاع متجاوزاً ضعف مستهدف البنك المركزي البريطاني الذي يبلغ 2% بحلول نهاية العام.

لذلك تتعاظم التخمينات بأنَّ "بنك إنجلترا" سيكون بين أوائل أقرانه في مجموعة الدول السبع الذي يبدأ في إلغاء سياسة تخفيض سعر الفائدة التي انتهجها خلال فترة انتشار الجائحة.

رفع أسعار الفائدة المحتمل في بريطانيا سيزيد أوجاع أصحاب الرهون العقارية

مسؤولو بنك إنجلترا يضاعفون إشارات الرفع الوشيك لأسعار الفائدة

وفي حين صرَّح مسؤولو البنك في سبتمبر الماضي أنَّهم غير مضطرين للانتظار حتى استكمال خطة شراء السندات في نهاية العام الحالي حتى يتخذوا إجراءً، يتوقَّع معظم الاقتصاديين أنَّ الخطوة الأولى ستكون في عام 2022.

بل إنَّ الأسواق أشد عنفاً، وكانت عند مرحلة معينة تتوقَّع زيادة أسعار الفائدة ثلاث مرات خلال العام القادم.

مع ذلك، ربما تتسبَّب المخاوف من أن يؤدي تشديد السياسة النقدية قبل الأوان إلى خنق الانتعاش الاقتصادي في تقييد يد "بنك إنجلترا"، خاصة أنَّ المستهلكين في المملكة المتحدة يستعدون لاستقبال شتاء عصيب، وباهظ التكاليف، والفواتير.

رأي "بلومبرغ إيكونوميكس":

"بات من الصعب على "بنك انجلترا" أن يتجاهل معدل التضخم. غير أنَّنا نتوقَّع ارتفاع معدل البطالة بعد انتهاء برنامج الحكومة للبطالة الجزئية، وتباطؤ تعافي الاقتصاد لتهدئة المخاوف وسط صناع السياسة النقدية. وقد يعني ذلك أن تترك أسعار الفائدة على حالها حتى شهر مايو. ومع ذلك؛ لا نستطيع أن نستبعد زيادتها خلال العام الحالي إذا استمرت الزيادة في معدل التضخم في مفاجأة الأسواق، وقفزت التوقُّعات إلى معدلات أعلى".

- دان هانسون

بنك كندا

· سعر الإقراض الحالي لليلة واحدة: 0.25%.

· توقُّعات "بلومبرغ إيكونوميكس" حتى نهاية 2021: 0.25%.

· توقُّعات "بلومبرغ إيكونوميكس" حتى نهاية 2022: 0.5%.

أسعار الفائدة ستظل منخفضة

خلال الاجتماع القادم للبنك المركزي الكندي في 27 أكتوبر، سيعلن البنك مجموعة محدثة من التوقُّعات ربع السنوية. وينتظر الاقتصاديون على نطاق واسع أن يقوم البنك بمراجعة توقُّعاته عن الربع الثالث بالتخفيض بعد أن كشفت البيانات الشهرية عن إجمالي الناتج المحلي خلال شهري يوليو وأغسطس تطور أرقام الربع الثالث عند مستويات أدنى كثيراً من 7.3% التي توقَّعها البنك.

في حين لا يُنتظر أن يقوم البنك بتغيير سعر الفائدة الأساسي لديه، سيراقب الاقتصاديون التغيرات التي تطرأ على عمليات شراء الأصول، أو تقارير الإرشادات الاستشرافية التي يعلنها رئيس البنك.

قام رئيس البنك المركزي الكندي تيف ماكليم فعلاً بتخفيض وتيرة شراء السندات الحكومية ثلاث مرات على مدى العام الماضي، وينتظر أن يخفف من شراء الأصول مرة أخرى خلال الشهر الجاري إلى مليار دولار كندي من سندات الحكومة الكندية أسبوعياً.

وقد يعلن البنك أيضاً بعض التحديثات بشأن الإرشادات الاستشرافية، التي تقرر حالياً أنَّ أسعار الفائدة سوف تظل منخفضة حتى يتمَّ إغلاق فجوة الناتج، ويعود معدل التضخم إلى مستوى مستدام 2%، وهي أهداف لا يرى إمكانية تحقيقها قبل النصف الثاني من العام القادم.

رأي "بلومبرغ إيكونوميكس":

"مع اصطدام عملية إعادة فتح الاقتصاد بأزمات سلاسل التوريد المليئة بالشروخ، ربما يثبت أنَّ التضخم في أسعار المستهلك سوف يستمر لمدة أطول. تشير توقُّعاتنا الجديدة إلى استمرار معدل التضخم أعلى من 4% حتى نهاية 2021، ثم يتباطأ إلى متوسط يبلغ 2.5% في النصف الثاني من عام 2022. ومع إغلاق فجوة الناتج في الربع الأخير من عام 2022؛ فسوف يحدث أول ارتفاع في أسعار الفائدة قبل توقُّعاتنا السابقة بثلاثة أشهر".

- أندرو هاسبي

البنوك المركزية للدول الأعضاء في منطقة البريكس

بنك الشعب الصيني

· سعر الفائدة الأساسي الحالي على قرض لمدة عام واحد: 3.85%.

· توقُّعات "بلومبرغ إيكونوميكس" حتى نهاية 2021 : 3.85%.

· توقُّعات "بلومبرغ إيكونوميكس" حتى نهاية 2022: 3.75%.

مخاطر أمام الاقتصاد الصيني

بدأ البنك المركزي في الصين خفضاً تدريجياً في حركة توسيع الائتمان بهدف السيطرة على المخاطر المالية خلال العام الحالي، بمجرد أن حقَّق التعافي الاقتصادي من تأثير جائحة كورونا تقدُّماً بوتيرة سريعة.

غير أنَّ أداء الاقتصاد يكشف عن دلائل ضعف خلال النصف الثاني من العام؛ مما دفع السلطات إلى أن تغيّر اتجاهها فجأة في يوليو الماضي عبر تخفيض كمية النقود التي تحتفظ بها البنوك في أرصدة الاحتياطي جزئياً لمساعدة البنوك في توفير احتياجاتها من السيولة، ولكن أيضاً لزيادة إقراض الشركات الصغيرة التي تضرَّرت من ارتفاع أسعار السلع الأولية.

منذ ذلك الوقت؛ تزايدت المخاطر التي تواجه النمو الاقتصادي سوءاً. وبسبب إجراءات السيطرة الشديدة في مواجهة فيروس كورونا بهدف احتواء بؤر العدوى المتفرقة، أصبح المستهلكون الحذرون فعلاً أكثر حذراً في إنفاق أموالهم.

وأحدثت أزمة مديونية لدى شركة تطوير عقاري كبرى خللاً وارتباكاً في أسواق المال، في حين أنَّ القيود الصارمة التي فرضتها بكين على سوق العقارات تسبَّبت في أزمة في الاستثمار في قطاع البناء والتشييد.

ومؤخراً، أجبرت المصانع على الإغلاق بسبب نقص الكهرباء، الأمر الذي كان له توابعه بالتأثير سلباً على سلاسل التوريد العالمية.

وتعني هذه التوقُّعات السلبية أنَّ البنك المركزي قد يقوم بتخفيض نسبة الاحتياطي الإلزامي على البنوك مرة أخرى، كما يتنبأ بذلك الاقتصاديون، وربما خفض أسعار الفائدة الأساسية أيضاً.

رأي "بلومبرغ إيكونوميكس"

"يواجه اقتصاد الصين مجموعة من المخاطر السلبية، من نقص الكهرباء إلى هجمات فيروس كورونا إلى ضعف مستوى الاستهلاك. ويمثِّل توتر الأسواق بسبب أزمة مجموعة "إيفرغراند" باعثاً آخراً على القلق. إنَّنا نتوقَّع أن يلتزم بنك الشعب الصيني موقف التيسير لتخفيف حدَّة التباطؤ الاقتصادي، وأن يضخَّ سيولة أكبر في النظام المصرفي، ويُخفِّض معدل الاحتياطي الإلزامي بمقدار 50 نقطة أساس أخرى، ربما في شهر أكتوبر أو نوفمبر. ولا يرجح أن يقوم البنك بتخفيض سعر الفائدة في المدى القريب؛ إذ سوف يؤدي ذلك إلى تعزيز الاختلالات المالية التي تحرص السلطات على احتوائها".

- ديفيد كو

بنك الاحتياطي الهندي

· سعر إعادة الشراء الحالي لدى بنك الاحتياطي الهندي: 4%.

· توقُّعات "بلومبرغ إيكونوميكس" حتى نهاية 2021: 4%.

· توقُّعات "بلومبرغ إيكونوميكس" حتى نهاية 2022: 4%.

ارتفاع مفاجئ في الطلب

علَّق بنك الهند المركزي سياسة التيسير الكمي خلال الشهر الجاري، في إشارة إلى بدء عملية تخفيف إجراءات التحفيز النقدي التي اتبعها في فترة انتشار الجائحة مع تماسك اتجاه الاقتصاد إلى التعافي.

في حين أبقى البنك المركزي سعر إعادة الشراء الاسترشادي دون تغيير عند مستوى تاريخي تدنى إلى نسبة 4%، مع سياسة نقدية توسعية؛ فقد اتخذ خطوة تدريجية نحو سحب مليارات الدولارات التي ضخَّها منذ بداية انتشار الوباء في العام الماضي.

يعدُّ ضخ هذه السيولة مخاطرة بتعزيز الضغوط التضخمية، وتغذية فقاعة في أسعار الأصول مع الثقة المتزايدة عند صنَّاع السياسة النقدية في أن تتسارع وتيرة التعافي الاقتصادي الوليد مع زيادة معدلات التلقيح ضد الفيروس، وانحسار فرص اندلاع موجة ثالثة من العدوى.

يتوقَّع بنك الاحتياطي الهندي نشاطاً مفاجئاً في الطلب، وأن يعطي موسم المهرجان دفعة قوية للطلب في المناطق الحضرية خلال النصف الثاني من السنة المالية حتى مارس 2022، في حين يرجح أن يرتبط الطلب في المناطق الريفية بموسم الأمطار شبه الطبيعي، مع ارتفاع إنتاج الحبوب الغذائية إلى مستوى قياسي.

رأي "بلومبرغ إيكونوميكس":

"مثَّل قرار بنك الاحتياطي الهندي بتعليق سياسية التيسير الكمي في شهر أكتوبر تراجعاً عن موقفه السابق بالسيطرة على العائد على سندات الحكومة طويلة الأجل. ويرجح أن يؤثر ذلك في تعميق منحنى العائد - اتساع الفجوة بين أسعار الفائدة على المدى القصير وأسعارها في المدى الطويل –غير أنَّنا لا نراه إشارة إلى قرب زيادة أسعار الفائدة. ومازلنا على رأينا أنَّ البنك المركزي الهندي سيحافظ على انخفاض أسعار الفائدة لفترة أطول حتى يُنعش معدلات النمو لتبلغ أساساً مستقراً. ونتوقَّع أن يطلق جولة زيادة تدريجية في أسعار الفائدة في أبريل 2022، إذ تبدأ برفع سعر اتفاقيات إعادة الشراء المعاكس (الريبو العكسي)، وأن نرى أول زيادة في سعر الريبو فقط في فبراير 2023".

- أبهيشيك غوبتا

بنك البرازيل المركزي

· سعر الفائدة الأساسي حاليا: 6.25%.

· توقُّعات "بلومبرغ إيكونوميكس" حتى نهاية 2021: 8%.

· توقُّعات "بلومبرغ إيكونوميكس" حتى نهاية 2022: 8.5%.

تقشف قوي

أطلق البنك المركزي للبرازيل خلال العام الحالي أكثر الحملات جرأة في السياسة النقدية التقشفية، عبر رفع سعر الفائدة الأساسي بمقدار 425 نقطة منذ مارس الماضي، ووعد بزيادته إلى مستوى "شديد التقييد" حتى تتراجع توقُّعات التضخم إلى المعدل المستهدف.

غير أنَّ الأسعار ترتفع بنسبة تزيد على 10% سنوياً، وهي أسرع وتيرة منذ عام 2016، ويتجاوز مستوى التضخم المتوقَّع لعام 2022 بنسبة 3.5% المستهدفة.

مما يُعقِّد الأمور بالنسبة لصنَّاع السياسة النقدية، بقيادة ’روبرتو كامبوس نيتو’؛ نجد هناك الجفاف الشديد الذي يرفع تكاليف الكهرباء المنتجة من مصادر مائية (الكهرباء الهيدروليكية) في نفس وقت ارتفاع أسعار الغذاء، والسلع الأولية في مختلف أنحاء العالم، وزيادة الطلب على الخدمات محلياً مع إعادة فتح الاقتصاد.

ومع وضع كل هذه العوامل في الاعتبار، يراهن المتعاملون في سوق العقود الآجلة المحلية فعلاً على تجاوز أسعار الفائدة الأساسية (السيليك) مستوى 10% في نهاية عام 2022.

رأي "بلومبرغ إيكونوميكس":

"مازال معدل التضخم شديد الارتفاع، ويبدو أنَّه يتجه إلى التراجع البطيء خلال الفصول المقبلة. وفي محاولة لإعادة توقُّعات معدل التضخم لعام 2022 إلى المستوى المستهدف، أشار البنك المركزي إلى أنَّه ينوي أن يغير سياسته النقدية إلى سياسة تقشفية لأوَّل مرة منذ عام 2017، لكنَّه لم يلمح إلى أي درجة ستكون السياسة تقشفية. نحن نتوقَّع أن يستمر البنك المركزي البرازيلي في زيادة سعر الفائدة الأساسي حتى نهاية شهر فبراير القادم، بعدها سوف يمنح تحول التركيز إلى مستوى التضخم في عام 2023 سبباً للسلطات النقدية حتى تتوقَّف وتراقب تأثير السياسة التقشفية التي تطبِّقها في ذلك الوقت".

- أدريانا دوبيتا

بنك روسيا

· سعر الفائدة الأساسي حالياً: 6.75%.

· توقُّعات "بلومبرغ إيكونوميكس" حتى نهاية 2021: 7.25%.

· توقُّعات "بلومبرغ إيكونوميكس" حتى نهاية 2022: 6%.

تضخم منفلت

رفع البنك المركزي الروسي سعر الفائدة الاسترشادي إلى 6.75% في 10 سبتمبر الماضي، مما يعني أنَّ رئيسة البنك إلفيرا نابيولينا رفعت نسبة الفائدة بإجمالي 250 نقطة أساس خلال العام الجاري.

ولا يوجد أثر واحد لما فعلته، فقد قالت نابيولينا، إنَّ السيطرة على معدل التضخم المنفلت، وخفض توقُّعاته التي مازالت مرتفعة قد يحتاج إلى رفع أسعار الفائدة أكثر من مرة.

وتسارعت الزيادة في أسعار المستهلك بنسبة 7.4% في شهر سبتمبر مقارنة بالفترة نفسها من العام الماضي، متجاوزة بذلك توقُّعات الاقتصاديين، لتعزز فرص رفع أسعار الفائدة بمقدار 50 نقطة أساس في 22 أكتوبر الجاري.

ويزيد معدل التضخم في روسيا بأسرع وتيرة منذ 5 أعوام بسبب تأخر الحصاد محلياً، علاوةً على ارتفاع أسعار الغذاء عالمياً.

رأي "بلومبرغ إيكونوميكس":

"يبدو أنَّ معظم الزيادة في معدل التضخم في روسيا زيادة عابرة، لكن البنك المركزي لا يستفيد من الفرص. إنَّ انتعاش الطلب، وارتفاع توقُّعات التضخم تمثِّل تهديداً أكثر ثباتاً إذا تلاشت أزمات جانب العرض. وقد يفضِّل صنَّاع السياسة النقدية إقرار زيادة أخرى على سعر الفائدة بمقدار 50 نقطة أساس خلال الشهر الجاري لاستعادة السيطرة. وإذا استمرت ضغوط الأسعار في التصاعد؛ فإنَّ زيادة أخرى في أسعار الفائدة ستكون محتملة".

- سكوت جونسون

بنك احتياطي جنوب أفريقيا

· متوسط سعر اتفاقية إعادة الشراء (الريبو) حالياً: 3.5%.

· توقُّعات "بلومبرغ إيكونوميكس" حتى نهاية 2021: 3.5%.

· توقُّعات "بلومبرغ إيكونوميكس" حتى نهاية 2022: 4.5%.

ملاحقة التضخم

أعلن البنك المركزي لجنوب أفريقيا بوضوح أنَّ خطوته القادمة ستكون زيادة تكاليف الاقتراض.

وفي حين أنَّ جميع أعضاء لجنة السياسة النقدية بالبنك لم يصوِّتوا لصالح إجراء تقشفي خلال العام الحالي، فقد يتغير ذلك خلال الاجتماع القادم، إذ ترى اللجنة حالياً مخاطر حقيقية بارتفاع التوقُّعات المستقبلية لمعدل التضخم.

وتُفضِّل اللجنة أن تربط توقُّعات زيادة الأسعار بالقرب من متوسط 4.5% في نطاقه المستهدف، وتتوقَّع أن يكون التضخم عند هذا المستوى، أو أقل حتى نهاية 2023.

في نموذج التوقُّعات الفصلية، الذي تستخدمة لجنة السياسة النقدية كدليل عام لسياستها؛ يشير المسار الضمني لأسعار الفائدة إلى زيادة بواقع 25 نقطة أساس خلال الربع الأخير من العام الحالي، وفي كل فصل من فصول عامي 2022 و2023.

وفي تقريره نصف السنوي حول السياسة النقدية الذي صدر يوم الثلاثاء الماضي؛ قال بنك احتياطي جنوب أفريقيا: "إنَّ تأخير رفع أسعار الفائدة قد ينتهي إلى أن تلعب السلطة النقدية لعبة الملاحقة مع معدل التضخم، بما يهدد استقرار توقُّعات التضخم الثابتة نسبياً".

رأي "بلومبرغ إيكونوميكس":

"يواصل بنك احتياطي جنوب أفريقيا التلميح بالحاجة إلى تطبيع تدريجي لأسعار الفائدة من المستوى القياسي المتدني الذي يبلغ 3.5%. ويشير نموذجه إلى الربع الأخير من العام كنقطة بداية محتملة لذلك، لكنَّنا نتوقَّع تأجيل هذا الموعد إلى الربع الأول لعام 2022 بسبب حالة الغموض الحالية بشأن فيروس كورونا، ومعدلات التضخم الأساسي التي مازالت منخفضة. ويتصوَّر البنك زيادة تدريجية فقط في أسعار الفائدة، غير أنَّ ارتفاع مخاطر التضخم، وتوقُّع زيادة أسعار الفائدة بالولايات المتحدة يمكن أن تسرِّع دورة التقشف النقدي بمجرد أن تبدأ".

- بوينغوتلو غاسيلاوي

البنوك المركزية لمجموعة دول المينت (MINT)

بنك المكسيك

· سعر الفائدة الحالي لليلة واحدة: 4.75%.

· توقُّعات "بلومبرغ إيكونوميكس" حتى نهاية 2021: 5.25%.

· توقُّعات "بلومبرغ إيكونوميكس" حتى نهاية 2022: 5.5%.

تغيير قيادة المركزي

بخطوات بطيئة، يوقف بنك المكسيك المركزي التحفيز النقدي الذي قدَّمه خلال جائحة كورونا، عبر زيادة سعر الفائدة لليلة واحدة بمقدار ربع نقطة مئوية في كل اجتماع من الاجتماعات الثلاثة الأخيرة لمجلسه حتى نهاية شهر سبتمبر الماضي. وفي تحدٍ واضح لتوقُّعات "بانيكسيكو" (بنك المكسيك المركزي) الأولية بأنَّ معدل التضخم سيتباطأ مع نهاية العام؛ ارتفعت أسعار المستهلك بمعدل سنوي بلغ 6% منذ شهر أبريل الماضي، وهو ضِعف المعدل المستهدف من البنك المركزي.

إنَّ تدهور توقُّعات التضخم يحدث في حين يستعد البنك المركزي لإجراء تغيير في القيادة؛ فحاكم البنك اليخاندرو دياز دي ليون ستنتهي مدَّته بنهاية العام الجاري، ويُنتظر أن يحل محله وزير المالية السابق آرتورو هيريرا، وهو تغيير شجَّع تخمينات بأن المجلس سوف يكون أكثر تساهلاً في المستقبل.

رأي "بلومبرغ إيكونوميكس":

"نتوقَّع أن يقوم البنك المركزي في المكسيك بزيادة سعر الفائدة الأساسي بمقدار 25 نقطة مئوية في نوفمبر، وأخرى في شهر ديسمبر – حتى ينتهى العام، وسعر الفائدة عند 5.25% - حتى يثبِّت توقُّعات التضخم. وينبغي أن يتيح له انخفاض معدل التضخم، وضعف النمو الاقتصادي، وأسعار الفائدة التي تقترب من الحياد بمهلة للتوقف حتى يبدأ بنك الاحتياطي الفيدرالي الأمريكي زيادة سعر الفائدة".

- فيليب هيرناندز

بنك إندونيسيا

· سعر اتفاقيات إعادة الشراء المعكوس (الريبو العكسي): 3.5%.

· توقُّعات "بلومبرغ إيكونوميكس" حتى نهاية 2021: 3.5%.

· توقُّعات "بلومبرغ إيكونوميكس" حتى نهاية 2022: 3.75%.

التضخم تحت السيطرة

تعدُّ مهمة "بنك إندونيسيا" خلال الفصل الحالي أكثر سلاسة مع احتواء البلاد لأسوأ موجة من انتشار فيروس كوفيد-19، وإعادة فتح الاقتصاد.

ونفضت العملة الإندونيسية الروبية عن نفسها المخاوف التي أحاطت بقرب تخفيف بنك الاحتياطي الفيدرالي الأمريكي سياسة التيسير الكمي، وقد أصبح أداؤها هو الأفضل بين جميع عملات الأسواق الناشئة خلال النصف الثاني من العام حتى الآن.

ومع بقاء التضخم تحت السيطرة؛ يصبح أمام محافظ البنك المركزي بيري وارجيو فرصة لإبقاء أسعار الفائدة الأساسية عند معدلات قياسية متدنية خلال الفترة المتبقية من العام، بالإضافة إلى فترة طويلة من العام المقبل.

وإذا تغيرت السوق، وصارت أشد تقلباً، بمجرد أن يبدأ الاحتياطي الفيدرالي الأمريكي سحب سياسة التيسير الكمي، تراهن إندونيسيا على الأداء الجيد لميزانها التجاري – بسبب ارتفاع الطلب على زيت النخيل والفحم – وزيادة احتياطي البلاد من العملات الأجنبية للدفاع عن عملتها. ويستطيع أكبر اقتصاد في منطقة جنوب شرق آسيا أن يسيطر على تكاليف الاقتراض عن طريق تمديد برنامج شراء السندات الذي تبلغ تكلفته 31 مليار دولار أمريكي.

رأي "بلومبرغ إيكونوميكس":

"يستطيع ُبنك إندونيسيا‘ أن يبرر خفضاً جديداً لسعر الفائدة على أساس توقُّعات التضخم الحميدة، ومواجهة فرص الانتعاش لصعوبات تتمثَّل في تباطؤ عملية التلقيح، ومخاطر انتشار موجات جديدة من سلالة "دلتا" المتحولة. غير أنَّ الروبية تتعرَّض لمخاطر ضغوط بيعية، بما يعرقل قرار خفض الفائدة. ومعنى ذلك أنَّ البنك المركزي سوف يميل بدلاً من ذلك إلى شراء السندات من أجل دعم النمو، بما يجعل الخطوة التالية بشأن الفائدة تتجه ارتفاعاً لا تخفيضاً، وذلك في الربع الأخير من عام 2022 أو بعدها".

- تامارا هندرسون

البنك المركزي التركي

· سعر إعادة الشراء (الريبو) الأسبوعي الحالي: 18%.

· توقُّعات "بلومبرغ إيكونوميكس" حتى نهاية 2021: 16.5%.

· توقُّعات "بلومبرغ إيكونوميكس" حتى نهاية 2022: 14%.

خفض مفاجئ للفائدة

أطلق البنك المركزي التركي فترة اضطرابات جديدة في السوق عبر تخفيض أسعار الفائدة بطريقة غير متوقَّعة خلال الشهر الماضي، بما يعكس التأثير طويل الأجل للرئيس رجب طيب أردوغان على السياسة النقدية.

وجاء الخفض المفاجئ لأسعار الفائدة برغم ارتفاع الأسعار، وبعد أن دعا إردوغان إلى تخفيض تكاليف الاقتراض، مما جعل الليرة أسوأ عملات الأسواق الناشئة أداءً مرة أخرى خلال العام الحالي.

إنَّ عدم الاستجابة لأفكار الرئيس غير التقليدية؛ ربما يكلِّف محافظ البنك المركزي شهاب قوجي أوغلو وظيفته.

ويعدُّ قوجي أوغلو، الذي حافظ على ثبات أسعار الفائدة في خمسة اجتماعات حتى الشهر الماضي، رابع رئيس للبنك المركزي منذ عام 2019، إذ قام الرئيس بفصل ثلاثة من رؤساء البنك الذين سبقوه مباشرة.

وشهد شهر سبتمبر الماضي ارتفاعاً في كلٍّ من معدلي التضخم العام، والأساسي الذي يتابعه البنك المركزي متابعة دقيقة، غير أنَّ بعض الاقتصاديين يقولون، إنَّ المسؤولين سيواصلون تخفيض أسعار الفائدة قريباً خلال الشهر الحالي، إذ إنَّها لم تعد تمثِّل مؤشراً واضحاً على تأثير السياسة النقدية على نمو الأسعار.

رأي "بلومبرغ إيكونوميكس":

"شرعت تركيا في تنفيذ جولة من السياسة النقدية التوسعية، في حين يقوم أقرانها بزيادة أسعار الفائدة. غير أنَّ انخفاض أسعار الفائدة حالياً يهدد بارتفاعها مستقبلاً. وفي الوقت نفسه، ستواصل الليرة اختبار مستويات جديدة من الانخفاض".

- زياد داوود

البنك المركزي النيجيري

· سعر الفائدة الحالي لدى البنك المركزي: 11.5%.

· توقُّعات "بلومبرغ إيكونوميكس" حتى نهاية 2021: 12%.

· توقُّعات "بلومبرغ إيكونوميكس" حتى نهاية 2022: 14%.

التعافي من الانكماش

ربما يترك البنك المركزي في نيجيريا أسعار الفائدة الرئيسية دون تغيير للفترة الباقية من العام، إذ يسعى إلى تكوين قوة دافعة للنمو في أكبر اقتصاد في أفريقيا.

سجل الناتج المحلي مستوى أدنى من التوقُّعات خلال الربع الثاني من العام، مما يشير إلى أنَّ الاقتصاد يحاول جاهداً أن يتعافى من أسوأ فترة انكماش منذ ثلاثة عقود. وقد دفع ذلك البنك المركزي إلى تخفيض توقُّعاته لنمو الاقتصاد خلال العام الحالي إلى 2.86% مقارنة مع 3.15% في التوقُّعات السابقة.

قال محافظ البنك المركزي غودوين إميفيلي في تصريحات سابقة، إنَّ لجنة السياسة النقدية لا يمكنها إلا أن تتحوَّل لمكافحة التضخم، الذي تجاوز مستوى 9%، وهو الحد الأعلى في النطاق المستهدف من البنك على مدى أكثر من ستة أعوام ، وذلك بمجرد أن بدأ الاقتصاد بالتعافي من الانكماش الذي تسبَّب فيه العام الماضي انتشار فيروس كورونا.

رأي "بلومبرغ إيكونوميكس":

"مازال معدل التضخم في نيجيريا أعلى من المستهدف، غير أنَّ البنك المركزي صرَّح بوضوح أنَّه يرغب في أن يحقق الاقتصاد تعافياً قوياً قبل أن يتحوَّل إلى مواجهة التضخم. ونتوقَّع مبدئياً أن يشهد الربع الأخير من عام 2021 بداية رفع أسعار الفائدة، لكنَّ انخفاض معدل التضخم بوتيرة أسرع، وضعف معدل النمو أيضاً، قد يَغلَّان يد البنك المركزي النيجيري عن رفع الفائدة".

- بوينغوتلو غاسيلاوي

بنوك مركزية أخرى في مجموعة العشرين

بنك كوريا الجنوبية

· سعر الفائدة الأساسي حالياً: 0.75%.

· توقُّعات "بلومبرغ إيكونوميكس" حتى نهاية عام 2021: 1%.

· توقُّعات "بلومبرغ إيكونوميكس" حتى نهاية 2022: 1.35%.

رفع الفائدة

سبق "بنك كوريا" بنك "الاحتياطي الفيدرالي الأمريكي"، وبعض البنوك المركزية الأخرى في الدول المتقدِّمة في خفض حزم التحفيز التي طبقت في مواجهة الجائحة بعد رفعه سعر الفائدة الاسترشادي عن مستوى قياسي بلغ 0.5% في أغسطس الماضي.

ومازال أمام البنك المركزي فرصة لاتخاذ قرارين يتعلَّقان بسعر الفائدة خلال العام الحالي، ويعتقد معظم الاقتصاديين أنَّه سوف يستمر، ويرفع الفائدة بمقدار 25 نقطة أساس أخرى في نوفمبر فضلاً عن الأسبوع الحالي.

و في حين يمضى "بنك كوريا" في طريقه إلى تطبيع السياسة النقدية؛ يقوم بتغيير تركيزه من تحفيز عملية الانتعاش الاقتصادي إلى خفض ديون القطاع العائلي التي تعد في مركز الاختلالات المالية.

وقد التقى حاكم البنك المركزي لي جويول، الذي يغادر منصبه في مارس القادم، بمسؤولي الرقابة المالية مؤخراً، ووافق على تنسيق معهم في قراراته المتعلِّقة بالسياسة النقدية.

رأي "بلومبرغ إيكونوميكس":

"دخل بنك كوريا المركزي في دورة من رفع أسعار الفائدة بعد زيادتها في شهر أغسطس الماضي، ونرى أنَّ الظروف مواتية لرفعها مرة أخرى خلال العام الحالي، وعلى الأرجح في شهر نوفمبر. فانتعاش حركة الصادرات، وعودة النشاط وسط ارتفاع معدلات التلقيح ضد فيروس كورونا يشيران إلى أنَّ قوة الدفع في نمو الاقتصاد مازالت متماسكة. وفي الوقت نفسه، تزايدت أيضاً الاختلالات المالية، والضغوط التضخمية".

-جوستين خيمينيز

بنك الاحتياطي الأسترالي

· سعر الفائدة الأساسي حالياً: 0.1%.

· توقُّعات "بلومبرغ إيكونوميكس" حتى نهاية 2021: 0.1%.

· توقُّعات "بلومبرغ إيكونوميكس" حتى نهاية 2022: 0.1%.

الحفاظ على الفائدة المنخفضة

يراهن حاكم بنك الاحتياطي الأسترالي فيليب لوي على أن يشهد الاقتصاد تعافياً سريعاً بمجرد تخفيف القيود المرتبطة بانتشار فيروس كورونا في منطقة الساحل الشرقي كثيفة السكان مع ارتفاع معدلات التلقيح.

وحتى بعد أن تعرَّض الاقتصاد لضربة عنيفة من عمليات الإغلاق خلال الربع الثالث من العام؛ تصدَّر لوي البنوك المركزية في تخفيض عمليات شراء السندات الأسبوعية إلى 4 مليارات دولار أسترالي (2.9 مليار دولار أمريكي) من 5 مليارات، وسوف يراجع هذا المعدل مرة أخرى في منتصف شهر فبراير، مع احتمال إجراء تخفيض جديد إذا تحقَّق تعافي الاقتصاد.

أما بالنسبة لسعر الفائدة الأساسي؛ فإنَّ لوي ملتزم بتقرير التوجيهات الاستشرافية الذي أشار إلى أنَّ أسعار الفائدة الأساسية لن تشهد أي زيادة عن مستواها الحالي البالغ 0.1% حتى عام 2024 على الأقل.

ويساهم ذلك في إشعال موجة ارتفاع في أسعار المنازل المرتفعة فعلاً في البلاد، مما نتجت عنه مجموعة الإجراءات الأخيرة التي اتخذها البنك المركزي بزيادة الحد الأدنى لأسعار الفائدة، إذ ينبغي على جهات الإقراض حسابه عند تقييم طلبات قروض الرهن العقاري.

رأي "بلومبرغ إيكونوميكس":

"يرجح أن يستمر تطبيق سياسة نقدية تقشفية في أستراليا بخطوات تدريجية في ضوء أنَّ شروط بنك الاحتياطي الاسترالي لزيادة أسعار الفائدة – أي بقاء معدل التضخم واستقراره داخل النطاق المستهدف – لا يحتمل أن تتحقق حتى نهاية عام 2024. وفي حين أنَّنا نتوقَّع تخفيضاً ممتداً لعمليات شراء السندات على مدى 2022، فقد يتغير تركيز صنَّاع القرار نحو فرض قيود تنظيمية بهدف احتواء المخاطر التي تواجه الاستقرار المالي. ويحتمل أن يتبع أول تشديد في السياسة الاحترازية الكلية إجراءات إضافية، ربما خلال الربع الأخير من 2021".

- جيمس ماكنتاير

البنك المركزي الأرجنتيني

· سعر الفائدة الأساسي حالياً: 38%.

· توقُّعات "بلومبرغ إيكونوميكس" حتى نهاية 2021: 38%.

· توقُّعات "بلومبرغ إيكونوميكس" حتى نهاية 2022: 35%.

طباعة النقود

إنَّ البنك المركزي الأرجنتيني واضح في تفرده وشروده عن اتجاه أمريكا اللاتينية نحو زيادة أسعار الفائدة. ومع مواجهة حكومة الرئيس ألبرتو فرناندز انتخابات نصفية في نوفمبر القادم؛ يقوم البنك المركزي بطباعة النقود بهدف تمويل الإنفاق العام بمعدلات هي الأعلى حتى الآن خلال العام الحالي.

وحتى مع تسارع معدل التضخم السنوي بما يتجاوز 50%؛ لا يكشف حاكم البنك المركزي ميغيل بيسكي عن أدنى إشارة بزيادة أسعار الفائدة في وقت قريب.

أحد أسباب ذلك يتمثَّل في أنَّ ارتفاع الفائدة سيؤدي إلى زيادة مدفوعات الفائدة على قروض متضخمة، مما يؤدي إلى زيادة تعقيد أوضاع الحكومة المالية.

وقفزت ديون البنك المركزي إلى 4.2 تريليون بيزو (42.5 مليار دولار أمريكي) من 2.4 تريليون قبل عام واحد، وفق البيانات التي نشرت في أول أكتوبر الجاري.

رأي "بلومبرغ إيكونوميكس":

"ركَّز البنك المركزي لجمهورية الأرجنتين جهوده حتى الآن على تدعيم القيمة الحقيقية للبيزو، آملاً في أن يساعد ذلك في خفض التضخم. وفي الوقت نفسه، ترك سعر الفائدة الأساسي تقريباً دون تغيير عند 38% منذ مارس 2020، وهو سعر فائدة سلبي بنسبة كبيرة بالنسبة للمستثمرين. ولا يرجح أن تتغير هذه السياسة المختلطة قبل نهاية العام، أو أن تستمر بعد اتفاق مع صندوق النقد الدولي. ومن الصعب التوصل إلى اتفاق مع صندوق النقد الدولي بعد أن غيرت هزيمة في الانتخابات التمهيدية في 12 سبتمبر ميزان القوى بين الرئيس فرناندز ونائبته، كريستينا فرناندز دي كيرتشنر".

- أدريانا دوبيتا

عملات مجموعة العشر واقتصادات شرق أوروبا

البنك الوطني السويسري

· سعر الفائدة الأساسي حالياً: -0.75%.

· متوسط توقُّعات الاقتصاديين حتى نهاية 2021: -0.75%.

· متوسط توقُّعات الاقتصاديين حتى نهاية 2022: -0.75%.

فائدة سلبية

تتمثَّل السياسة النقدية للبنك الوطني السويسري في إقرار أسعار فائدة سلبية، وتدخلات في أسواق العملة، التي يقول رئيس البنك توماس جوردان، إنَّها أفضل أدوات السياسة، وذلك في ضوء أنَّ سوق السندات في بلاده صغيرة في حجمها. ولا يتوقَّع الاقتصاديون تغييراً في هذه الموقف في العام القادم.

رفع انتعاش الاقتصاد العالمي من تأثير جائحة كورونا الضغوط عن الفرنك السويسري – الذي يُقبل المستثمرون عليه عادة كملاذ آمن. وسمح ذلك للبنك المركزي بتخفيف معدلات وسرعة تدخلاته في أسواق النقد الأجنبي.

إنَّ ارتفاع مستوى التضخم الذي تشهده منطقة اليورو والولايات المتحدة لم يظهر في سويسرا حتى الآن، إذ يتوقَّع أن تظل ضغوط أسعار المستهلك مستقرة في إطار تعريف البنك المركزي السويسري لمفهوم استقرار الأسعار.

البنك المركزي السويدي

· سعر اتفاقيات إعادة الشراء (الريبو) حالياً: 0%.

· متوسط توقُّعات الاقتصاديين حتى نهاية 2021: 0%.

· متوسط توقُّعات الاقتصاديين حتى نهاية 2022: 0%.

فائدة صفرية

مايزال البنك المركزي "ريكسبانك" يتوقَّع أن يتمسَّك بسعر الفائدة الأساسي عند مستوى صفر في المئة حتى نهاية الربع الثالث من عام 2024، مما يعني أنَّ البلاد شهدت عقداً كاملاً من الاحتفاظ بأسعار الفائدة الأساسية، إما من خلال الـ"صفر" أو أقل منه. وذلك على الرغم من الانتعاش القوي في الاقتصاد، وتوقُّعات ارتفاع التضخم الأعلى من 3% خلال الأشهر المقبلة.

وفي حين أنَّ واضعي سعر الفائدة قد يرتبون لزيادته بحلول نهاية عام 2024 خلال اجتماع شهر نوفمبر؛ فإنَّ الأغلبية مازالت ترى أنَّ المخاطر المرتبطة بتطبيق إجراءات تقشفية قبل الأوان، هي أكبر بكثير من تلك المرتبطة بالتزام السياسة التوسعية لفترة أطول مما ينبغي.

وبعد خفض عمليات شراء الأصول التي طبقت خلال الأزمة؛ يتوقَّع "ريكسبانك" أن يبقي ميزانيته دون تغيير إلى حدٍّ كبير حتى نهاية عام 2022، مع التعويض عن عمليات السداد المعجل للسندات.

بنك النرويج

· سعر الإيداع الحالي: 0.25%.

· متوسط توقُّعات الاقتصاديين حتى نهاية 2021: 0.5%.

· متوسط توقُّعات الاقتصاديين حتى نهاية 2022: 1%.

صندوق ثروة سيادي ضخم

يستعد البنك المركزي النرويجي لرفع سعر الفائدة بمقدار 25 نقطة أساس أخرى قبل نهاية العام الحالي، بعد أن قام بأوَّل زيادة على تكاليف الإقراض بعد جائحة كورونا خلال الشهر الماضي بين الاقتصادات التي تملك أكثر 10 عملات تداولية في العالم. كما توقَّع "بنك النرويج" مساراً تصاعدياً لسعر الفائدة الاسترشادي، وهو أعلى قليلاً من توقُّعاته في شهر يونيو الماضي، معززاً بذلك موقفه المتفرد بين أقرانه الأثرياء في الخروج من سياسات الأزمة.

وتعافي الاقتصاد النرويجي الغني بالنفط من الأزمة كان أسرع من معظم الاقتصادات الأخرى، ولم يكن حاكم البنك المركزي أويستين أولسن في حاجة إلى استخدام أي أدوات غير تقليدية، إذ تعتمد الحكومة أكثر من أي وقت سابق على أكبر صندوق ثروة سيادية في العالم في تحفيز الاقتصاد.

ويرى صنَّاع السياسة النقدية أنَّ ارتفاع الأسعار أكثر مما ينبغي، يشكِّل خطراً "محدوداً"، مع بقاء معدل التضخم الأساسي عند أدنى مستوى له منذ عام 2017.

بنك الاحتياطي النيوزيلاندي

· سعر الفائدة الأساسي حالياً: 0.5%.

· توقُّعات "بلومبرغ إيكونوميكس" حتى نهاية 2021: 0.75%.

· توقُّعات "بلومبرغ إيكونوميكس" حتى نهاية 2022: 0.75%.

"دلتا" تهدد التعافي الاقتصادي

بعد بداية زائفة في شهر أغسطس الماضي، عندما كانت يداه مغلولتين بسبب إغلاق البلاد؛ رفع البنك المركزي النيوزيلاندي سعر الفائدة الأساسي في 6 أكتوبر ملوِّحاً بزيادات أخرى قادمة.

وقد تجاوز معدل التضخم فعلاً النطاق المستهدف من البنك بين 1% حتى 3%، ويُنتظر أن يستمر في الارتفاع.

ويعاني سوق العمل نقصاً شديداً في العرض، مع انخفاض معدل البطالة إلى 4%، وهو موافق بذلك لمستوى ما قبل الجائحة.

لكنَّ تطورات كثيرة سوف تعتمد على كيفية استجابة الاقتصاد للموجة الحالية من انتشار فيروس كورونا في نيوزيلاندا، ومازالت كبرى مدن البلاد مثل أوكلاند مغلقة، مع انتشار سلالة "دلتا" المتحوِّرة إلى إقليم ويكاتو المجاور.

وتخطط الحكومة لرفع القيود عن الحركة بمجرد تلقيح عدد كافٍ من السكان، ولكن مع انتشار الفيروس، ربما لا يتعافى الاقتصاد من الانكماش الذي أصابه في الربع الثالث بالسرعة التي يتوقَّعها البنك المركزي.

رأي "بلومبرغ إيكونوميكس":

"بدأ البنك المركزي النيوزيلاندي سياسة تقشفية، استجابة لظهور دلائل على زيادة الأجور والضغوط التضخمية بعد انتعاش سريع داخل الحدود المغلقة. ونعتقد أنَّ هناك احتمالاً من أجل إجراءات تقشفية جديدة، مع زيادة سعر الفائدة، وتخفيض كبير للإقراض على مدى الشهور المقبلة. غير أنَّ دخول سلالة "دلتا" المتحوِّلة إلى نيوزيلاندا التي كانت خالية من كوفيد-19، يبدو أنَّها ستؤثِّر سلبا في الاقتصاد، بالإضافة إلى توقُّعات البنك المركزي النيوزيلاندي بزيادة كبيرة في أسعار الفائدة حتى نهاية 2022".

- جيمس ماكنتاير

البنك الوطني البولندي

· سعر الفائدة الأساسي حالياً: 0.5%.

· متوسط توقُّعات الاقتصاديين حتى نهاية 2022: 0.75% (وفق مسح تمَّ قبل رفع أسعار الفائدة فجأة خلال الأسبوع الماضي)

زيادة محتملة في الفائدة

تحوَّلت بولندا إلى موقف "ننتظر ثم نرى" بالنسبة لسياستها النقدية بعد مفاجأة الاقتصاديين والمستثمرين معاً بأول زيادة لأسعار الفائدة منذ عام 2012 في أوائل أكتوبر الجاري.

يقول رئيس البنك المركزي أدم غلابنسكي: "لا أستطيع أن أعلن ما هي الخطوة التالية" إذ يقوم بتقييم تأثير إجراءاته على تعافي الاقتصاد.

غير أنَّ استمرار ارتفاع التضخم عند مستوى أعلى من المستهدف، مع اهتمام رئيس الوزراء ماتيوس مورافيسكي بشكلٍ متزايد بارتفاع أسعار المستهلك؛ يعني عدم إمكانية استبعاد زيادة جديدة في أسعار الفائدة في الأشهر المقبلة.

ويرجح أنَّ الجائحة، التي تكتسح أجزاء أخرى في أوروبا الشرقية، سوف تفرض المسار القادم للبنك المركزي.

البنك الوطني التشيكي

· سعر الفائدة الأساسي حالياً: 1.5%.

· متوسط توقُّعات الاقتصاديين حتى نهاية 2021: 2%.

· متوسط توقُّعات الاقتصاديين حتى نهاية 2022: 2.5%.

توبيخ حكومي

قام البنك المركزي التشيكي بتسريع حملته ضد التضخم، بزيادة أسعار الفائدة فجأة بمقدار 75 نقطة أساس في نهاية شهر سبتمبر الماضي، في أكبر زيادة يقرُّها منذ 24 عاماً.

استدعى ذلك توبيخاً نادر الحدوث من الحكومة، التي تخشى أن يؤدي ارتفاع تكلفة الاقتراض إلى تقويض التعافي الاقتصادي.

ويخشى البنك من أنَّ ارتفاع التضخم إلى أعلى مستوى في 13 عاماً، مع انخفاض معدل البطالة في الاتحاد الأوروبي إلى أدنى مستوى، سيؤديان إلى مطالب بزيادة الأجور.

وقد تعهد بفرض زيادات أخرى في أسعار الفائدة خلال العام الحالي، ويرغب في النهاية أن يعود سعر الفائدة الاسترشادي إلى مستواه "الطبيعي" بين 2.5% و3%. وقال حاكم البنك المركزي جيري روزنوك عقب اتخاذه قرار زيادة الفائدة في سبتمبر: "إنَّنا نريد إرسال إشارة قوية إلى الشعب فقط. وفي الاقتصاد؛ فإنَّنا لن نسمح لتوقُّعات التضخم أن تبتعد عن المستوى الذي نستهدفه".