الهيئات التنظيمية تهرول خلف النموّ الهائل للتكنولوجيا المالية

03:56 صباحاً 16 أكتوبر 2021 حدثت فى 11:21 مساءً 20 أبريل 2022

المصدر: بلومبرغ

تعديل مقياس القراءة

في رائعة شكسبير "هاملت"، قال أمير الدنمارك لصديقه هوراشيو: "في السماء والأرض أشياء أكثر مما تحلم به فلسفتك". قد يكون المرادف لهذه العبارة اليوم في سوق الخدمات المصرفية عبر الهاتف المحمول، على حد قول أحد مؤسسي الشركات الناشئة، هو أن "في السوق مزيد من المنتجات المالية للمستهلكين، أكثر مما يمكن تخيله".

تصفّح المنازل المعروضة للبيع، وسيقدم لك موقع "زيلو" (Zillow) قرضاً عقارياً، أو اشترِ زوجاً من الأحذية الرياضية عبر الإنترنت، وستجد 16 طريقة للدفع لدى تسجيل خروجك، بدايةً من "أبل باي" (Apple Pay) إلى "كلارنا" (Klarna). اطلع على نصيحة الأسهم على موقع "ريديت" (Reddit)، ويمكنك التصرف بناءً عليها، من دون دفع عمولة، على منصة "روبن هود" (Robinhood). وإذا كنت ترغب في إيداع راتبك مباشرة في تطبيق تداول العملات المشفرة "كوين بيس" (Coinbase)، فستتمكن من فعل ذلك (رجاءً لا تفعل).

اقرأ أيضاً: جيل الألفية أدمن التسوق عبر تطبيق "كلارنا" الذي بلغت قيمته 46 مليار دولار

عروض لا حصر لها

أما إذا كنت تريد إنشاء حساب مصرفي من دون كماليات أو شيء مشابه، فستجد المئات يتنافسون للفت انتباهك، بما في ذلك "بنك إم دي" (BankMD) للأطباء، وخدمة "تشيز" (Cheese) المصرفية للأمريكيين الآسيويين، و"لي لي" (Lili) لأصحاب الأعمال الحرة.

لقد أصبحت سياسات التأمين والمعاشات التقاعدية المكفولة برعاية صاحب العمل وإدارة المحافظ تدار جميعها عبر تطبيقات إلكترونية. ووفقاً لإحدى قواعد البيانات، يوجد 326 شركة تكنولوجيا مالية، تتراوح ما بين شركات الحلول المتكاملة مثل "باي بال هولدينغز" (PayPal Holdings) و"ريفولت" (Revolut)، والشركات التي تقدم برامج معالجة الدفع وواجهات التطبيقات لمواقع التجارة الإلكترونية، وتطبيقات الهاتف المحمول من خلف الكواليس، مثل "سترايب" (Stripe) و"أيدين إن في" (Adyen NV).

اقرأ المزيد: "باي بال": إعادة فتح الاقتصادات لن يؤثر في التسوق عبر الإنترنت

تُعَدّ المجموعة المحيرة من الخدمات المالية المتاحة بنقرة إصبع أمراً أكثر ثورية من شعار شركة "أبل" القائل: "لكل غرض تطبيق"، الذي مضى عليه عقد من الزمن. فالشركات الجديدة ليست مثل شركات التكنولوجيا المالية التي يستعين والداك بخدماتها، إذ إن حياتنا عبر الإنترنت بعد الوباء، إلى جانب قوة رأس المال الاستثماري الوافر من مجموعات مثل "سوفت بنك غروب"، تدفع بالتمويل الرقمي داخل محافظنا بشكل أعمق من خدمات تقاسم الفواتير القديمة، على غرار تطبيق "فينمو" (Venmo).

اقرأ المزيد: آن الأوان كي تتوقف "سوفت بنك" عن الشراء و تبدأ البيع

على سبيل المثال، تشتري شركة "زيلو غروب" منازل، فيما تقدم شركة "سكوير" (Square) قروضاً تجارية. كما تحوّل الشركات، التي ترفع شعار "اشترِ الآن وادفع لاحقاً" مثل "كلارنا"، عملية الدفع إلى عملية لا تتطلب حك البطاقة، بل ومن دون بطاقة، وربما غير مدروسة. حالياً، تنشئ شركات التكنولوجيا المالية 38% من القروض الشخصية غير المضمونة في الولايات المتحدة، ارتفاعاً من 5% في عام 2013. كما يتيح لها التمويل الوفير جذب العملاء بمعدلات ادخار أفضل من البنوك.

اقرأ أيضاً: أسعار المنازل بأمريكا الأغلى منذ 3 عقود

تخطي المكان والزمان

تنتقل الأموال والبيانات بسرعة فائقة، بحيث يضيق المكان والزمان، وتقلّ الحاجة إلى التدخل البشري، ويزداد الطلب على التطبيقات لإدارة التدفقات النقدية. وفي أذهان التقنيين، يُعَدّ ذلك نموذجًا في الشمولية والديمقراطية لأولئك الذين تخلت عنهم بنوك القرن العشرين. وهذا عادل بما يكفي، فإذا كانت التقنيات الأفضل كالسحر، فإن الأعمال المصرفية لم تكن سحرية لبعض الوقت. ومن الواضح أن الشركات الناشئة أفضل في اكتساب الكفاءة عبر الابتكار.

لكن عندما يجتمع الإشباع الفوري بمَحافظ الجيب، تبدأ المخاطر بالتسلل. ففي حين تدفع برامج "اشترِ الآن وادفع لاحقاً" مزيداً من الأشخاص لشراء مزيد من الأشياء، فإن البيانات في أستراليا وجدت أن واحداً من كل خمسة مستخدمين يدفع رسوم تأخير بعد التخلف عن السداد، ما يُعَدّ بالكاد نعمة في ما يتعلق بالمساواة. وقد غُرّمت شركة "روبن هود ماركتس" (Robinhood Markets)، التي يُعتبر تطبيقها بمثابة أداة التمكين للمتداولين اليوميين المدعومين من مجتمع "ريديت" الإلكتروني، بمبلغ 70 مليون دولار من قِبل هيئة تنظيم الصناعة المالية الأمريكية، على خلفية المعلومات المضللة واعتماد ضوابط تداول ضعيفة. كما وجدت إحدى الدراسات أن الصراع على الفوز بالعملاء يعني أن شركات التكنولوجيا المالية تقرض الأشخاص الذين من المرجح أن يتخلفوا عن السداد.

اقرأ المزيد: قروض "اشترِ الآن وادفع لاحقاً" تستأثر بقلوب معظم المتسوقين حول العالم

شركات التكنولوجيا المالية التي اجتازت الاختبار الذي قدمه الوباء سجلت ارتفاعاً في تقييماتها

إنّ استخدام شركات التكنولوجيا المالية للبيانات والنماذج ربما استفاد أيضاً من عدم حدوث انكماش اقتصادي طويل. يقول مارك روبنشتاين، مدير صندوق التحوط السابق: "لم تُختبَر المخاطر المرتبطة بالإقراض". وتُظهِر بيانات مؤسسة تأمين الودائع الفيدرالية وقوع 482 حالة تعثر مصرفي خلال الفترة ما بين عامَي 2009 و2014، لكنها انخفضت إلى 29 حالة فقط منذ عام 2015. وفي عالم تكون التكنولوجيا فيه هي الفائز الذي يحصد كل الغنائم، قد تبدو الخوارزميات التي تدفع نجاح التكنولوجيا المالية إقصائية، تماماً كالبنوك التي تسعى إلى أن تحل مكانها، ذلك أنه يُلقى اللوم بالفعل على قوة تلك الخوارزميات في رفع أسعار المساكن، والتمييز ضد النساء والأقليات.

تحديات تنظيمية

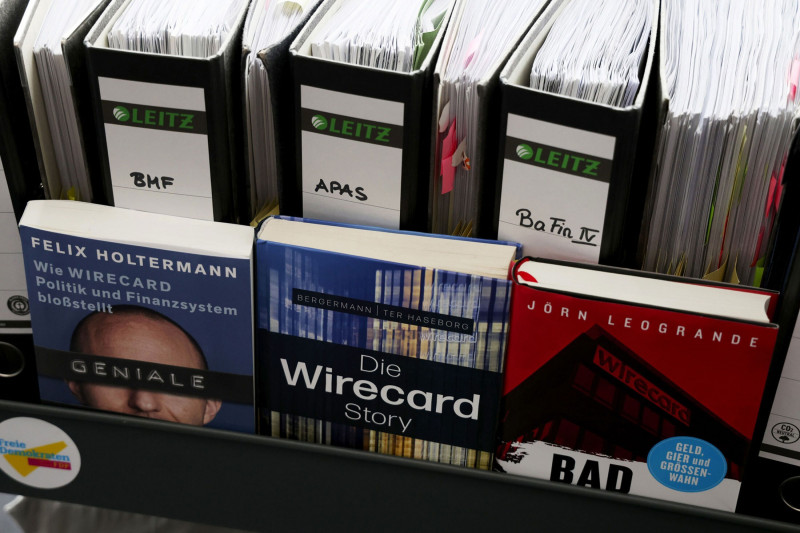

كل هذا يضيف تحديات إلى الجهات التنظيمية، إذ تكافح الحكومات للأخذ بزمام قطاع ينمو بسرعة ويقدم كثيراً من المكاسب، ولكن يقدم أيضاً كثيراً من المخاطر. وقد تزامنت جائحة "كوفيد-19" مع إخفاقات التكنولوجيا المالية التي تصدّرت العناوين الرئيسية -مثل شركة المدفوعات الألمانية "وايركارد" (Wirecard)، وشركة تمويل سلاسل التوريد "غرينسيل كابيتال" (Greensill Capital)- إذ لم يلحظ أحد المؤشرات التحذيرية. كما أن دعوة السياسيين قطاع التكنولوجيا إلى مواصلة دعم شركات الـ"يونيكورن" لتعزيز الوظائف لم تجعل مهمة الاضطرار إلى تعزيز القوانين بعد كل أزمة أكثر يسراً. يقول الخبير الاقتصادي إسوار براساد، الأستاذ بجامعة كورنيل ومؤلف كتاب "مستقبل النقود": "يساورني القلق عندما يتعلق الأمر بالتنظيم. يبدو أن الهيئات التنظيمية تجاوزتها التطورات السريعة".

اقرأ أيضاً: السويد عاصمة "يونيكورن" التكنولوجيا في أوروبا

شركات مخرِّبة

لقد أُطلِق العنان لإمكانات شركات التكنولوجيا المالية التخريبية في الأسواق الناضجة مثل الولايات المتحدة مؤخراً، وذلك بفضل مجموعة من العوامل، على رأسها أسعار الفائدة المنخفضة، والتكنولوجيا الأفضل، والطلب المتزايد من المستهلكين، والموقف الأكثر تساهلاً تجاه التمويل غير المصرفي. وقد أدت المكاسب الناتجة عن تزايد كفاءة تلك البرمجيات إلى إطلاق مزيد من خدمات التكنولوجيا المالية، كما عززت مسيرة التجارة الإلكترونية الحثيثة الطلب على طرق جديدة للدفع. وكان رأس المال الاستثماري بمثابة الوقود، إذ حقق تمويل رأس المال الاستثماري العالمي في قطاع التكنولوجيا المالية مستوى قياسياً بلغ 52.3 مليار دولار في النصف الأول من هذا العام، وفقاً لشركة "كيه بي إم جي" (KPMG). ومنذ عام 2010 جمعت شركات التكنولوجيا المالية تريليون دولار في صورة أسهم.

كل هذا المال يضغط على الشركات الناشئة للاستمرار في النمو بسرعة فائقة، ويفسّر التحول من منتجات المدفوعات النمطية البسيطة إلى الأنشطة المالية الأكثر تنظيماً، وفقاً لفيكتور باستا، الرئيس التنفيذي لبنك "دي إيه آي ماجيستر" (DAI Magister) الاستثماري. فالحسابات المصرفية العادية لا تجعل الناس يستمرون في تمرير بطاقاتهم لدفع الأموال، على عكس الأمور التي تبقي المستخدمين مستيقظين ليلاً مثل تداول العملات المشفرة، والاستثمار، والتسوق، والقروض.

من جهة أخرى، شكّل تفشي الوباء لحظة حاسمة في رحلة ازدهار القطاع، إذ اضطر مزيد من الأشخاص إلى اللجوء إلى هواتفهم الذكية للحصول على الضروريات (الاستحقاقات والمدخرات الحكومية) وغير الضروريات (خوض غمار معركة "غايم ستوب" مثلاً). وقد شهدت شركات التكنولوجيا المالية التي اجتازت الاختبار ارتفاعاً في تقييماتها، إذ بلغت قيمة "سترايب" 95 مليار دولار، و"كلارنا" 45.6 مليار دولار، و"ريفولت" 33 مليار دولار، و"نوبنك" (Nubank) 30 مليار دولار، وهذه الأخيرة تُصنَّف من بين أكبر 10 شركات "يونيكورن" مملوكة للقطاع الخاص في العالم من حيث القيمة. وعلى الجانب الآخر في سوق الأسهم، تبلغ قيمة "باي بال" 305 مليارات دولار، و"سكوير" 108 مليارات دولار، و"أيدين" 73 مليار يورو (84 مليار دولار).

دور البنوك وعمالقة التكنولوجيا

كانت البنوك التقليدية تلعب دور الدفاع ولكنها أيضاً تبرم الصفقات، فهي أحد مصادر التمويل الكبيرة للتكنولوجيا المالية، إذ شارك بنكا "غولدمان ساكس" و"سيتي غروب" في 69 و51 صفقة في مجال التكنولوجيا المالية، على التوالي، خلال الفترة بين عامَي 2018 و2020. وفي حين اختار بعض الشركات الناشئة أن يصبح بنوكاً مرخصة قائمة بذاتها، توغلت شركات التكنولوجيا الكبرى في القطاع المالي من الناحية الأخرى، إذ تقدم "أمازون" خدمات المدفوعات والائتمان والتأمين مع شركائها.

اقرأ أيضاً: طفرة "أمازون" تتلاشى بعد عودة المستهلكين الملقَّحين للتسوق خارج المنزل

كما فتح تعقيد التنظيم المالي الأبواب أمام الشركات الناشئة في مجال التكنولوجيا، إذ استغل البعض قوانين مثل "تعديل دوربين"، الذي يسمح للبنوك الأصغر بجني مزيد من الأموال من مدفوعات البطاقات، فيما استفاد آخرون من القوانين التي تهدف إلى تحسين المنافسة، مثل قواعد الاتحاد الأوروبي التي تخوّل شركات التكنولوجيا المالية الوصول إلى بيانات الحسابات المصرفية.

في هذا الإطار، يُظهِر الانهيار المذهل لشركة المدفوعات الألمانية "وايركارد" مدى سهولة خداع الجهات التنظيمية، فقد تضمنت تلك القضية بنكاً ألمانياً يتمتع بإمكانية الوصول إلى الودائع، ومؤسسة أموال إلكترونية خاضعة لرقابة المملكة المتحدة، وشركة مدفوعات عبر شبكات "فيزا" و"ماستركارد"، ومع ذلك لم يتصرف أحد وفقاً للمؤشرات التحذيرية.

اقرأ المزيد: هل تسير البنوك على طريق الصحف الورقية؟

من المحتمل أن تكون الصين -التي كان لها السبق أمام الولايات المتحدة وأوروبا في مجال التكنولوجيا المالية، بفضل سنوات من تنمية شركات المنصات الثورية مثل "علي بابا" (Alibaba) و"تينسنت" (Tencent)- هي الدولة التي يجب مراقبتها. وبعد سلسلة من فضائح التكنولوجيا المالية في منتصف عام 2010، اتخذت الحكومة إجراءات صارمة ضد تلك المنصات، بسبب الاحتكار المتصور للبيانات الحساسة، وإعاقة المنافسة العادلة.

لذلك، يتعين على الحكومات بذل مزيد من الجهد لتقليل المخاطر مع تعظيم فوائد ابتكار التكنولوجيا المالية. ومن شأن تعزيز حماية المستهلك وتحسين محو الأمية المالية أن يساعدا في هذ الصدد. أيضاً تحاول الجهات التنظيمية اتباع نهج أكثر فاعلية للتكنولوجيا من خلال توفير بيئات اختبار خاضعة للتحكم، إذ تتمكن شركات التكنولوجيا المالية من التجربة والنمو. لكن من الصعب التخلص من الشعور بأن كثيراً من المخاطر القادمة متشعب ولا يمكن التنبؤ به، وأن الجهات التنظيمية لن تواكبه. وفي ظل إصرار محافظي البنوك المركزية على عدم تعطيل إدارتهم للاقتصاد، قد يكون لهاملت قول آخر سيثبت بصيرته، وهو: "لا تكن مقترضاً ولا مقرضاً".