رغم رفع الفائدة.. عملات الأسواق الناشئة تقع في "فخ" تباطؤ النمو

04:04 صباحاً 18 أكتوبر 2021 حدثت فى 05:19 مساءً 24 نوفمبر 2023

المصدر: بلومبرغ

تعديل مقياس القراءة

فشلت استراتيجية البنوك المركزية طويلة الأجل لرفع أسعار الفائدة في الدفاع عن العملات، وإظهار تأثيرها السحري في الأسواق الناشئة.

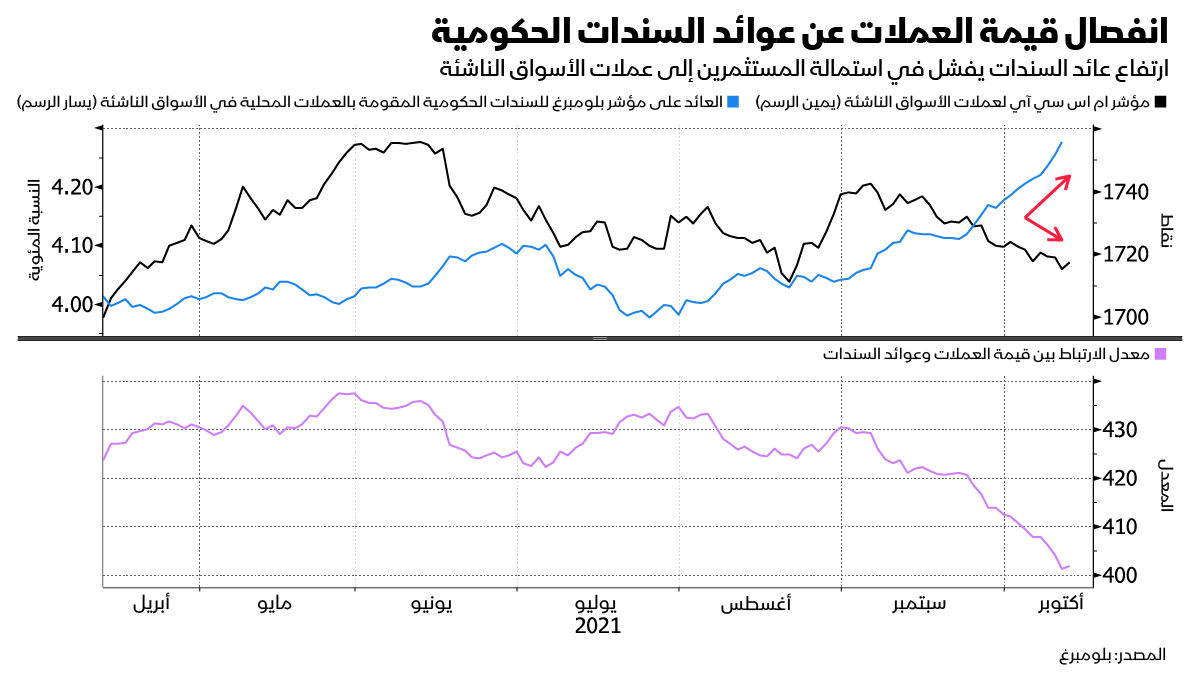

انخفض مؤشر عملات الاقتصادات النامية ليسجل أدنى مستوياته منذ مارس 2020، بالمقارنة مع متوسط عوائد السندات المحلية، في إشارة إلى أنَّ المستثمرين قاموا بخصم تأثير رفع أسعار الفائدة، و أنَّ مخاوفهم تتعلَّق بشأن المزيج القاتل المتمثِّل في تباطؤ النمو العالمي، وتسارع التضخم.

سارعت البنوك المركزية في الأسواق الناشئة إلى رفع الفائدة بالتزامن مع تأثر اقتصاداتها بأزمة نقص الإمدادات التي أدت لارتفاع مؤشر أسعار المستهلكين، لكن في المقابل تخاطر البنوك بوقف التعافي الهش من التباطؤ بسبب الوباء.

يظهر تأثير تلك المعضلة على قرارات صانعي السياسة النقدية في روسيا، وإندونيسيا، وتركيا، والمجر هذا الأسبوع عندما يتخذون قراراً بشأن أسعار الفائدة.

اقرأ أيضاً: عملات الأسواق الناشئة في "المكان المناسب" لعودة تجارة الفائدة

قال ويتولد باهريك، كبير محللي الاقتصاد الكلي في شركة "نورديا إنفستمنت"، ومقرّها كوبنهاغن: "إنَّه توازن دقيق بين الحدِّ من تأثير الأزمة مع عدم الإفراط في التشديد حتى يتجاوز الطلب العالمي ذروته بشكل واضح. إذ إنَّ هناك مخاطرة من تسارع وتيرة رفع الفائدة على إحداث أزمة مزدوجة للاقتصادات الناشئة".

يظهر للبنوك المركزية أنَّ رفع الفائدة لا يكفي وحده لعودة المستثمرين في ظل الضبابية بشأن النمو، فقد انخفض الريال البرازيلي بنسبة 4.2% منذ 22 سبتمبر بعد أن رفع صانعو السياسة النقدية سعر الفائدة القياسي. كما تراجع الزلوتي البولندي مقابل اليورو والدولار بعد رفع تكلفة الاقتراض في 6 أكتوبر، وكذلك انخفضت الكرونة التشيكية منذ رفع الفائدة في 30 سبتمبر.

اقرأ أيضاً: أسباب متعددة تؤهل أسهم الأسواق الناشئة لموجة من الصعود

من المتوقَّع أن يبلغ معدل نمو الاقتصادات الناشئة المجمَّع في المتوسط 6.5% في عام 2021 ليعاود التعافي بعد انكماش بلغت نسبته 0.6% العام الماضي. و برغم ذلك النمو، إلا أنَّ الفارق بين متوسط نموها، ومعدل نمو الاقتصادات المتقدِّمة سوف يتقلَّص إلى 1.2 نقطة مئوية بدلاً من 3.1 نقطة مئوية، إذ يرى بعض المستثمرين أنَّ ضيق الفارق يتسبَّب في تراجع شهية شراء الأصول ذات المخاطر العالية.

الروبل الروسي

فقدت الاقتصادات النامية تميّزها المتمثِّل في تسجيل معدلات نمو قوية خلال عمليات الإغلاق بسبب "كوفيد 19"، نتيجة تقديمها لحزم تحفيز أقل بكثير من الولايات المتحدة أو أوروبا، وفي الوقت الحالي؛ يهدد رفع الفائدة بتقليص تعافي اقتصاداتها.

ونتيجة لذلك؛ يتجه بعض المستثمرين إلى الفرص ذات القيمة النسبية، إذ يركِّزون على الاقتصادات الناشئة التي أدارت نموذجاً مثالياً لمزيج من النمو والسيطرة على التضخم.

تفضِّل شركة "فيديليتي إنترناشونال" اقتصادات روسيا والبرازيل، إذ تقترب ارتفاعات الأسعار من ذروتها، وتتجنَّب في المقابل دول أوروبا الوسطى مع توقُّعات باستمرار الضغوط التضخمية هناك حتى مطلع العام المقبل.

قال بول غرير مدير الأصول في "فيديليتي"، ومقرّها لندن: "نفضِّل أسواق السندات، إذ نشعر أنَّ البنوك المركزية تسبق منحنى التضخم، وتقترب بالفعل من بدء دورة تشديد نقدي".

والسؤال هنا، ماهو الشيء الذي يجعل السوق الناشئة مثالية في تلك الأوقات المضطربة؟. يعتقد معظم المستثمرين أنَّ الإجابة تتمثَّل في روسيا.

اقرأ أيضاً: فوضى الطاقة العالمية ترفع روسيا كأفضل خيار في الأسواق الناشئة

تحظى إلفيرا نابيولينا محافظ البنك المركزي في روسيا باحترام واسع، إذ تركِّز على محاربة التضخم، وهو أمر معروف لدى الأسواق، كما تتمتَّع روسيا بفائض في الحساب الجاري، وتمتلك واحداً من أكبر احتياطات النقد الأجنبي في العالم. ومع المكاسب غير المتوقَّعة لأسعار النفط التي تتزامن مع تلك المقومات؛ يرى المستثمرون أنَّ جاذبية "الروبل" لا تقاوم.

اقتربت مكاسب الروبل من 2 % هذا الشهر لتسجل أفضل أداء هذا العام بين عملات الأسواق الناشئة.

قال إيان تومب المحلِّل الاستراتيجي في مجموعة "غولدمان ساكس"، إنَّ البنك يفضِّل الاستثمار طويل الأجل في الروبل في ظلِّ ارتفاع أسعار النفط الذي لا يعدُّ عامل الجذب الوحيد للعملة. وكتب "تومب" في مذكرة بحثية: "هناك مجموعة عوامل، بما في ذلك مزايا الاحتياطي النقدي، وفائض الحساب الخارجي، وهي تدعم تفضيلنا المستمر للروبل".

فيما يلي الأحداث والبيانات التي يجب متابعتها هذا الأسبوع:

- من المقرر أن يرفع "البنك المركزي الروسي" يوم الجمعة معدل الفائدة الرئيسي بمقدار 25 نقطة أساس على الأقل ليصل إلى 7%. و حذَّرت وزارة الاقتصاد الأسبوع الماضي من اقتراب التضخم من الوصول لمعدل ضعف مستهدف البنك المركزي بحلول نهاية العام، على الرغم من رفع الفائدة 250 نقطة أساس هذا العام.

- من المتوقَّع إبقاء "البنك الوطني المجري" على معدل الفائدة الرئيسي ثابتاً يوم الثلاثاء، وذلك بعد رفع مفاجئ بمقدار 15 نقطة أساس في سبتمبر، تمثِّل نصف القيمة في الأشهر الثلاثة السابقة.

- يحتمل أن يخفِّض صانعو السياسة النقدية في تركيا يوم الخميس معدلات الفائدة وسط توقُّع بعض الاقتصاديين أن يكون الخفض بمقدار نقطة مئوية واحدة ليصل إلى 17%. وقد تراجعت الليرة لمستوى قياسي الأسبوع الماضي بعد إقصاء الرئيس رجب طيب أردوغان لصانعي السياسة القلقين من خفض أسعار الفائدة بشكل كبير.

- يُتوقَّع تثبيت "البنك المركزي الإندونيسي" سعر الفائدة القياسي عند 3.5% يوم الثلاثاء. وقد انخفض عائد السندات لأجل 5 سنوات الأسبوع الماضي ليسجل أدنى مستوى له على مدار 8 سنوات

- من المقرر أن تعلن الصين يوم الإثنين عن بيانات الناتج المحلي الإجمالي. وتتوقَّع "بلومبرغ إيكونوميكس" تباطؤ معدل نمو الناتج المحلي الإجمالي الحقيقي إلى 5.2% على أساس سنوي مقارنة بتسجيل 7.9% في الربع الثاني، مع الإشارة إلى أنَّ التباطؤ يعكس بشكل كبير تأثير النمو في فترة المقارنة.