هل يحتاج رأس المال إلى متطلبات أكثر صرامة؟

07:46 صباحاً 15 يناير 2021 حدثت فى 07:59 صباحاً 27 نوفمبر 2023

المصدر: بلومبرغ

تعديل مقياس القراءة

تنص القاعدة الفيزيائية التي وضعها العالم أرشميدس على أن "الرفع يزيد من القوة"، وهذا ما أدركته البنوك جيداً! فطبقت قانون الرفع، ولكن عوضاً عن استخدام العُصي والأوتاد، وظّفت الأموال المُقترضة في الحصول على عوائد أكبر من المعتاد.

تتضمن جميع المعاملات المالية إلى حدٍ ما أحد أشكال الرفع المالي، فعلى سبيل المثال يتيح الرهن العقاري للعائلات شراء منزل بدفع مبلغ مقدم بسيط؛ وحين تتجه الأسواق نحو الصعود، تُحقق الرهون العقارية المستخدمة كضمان للأموال المُقترضة أرباحاً أكبر.

في المقابل، عندما تتدهور الأسواق وتتراجع أسعار الوحدات السكنية، تتضاعف خسائر الدين، هذه القاعدة الرياضية محور كل أزمة مالية حدثت عبر التاريخ، ولم يكن الانهيار الاقتصادي الذي حدث في عام 2008 استثناء لهذه القاعدة. ولعل احتمالية حدوث أزمة مالية أخرى يتوقف إلى حدٍ كبير على قدرة البنوك في السيطرة على الرفع المالي ضمن الحدود الآمنة.

الوضع الحالي

على الرغم من مرور أكثر من ثمانية أعوام على الاتفاق الدولي الذي يقضي بحاجة البنوك إلى احتياطي أكبر، لا تزال البنوك تكافح بنود الاتفاقية التي خلّفت انقسامات حادة طالت الجهات التنظيمية أيضاً. ففي عام 2010، اجتمعت لجنة الرقابة المصرفية في مدينة بازل السويسرية واتفقت على زيادة متطلبات نسب رأس المال (أي قيمة حقوق الملكية التي تحتفظ بها البنوك لعدد معين من الأصول) إلى ما يزيد على الضعف تبعاً لمدى خطورة هذا الأصل، لترتفع النسبة في عام 2019 أكثر لتصل إلى 7% أو إلى 10.5% للبنوك ذات الأهمية النظامية في الولايات المتحدة الأمريكية.

ودار الخلاف الأساسي حول ما الذي يمكن احتسابه ضمن الاحتياطي وكيفية حساب قيمة الملكية والأصول؛ وهي عملية أكثر تعقيداً بالنسبة للبنوك منها لمالكي العقارات. وهذا ما أثار مخاوف الجهات التنظيمية في بازل من لجوء البنوك إلى تدبير نظامٍ بالغ التعقيد لإجراء حساباتها.

بينما اختلف كلٌ من الاتحاد الأوروبي واليابان مع الولايات المتحدة حول مقترحات من شأنها أن تقيّد استخدام البنوك لنماذجها الخاصة في تخفيف المخاطر، وصرحتا أن ذلك قد يضر البنوك الأضعف؛ لا سيما في كلٍ من ألمانيا وإيطاليا.

تتضمن قوانين اتفاقية بازل طريقة حسابية أبسط وأشمل لأصول البنك يُطلق عليها "نسبة الرفع المالي" والتي حددت قيمتها بـ 3%، بينما حددت الجهات التنظيمية في الولايات المتحدة قيمة نسبة الرفع المالي بـ 5%. لكنَّ أحد أعضاء الحزب الجمهوري البارزين في مجلس النواب الأمريكي اقترح تحرير البنوك من مجموعة واسعة من القوانين إذا ما جمعت تلك البنوك طوعاً مليارات الدولارات الأمريكية لرفع نسبة الرفع المالي إلى ما يزيد عن 10%.

الخلفية

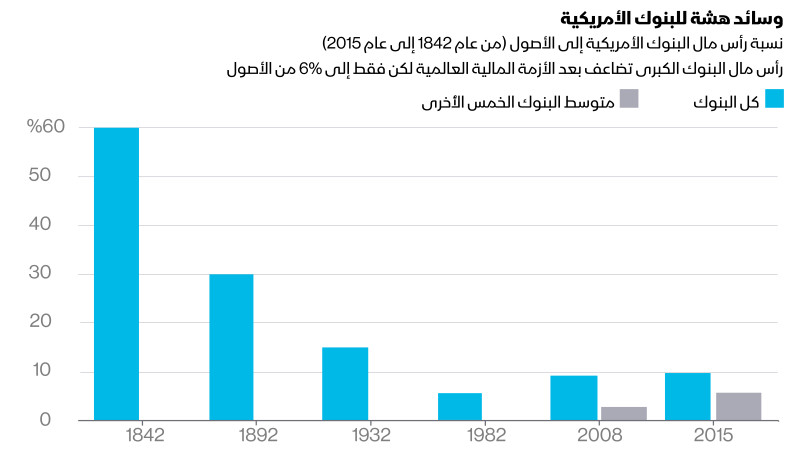

عُرفت البنوك على مر التاريخ باعتمادها في تمويل أعمالها التجارية على حقوق ملكية أكثر بكثير من يومنا هذا؛ ففي القرن التاسع عشر كان رأس مال المساهمين يُمثل أكثر من 50% من التزامات البنوك في الولايات المتحدة، ثم تراجعت هذه النسبة إلى نحو 20 بالمائة في مطلع القرن العشرين، وواصلت التراجع على مدار السنوات المائة التالية؛ خاصة وأن التأمين على الودائع جعل مثل هذا الاحتياطي الضخم يبدو غير ضرروياً.

وواصلت البنوك تقليل اعتمادها على أموال المساهمين تدريجياً والاعتماد أكثر على الودائع والاستثمارات النقدية قصيرة الأجل من صناديق سوق النقد بدلاً من ذلك.

وعندما وقعت أزمة الرهن العقاري، كان رأس مال البنوك الأمريكية قد انخفض إلى 4% من قيمة الأصول في المتوسط، فيما كانت هذه النسبة أقل من ذلك بكثير في البنوك الكبرى.

هكذا أُتيح للبنوك تقييم المخاطر بأنفسهم، وهو ما ثبت أنه دعوة للاستعانة بصيّغ حسابية وحيّل محاسبية مُعقدة جعلت ميزانيتهم العمومية تبدو أقل وأكثر أمنا مما هي عليه في الواقع. ولولا ضخ حكومات الولايات المتحدة والمملكة المتحدة وأوروبا مليارات الدولارات، لصارت العديد من البنوك مُعسرة بعد انهيار الأسواق نتيجةً لأزمة الرهن العقاري.

النقاش الدائر

تبدي البنوك عن توافقها مع فكرة وضع حد للرفع المالي، لكنها في الوقت نفسه عارضت الكثير من المقترحات بشأن ذلك، فهي ترى أن استحداث متطلبات أكثر صرامة في أعقاب الأزمة المالية، ليس توقيتاً مناسباً على الإطلاق، سواء كانت المبالغة في الرفع المالي هي السبب في حدوث الأزمة المالية أم لا. إذ أن الالتزام بالقوانين الجديدة يعني رفع تكاليف التمويل على البنوك، ما قد يدفعها إلى تقديم قروض أقل، وبالتالي الإضرار بالنمو الاقتصادي بلا شك.

ولا تحبذ البنوك معايير الرفع المالي لأنها تتجاهل النماذج المعمول بها داخلياً في البنوك لتحديد أي الاستثمارات أكثر خطورة من غيرها؛ وتقول أن ذلك يُعرّضها لعقوبات بسبب تمسكها بالأصول الأكثر أمانًا مثل سندات الخزانة.

من الناحية الأخرى، يرى بعض المنتقدين، ومن بينهم الرئيس السابق للبنك الاحتياطي الفيدرالي الأمريكي (U.S. Federal Reserve) "آلان غرينسباين" (Alan Greenspan)، أنَّ الحماية الحقيقية طويلة الأمد تتمثّل في اتباع مجموعة من متطلبات رأس المال أكثر صرامة بكثير من مجموعة المتطلبات التي اقترحتها الجهات التنظيمية في بازل والولايات المتحدة، بينما يأمل المسؤولون الفيدراليون بأن يؤدي استحداث متطلبات صارمة خاصة بالبنوك الكُبرى والبنوك الأكثر تعقيدًا إلى متطلبات أقل وأبسط.