استئناف مبيعات سندات الشركات في أمريكا وسط مخاطر الانتخابات

05:17 صباحاً 04 يناير 2021 حدثت فى 10:48 صباحاً 01 ديسمبر 2023

المصدر: بلومبرغ

تعديل مقياس القراءة

من المتوقَّع أن تُستأنف مبيعات سندات الشركات مطلع الأسبوع المقبل بعد التوقف في نهاية ديسمبر، في حين سيذهب الناخبون في جورجيا إلى صناديق الاقتراع لاختيار الحزب الذي سيسيطر على مجلس الشيوخ الأمريكي.

وقد تقترض الشركات ذات التصنيف الاستثماري ما يصل إلى 30 مليار دولار في أيام التداول الخمسة المقبلة، و100 مليار دولار على مدار الشهر بأكمله مع تراجع أحجام المبيعات عن المعتاد، وفقاً لمحللي الائتمان بقيادة هانز ميكلسن في "بنك أوف أمريكا كورب".

وقال المحلِّلون في تقرير، إنَّ المقترضين الأجانب سيقودون إصدارات يناير مستغلين السوق الأمريكية للشركات مرتفعة التصنيف الائتماني في الأسابيع الأولى التي تتوقف فيها الشركات المحلية طوعاً عن الإصدار في فترات الإعلان عن نتائج الأعمال.

ومن بين الشركات التي ستعلن عن نتائج الأعمال الأسبوع المقبل "تي موبايل يو إس إنك"، و"والغرينز بوتس أليانس إنك"، و"كوناغرا براندز إنك"، و"مايكرون تكنولوجي إنك.

وكتب المحلِّلون: "قد تكون هناك بعض الإصدارات المتعلِّقة بنشاط الدمج والاستحواذ، إلى جانب الإصدارات الناتجة عن المزاد غير المتوقع لتراخيص شبكة الجيل الخامس في الولايات المتحدة، الذي جذب متقدمين، مثل "إيه تي آند تي"، و"تشارتر"، و"كومكاست"، و"فيرايزون" وغيرهم، ووصلت قيمة العروض لمستويات غير متوقَّعة.

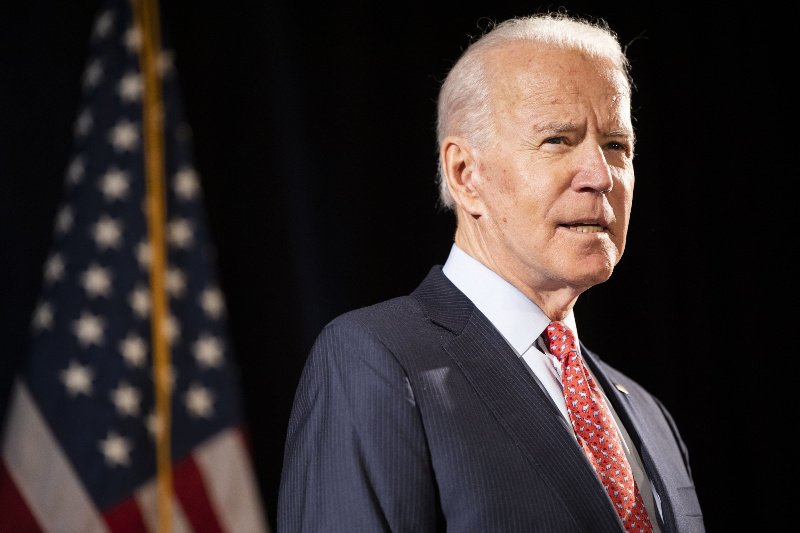

وستحدد انتخابات الإعادة في جورجيا يوم 5 يناير، إن كان الرئيس المنتخب جو بايدن سيحصل على أغلبية ضئيلة في مجلس الشيوخ بما يساعده على دفع أجندته في الكونغرس، أم سيحتفظ الجمهوريون بالقدرة على إعاقة التشريعات الرئيسية.

ويتوقَّع المشاركون في السوق المزيد من المحفزات المالية، والتنظيمات، والضرائب في حال فاز الديمقراطيون، وسيكون رد الفعل المبدئي إيجابياً؛ لأنَّ المحفِّزات ستأتي أولاً، بحسب ما ذكر محللو أبحاث الائتمان في "جى بي مورجان تشايس آند كو" بقيادة ستيفان دولايك.

وقال المحلِّلون: "إنَّ أوَّل التداعيات المحتملة غير المرغوبة قد تكوِّن ارتفاعاً في العائدات الأساسية للسندات، وتقلبات في أسعار الفائدة".

شروط مغرية

من المتوقَّع أن يعود النشاط أيضاً إلى السوق الأساسي مرتفع العائد، في ظلِّ توقُّع واحد من أكبر خمسة متداولين في السوق، وذلك من خلال عودة المقترضين في العام الجديد مع استمرار الشروط "شديدة الجاذبية" على الأقل في الربع الأول.

وبلغ متوسط إصدار السندات دون الدرجة الاستثمارية في يناير خلال السنوات الست الماضية حوالي 20 مليار دولار، وتراوحت توقُّعات المعروض للعام بأكمله من 300 إلى 375 مليار دولار، في حين سجَّلت الإصدارات أعلى مستوى على الإطلاق في 2020 عندما بلغت 431.8 مليار دولار، وفقاً لبيانات جمعتها "بلومبرغ".

بداية بطيئة ولكن

وقد تشهد القروض التمويلية بداية بطيئة في 2021 في ظلِّ توقُّع القليل من الصفقات في أول أسبوعين من يناير، إلى جانب إتمام بعض الصفقات المتبقية من العام الماضي، ولا توجد أيَّة اجتماعات مصرفية مقررة الأسبوع المقبل.

ويتوقَّع استراتيجيو الائتمان في "وول ستريت" تراجعاً في مبيعات القروض التمويلية في 2021 لتتراوح أحجامها بين 275 مليار دولار إلى 380 مليار دولار، بعد حوالي 334 مليار دولار تمَّ تقديمها في 2020 حتى 17 ديسمبر، بالمقارنة مع التوقعات عند 301.3 مليار دولار.

ومع ذلك، قد يتغيَّر ذلك مع بدء العام بالنظر إلى الشروط الجذابة المتاحة للمصدِّرين الآن، والاتجاه الصعودي للعائدات، ومؤشرات الأسعار الرئيسية، والتوقُّعات بانتعاش إصدارات سندات القروض المضمونة (CLO).

كما سيواصل الائتمان الخاص النشاط القوي الأسبوع المقبل في ظلِّ امتلاك المقرضين أكواماً من النقد تصل إلى 300 مليار دولار، نتيجة رغبة شركات الملكية الخاصة في إنهاء الاستحواذات القائمة، والاستحواذات الثانوية.

ومن المتوقَّع أن يكون ارتفاع الأحجام مدفوعاً بالتفاؤل المحيط بتوزيع أمصال كوفيد 19، والطلب المكبوت بعد فترة المكوث في المنازل أوائل فترة الوباء.