"مورغان ستانلي": التضخم يشكِّل خطراً كبيراً على سندات الدرجة الاستثمارية

07:00 صباحاً 17 نوفمبر 2021 حدثت فى 05:19 مساءً 24 نوفمبر 2023

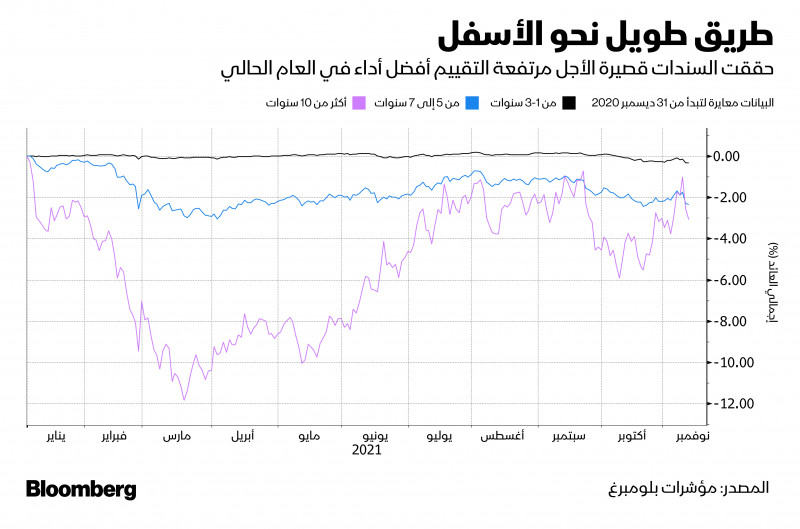

المصدر: بلومبرغ

تعديل مقياس القراءة

مع زيادة الخوف من ارتفاع التضخم واحتمال رفع أسعار الفائدة قريباً، تتعرض سندات الشركات ذات الدرجة الاستثمارية لمخاطر عالية بأن تتلقى ضربة في الأشهر المقبلة، وفق تقديرات بنك "مورغان ستانلي".

من المرجح أن يرفع بنك الاحتياطي الفيدرالي أسعار الفائدة قريباً، بعد تقرير التضخم الأمريكي الذي صدر الأسبوع الماضي. وقد وصل مؤشر التوقعات لتقلبات عوائد السندات المستقبلية إلى أعلى مستوى له منذ أبريل 2020.

كتب محللو بنك "مورغان ستانلي" ومن بينهم سريكانث سانكاران، أنه لا مجال للخطأ في ضوء ارتفاع التقييمات حالياً، بل إن أقل درجة من التوتر يمكن أن تؤثر سلباً على العوائد.

علاوة على ذلك، تتعرض أرباح الشركات لمخاطر مستمرة مصدرها أزمات سلاسل التوريد وضغوط زيادة الأجور.

كتب المحللون في مذكرة بتاريخ 4 نوفمبر الجاري عن "زيادة احتمال حركة التصحيح في وسط الدورة الاقتصادية " إضافة إلى كل ذلك، خاصة في الأشهر الأولى من السنة القادمة.

بعد انسحاب الاحتياطي الفيدرالي.. شروخ في أكبر أسواق السندات في العالم

قمة المخاطر

بلغت مخاوف التضخم أعلى مستوى لها منذ عام 2012، وفق مقياس واحد على الأقل: فقد كشف مسح في شهر نوفمبر أجراه "بنك أوف أمريكا" على المستثمرين في سوق الائتمان أن 73% منهم يشعرون بالقلق إزاء مستوى ارتفاع الأسعار، وهي أعلى نسبة منذ ما يقرب من عشرة أعوام، بحسب ما كتب محللون بقيادة، يوري سيليغر، وأوليغ ميلينتييف في مذكرة يوم الجمعة الماضي.

يظل معدل التضخم هو قمة الأخطار التي يذكرها المستثمرون. وفي أسواق الديون الحكومية، قفزت توقعات يوم الجمعة الماضي حول معدل التضخم على مدى العقد القادم إلى مستوى لم تشهده منذ عام 2006.

يتعامل بعض المستثمرين في سندات الشركات مع هذا الموقف بشراء أوراق مالية قصيرة الأجل، التي تتعرض أسعارها لأضرار أقل إذا ارتفع العائد.

ارتفع عائد المخاطرة في سندات الشركات بشكلٍ عام خلال الأسبوع الماضي، غير أن الأوراق المالية طويلة الأجل تلقت ضربة أعنف.

اتسع العائد على السندات التي تستحق بعد عشرة أعوام بنحو 2.4 نقطة أساس، في حين ارتفع بأقل من نقطة أساس واحدة بالنسبة للسندات التي تستحق بعد آجال تقل عن عشرة أعوام.

سوق السندات الأمريكية تقدم رسائل متباينة مع استمرار هبوط العوائد الحقيقية

التحوّل إلى السندات قصيرة الأجل

قال غريغوري ستابلز، رئيس قطاع الدخل الثابت لدى شركة "دي دبليو إس أمريكا الشمالية": "إننا نضم السندات قصيرة الأجل إلى محافظنا".

مع ارتفاع التضخم ومخاوف زيادة أسعار الفائدة، تعرض أحد صناديق المؤشرات المتداولة الذي يتتبع سندات الشركات ذات الدرجة الاستثمارية في يوم الجمعة الماضي إلى ثاني أكبر أيام استرداد المستثمرين أموالهم منه في تاريخه، وبلغت التدفقات الخارجة حوالي 1.5 مليار دولار.

شهد صندوق "آي شيرز آي بوكس لسندات الشركات ذات الدرجة الاستثمارية" المتداول تدفق 16 مليار دولار خارجه منذ بداية العام – وهي أعلى قيمة استرداد يشهدها صندوق مؤشرات متداول بالولايات المتحدة.

وسط ما قد يمثل طلباً أعلى على الأوراق المالية ذات الآجال القصيرة والمتوسطة، بعض الشركات تطرح سندات تركز على هذه الآجال.

باع بنك "إتش إس بي سي هولدينغز" سندات بقيمة 6 مليارات دولار، منها سندات بقيمة 4.25 مليار دولار تستحق بعد ستة أعوام أو أقل، وأطول السندات أجلاً يستحق بعد 11 عاماً.

وباعت شركة "أميرين كورب"، وهي إحدى شركات المرافق القابضة، سندات بقيمة 500 مليون دولار تُستحقّ بعد خمسة أعوام.

السندات غير الاستثمارية

يشعر المستثمرون في السندات مرتفعة العائد أيضاً بالخوف. فعوائد السندات عالية المخاطر بالولايات المتحدة تتعرض لضغوط بسبب تجدد مخاوف ارتفاع التضخم، وحققت أكبر قفزة أسبوعية لها في ستة أشهر عندما أغلقت على 4.23% يوم الجمعة الماضي.

ارتفع العائد بالنسبة لكل سندات الولايات المتحدة من غير الدرجة الاستثمارية، مع زيادة العائد على السندات عالية المخاطر تقييم (BB) أعلى من غيرها في ستة أشهر لتغلق على 3.17%، بينما ارتفع عائد السندات عالية المخاطر تقييم (B) إلى 4.66%، مسجلاً أعلى المستويات في ثمانية أشهر.

سجلت أوراق الدخل الثابت في الشهر الماضي أول انخفاض متتالٍ لها على أساس إجمالي العائد، منذ أن أغلقت الجائحة اقتصاد الولايات المتحدة في عام 2020، كما تبين البيانات التي جمعتها "بلومبرغ".

أعربت شركة "أولسبرينغ غلوبال إنفستمنت"، "ويلز فارغو لإدارة الأصول" سابقاً، عن "قلقها العميق" إزاء التضخم منذ بداية 2021 وكانت تُخفِّض آجال الأصول لديها تعبيراً عن هذا الموقف، وفق تصريحات جانيت ريلينغ، رئيسة قطاع أوراق الدخل الثابت لدى الشركة.

انكماش الأرباح

في حين استطاعت شركات عديدة تعويض ارتفاع تكاليف السلع ونفقات التشغيل عبر زيادة الأسعار في ضوء قوة الطلب على منتجاتها، تتوقع شركة "بي جي آي إم لأوراق الدخل الثابت" انكماشاً في هامش الأرباح في أرقام الربع الأخير من العام، وكذلك في توقعات عام 2022، وفق تصريحات تيرينس ويت، الرئيس المشارك لفريق سندات الشركات ذات الدرجة الاستثمارية بالولايات المتحدة لدى الشركة. تدير شركة "بي جي آي إم لأوراق الدخل الثابت" أصولاً بقيمة 964 مليار دولار.

في ردٍّ على أسئلة عبر البريد الإلكتروني، قال ويت: "كانت (أمازون) اسما جديراً بالملاحظة في الربع الثالث من العام عندما انكمشت هوامش أرباحها، رغم بقائها عند مستويات قوية".

بلغ متوسط علاوة المخاطرة (الفرق بين سعر الفائدة على سندات الشركات وسعر الفائدة على سندات الخزانة الأمريكية) على سندات الشركات ذات الدرجة الاستثمارية نحو 0.88 نقطة مئوية عند الإغلاق يوم الجمعة، وفق بيانات مؤشر "بلومبرغ".

ويتوقع بنك "مورغان ستاني" احتمال أن تتسع علاوة المخاطرة على السندات ذات الدرجة الاستثمارية إلى أكثر من 1.1 نقطة مئوية في النصف الأول من العام القادم، قبل أن تعود للانخفاض حتى تنهي العام قرب مستوى نقطة مئوية واحدة.

أنباء أخرى عن أسواق الائتمان

الأمريكتان

أعلن مقترضون يتمتعون بدرجة ائتمان عالية عن 14 طرحاً جديداً على الأقل من السندات يوم الإثنين الماضي، إذ تتسابق الشركات على الاستفادة من ظروف مواتية للإصدار قبيل إجازة عيد الشكر في الولايات المتحدة الأسبوع القادم.

أجندة هذا اليوم تعتبر الأكثر انشغالاً منذ 8 سبتمبر وفقاً لبيانات جمعتها "بلومبرغ"

· قد تسجل مبيعات السندات الأمريكية ذات الدرجة الاستثمارية العام الثاني في الترتيب من حيث نشاط السوق تاريخياً في عام 2022 بحجم مبيعات محتمل يبلغ 1.35 تريليون دولار، كما كتب محللو بنك "جيه بي مورغان تشيز" في مذكرة أمس الإثنين.

· في سوق الإصدارات مرتفعة العائد، هناك أربع شركات تطرح صفقات جديدة، منها صفقة بقيمة 650 مليون دولار من شركة "ترافل+ليجر" (Travel + Leisure) وصفقة بقيمة 350 مليون دولار من شركة "دانا".

· سجلت السندات التي أصدرتها الشبكات الرياضية التابعة لشركة "سنكلير برودكاست غروب" أكبر السندات ارتفاعاً في العائد يوم الإثنين الماضي، بعد أن تم استثناء هذه الشبكات من صفقة هامة وقعت بين "سنكلير" و"ديش نتورك كورب" ولم تشملها.

· بعض المستثمرين في شركة "كاسبر سليب" بلغوا نهاية كابوسهم أخيراً عندما وافقت الشركة يوم الإثنين الماضي على عرض الاستحواذ عليها المقدم من شركة "ديوريشنال كابيتال مانجمنت" بسعر 6.90 دولار للسهم مما أدى إلى صعود سعره في البورصة.

· يواجه أحد موظفي "سيتي غروب" المهمين في ترويج نشاط البنك في تكساس مهمة إعادة إحياء نشاطه في المجتمع المحلي هناك، بعد محاولة مسؤولي الحزب الجمهوري معاقبة البنك بسبب سياسته المتعلقة بحمل السلاح، مما تسبب في انسحاب غير مسبوق من عمليات ضمان الاكتتاب في ولاية تشهد نمواً سريعاً.

منطقة أوروبا والشرق الأوسط وأفريقيا (إيميا)

هذا الأسبوع قد يكون آخر أسبوع كامل مناسب لإصدار السندات هذا العام، إذ إن إجازة عيد الشكر في الولايات المتحدة خلال الأسبوع المقبل عادة تنذر ببداية تباطؤ في النشاط حتى دخول العام الجديد.

· يوم الإثنين الماضي، قامت 9 جهات إصدار بتسعير سندات بإجمالي 6.1 مليار يورو (6.96 مليار دولار).

· يعتزم "دويتشه بنك" إصدار سند ثانوي سيختبر شهية المستثمرين في وقت يشرع فيه أكبر بنك بألمانيا في إجراء آخر مرحلة من خطة إعادة هيكلة شاملة.

· تحركت شركة "بي تي غروب" لحماية حملة السندات من الخسائر المحتملة، وسط تقارير عن اعتزام باتريك دراهي، مؤسس شركة "ألتيس" زيادة حصته في شركة الاتصالات البريطانية.

آسيا

تشهد السندات الصينية عالية المخاطر مزيداً من الانتعاش بعد تحقيقها أعلى مكاسبها في 20 شهراً خلال الأسبوع الماضي، عقب تلميحات بقرب اتخاذ إجراءات تستهدف تخفيف أزمات القطاع العقاري.

· اثنان من مديري المحافظ لدى بنك "يو بي إس غروب" يغادران البنك بعد أن تورط صندوق بقيمة 3 مليارات دولار في أزمة السندات عالية المخاطر في الصين.

· شركة "سيتيك سيكيوريتيز" تسعى لتعيين 30 شخصاً في نشاط الدخل الثابت خارجياً من أجل الاستفادة مما تعتبره طلباً متنامياً وطويل الأمد على ديون الصين، مع قيام البلاد بفتح أسواق رأس المال.

· تدرس "هونغ كونغ" طرح سندات خضراء مقومة بالدولار واليورو، وفق تصريحات مصدر مطلع.