ثقة أسواق السندات في الاحتياطي الفيدرالي تواجه أكبر اختبار منذ 40 عاماً

01:55 مساءً 05 ديسمبر 2021 حدثت فى 05:19 مساءً 24 نوفمبر 2023

المصدر: بلومبرغ

تعديل مقياس القراءة

توشك ثقة متعاملي السندات في قدرة الاحتياطي الفيدرالي على تحجيم التضخم على مواجهة أكبر اختبار لها منذ أربعة عقود.

تزايدت وتيرة دفاع مسؤولي بنك الاحتياطي الفيدرالي علانية عن مواجهة ارتفاع أسعار المستهلكين في الآونة الأخيرة، خاصة بعد أن أكد رئيسه جيروم باول أمام أعضاء الكونغرس بالولايات المتحدة أن التضخم أصبح أكثر "استدامةً" ولا ينبغي بعد الآن وصفه بأنه "مؤقت".

قال باول إن ارتفاع معدل التضخم الذي "سيستمر لفترة ليست قصيرة في العام القادم" يضع الأساس لمناقشة البنك المركزي تخفيض مشتريات السندات بوتيرة أسرع مما سبق.

اقرأ المزيد: جيروم باول: حان الوقت لإسقاط مصطلح "المؤقت" عند توصيف التضخم

استجابت السوق لهذه التصريحات بتضييق الفجوة بين العوائد طويلة وقصيرة الأجل على سندات الخزانة، مراهنة على أن تشديد السياسة النقدية سيبرد نمو الاقتصاد ويجعل الأسعار تحت السيطرة.

تزايد التضخم

يأتي تحول سياسة الاحتياطي الفيدرالي في الوقت الذي يتوقع فيه المحللون أن تكشف بيانات يوم 10 ديسمبر صعود مؤشر أسعار المستهلك في الولايات المتحدة بنسبة 6.7% في شهر نوفمبر، مقارنة بنفس الفترة من العام الماضي، مرتفعة عمَّا تم تسجيله في أكتوبر والبالغ 6.2%.

ستعد تلك الزيادة أعلى قفزة في معدل التضخم منذ محاربة الاحتياطي الفيدرالي موجة تصاعد التضخم في أوائل ثمانينات القرن الماضي، وتعد اختباراً حاسماً لتوقعات المستثمرين حول المدى الزمني الذي ستستمر فيه هذه الزيادة.

باول: مخاطر التضخم المتصاعد "ارتفعت بوضوح" و"ستستجيب السياسات لذلك"

قال جيسون برايد، رئيس شؤون استثمار الثروة الخاصة لدى "غلنميد إنفستمنت مانجمنت" (Glenmede Investment Management): "نتوقع تراجع ضغوط التضخم في العام القادم"، مرجحاً حلاً تدريجياً لمشكلة سلاسل التوريد وتباطؤ نمو الأجور. وأضاف أن "حدة معدلات التضخم ستضغط على الاحتياطي الفيدرالي ليتحرك بوتيرة أسرع في المدى القريب"، مع استمرار الارتفاع الشديد مؤخراً في عوائد سندات الخزانة قصيرة الأجل.

على المدى الأطول، تتزايد ثقة سوق السندات في التوقع باقتراب بلوغ التضخم ذروة ارتفاعه. فقد عزز الانخفاض الأخير في أسعار السلع الأولية، بقيادة النفط، من قوة ارتداد مقاييس توقعات التضخم في سوق السندات، التي تحظى بمراقبة واسعة النطاق ويتابعها مسؤولو الاحتياطي الفيدرالي.

السندات الأمريكية أجل 10 سنوات تشهد أكبر تراجع يومي منذ وباء "كورونا"

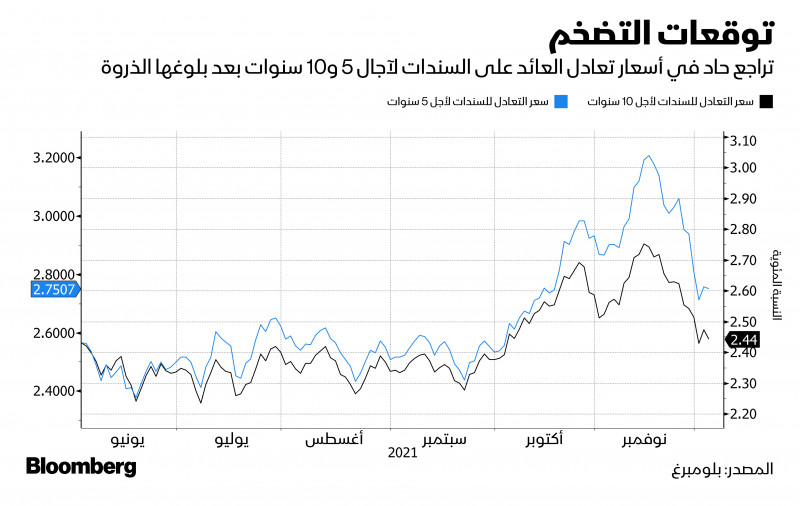

أسعار التعادل

وراجعت أسعار التعادل للتضخم على مدى الأعوام الخمسة والعشرة المقبلة – التي تحسب على أساس الفارق بين عوائد سندات الخزانة المحمية من التضخم وسندات الخزانة العادية – بشكل حاد عن الذروة التي بلغتها منذ أقل من شهر مضى.

تقلبات حادة تصدم مستثمري السندات بعد "أوميكرون" وتصريحات "باول" حول التضخم

قال بوب ميلر، رئيس التحليل الأساسي لأدوات الدخل الثابت للأمريكتين لدى "بلاك روك": " نراهن على معدلات التعادل قصيرة الأجل، فيبدو أن أسعارها هي الأكثر معقولية"، متوقعاً أن ينخفض سعر تعادل العائد على 10 سنوات إلى 2.25% عن مستواه الحالي الذي يبلغ نحو 2.45%. أضاف: "نرجح بلوغ مؤشر أسعار المستهلك ذروته بحلول نهاية الربع الأول من العام القادم، وقد كانت أسعار التعادل طويلة الأجل تعكس صورة عن مستوى تضخم أعلى لفترة أبعد من ذلك".

تسببت نغمة الصقور التي يتحدث بها الاحتياطي الفيدرالي أيضاً في استقامة أوضح في منحنى العائد، وهي حركة تعكس عادة قفزة في عوائد سندات الخزانة قصيرة الأجل، التي تتسم بحساسية إزاء السياسة النقدية، مدفوعة بتوقعات ارتفاع أسعار الفائدة في الأشهر الاثني عشر المقبلة.

غير أن استقامة منحنى العائد في الفترة الأخيرة كانت مدفوعة بانخفاض عوائد السندات لآجال 10 و30 عاماً، بما يشير إلى توقعات تباطؤ معدل النمو والتضخم في المدى الطويل.

إلى أين يقودنا تشدد "الفيدرالي"؟.. متداولو السندات يعرفون أكثر

رغم ذلك، قالت "غلمنيد برايد" إن هذه الحركة ربما تعكس قراراً من صناديق التقاعد وغيرها من مستثمري المدى الطويل، ببيع الأسهم التي تفوق أداؤها خلال الأشهر الثمانية عشرة الأخيرة وتخصيص حصيلة البيع للاستثمار في السندات طويلة الأجل.

الاختبار

ستختبر مبيعات السندات القادمة لآجال 10 و30 عاماً مستوى الطلب في السوق عند الحدود الحالية، وقد يترتب عليها تنظيم مزادات عشوائية قبيل صدور أرقام التضخم.

ويشير انخفاض مستوى عوائد السندات أيضاً إلى تصور السوق بأن دورة تشديد السياسة النقدية من قبل الاحتياطي الفيدرالي ستكون ضعيفة ومتواضعة، ويرجع ذلك جزئياً إلى أن تقييمات الأسهم والسندات المرتفعة تكون عرضة للمخاطر بشكل خاص خلال فترة التشديد.

رغم تراجع نمو الوظائف.. هل يسرّع "الفيدرالي الأمريكي" خفض مشتريات السندات؟

أوقف الاحتياطي الفيدرالي آخر دورة تشديد وسط تصاعد اضطرابات السوق في أواخر 2018، التي امتدت في الاقتصاد على نطاق واسع، وقد تعود هذه المشكلة إلى الظهور في ضوء تفاقم مستوى مديونية الحكومة والشركات منذ انتشار جائحة كورونا.

كشف معكوس عقود أسعار الفائدة بين اليورودولار خلال الفترة بين ديسمبر 2023 و2024 عن مراهنة المتعاملين على حدود تشديد السياسة النقدية في العامين القادمين. وقالت شركة "برايد": "يجب على الاحتياطي الفيدرالي تطبيع السياسة النقدية مع مرور الوقت، كما يتوجب عليه الحذر ألا ينزع ضمادة الجرح في توقيت أسرع مما ينبغي".

من جهته، قال ميلر من "بلاك-روك" إن سوق السندات تتحرك كما لو أن الاحتياطي الفيدرالي سيرفع سعر الفائدة لليلة واحدة بمقدار 1.5% فقط إلى 1.75% ، "هنا حيث نشهد توقف الاحتياطي الفيدرالي لفترة من الوقت وتقييم مستقبل النمو والتضخم على مدى الدورة الاقتصادية". وأضاف أن رفع أسعار الفائدة قد يتجاوز ذلك المستوى في النهاية، مما يجعل العوائد على السندات طويلة الأجل عند مستواها الحالي شديد الانخفاض.

عوائد سندات الخزينة

ما تجب متابعته:

الأجندة الاقتصادية:

- 7 ديسمبر: إنتاجية العمل غير الزراعي، تكاليف وحدة العمل، الميزان التجاري، الائتمان الاستهلاكي.

- 8 ديسمبر: تقرير فرص العمل غير الزراعية.

- 9 ديسمبر: طلبات إعانات البطالة الأسبوعية، وأرقام مبيعات تجارة الجملة والمخزون.

- 10 ديسمبر: مؤشر أسعار المستهلك، مؤشرات جامعة ميتشيغان، وبيان الموازنة الأسبوعي.

أجندة الاحتياطي الفيدرالي:

- البنك المركزي يدخل فترة التعتيم قبيل اجتماع 14-15 ديسمبر.

أجندة المزادات:

- 6 ديسمبر: سندات خزانة بأجل 13 و36 أسبوعاً.

- 7 ديسمبر: سندات لأجل 3 سنوات.

- 8 ديسمبر: سندات لآجل من 8 إلى 10 سنوات

- 9 ديسمبر: سندات لآجال 4 و8 أسابيع وسندات لأجل 30 عاماً.