خطة أردوغان لإنقاذ الليرة جاءت بعد فوات الأوان لحاملي الديون التركية

10:00 مساءً 22 ديسمبر 2021 حدثت فى 07:13 صباحاً 27 نوفمبر 2023

المصدر: بلومبرغ

تعديل مقياس القراءة

عندما يتعلق الأمر بالديون التركية السيادية وديون الشركات، يتبين أنَّ إجراءات يوم الإثنين الماضي الطارئة، التي أعلنها الرئيس رجب طيب أردوغان، لمعالجة انهيار الليرة جاءت بعد فوات الأوان لإنقاذ عام 2021 المؤلم.

فقد المستثمرون 7.8% على الديون السيادية المقوَّمة بالدولار للبلاد هذا العام مقارنة بـ 2.9% في الأسواق الناشئة، ويعد هذا أسوأ أداء منذ عام 2013.

في الوقت نفسه، فقد حاملو ديون الشركات 1.7% في سادس أعلى مستوى بالعالم، وفقاً لمؤشرات بلومبرغ.

الشركات التركية تضع الليرة على رأس التهديدات الاقتصادية

ارتفعت الليرة بأكثر من 30% في ثلاثة أيام بعد أن وعدت خطة الإنقاذ المستثمرين بالحماية من تقلباتها الشديدة وسط تعهد الحكومة بدفع الفرق لحاملي الودائع بالليرة إذا تجاوزت الانخفاضات مقابل العملات الصعبة أسعار الفائدة المصرفية.

وبرغم حصول العملة على دفعة؛ إلا أنَّ خطة أردوغان لا تساعد كثيراً في عكس خسائر حاملي الديون، ويخاطر بمزيد من الضغط على مالية الدولة.

مخاطر ائتمانية عالية

وقال سيرغي ديرغاتشيف، مدير محفظة أول ورئيس ديون الشركات في الأسواق الناشئة لدى "يونيون إنفيستمنت برايفتفوندز" في فرانكفورت:"لا أتوقَّع أنَّنا سنشهد انتعاشاً كبيراً في الائتمان التركي حتى نهاية العام، لأنَّه سيحتاج بالتأكيد إلى منعطف كامل تقريباً، والاعتراف بخطأ السياسة السابقة، وهو أمر مستبعد للغاية من وجهة نظري".

وأضاف أنَّه في هذه السوق غير السائلة والمتوترة، فإنَّ "كل العناوين الرئيسية الناتجة عن تصريحات أردوغان وفريقه يُمكن أن تؤدي إلى تقلبات أقوى".

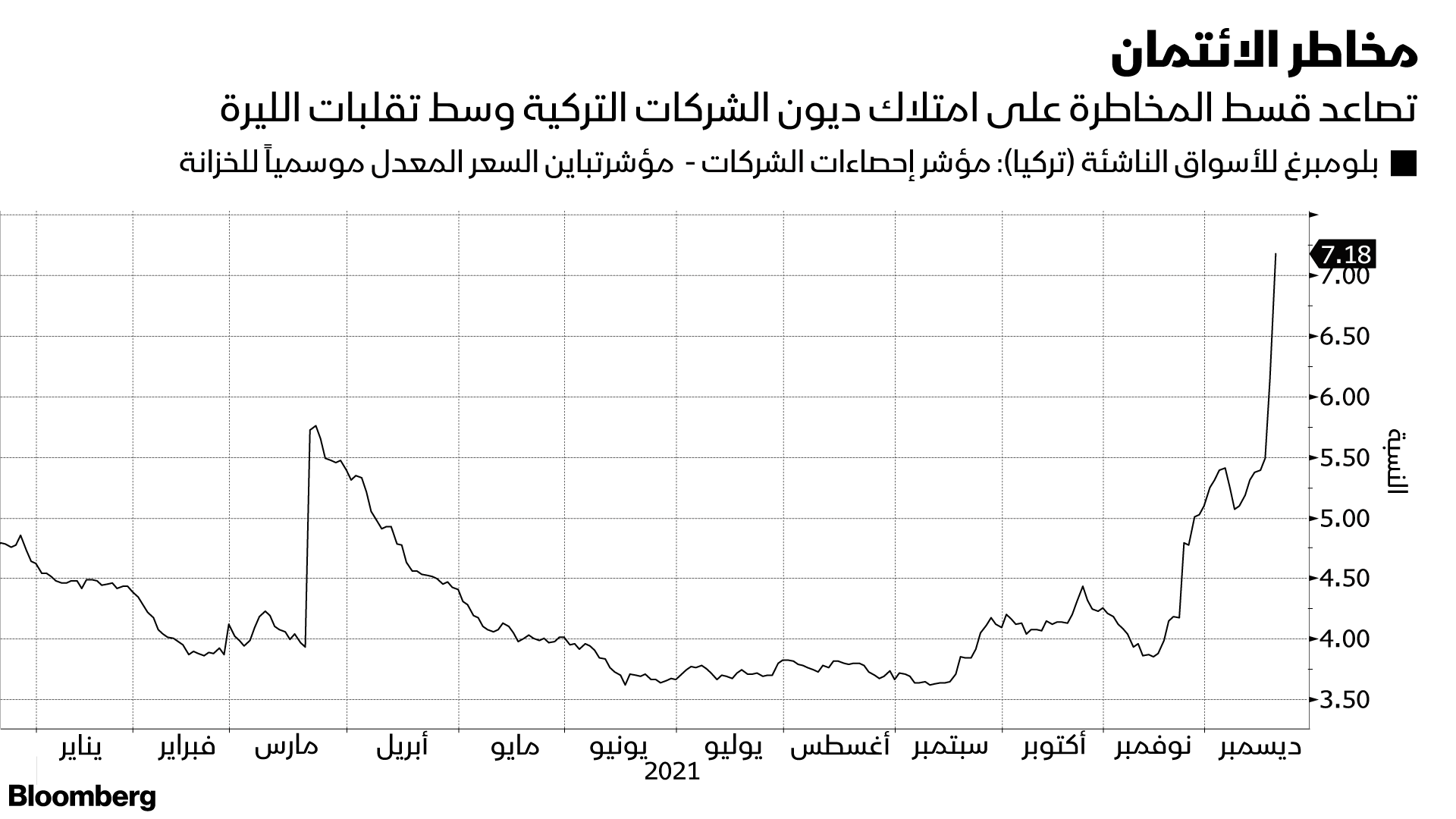

ارتفع متوسط قسط المخاطرة على حيازة ديون الشركات التركية يوم الإثنين الماضي إلى أعلى مستوى له منذ أغسطس 2020.

رفع الفائدة المُقَنَّع في تركيا يمنح أردوغان الوقت ويتركه في خطر

ويطالب المستثمرون بما لا يقل عن 1000 نقطة أساس على سندات الخزانة الأمريكية لسندين محليين متأزمين يجري تداولهما. يشمل ذلك سندات قيمتها 750 مليون دولار مستحقة في فبراير 2027 لشركة "آيديم يني لينيبيلير إنرجي" للطاقة المتجددة المتأزمة، وديون ثانوية قيمتها 500 مليون دولار مستحقة في يونيو 2028 من بنك "تركي إس بانكاسي".

قال فرانسيسك بالسيلز، كبير مسؤولي الاستثمار لديون الأسواق الناشئة لدى "فيم بارتنرز"، ومقرها لندن: "قد نشهد ارتداداً بسبب انتفاء السيولة في السوق بشكل لا يصدق، ولكن ما سينقذهم في النهاية هو الرجوع إلى الوضع الصحيح أو التطور فيما يتعلق بميزان المدفوعات الخارجية، مثلما يقول صندوق النقد الدولي".

أضاف بالسيلز: "الأمر مجرد إعادة تبديل للالتزامات من العملات الأجنبية إلى العملة المحلية، ولكن ما يحتاجه ويريده الناس هو العملة الصعبة في نهاية الأمر".