تغريدة وراء فكرة صناديق تراهن على خسارة كاثي وود

05:14 مساءً 27 يناير 2022 حدثت فى 07:59 صباحاً 27 نوفمبر 2023

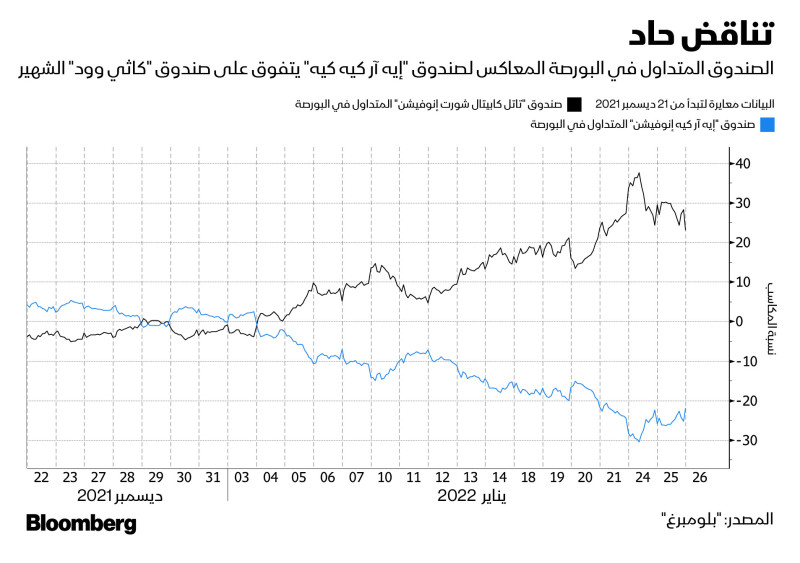

المصدر: بلومبرغ

تعديل مقياس القراءة

برزت تغريدة عابرة تقول: لماذا لا تطلق صندوقاً للرهان على "كاثي وود"، المستثمرة النجمة التي كانت تشهد تعثراً حاداً؟

قال ماثيو تاتل: "تباً، إنها تعتبر فكرة رائعة،" عندما فكر فيها لدى مرورها في صفحة آخر الأخبار على حسابه خلال السنة الماضية. كان صندوقه الذي يراهن على الشركات التي اندمجت في السابق مع شركات الاستحواذ ذات الأغراض خاصة –التي تعد ضرباً من جنون استثماري آخر في الوقت الراهن– يحقق أداء جيداً في ظل وجود مؤشرات على أن الاقتصاد المرتبط بجائحة فيروس "كورونا" يفقد زخمه. لذلك يوجد لدى تاتل، البالغ من العمر 53 عاماً، اعتقاد بأن الوقت حان للرهان على "وود".

اقرأ أيضاً: تزايد التخارجات من صندوق كاثي وود للتكنولوجيا بعد تراجع الأسهم

عقب مرور نحو أسبوع، قدم طلباً للحصول على ما سيصبح رمز تداوله "إس إيه آر كيه" (SARK)، وهو عبارة عن صندوق متداول في البورصة مناهض لصندوق يحمل رمز تداول "إيه آر كيه كيه" (ARKK)، وهو صندوق يفوز عندما يخسر صندوق "آرك إنوفيشن" (Ark Innovation) الشهير والمتداول في البورصة المملوك لـ"وود".

اقرأ المزيد: "صندوق آرك" التابع لـ "كاثي وود" يغيب عن صعود نهاية العام

حقق صندوق "تاتل كابيتال شورت إنوفيشن" المتداول في البورصة (Tuttle Capital Short Innovation ETF) -وهو ما يمثل ثقلاً هائلاً بجانب صندوق "وود" العملاق الذي تصل قيمته إلى 12 مليار دولار- الكثير من المكاسب في الفترة الأخيرة، في ظل تراجع صندوق "إيه آر كيه كيه" الذي كان يعد الأفضل سابقاً، بينما يعد المضاربون أنفسهم لعمليات زيادة أسعار الفائدة الأساسية. تركت توقعات التشديد في السياسة النقدية من قبل بنك الاحتياطي الفيدرالي الأمريكي تأثيرها على الأسهم مرتفعة النمو، على غرار شركة "زووم فيديو كومينيكيشن" (Zoom Video Communications) وشركة "روكو" (Roku) وشركة "سبوتيفاي تكنولولجي" (Spotify Technology) المهيمنة على استثمارات صناديق "وود".

تعقّب الأداء العكسي

يتعقب صندوق "تاتل" الأداء العكسي لصندوق "إيه آر كيه كيه" من خلال عقود مقايضة، في محاولة لتحقيق العائد المعاكس لصندوق "وود" لمدة يوم واحد، وهي الإستراتيجية التي جرى وصفها في الملف المودع لدى الجهات التنظيمية خلال السنة الماضي.

حقق صندوق "إس آر إيه كيه" عائدات بنسبة وصلت إلى 57% منذ انطلاقته الأولى في 9 نوفمبر الماضي وحتى يوم الثلاثاء الماضي، في حين هبط صندوق "إيه آر كيه كيه" بنسبة وصلت إلى 41%. خلال تلك المدة الزمنية، ضخ المستثمرون ما يصل إلى 298 مليون دولار من الاستثمارات في صندوق "إس إيه آر كيه" بينما قاموا بسحب 92 مليون دولار من الصندوق المتداول التابع لشركة "وود"، بحسب بيانات جمعتها وكالة "بلومبرغ". قال تاتل إن المستثمرين واصلوا ضخ الأموال في صندوقه خلال الأسبوع الجاري، وهو ما زاد من إجمالي المبلغ إلى نحو 350 مليون دولار.

في غضون ذلك، صعدت الفائدة على البيع على المكشوف كنسبة مئوية من الأسهم القائمة في صندوق "إيه آر كيه كيه" إلى مستوى قياسي، حيث كانت قريبة من نسبة 10%، بحسب بيانات تعود لشركة "آي إتش إس ماركت" (IHS Markit).

رفضت متحدثة باسم "وود" تقديم تعليق على الموضوع.

تقلبات سريعة

يثبت النجاح الذي حققه صندوق "إس إيه آر كيه" مدى السرعة التي من الممكن أن يسجل بها حتى أكثر المستثمرين نجاحاً تقلبات على صعيد الثروة، بصفة خاصة في بيئة الاقتصاد الكلي التي تشهد تغييرات بطريقة سريعة. اصطدم إيمان "وود" الذي لا يتزعزع، بحدوث شيء كبير مستقبلاً متعلق بقطاع التكنولوجيا، في ظل وجود توقعات بازدياد أسعار الفائدة الأساسية وسياسة نقدية أقل تيسيراً خلال السنة الجارية.

كما يكشف أيضاً عن القدر الذي من الممكن جنيه من وضع حالة صخب على مقربة من مركز إستراتيجية الصندوق – إلى المدى الذي يصل معه الأمر لأن يكون هناك صندوق جديد على الطريق من خلال إستراتيجية لتقديم ضعف عائدات صندوق " أيه آر كيه كيه".

إذا كانت "وود" تعمل من خلال إدارة صندوق منخفض المستوى بقيمة 100 مليون دولار، فربما لا يزعج تاتل نفسه بوضع رهان على تكنولوجيا غير مربحة، على حد تعبيره. بيد أنه من الممكن استعادة نفس الطاقة الحماسية التي أسفرت عن رفع "وود" إلى الشهرة فور حدوث تغير في الأسواق. نظراً لأن عملية إطلاق صندوق حديث تعد أمراً سهلاً نوعاً ما -حتى لو كان يعتمد على عقود مقايضات لتنفيذ إستراتيجية مدارة بطريقة فعالة- فقد استطاع تاتل كسب بعض من مريدي "وود" لمرة واحدة، والذين يعتقدون بأنه من الملائم أكثر إجراء عملية شراء تعرض عكسي لصندوق "إيه آر كيه كيه" بالمقارنة بعمليات البيع على المكشوف للصندوق نفسه.

على الرغم من الصعوبات التي واجهت صندوق "إيه آر كيه كيه" في الفترة الأخيرة، لا تزال "وود" تعتبر مستثمرة ذات تأثير واضح تماماً، وهو ما دفع البعض إلى التشكيك في تركيز "تاتل" بطريقة فريدة على صندوقها. يدعي هو أن تركيزه هذا مجرد نتيجة لعدم وجود صندوق تكنولوجي غير مربح آخر، بيد أنه قال إن شهرة "وود" جعلت من تجاهل نجاحها مستحيلاً.

عملية تحوّط

قال تاتل: "ليست لدي نظرة سلبية إزاء كاثي وود". وأضاف أن ذلك يعد فقط عملية تحوط أفضل. في حال نظرت إلى السوق بطريقة سلبية، فما الذي ستبيعه على المكشوف بدلا منه: شركة "زووم" وشركة "تيلادوك" (Teladoc) وشركة "دوكيوساين" (DocuSign) أو شركات "أبل" و"مايكروسوفت " و"غوغل"؟

في ما يتعلق بتاتل، فإن التناوب على الأسهم التي تنمو باتجاه الأسهم المتوقع ارتفاع قيمتها والتي دعمت صندوقه، يعتبر نتيجة طبيعية في ظل سياسية نقدية متشددة أكثر لدى البنك المركزي. منذ سنة 2009 وحتى السنة الماضية، كان عمل الأسواق يقوم على فرضية أن بنك الاحتياطي الفيدرالي الأمريكي سيتدخل في حال تدهورت الأوضاع بما يكفي لفعل ذلك، بحسب ما أعلن، وهو ما أتاح للأسهم غير المربحة والأسهم ذات مكرر الربحية المرتفع، تحقيق أداء جيد بطريقة استثنائية.

قال تاتل، إن وجود سياسة نقدية أكثر تشدداً سيؤدي في الوقت الراهن إلى أن "يصب الناس تركيزهم على الشركات التي تحقق أرباحاً حالياً".

كانت أصول صندوق "إيه آر كيه كيه" من بين أكبر المستفيدين من برنامج التحفيز النقدي والمالي الذي جرى استخدامه خلال فترة تفشي فيروس كورونا. أسفر صعود أسهم شركات التكنولوجيا ذات القيمة المتوقع ارتفاعها خلال سنة 2020 عن زيادة صعود صندوق "إيه آر كيه كيه" بنسبة بلغت 150% تقريباً في تلك السنة، وهو ما نجم عنه تصدر "وود" لسوق صناديق الاستثمار المتداولة بالبورصة، ثم وصلت قيمتها إلى حوالي 5.5 تريليون دولار. توقع المضاربون الأفراد دائماً عبر الإنترنت وعشاق أسهم الـ"ميم" والعملات المشفرة، أن الارتفاع الذي يبدو أن لا نهاية له يتمثل في "وود"، التي جاءت لتمثل الإيمان الذي لا تزعزع بالتقدم والوعد بالانفتاح.

خلال سنة 2021، وفي ظل توزيع اللقاحات وإعادة فتح الاقتصادات، بدأ صندوق "إيه آر كيه كيه" في مواجهة صعوبات. باع المستثمرون أسهم التكنولوجيا المستخدمة للمضاربة، وشرعوا في شراء الشركات التي ربما تستفيد من حدوث تعافٍ على نطاق أوسع. هبط الصندوق بنسبة 24% على مدى السنة الماضية.

يعتبر تفشي فيروس كورونا لحظة تغيير أيضاً بالنسبة إلى تاتل.

صناديق على الطريق

نجم عنه تدمير شبكة المستشارين التي كانت لدى شركته ومقرها في غرينتش بولاية كونيكتيكت، لهذا السبب نقل تركيزه نحو أدوات تخدم المستثمرين الأفراد. يعد أكبر صندوق تابع لـ"تاتل كابيتال مانجمنت" (Tuttle Capital Management) يقف وراء صندوق " إس إيه آر كيه" هو صندوق "إس بي سي إكس" (SPCX)، الذي يتعقب شركات الاستحواذ ذات الأغراض الخاصة قبيل عملية الاندماج. كما يدير أيضاً صندوق "الخوف من فوات الفرصة" – أو "فومو" (FOMO) -الذي يستجيب للصخب خلال محاولته الحد من المخاطر. يعتزم تاتل طرح 20 صندوقاً حديثاً في غضون الأسابيع المقبلة، بعضها بإستراتيجيات "لم يجرِ تطبيقها من قبل"، على حد قوله.

في الوقت الحالي، يتوقع تاتل حدوث انخفاض خلال الربع الأول، والذي سيكافئ حتماً الأسهم ذات القيمة المتوقع صعودها. يتمركز صندوق "فومو" الخاص به في الوقت الحالي في الأسهم الدفاعية للمستهلكين والمرافق، ويضع رهانه على الموقع الذي سيتجه السوق إليه، عوضاً عن الصخب وحده.

قال: "سنعود إلى فكرة أن الأرباح مسألة مهمة".