مصدرو الديون في أمريكا يتحسسون طريقهم وسط قلق بشأن أسعار الفائدة

02:58 صباحاً 06 فبراير 2022 حدثت فى 07:13 صباحاً 27 نوفمبر 2023

المصدر: بلومبرغ

تعديل مقياس القراءة

مع استمرار ظهور علامات الإجهاد في أسواق الائتمان؛ يُحتمل أن يواصل المقترضون البحث عن نوافذ استقرار لإصدار ديون جديدة الأسبوع المقبل، في الوقت الذي سيبقى فيه المستثمرون انتقائيين.

تتوقَّع شركات الأبحاث في "وول ستريت" إصدار حوالي 20 مليار دولار من الديون الجديدة ذات الدرجة الاستثمارية. كتب مايكل غامبال من "بلومبرغ نيوز"، أنَّ ثلاثة مصدّرين اختاروا يوم الخميس عدم المضي قدماً في الصفقات، وستختلف نظرتهم إلى الأمور في الأسبوع المقبل، مع مرور الشركات في نوبات من التقلبات.

اقرأ أيضاً: سوق السندات تتأهب لمسار وعر بعد تغيير قواعد لعبة "الفيدرالي الأمريكي"

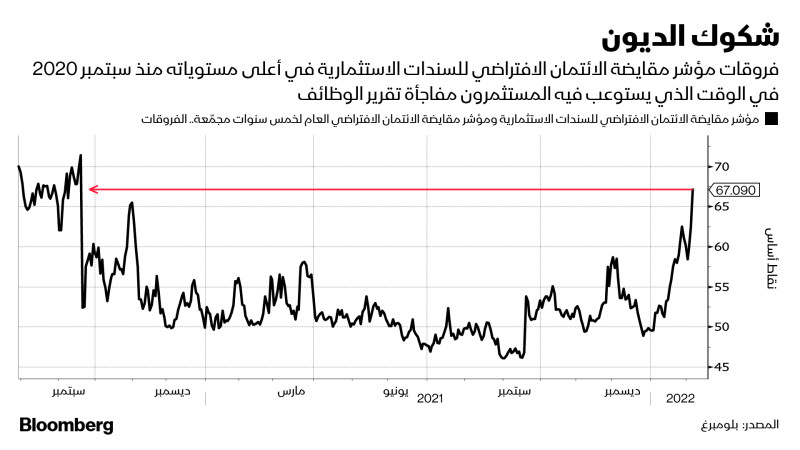

منذ بداية العام وحتى الآن؛ كانت عمليات بيع السندات والمشتقات ذات الصلة سريعة وكبيرة -بما يوازي 10% من العقد الماضي- ومن المرجح أن تصبح علاوات المخاطر أوسع نطاقاً في الأسابيع المقبلة مع بقاء عدم اليقين بشأن السياسة النقدية مرتفعاً.

كما أورد "باركليز". تسارعت تقلبات سوق الائتمان يوم الخميس بعد أن أزعجت تقارير الأرباح الضعيفة المستثمرين، قبل أن تبلغ ذروتها يوم الجمعة، فقد عزز تقرير الوظائف الأمريكية الأقوى من المتوقَّع، قضية رفع الاحتياطي الفيدرالي أسعار الفائدة.

اقرأ المزيد: رفع الفائدة الأمريكية 50 نقطة أساس يمثل تهديداً غير مسبوق للمتعاملين منذ بداية الألفية

كتب استراتيجيو "باركليز" برئاسة برادلي روغوف، ودومينيك توبلان في مذكرة يوم الجمعة: "يحتمل أن يكون الصبر مبرراً، إذ يميل الأداء الائتماني إلى أن يكون مختلطاً في الأسابيع التي تعقب تحركات بهذا الحجم، وقد تنحرف الفروقات على نطاق أوسع، نظراً لمخاطر بنك الاحتياطي الفيدرالي، ومستويات البداية الغنية".

اقرأ أيضاً: استراتيجيون يحذرون من انخفاضات جديدة في الأسهم الأمريكية

استباق الاحتياطي الفيدرالي

يُرجح أن يستفيد المقترضون ذوو العائد المرتفع الذين يسارعون إلى المضي قدماً في دورة رفع أسعار الفائدة من الأيام الأكثر هدوءاً في الأسبوع المقبل، لبيع مزيد من الديون. باعت شركة "إيه إم سي إنترتينمت هولدينغز" (AMC Entertainment Holdings) سندات من غير الدرجة الاستثمارية بقيمة 950 مليون دولار بعد تضاعف حجم العرض تقريباً، وسط طلب قوي بشكل غير متوقَّع، في الوقت الذي يفضل فيه المستثمرون القروض ذات السعر العائم على السندات.

خالف الطلب القوي على صفقة "إيه إم سي" (AMC) الاتجاه القوي في أسواق التمويل بالرافعة المالية في الولايات المتحدة، إذ أدى توقُّع تشديد بنك الاحتياطي الفيدرالي إلى توجيه تفضيل المستثمرين نحو المعدلات العائمة للقروض ذات الرافعة المالية، وبعيداً عن السندات ذات العائد الثابت المرتفع.

أما في القروض المدعومة بالرافعة المالية؛ فمن المقرر عقد 17 صفقة على الأقل الأسبوع المقبل، من بينها تمويل الاستحواذ المدعوم لشركة "هانتر دوغلاس" (Hunter Douglas) بشريحة قيمتها 3.1 مليار دولار. تبدو صفقة "أمينتوم" (Amentum) بقيمة 1.29 مليار دولار من بين صفقات الاستحواذ الكبيرة الأخرى، وصفقات الشراء المدعومة بالرافعة المالية "LBO" المستحقة الأسبوع المقبل، وكذلك صفقة "يوفينيت" (Ufinet) بقيمة 1.14 مليار دولار. كما أنَّ هناك ثلاثة اجتماعات مقررة حول القروض يوم الإثنين أيضاً.

ارتفاع التضخم

يُتوقَّع أن تقوم كبريات الشركات المقترضة، ومن بينها شركة "كوكا كولا" (Coca-Cola)، و"بيبسي كو" (PepsiCo)، و"فايزر" (Pfizer)، و"والت ديزني" (Walt Disney)، بالإعلان عن أرباحها، وأن تصبح مرشحة لبيع السندات. من بين البنوك التي ستعلن عن أرباحها؛ ستجري مراقبة "كريدي سويس غروب" (Credit Suisse Group) عن كثب لأنَّها تحاول تجاوز سلسلة من الفضائح، من بينها استبدال رئيس مجلس الإدارة أنطونيو هورتا أوسوريو مؤخراً بعد خرقه قواعد الحجر الصحي.

بعدما أظهرت الدفعة الأخيرة من البيانات أنَّ سوق العمل محمومة، وظهرت بوادر على أنَّ أسوأ تداعيات "أوميكرون" قد أصبحت خلفنا بالفعل؛ فمن المرجح أن تلقى زيادة معدل الفائدة بمقدار 50 نقطة أساس اهتماماً جاداً عندما يجتمع مسؤولو الاحتياطي الفيدرالي في مارس، وفقاً لـ"بلومبرغ إيكونوميكس". كذلك؛ فإنَّ أرقام مؤشر أسعار المستهلك لشهر يناير ما تزال تظهر ارتفاع التضخم إلى 7.3% على أساس سنوي، مدفوعةً بأسعار الغذاء والطاقة.