توجهات البنوك المركزية العالمية ترسم نهايةً لحقبة "الأموال السهلة"

02:28 صباحاً 08 فبراير 2022 حدثت فى 07:15 صباحاً 27 نوفمبر 2023

المصدر: بلومبرغ

تعديل مقياس القراءة

"نهاية حقبة الأموال السهلة، باتت وشيكة"، فبعد مرور عامين على بداية جائحة كورونا، التي أدخلت الاقتصاد العالمي في حالة من الركود الاقتصادي العميق، وإن كانت قصيرة؛ شرع رؤساء البنوك المركزية في سحب دعمهم الطارئ، وها هم يتحركون بشكل أسرع مما كانوا يتوقَّعون، وأسرع مما توقَّعه معظم المستثمرين أيضاً.

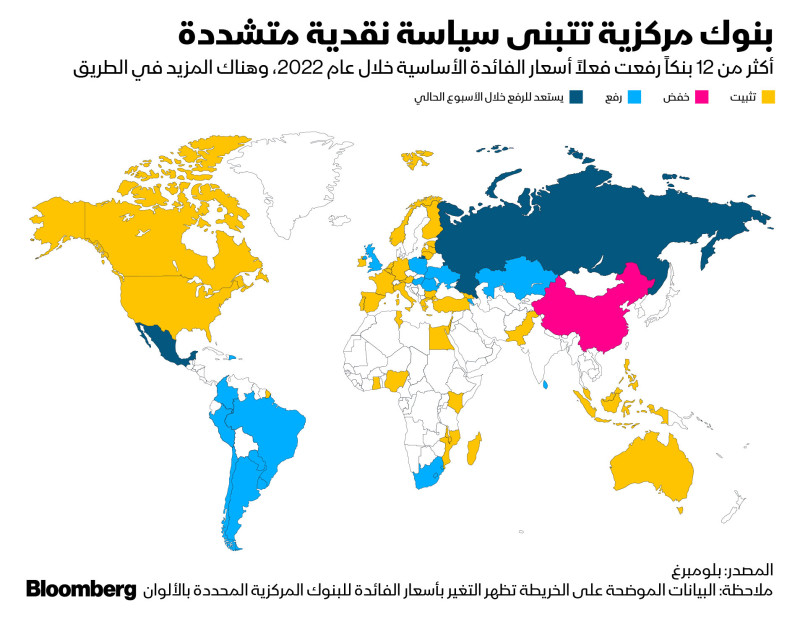

يستعد بنك الاحتياطي الفيدرالي الأمريكي لزيادة أسعار الفائدة الأساسية في شهر مارس المقبل، في وقت أثار التقرير الصادر حول التوظيف يوم الجمعة، تكهنات بشأن وجود حاجة إلى المضي بجرأة في هذا الاتجاه. أما بنك إنجلترا المركزي؛ فقد بدأ أخيراً إقرار زيادات متتالية على أسعار الفائدة، كما أنَّ بعض مسؤوليه كانت لديهم رغبة في اتخاذ مواقف أكثر قوة. كذلك، من المنتظر أن يرفع بنك كندا أسعار الفائدة الأساسية الشهر المقبل، فيما قد يلحق البنك المركزي الأوروبي بركب هذه التحركات في وقت لاحق من العام الجاري.

اقرأ أيضاً: التضخم وليس "أوميكرون".. الهاجس الأكبر للبنوك المركزية

أخذت أسعار الفائدة الأساسية في الارتفاع نظراً لأنَّ صنّاع السياسة يعتقدون أنَّ صدمة التضخم على مستوى العالم، تمثل في الوقت الراهن تهديداً أكبر من الضرر المتزايد الذي ألحقه وباء "كوفيد-19" بالنمو. يرى بعضهم أنَّ المسألة تطلّبت مدة زمنية طويلة من أجل التوصل إلى هذا الاستنتاج، في وقت يتخوّف البعض الآخر من أن يسفر التحوّل نحو سياسية مالية متشددة، عن تباطؤ في عملية التعافي دون تحقيق تقليص في زيادة الأسعار بقدر أكبر، مع الأخذ في الاعتبار أنَّ طفرة الصعود ترتبط جزئياً بمشكلات العرض بعيداً عن تأثير السياسات النقدية.

اقرأ المزيد: لاغارد تتعهد بتعديل "تدريجي" في سياسة البنك المركزي الأوروبي

هناك بعض الحالات الشاذة بين أكبر الاقتصادات.

يظهر أنَّ بنك الشعب الصيني يتحرك في الاتجاه المعاكس. ربما يترك الائتمان تكلفة أقل في ظل موجات جديدة من تفشي الفيروس، وفي ظل هبوط القطاع العقاري الذي يضفي ضبابية على آفاق نمو ثاني أكبر اقتصاد في العالم. وتشير التوقُّعات إلى أنَّ بنك اليابان المركزي سيحافظ على سياسته المالية دون تعديل خلال العام الجاري، برغم أنَّ المضاربين طرحوا أسئلة حول ما إذا كان باستطاعته البقاء صامداً.

اقرأ المزيد: الولايات المتحدة ستستغرق عامين حتى يتعافي سوق العمل بالكامل من كورونا

على صعيد الأسواق الناشئة؛ شرعت بنوك مركزية عديدة في زيادة أسعار الفائدة الأساسية خلال العام الماضي، ولم تنتهِ من ذلك بعد.

خلال الأسبوع الفائت وحده، زادت البرازيل للمرة الثالثة على التوالي سعر الفائدة الأساسية بمقدار 150 نقطة أساس، في حين زادت جمهورية التشيك سعر الفائدة الأساسي لديها إلى مستوى هو الأعلى بين دول الاتحاد الأوروبي. وتشير التوقُّعات إلى أنَّ كلاً من المكسيك وبيرو ستمددان حملات تشديد السياسة النقدية خلال الأسبوع الجاري، برغم وجود اعتقاد لدى بعضهم أنَّ دورة صعود أسعار الفائدة في دول أمريكا اللاتينية، ربما تكون قد بلغت مستوى الذروة بالنسبة إليها.

اقرأ أيضاً: تقرير الوظائف الأمريكية يعزز الرهانات على زيادة أكبر للفائدة في مارس

يتوقَّع خبراء الاقتصاد في "جيه بي مورغان تشيس آند كو" أنَّه مع حلول شهر أبريل المقبل، ستزداد أسعار الفائدة الأساسية في الدول التي يشكل مجموع ناتجها المحلي الإجمالي نحو نصف الناتج المحلي الإجمالي العالمي، مقارنة بنسبة 5% في الوقت الراهن. كما توقَّعوا أن يصل متوسط سعر الفائدة العالمي إلى نحو 2% بحلول نهاية العام الجاري، وهو ما يمثل المستوى ذاته الذي كان سائداً في فترة ما قبل ظهور وباء فيروس كورونا تقريباً.

تكاليف الاقتراض

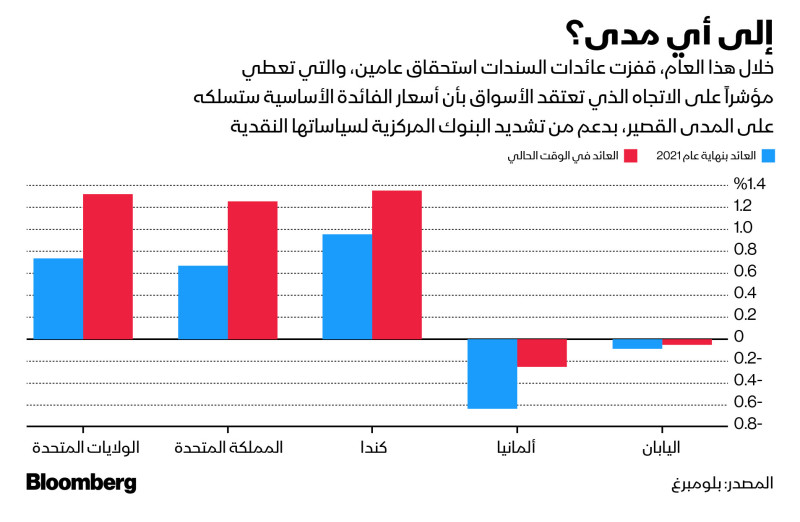

كل ذلك يعطي مؤشراً على تسجيل أكبر عملية تشديد للسياسة النقدية منذ تسعينيات القرن الماضي. ولا يقتصر التغيير على أسعار الفائدة الأساسية، إذ تسعى البنوك المركزية أيضاً إلى خفض برامج شراء السندات تدريجياً، والتي استخدمتها للحد من تكاليف الاقتراض طويل الأمد. وتشير تقديرات "بلومبرغ إيكونوميكس" إلى أنَّ مجموع الميزانيات العمومية لمجموعة الدول السبع، سيصل إلى مستوى الذروة بحلول منتصف العام الجاري.

كتب أديتيا بهاف، خبير الاقتصاد لدى "بنك أوف أميركا" في تقرير يوم الجمعة قائلاً: "لقد تبدلت الأحوال.. أسفر الصعود الهائل في معدلات التضخم على مستوى العالم عن اتجاه لدى جميع أعضاء مجلس الاحتياطي الفيدرالي، لتسريع دورات زيادة أسعار الفائدة الأساسية، تزامناً مع خفض ميزانيته".

من خلال تلك العملية، ربما يصل الأمر بذلك المحور إلى إنهاء طفرة الأسواق المالية الناجمة عن تفشي وباء فيروس كورونا في النهاية، والتي جرى تضخيمها جراء ضخ الأموال منخفضة التكلفة.

هبط مؤشر "إم إس سي آي" لأسواق الأسهم العالمية بنسبة بلغت حوالي 5% منذ بداية العام الجاري. وهبطت السندات في كل أنحاء العالم، مما أسفر عن صعود في مستويات العائدات.

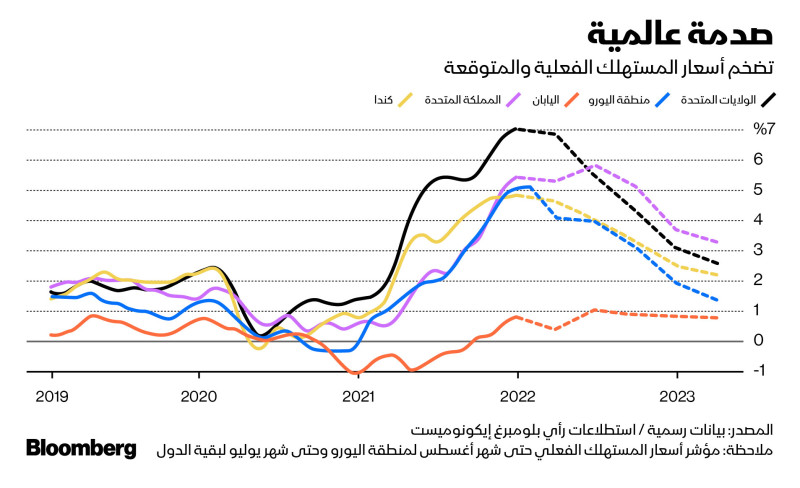

كانت موجة صعود معدلات التضخم وراء إعادة تفكير البنك المركزي في الأمر. نجم ذلك عن الفصل بين صعود الطلب في الاقتصادات في فترة ما بعد الإغلاق، والعجز في المعروض من بعض السلع الأساسية، ومواد الإنتاج الأولية والبضائع، وكذلك سوق العمل.

خلال الأسبوع الجاري، من المتوقَّع أن تظهر الأرقام الرسمية في الولايات المتحدة ارتفاع معدل التضخم إلى 7.3% في شهر يناير، وهو المعدل الأعلى منذ أوائل ثمانينيات القرن الماضي، في وقت سجل التضخم في منطقة اليورو مستوى قياسياً مرتفعاً.

مخاطر عدم التحكم في التضخم

في خلال الأشهر القليلة الماضية، لم تكن لدى غالبية المسؤولين توقُّعات إزاء الموقف الذي هم فيه اليوم. قضوا معظم فترات عام 2021 وهم يحاججون بأنَّ ضغوطات الأسعار ستثبت أنَّها "مؤقتة". كما احتفوا بالتعافي السريع في معدلات التوظيف، وأنكروا الإنذارات التحذيرية لارتفاع معدل التضخم التي كان بعض المعلقين يطلقونها فعلاً.

في الوقت الحالي، أقر صناع السياسة أنَّ التضخم يتمتع بقوة مستمرة، وأنَّ التهاون معه سيسفر عن مخاطر تتعلق بخلق دوامة صعودية للأسعار والأجور، والتي ربما من المستحيل أن يُوضع أي حد لها من دون أن ينجم عن ذلك حالة من الركود. ومن خلال عملهم في هذه الفترة على تهدئة الأمور نسبياً؛ فإنَّهم يأملون في أن يكون الهبوط سلساً بل وأسطورياً، بدلاً من أن يكون على شكل ارتطام.

هناك مخاطر في كلا الاتجاهين.

على الأرجح سيستمر معدل التضخم في الصعود مع تراجع معدلات البطالة، وعودة الطلب على الخدمات مجدداً، في حين تثبت الاقتصادات تمتعها بالمرونة في مواجهة فيروس "أوميكرون" المتحول، بحسب خبراء اقتصاد في "جيه بي مورغان"، وعلى رأسهم بروس كاسمان. لقد قالوا أيضاً في تقريرهم: "هناك صعوبة بالنسبة إلينا بأن نتقبل وجود تضخم منخفض مستدام مع تدخل محدود من قبل البنك المركزي".

يصدر بعض خبراء الاقتصاد، فضلاً عن المستثمرين من ذوي الأسماء الكبيرة، تحذيراتهم من أنَّ البنوك المركزية ما تزال "متخلفة عن الركب"، وليس لديها إدراك على الإطلاق لحجم التدابير التي سيتوجب عليها اتخاذها.

أزمة سلاسل التوريد والسلع الأساسية

بيد أنَّ الارتفاعات في أسعار الفائدة الأساسية السريعة في الوقت الحالي ربما تؤدي إلى نتائج عكسية في حال بدأت معدلات التضخم في التلاشي في ظل بدء حالة من التعافي في سلاسل التوريد، وتباطؤ أسواق السلع الأساسية. ربما يجعل هذا عمليات ضبط السياسة النقدية تظهر متشددة للغاية على نحو مفاجئ، وهو الأمر الذي سبق وحدث مع البنك المركزي الأوروبي قبل عقد من الزمان.

في حال واصل معدل التضخم صعوده؛ قد لا يكون ذلك من النوع الذي بالإمكان التحكم به من خلال السياسة النقدية.

يحتج خبراء استراتيجيون في شركة "بلاك روك" بأنَّ الأسعار آخذة في الصعود بطريقة أسرع، جراء مشكلات في الإمدادت، وبالتالي؛ يتعين على رؤساء البنوك المركزية أن يدركوا سبل التعايش مع هذا الأمر. وفقاً لتقديرات "بلومبرغ إيكونوميكس"؛ فإنَّه في حال رغب بنك إنجلترا في الحد من معدلات التضخم لتصل إلى المستوى المستهدف عند 2% خلال العام الجاري؛ فسيتوجب عليه زيادة معدلات الفائدة إلى الحد الذي يمكن أن يؤدي معه إلى فصل 1.2 مليون فرد من وظائفهم.

في الوقت الراهن، يعتبر السبيل الوحيد هو زيادة أسعار الفائدة الأساسية على مستوى العالم، بيد أنه، وعقب حدوث ذلك، تبقى التفاصيل ضبابية.

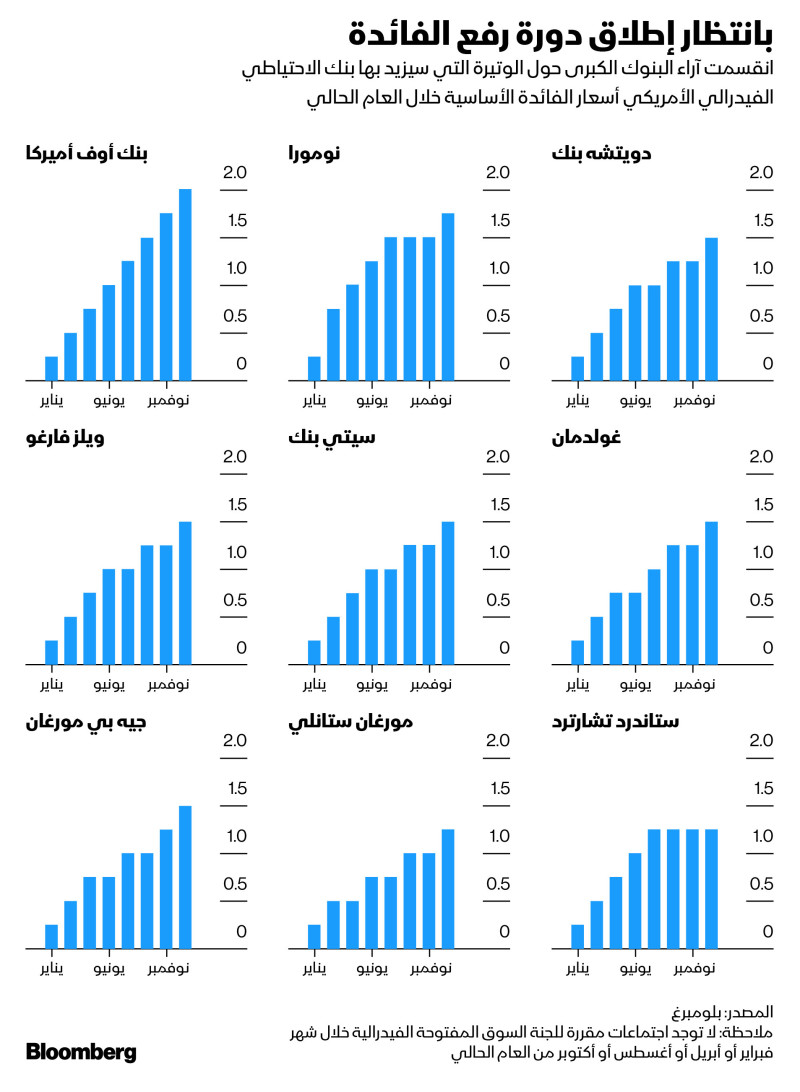

تختلف التوقُّعات بطريقة أوسع إزاء عدد مرات عمليات رفع بنك الاحتياطي الفيدرالي الأمريكي المنتظرة لأسعار الفائدة الأساسية خلال هذا العام. فمثلاً، في حين تشير توقُّعات بنك "باركليز " إلى 3 عمليات رفع لسعر الفائدة الأساسي؛ فإنَّ "بنك أوف أمريكا" يتوقَّع 7 عمليات رفع لسعر الفائدة الأساسي. وليس من الواضح حجم عمليات تحريك الأسعار أيضاً، وتوقيت تفعيلها، والمستوى الذي سيتوقف عنده سعر الفائدة القياسي في نهاية الأمر.

يفضّل رؤساء البنوك المركزية اللجوء إلى هذا الإجراء في حال كانت مقاصدهم مفهومة بطريقة واسعة. عقب اتخاذ إجراء تغييري بطريقة غير متوقَّعة في السياسة النقدية؛ يكونون في حاجة إلى إدراك سبل توصيل خططهم الجديدة إلى المستثمرين. عدا ذلك، من الممكن أن تتحرك الأسواق في مسار وعر.