كيف ستتفاعل الأسهم مع الزيادة المرتقبة لسعر الفائدة الأمريكية؟

05:02 صباحاً 16 مارس 2022 حدثت فى 07:38 مساءً 28 نوفمبر 2023

المصدر: بلومبرغ

تعديل مقياس القراءة

يتجه مؤشر "ستاندرد آند بورز 500" إلى تكبد أسوأ بداية عامٍ له منذ موجة البيع التي نجمت عن صدمة "كوفيد–19" في مارس 2020، والآن سيضطر المستثمرون للتعامل مع احتمالية رفع أسعار الفائدة اعتباراً من اجتماع بنك الاحتياطي الفيدرالي، المقرر عقده اليوم الأربعاء.

البنوك المركزية العالمية تعلن سياساتها النقدية بعد أن زعزعت الحرب الاقتصاد

على مدى العامين الماضيين، تمكنت سوق الأسهم من الصمود في مواجهة أسوأ جائحة عالمية خلال قرن كامل، وواحد من أسوأ دورات الانتخابات الرئاسية الأمريكية التي أثارت انقساماً حاداً، إضافة إلى الهجوم على مبنى الكونغرس في الكابيتول هيل على يد الأمريكيين المحتجين على نتائج الانتخابات. والآن، تواجه السوق أكبر حرب برية في أوروبا منذ الحرب العالمية الثانية، وأسرع تضخم منذ ثمانينات القرن الماضي.

"وول ستريت" تسجل أسوأ بداية عام على الإطلاق

لذا؛ ومع استعدداد "الفيدرالي" لرفع أسعار الفائدة، يجدر بنا التساؤل عما إذا كان مؤشر "ستاندرد آند بورز 500" سيتوقف عن تقدمه، رغم أنه ما يزال مرتفعاً بنحو 90% تقريباً منذ تسجيله أدنى مستوياته في 23 مارس 2020.

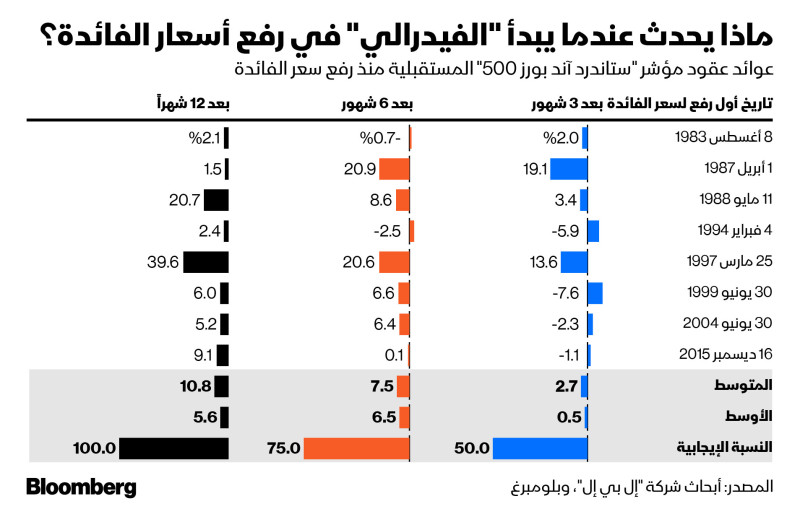

فيما يلي نظرة على التفاعل التاريخي لسوق الأسهم الأمريكية، مع بدء الاحتياطي الفيدرالي في رفع أسعار الفائدة:

تاريخ رفع أسعار الفائدة

يشير الأداء التاريخي إلى أن الأسهم الأمريكية مهيأة لمواجهة مزيد من التقلب بعد رفع سعر الفائدة. لكن هذا لا يعني أن مسيرتها الصاعدة قد انتهت. في الواقع، تمكن مؤشر "ستاندرد آند بورز 500" من تحقيق مكاسب بعد عام من أول تاريخ لزيادة أسعار الفائدة على مدار الدورات الثامنة الماضية من التشديد النقدي، وفقاً لـ"إل بي إل فاينانشيال" (LPL Financial).

الأسواق تستعد لأوقات عصيبة بسبب مخاطر التعثر الروسي وتحركات "الفيدرالي"

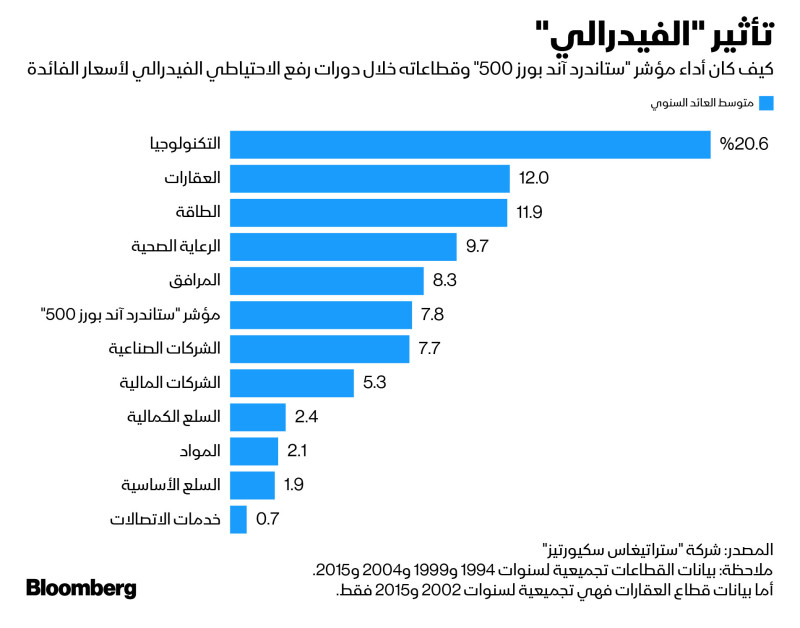

أداء القطاعات

في العقود الثلاثة الماضية، أجرى الفيدرالي 4 دورات بارزة لزيادة أسعار فائدة، لم تضر أياً منها بأسواق الأسهم. وعادة ما كان مجال التكنولوجيا -الذي شهد تقلبات حادة هذا العام بسبب احتمالية زيادة أسعار الفائدة بشكل أسرع- واحداً من القطاعات الأفضل أداءً على مؤشر "ستاندرد آند بورز 500" خلال هذه الدورات، مع تحقيقة لمكاسب بنحو 21% تقريباً، وفقاً لشركة "ستراتيغاس سكيورتيز" (Strategas Securities).

لكن بوجه عام، تتناوب القطاعات المختلفة على صدارة المؤشر، في ظل عدم تفوق قطاع واحد بعينه في الدورات الأربعة كلها، بحسب ما تظهره البيانات.

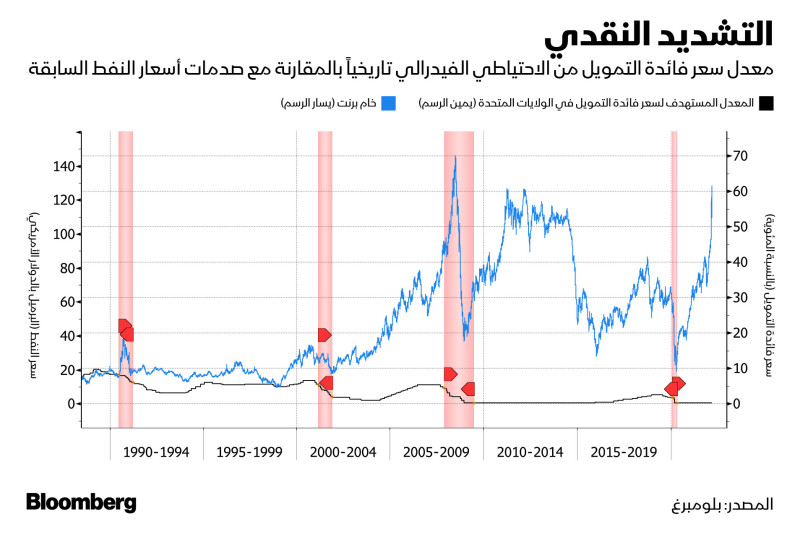

معضلة صدمة النفط

بالتالي، فالسؤال الأساسي الآن هو: ما الذي يمكن أن يعرقل هذه المسيرة الصعودية؟ الإجابة هي صعود النفط جنباً إلى جنب مع زيادة أسعار الفائدة. فالاحتياطي الفيدرالي يواجه معضلة معقدة مع ارتفاع أسعار النفط الخام وغزو روسيا لأوكرانيا، مما يهدد بصعود أسعار النفط أكثر حتى مما هي عليه حالياً. وسبقت صدمات النفط النكسات الاقتصادية في منتصف السبيعينات، وأوائل الثمانينات، وكذلك أوائل التسعينات. لكن حالات الركود الأخرى، مثل تلك التي وقعت في أعقاب أحداث 11 سبتمبر لعام 2001، والأزمة المالية في 2008، لم تحدث مباشرة بسبب الصعود الحاد في أسعار النفط.

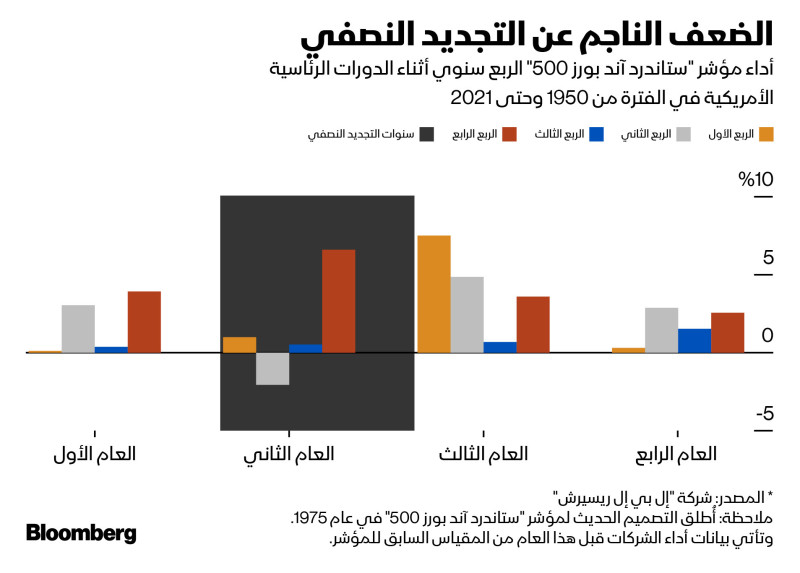

تقلب التجديد النصفي

هناك تحدٍ آخر يواجه المستثمرين هذا العام، وهو: انتخابات التجديد النصفي الأمريكية في نوفمبر، حيث تميل عوائد الأسواق إلى الثبوت في وقت مبكر من الأعوام التي تجري فيها مثل هذه الانتخابات، بسبب حالة عدم اليقين الناجمة عن انتظار إعلان النتيجة النهائية، والآثار اللاحقة للتغيرات السياسية، لكن الأسهم عادة ما تسجل انتعاشاً قوياً في نهاية العام.

عند جمعها معاً، نجد أن السنوات التي جري فيها انتخابات التجديد النصفي شهدت أكبر انخفاضات خلال العام الواحد، وتراجع بأكثر من 17% في المتوسط، وفقاً لشركة "إل بي إل فاينانشيال" (LPL Financial).

واستناداً للبيانات التاريخية، سيكون الفصل الجاري، والفصلين التاليين له من أضعف الفترات في الولاية الرئاسية الممتدة لـ4 سنوات.