هل هذه أسوأ صفقة في عصر شركات الشيك على بياض؟

بقلم: Chris Bryant

المصدر: بلومبرغ - مقال رأي

11:43 مساءً 20 مايو 2022 حدثت فى 10:43 صباحاً 01 ديسمبر 2023

Chris Bryant is a Bloomberg Opinion columnist covering industrial companies. He previously worked for the Financial Times.

تعديل مقياس القراءة

شجع الأداء السيئ للشركات التي طرحت أسهمها للتداول العام عبر الاندماج مع شركات الاستحواذ ذات الأغراض الخاصة "هيئة الأوراق المالية والبورصات" الأمريكية على التحرك لتعزيز قواعد حماية المستثمر وشروط الإفصاح.

جرى الترويج لشركات الاستحواذ ذات الأغراض الخاصة، كوسيلة مختصرة لإدراج الأسهم في سوق الأوراق المالية، وطريقة تسمح للمستثمرين الأفراد بالاستثمار في الشركات الناشئة الواعدة. غير أنَّ الضجة والتسرّع تسبّبا في كثير من الأحيان بالانحراف عن ضوابط الرقابة المالية والفحص النافي للجهالة، ومهّدت الوعود الطريق أمام الخسائر والدعاوى القضائية في بعض الحالات.

اقرأ أيضاً: بنوك عالمية تهرب من سوق "الشيك على بياض" التي ساعدت في تأسيسها

انهار مؤشر يتتبّع حركة 25 شركة طرحت للتداول العام عبر الاندماج مع شركات استحواذ ذات أغراض خاصة بنسبة تجاوزت 75% عن أعلى مستوى بلغه في فبراير من العام الماضي.

عندما يحتاج مؤرخو قطاع المال إلى ملصق يرمز إلى حركة ازدهار وانهيار شركات الاستحواذ ذات الأغراض الخاصة – على غرار شركة "بيتس دوت كوم" (Pets.com) في عصر صعود وانهيار قطاع التكنولوجيا - سوف تطرح عليهم خيارات كثيرة، إلا أنَّهم قد ينتهون إلى ترشيح شركة "فيو" (View) لهذا الدور.

اقرأ المزيد: شركات الشيك على بياض تتجه إلى "ميتافيرس" بعد تخبطها في العالم الحقيقي

اندماج كارثي

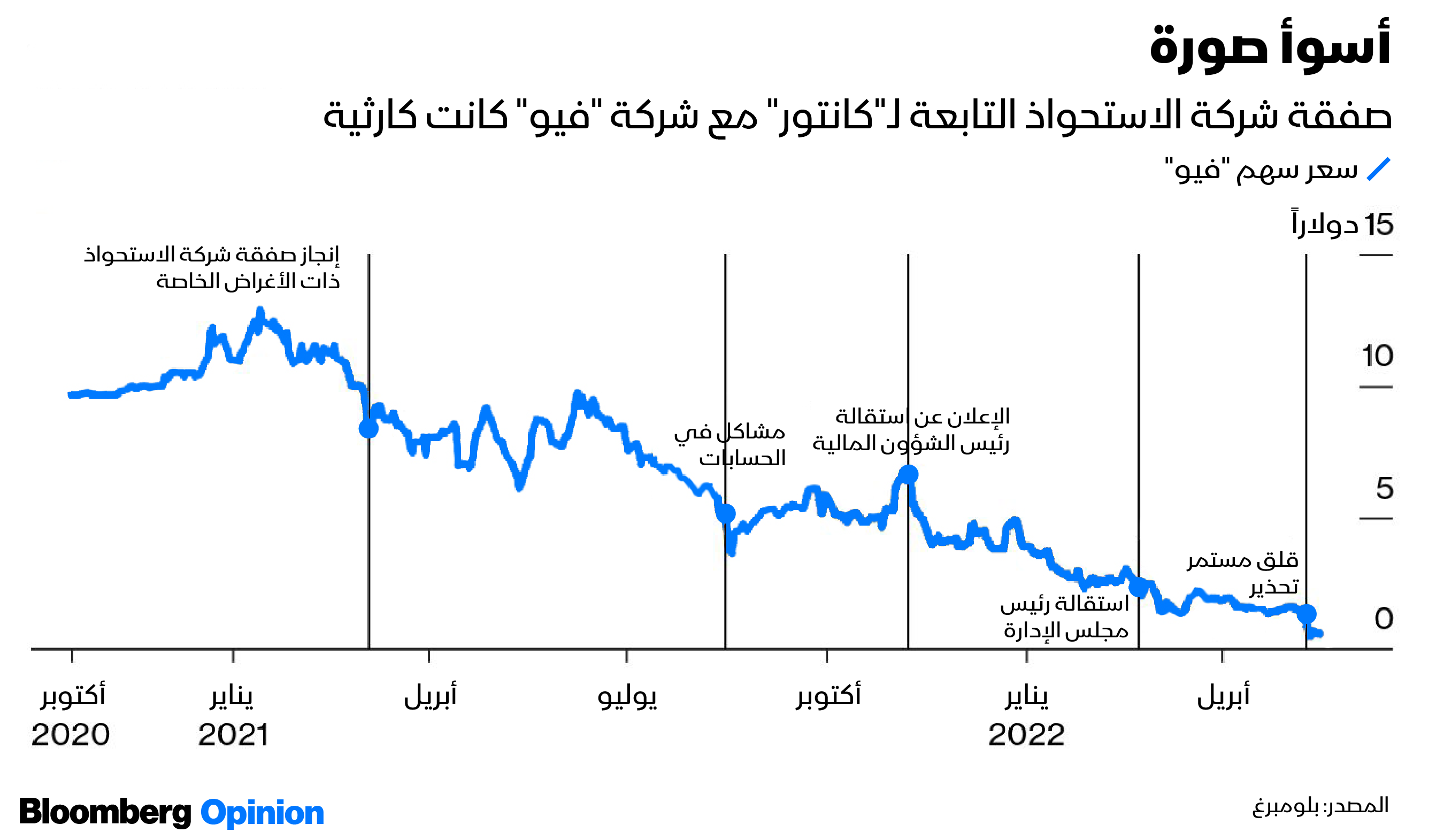

يؤكد الاندماج الكارثي لشركة صناعة "النوافذ الذكية" البالغ 1.6 مليار دولار، مع شركة استحواذ ذات أغراض خاصة مدعومة من شركة "كانتور فيتسجيرالد" (Cantor Fitzgerald) أنَّ الإصلاح تأخر طويلاً. فشركة "فيو"، مازالت تترنّح بسبب فضيحة محاسبية برزت في غضون أشهر من إغلاق صفقة شركة الاستحواذ ذات الأغراض الخاصة في مارس 2021. وفي الأسبوع الماضي حذّرت "فيو" من أنَّها مهددة بنفاد السيولة النقدية. وواصلت أسعار أسهمها الانهيار بنسبة 93%، لتصبح ثاني أسوأ صفقة كبيرة من هذا النوع من حيث الأداء خلال عامين ونصف العام.

اقرأ أيضاً: شركة ناشئة لاصطحاب الكلاب تتفاوض للاندماج مع شركة "شيك على بياض"

تضمّ قائمة المؤسسات المتورطة مع الشركة في عملية اندماجها المشؤومة مع شركة "الشيك على بياض" كلاً من: "كانتور"، و"غولدمان ساكس غروب"، و"سوفت بنك غروب"، و"كريدي سويس غروب"، و"غرينسيل كابيتال" (Greensill Capital) المتعثرة حالياً، وكأنَّ الصفقة تشبه في جوانبها وملامحها لعبة "بنغو" فقاعة التكنولوجيا.

اقرأ المزيد: شركات زوارق الترفيه الكهربائية الناشئة تجذب اهتمام المستثمرين

تكلفة أعلى من السعر

باختصار، تقوم شركة "فيو" بتصنيع ألواح زجاجية تغطيها طبقة مشحونة كهربائياً يتغير لونها تلقائياً عندما تشرق الشمس، مما يغني عن الحاجة إلى ستائر للنوافذ.

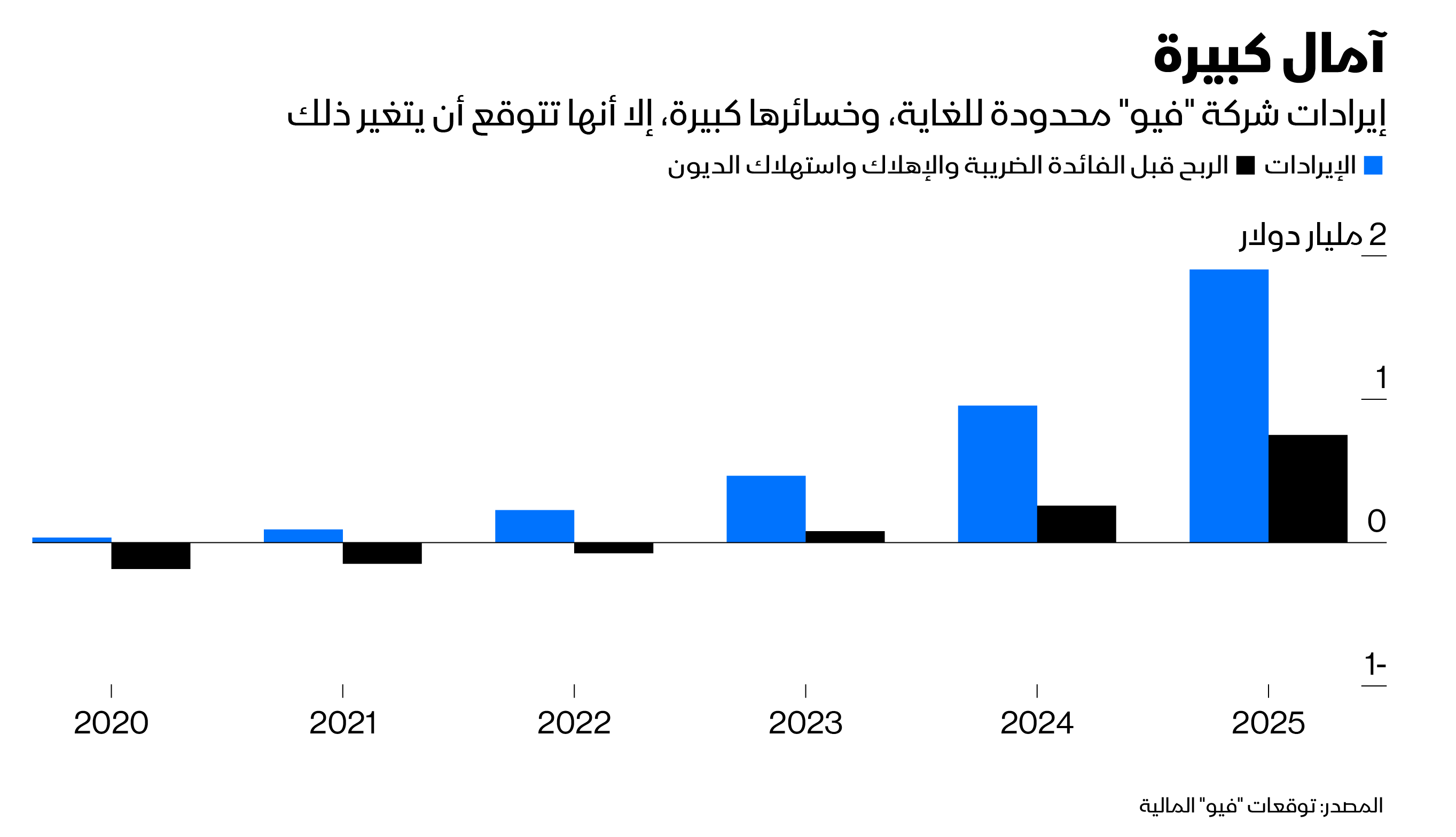

تكبّدت الشركة التي تتخذ من وادي السيليكون مقراً لها، خسائر بنحو ملياري دولار منذ تأسيسها قبل أكثر من عشر سنوات، ويشار إلى أنَّ هوامشها الإجمالية سلبية – وهي طريقة منمّقة حتى تقول إنَّ نوافذها الذكية تكلّف في صناعتها أكثر من أسعار بيعها.

برغم ذلك، حققت شركة الاستحواذ ذات الأغراض الخاصة 815 مليون دولار كعائدات إجمالية، وفي نوفمبر 2020، توقَّعت ألا تتطلّب شركة "فيو" أي "رأسمال إضافي في صورة أسهم" قبل أن تحقق صافي تدفقات نقدية إيجابياً. إلا أنَّ شركة "فيو"، قالت الأسبوع الماضي إنَّ قدرتها على المحافظة على استمراريتها، يحيط بها "شك كبير"، لأنَّ السيولة النقدية التي في حوزتها، والبالغة 200 مليون دولار، لن تكفيها 12 شهراً أيضاً.

تخلف عن الإفصاح

بما أنَّ شركة "فيو" لم تقدّم تقارير الربحية ونتائج الأعمال منذ مايو 2021؛ فإنَّها تخاطر بشطب أسهمها من بورصة "ناسداك" بنهاية الشهر الجاري، مع التذكير بأنَّ تخلفها عن الإفصاح منذ أغسطس الماضي، سببه مخالفات محاسبية تتعلق بتكاليف الإصلاح المتوقَّعة. واضطر رئيس الشركة للشؤون المالية إلى الاستقالة في نوفمبر بسبب عدم الدقة في تجنيب مخصصات ضمان المنتجات المباعة. وتجاوزت حسابات الالتزامات الفعلية بكثير قيمةَ المبيعات السنوية المتواضعة للشركة. وفي خطاب إلى الموظفين في شهر نوفمبر، قال الرئيس التنفيذي لشركة "فيو"، راو مولبوري: "إنَّ الكشف عن مشكلة في عمل قسم المحاسبة والتمويل لدينا أمر مؤلم". لكنَّه أكد أنَّه "سيطر سيطرة كاملة" على هذه المشكلات.

جرت مراجعة حساب الضمان بالكامل، ولم تُكتشف أي أخطاء مادية أخرى. مع ذلك، وبرغم التأكيدات على تحقيق تقدم كبير، لم تنشر الشركة حتى الآن الحسابات المصححة عن عامي 2019 و2020، ولا الحسابات الخاصة بالفصول الأربعة الأخيرة. لم تستجب شركة "فيو" لطلبات التعليق.

لا بد أن يكون صندوق سنغافورة للثروة السيادية "جي آي سي" (GIC) غاضباً بشدة، بعد خسارة أكثر من 200 مليون دولار في صفقة شركة الاستحواذ ذات الأغراض الخاصة. كذلك؛ فإنَّ المستثمرين الأفراد الذين استثمروا بكثافة في هذا السهم؛ يلعقون جراحهم أيضاً. ولا نندهش إنْ علمنا أنَّ بعضهم رفع دعوى قضائية جماعية،

كما أنَّ مستثمرين آخرين، لا يلومون إلا أنفسهم. ضخّ صندوق "رؤية" التابع لمجموعة "سوفت بنك"، 1.1 مليار دولار في الشركة في عام 2018 – وهذا استثمار واحد من قائمة طويلة من الاستثمارات الرديئة الأخرى التي ضخها الصندوق في شركات كثيفة رأس المال في القطاع العقاري. (لعلك تذكر شركة "وي-وورك" (WeWork) وشركة "كاتيرا" (Katerra) وقد انهارتا أيضاً). مع ذلك؛ ما تزال مجموعة "سوفت بنك" أكبر المؤسسات المساهمة في شركة "فيو"، بحصة تبلغ 30.5%.

تسهيلات ائتمانية

كان من اللافت أنَّ جزءاً كبيراً من حصيلة شركة الاستحواذ ذات الأغراض الخاصة، وجّه بصورة واضحة لسداد تسهيلات ائتمانية مرتفعة الفائدة بقيمة 250 مليون دولار، قدّمتها شركة أخرى متعثرة تابعة لمجموعة "سوفت بنك"، هي: "غرينسيل كابيتال".

لم يُحدد اسم الشركة التي قدّمت القرض في نشرة الاكتتاب الخاصة بشركة الاستحواذ ذات الأغراض الخاصة، غير أنَّ حجم القرض مماثل لحجم الانكشاف الذي أفصح عنه في يناير صندوق من صناديق سلاسل التوريد، وهو تابع لبنك "كريدي سويس"، والذي حصلت "غرينسيل" على الأصول من خلاله.

سددت قيمة القرض في الشهر ذاته الذي تقدّمت فيه "غرينسيل" بطلب إشهار الإفلاس. ويستطيع البنك السويسري أن يعتبر نفسه محظوظاً، لأنَّ القروض الأخرى الخطيرة لشركة "غرينسيل"، ظهر أنَّها أصعب كثيراً في عملية استردادها.

كما أنَّ كمية أخرى كبيرة من أموال شركة الاستحواذ ذات الأغراض الخاصة، وجّهت نحو رسوم ومصاريف قيمتها 44 مليون دولار، لصالح البنوك وشركات المحاماة التي عملت على الصفقة.

تضارب مصالح

لعب بنك "غولدمان ساكس" دور المستشار لعملية الاندماج الخاصة بشركة "فيو"، وساعد على تجنيد المستثمرين للحصول على وعاء منفصل بقيمة 440 مليون دولار من الأموال التي دعمت صفقة شركة الاستحواذ ذات الأغراض الخاصة. وفي الوقت ذاته، جرى التعاقد مع مصرفيين في شركة "كانتور فيتسجيرالد" لتقديم المشورة لشركة الاستحواذ الخاصة بها – وهو شكل يدعو للأسى من الأشكال الشائعة لتضارب المصالح في مجال شركات الاستحواذ ذات الأغراض الخاصة. شركة "سي إف أكويزيشن كورب 2" (CF Acquisition Corp II) التابعة لشركة "كانتور"، هي واحدة من ثماني شركات استحواذ على الأقل أسستها. وحصلت "كانتور" على الترتيب الثالث لدى "بلومبرغ" في العام الماضي في جدول مستشاري شركات الاستحواذ ذات الأغراض الخاصة، بعد "سيتي غروب" و"غولدمان ساكس".

للإنصاف، أفصحت شركة "كانتور" عن هذا التضارب المحتمل، وعقدت صفقة شركة الاستحواذ ذات الأغراض الخاصة على أساس تقييم منخفض عن القيمة التي حدّدتها مجموعة "سوفت بنك" لشركة "فيو" في عام 2018.

هناك مصلحة أيضاً لشركة "كانتور"، وارتباط مباشر بالصفقة، أكثر من معظم مؤسسي شركات الاستحواذ ذات الأغراض الخاصة، على الأقل في البداية، إذ إنَّ حصولها على ثلث أسهم الرعاية المجانية (التي كانت قيمتها في وقت من الأوقات تعادل 125 مليون دولار ولكنها حالياً لا تساوي شيئاً تقريباً)، مرهون بوصول سهمها إلى الأسعار المستهدفة الذي من غير المحتمل أن يتحقق الآن.

كذلك؛ فإنَّ بعض رسوم الاستشارات المستحقة لها دفعت في صورة أسهم بدلاً من النقود. وقد استثمرت "كانتور" أيضاً 50 مليون دولار إضافية في هذه الصفقة.

من غير الواضح ما إذا كانت "كانتور" ما تزال تملك هذا القدر من الأسهم في شركة "فيو". فقد أظهر تقرير إفصاح لشركة "كانتور" هذا الأسبوع أنَّ ملكيتها في شركة "فيو" بلغت 8 ملايين سهم فقط في نهاية شهر مارس الماضي، أي أقل بنسبة تزيد على 50% عما كانت عليه سابقاً. ورفضت الشركة التعقيب على ذلك.

غياب الرأي المستقل

مثل معظم شركات الاستحواذ ذات الأغراض الخاصة؛ لم تحصل الشركة على رأي مستقل بالقيمة العادلة للصفقة، وهو أمر سوف تشترطه بإصرار القواعد المقترحة لـ"هيئة الأوراق المالية والبورصات" الأمريكية في صفقات شركات الاستحواذ ذات الأغراض الخاصة في المستقبل، بالتوازي مع إجبار البنوك التي تروّج وتضمن الاكتتاب في الطرح الأولي لشركات الاستحواذ ذات الأغراض الخاصة، من أجل تحمّل المسؤولية القانونية عن المعلومات الواردة في نشرة الاكتتاب، بما في ذلك التوقُّعات المالية.

ضرورة الإصلاحات

من المؤسف أيضاً عدم وجود ضامن ومروّج مستقل للاكتتاب في هذه الحالة، في حين تخضع جودة إعداد شركة الاستحواذ التابعة لشركة "كانتور" للمساءلة من قبل المستثمرين الغاضبين، الذين لجأوا إلى المحكمة في فبراير الماضي لمطالبة الشركة بتسليم المعلومات المتعلقة بعملها وجديتها.

كما أنَّ فرصة تحوّل شركة "فيو" إلى الربحية بسرعة، تبدو ضعيفة. ومن هنا يجب عليها أن تحاول زيادة رأس المال في سوق تحوّلت فجأة إلى سوق مأزومة بسبب شركات التكنولوجيا التي تحرق الأموال.

يسلط وضع "فيو" الخطير الضوء على أسباب حاجة الشركات إلى ضوابط مالية قوية قبل أن تطرح أسهمها للتداول العام، وأسباب الحاجة إلى مراقبين يتحملون مسؤولية قانونية كاملة عن مستندات الإفصاح لشركات الاستحواذ ذات الأغراض الخاصة.

تأتي إصلاحات "هيئة الأوراق المالية والبورصات" متأخرة جداً بالنسبة إلى المستثمرين في شركة "فيو"، غير أنَّها قد تساعد في تجنّب كوارث شبيهة أخرى.