سوق العملات المشفرة تتلقى ضربة في الصميم بخسارة تريليوني دولار

03:24 صباحاً 29 يونيو 2022 حدثت فى 10:11 صباحاً 10 نوفمبر 2022

المصدر: بلومبرغ

تعديل مقياس القراءة

كانت الروح الجماعية المؤيدة للعملات المشفرة بين جيل من التقنيين المنعزلين أكبر عامل مُروّج لها. لكن هذه الروح نفسها أصبحت أكبر تهديد لبقائها وسط انتشار الذعر الحالي في جميع أنحاء العالم.

كشفت موجة البيع للابتعاد عن المخاطرة في أسواق العملات المشفرة هذا العام، والتي غذّاها الاحتياطي الفيدرالي الذي عزم فجأة على وضع حدٍّ للتجاوزات، عن ترابط الشبكة الإلكترونية بشكل شبيه إلى حدٍّ ما مع تشابك عقود المشتقات التي أدّت إلى انهيار النظام المالي العالمي في عام 2008. تراجعت مجموعة متكاملة من العملات البديلة تزامناً مع انهيار "بتكوين" بمقدار 70% عن صعودها القياسي. بدأ انهيار نظام عملة "تيرا" (التجربة التي تمّ الترويج لها كثيراً في مجال التمويل اللامركزي) بخسارة العملة المستقرة خوارزمية ربطها بالدولار الأمريكي، وانتهى بسحوبات مصرفية جعلت قيمة "تيرا" تتبخر من 40 مليار دولار إلى شيء عديم القيمة تقريباً.

المهووسون بـ"لونا" يجنون خيبة الأمل منذ إطلاق الرمز المشفّر الفاشل

أصبحت الضمانات المرتبطة بالعملات المشفرة، والتي بدت قيّمة بما فيه الكفاية للحصول على القروض يوماً ما، منخفضة للغاية أو غير سائلة، ما جعل مصير ما اعتُبر سابقاً كصندوق تحوّط منيع سابقاً وعدداً من البنوك البارزة ضبابياً.

ضربات متزامنة

إلا أن العوامل التي تسببت في الانهيار ليست جديدة. كان الجشع، والإفراط في استخدام النفوذ، والاعتقاد المتصلب بضرورة "زيادة الأعداد" حاضراً أثناء انفجار كل فقاعة أصول أخرى تقريباً. تحلّ تلك العوامل في وقت واحد بصناعة العملات المشفرة حالياً، لا سيما في هذه اللحظة تحديداً التي ما تزال غير مُنظّمة إلى حدٍّ كبير، تزامناً مع ضبابية الحدود الفاصلة ووهن "الحماية من الفشل" التي أوجدتها قناعة بين الكثيرين مفادها أن الجميع سيُصبحون أثرياء سوياً.

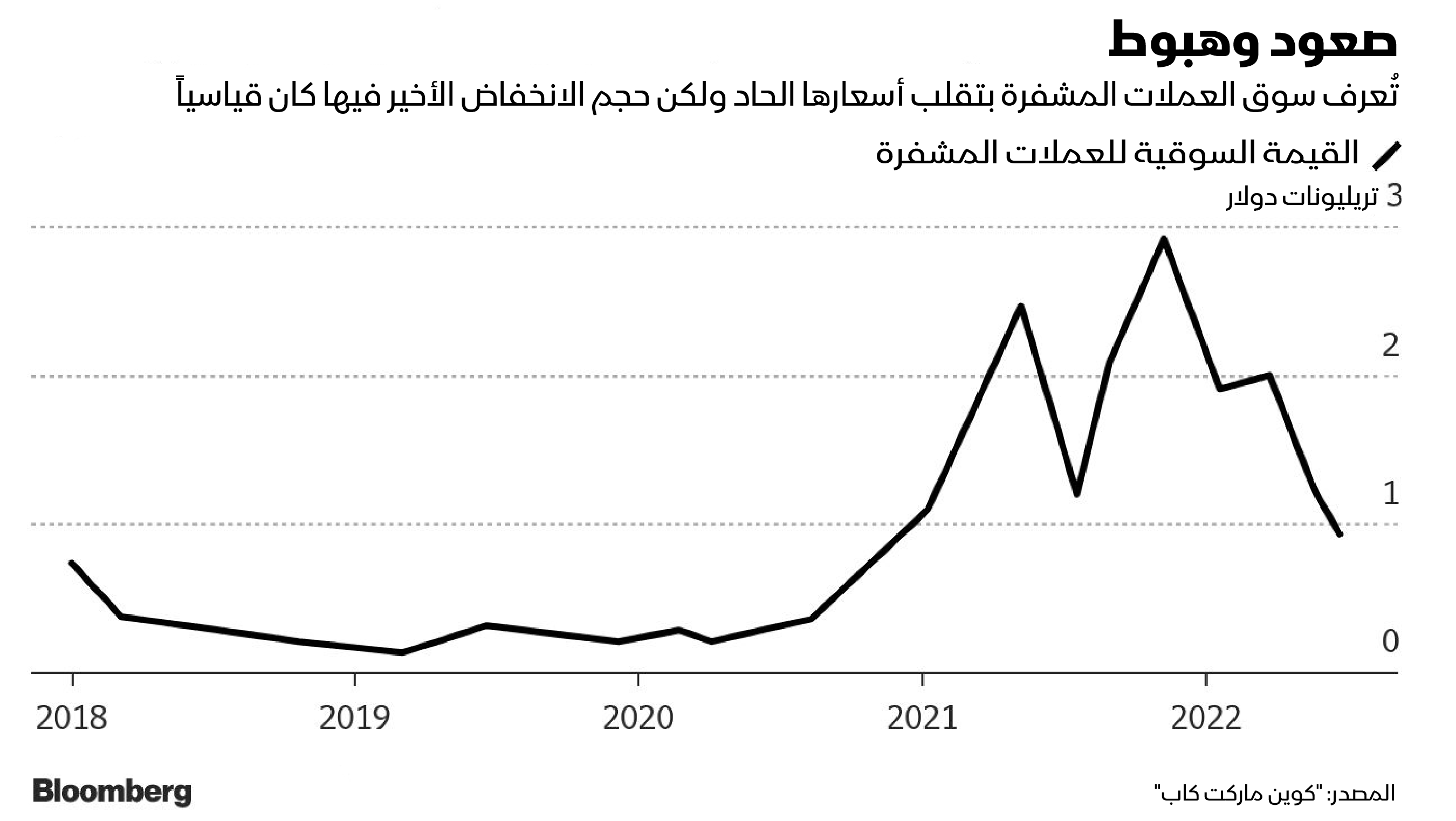

مرّ تاريخ العملات المشفرة بالعديد من الانخفاضات الرئيسة المعروفة وسط أقرانها بمصطلح "شتاء التشفير" وبالسوق الهابطة لدى بقية صناعة التمويل. لكن توسع السوق وزيادة تبني العملات، بدءاً من الناس العاديين إلى المستثمرين، يعني أن هناك أشياء كثيرة مهددة الآن. يُعدّ بيع كيم كارداشيان لعملة مشفرة بعدما اشترتها بفترة وجيزة أمراً صغيراً مقابل اعتزام تقديم شركة "فيديليتي" (Fidelity) لعملة "بتكوين" كخيار استثماري في برنامج الادخار التقاعدي (401K) التي قد تؤثر على جيل كامل. كما أدى نمو هذه العملات إلى ارتفاع صدى اضطرابات هذا العام بشكل أكبر من ذلك بكثير، إذ تبع انتهاء فترة سبات العملات المشفرة الأخيرة لمدة عامين، قبل انتهائها في عام 2020، صعود حجم القطاع إلى 3 تريليونات دولار تقريباً من إجمالي الأصول في نوفمبر الماضي قبل هبوطه إلى أقل من تريليون دولار.

كيف تحطمت أسطورة النظام "المُحصن" للعملات المشفرة؟

قال جيسون أوربان، الرئيس المشارك للتداول لدى "غالاكسي ديجيتال هولدينغز" (Galaxy Digital Holdings)، في مقابلة: "الأمر مختلف هذه المرة. أنت ضحية لنجاحك حقاً". استفادت شركة الوساطة، "غالاكسي، التي أسسها الملياردير مايك نوفوغراتز بقيمة ملياري دولار، بشكل كبير من صعود العملات المشفرة، ولكنها كانت من أبرز مستثمري الصناعة في تجربة "تيرا".

ملياردير العملات المشفرة "نوفوغراتز": عملة "لونا" فكرة كبيرة فشلت

إذا كان وضع العملة المستقرة "تيرا" في مرحلة هبوطها الحاد يتشابه مع انهيار مصرف "بيرن ستيرن" (Bear Stearns)، فإن الكثيرين يخشون من اقتراب مرحلة انهيار بنك "ليمان برذرز"(Lehman Brothers) . فمثلما كانت عدم قدرة البنوك على تلبية طلبات تغطية الهامش علامة تحذيرية مُبكّرة للأزمة المالية في عام 2008، كان للعملات المشفرة أمر مشابه هذا الشهر. كشفت كل من "سيلسيوس نتوورك" (Celsius Network)، و"بابل فاينانس" (Babel Finance)، و"ثري أروز كابيتال" (Three Arrows Capital)، عن مشكلات كبيرة ناتجة عن انخفاض أسعار الأصول الرقمية، ما أدى إلى أزمة سيولة نابعة بسبب اعتماد الصناعة على بعضها البعض.

قال ليكس سوكولين، الرئيس المشارك للتكنولوجيا المالية العالمية لدى "كونسينسيس"(ConsenSys): "بدا الانكماش الاقتصادي في عام 2022 شبيهاً بخفض الرفع المالي في مفهوم التمويل التقليدي. تنطبق كذلك كافة الكلمات المستخدمة من قبل الناس مثل (السحب من البنوك) أو (الإعسار) على القطاع المالي التقليدي العامل وشديد النشاط. كان لثقة المستهلك ولنظرته إلى الممثلين السيئين دورٌ في الحالتين بالتأكيد، ولكن ما يحدث الآن هو خروج الأموال من النظم التشغيلية المنتشرة بسبب الإفراط في الرفع المالي وسوء المخاطرة ".

تسييل المراكز المكشوفة

تُعتبر الرافعة المالية في الفترات الصعودية وسيلة للمستثمرين من أجل تحقيق أرباح أكبر بأموال أقل ولكن تتلاشى هذه المراكز المالية سريعاً مع انهيار السوق. لكن مثل هذه الرهانات في العملات المشفرة تتضمن أكثر من نوع من الأصول عادة، ما يزيد من احتمالية حدوثها عبر السوق.

تتطلب قروض العملات المشفرة غالباً، لا سيما تلك المتوافرة في تطبيقات التمويل اللامركزية التي تستغني عن الوسطاء مثل البنوك، من المقترضين تقديم المزيد من الضمانات قبل الحصول على القروض بسبب خطورة قبول مثل هذه الأصول. لكن تتعرض القروض ذات الضمانات المُفرطة فجأة لمخاطر التصفية عند تدهور أسعار السوق. هذه العملية تحدث تلقائياً في نظام التمويل اللامركزي وتفاقمت حديثاً بسبب ارتفاع عدد المتداولين والروبوتات الباحثة عن طرق كسب الربح السريع.

قال جون غريفين، أستاذ المالية بجامعة تكساس في أوستن، إن ارتفاع أسعار العملات المشفرة العام الماضي اندفع بسبب المضاربة بالاستدانة غالباً، وبشكل ربما يزيد عن الهبوط الحاد السابق. كما مهدّت بيئة المعدلات المتدنية والسياسة النقدية المتساهلة للغاية لهذا الطريق. وأضاف: "في ظل ارتفاع أسعار الفائدة وانعدام الثقة في المنصات ذات الرافعة المالية، تؤثر دورة إزالة الرافعة المالية على هبوط هذه الأسعار بسرعة أكبر من ارتفاعها." رغم اعتماد الأسواق التقليدية في نموها على مقدار بطء وثبات الرافعة المالية، إلا أن هذا التأثير يتعاظم في العملات المشفرة على ما يبدو بسبب حجم المضاربة الهائل في هذا القطاع.

رقابة مشددة

تحوم الجهات التنظيمية حول هذا القطاع وتراقب علامات عدم استقراره التي قد تهدد خططهم الوليدة للسيطرة على العملات المشفرة. كان تغيير القواعد المعلنة في موسم الربيع حتمياً في أعقاب انهيار "تيرا". وقامت بعض السلطات القضائية بإعداد قواعد لتخفيف التأثير النظامي لأنظمة العملات المستقرة المتدهورة. قد تُمهّد أي إخفاقات أخرى في عالم التشفير الطريق أمام وضع قواعد أكثر صرامة، ليتضاءل بالتالي انتعاش السوق في أي وقت قريب.

قال غريفين: "قد تحدث بعض مراحل هبوط ولكنني لا أرى محفّزاً لعكس الدورة في وقت قريب. وجدت أبحاثنا أثناء انفجار فقاعة (ناسداك) أن المستثمرين الأذكياء خرجوا أولاً وباعوا فيما راحت الأسعار تنخفض، في حين استمر الأفراد في الشراء طوال الوقت وخسروا أموالهم باستمرار. أتمنى ألا يعيد التاريخ نفسه ولكنه غالباً ما يفعل".

اقرأ المزيد

أشارت بيانات "كوين ماركت كاب" (CoinMarketCap) إلى عودة قيمة سوق التشفير إلى ما يقارب تريليون دولار، أي ما يرتفع هامشياً فقط عن 830 مليار دولار في أوائل عام 2018 قبل حلول فصل الشتاء الماضي الذي هبط بالسوق إلى ما يصل إلى 100 مليار دولار في أعماقه. أصبحت الأصول الرقمية بعد ذلك ساحة للمستثمرين الأفراد وصناديق مختارة تُركّز على العملات المشفرة. جذب القطاع المستثمرين ذوي الخبرة القليلة بشكل واسع وعمالقة صناديق التحوط على حدٍّ سواء، ما تسبب في تكرار تدخل المنظمين ببيانات تُحذِّر المستهلكين من مخاطر تداول مثل هذه الأصول. قال إعلان رديء، تم حظره حالياً، في شبكة النقل في لندن أواخر عام 2020: "إذا كنت ترى (بتكوين) في الحافلة، فاعلم أنه حان وقت الشراء".

على عكس المتحمسين الأوائل للعملات المشفرة، يعني التبني الجماعي للعملات أن معظم المستثمرين ينظرون إليها حالياً على أنها مجرد فئة أصول أخرى ويعاملونها بنفس طريقة معاملة محافظهم الأخرى. هذا يجعل أسعارها أكثر ارتباطاً بكل شيء آخر مثل أسهم التكنولوجيا.

تبخّر مدخرات

لسوء الحظ، هذا لا يجعل معظم الرهانات على العملات المشفرة أقل تعقيداً في الفهم. رغم تعرض معظم العالم المالي لهزات قاسية في عام 2022، إلا أن الانهيار الأخير في سوق العملات المشفرة تضخم بسبب طبيعته التجريبية والمضاربة، وهو ما قضى على المتداولين في المدن الصغيرة الذين وضعوا مدخراتهم في مشاريع غير مُجربّة مثل "تيرا" ولم يتبق لديهم سوى القليل للاحتماء به. أصدر القطاع ضجة أكبر من أي وقت مضى حول العملة على "تويتر" و"ريديت" بمساعدة الأجيال الجديدة من مناصري التشفير. قامت البورصات، من أمثال "إف تي إكس" (FTX) و"بينانس" (Binance) ، و"كريبتو دوت كوم" (Crypto.com) ، كذلك برعايتها والتسويق لها على مستوى رفيع للغاية.

اقرأ أيضاً: شركة ناشئة وعدت اللاعبين بالثراء فأحاقت بهم الدمار

قالت سينا ماير، العضو المنتدب في شركة إدارة صناديق العملات المشفرة، "21 شيرز" (21Shares)، إن المستوى المتطرف من المخاطرة يوضح بالضبط سبب عدم صلاحية العملات المشفرة للجميع. قالت ماير، خلال حلقة نقاشية في مؤتمر بلومبرغ لمستقبل التمويل في زيورخ، في وقت سابق من هذا الشهر: "يتعيّن على بعض الأشخاص الابتعاد بالتأكيد. العديد من المستثمرين الأفراد تائهون ويتابعون فقط ما يقرؤونه في الصحف. وهذا خطأ ".

استخدمت عدة شركات ناشئة قبل الهبوط الحاد السابق الاكتتابات الأولية للعملات لزيادة رأس المال عن طريق إصدار رموزها الخاصة للمستثمرين. عانى أغلبهم بعد انهيار أسعار العملات لأنهم احتفظوا بمعظم قيمتها في نفس مجموعة الأصول جنباً إلى جنب "إيثر"، وتفاقم الأمر عندما بدأت الجهات التنظيمية في اتخاذ إجراءات صارمة ضد هذه الاكتتابات بحجة أنها تماثل تقديم أوراق مالية غير مسجلة للمستثمرين.

تعدين "إيثريوم" إلى زوال.. فأي مستقبل ينتظر معدنيها؟

استثمر في النظام البيئي للتشفير وليس بالعملات الرقمية فقط

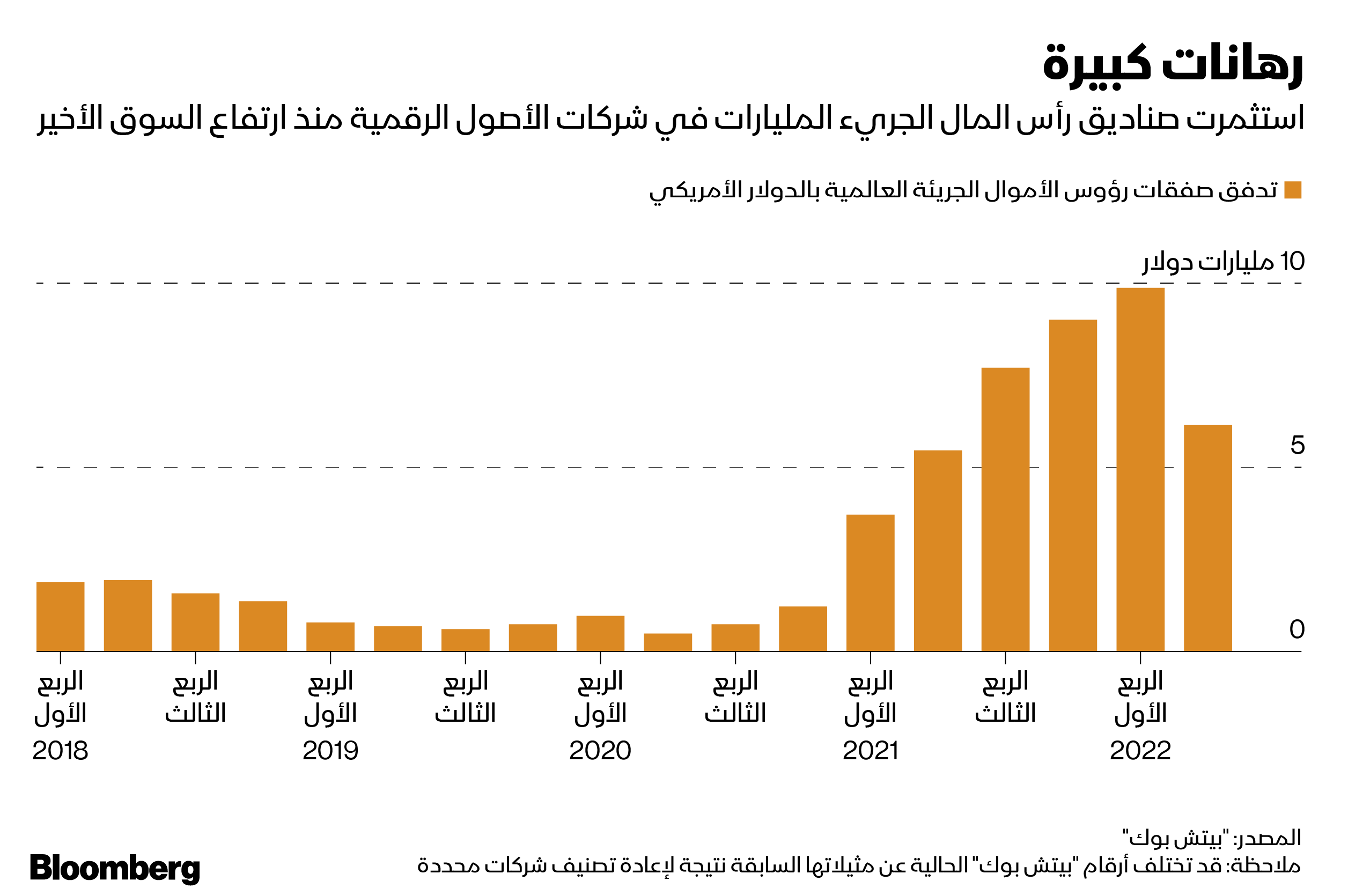

يختلف مشهد التمويل هذه المرة بشكل كبير، حيث سعت عدة شركات ناشئة تأسست خلال تراجع السوق، مثل "ديبر لابز" (Dapper Labs) للرموز غير القابلة للاستبدال ومنصة الألعاب، إلى الحصول على تمويل من صناديق رأس المال الجريء، وهو الطريق الأكثر تقليدية لجمع الأموال. قامت الشركات العملاقة، مثل "أندريسن هورويتز" (Andreessen Horowitz) و"سكويا كابيتال" (Sequoia Capital) مجتمعة، بضخ ما يقارب من 43 مليار دولار في هذا القطاع منذ أواخر عام 2020 عندما كانت السوق صاعدة، وفقاً لبيانات "بيتش بوك" (PitchBook) .

يعني هذا الأمر أن بعض المنخرطين في القطاع يمتلكون فعلياً مخزوناً هائلاً من العملات الصعبة بدلاً من الاعتماد على الثروة الناتجة عن العملات المشفرة لإخراجهم من الأزمة أثناء عملهم على تطوير سلاسل كتل جديدة أو بناء منصات وسائط لامركزية. تعني النهاية الأخيرة للسوق الصاعدة أنهم أنفقوا تلك الأموال بشكل أسرع بكثير من تحقيقها.

كانت كل من "كوين بيس غلوبال"، و"كريبتو دوت كوم"، و"جيميناي تراست"، و"بلوك فاي"، من بين شركات التشفير التي أعلنت عن عمليات تسريح للموظفين، متذرعة بالانكماش الاقتصادي الكلي الذي أفشل خططها المتوسعة باستمرار. تقوم "كوين بيس"، التي عيّنت نحو 1200 شخص هذا العام وحده، حالياً بتسريح نحو 18% من قوتها العاملة.

لكن ارتفاعات العملات المشفرة في فترة الازدهار الأخير وفّرت قدراً كبيراً من الأموال المخصصة في خزائن شركات وادي السيليكون مقارنة بالمواسم السابقة. أطلقت شركة "أندريسن ألوم كيتي هون" (Andreessen alum Katie Haun) لأول مرة صندوق تشفير بقيمة 1.5 مليار دولار في مارس. في حين أطلق مات هوانغ، المؤسس المشارك لشركة "كوين بيس"، شركة بقيمة 2.5 مليار دولار في نوفمبر. رغم حرص المستثمرين الجريئين حالياً بشأن أماكن استثمارهم، ما يزال عليهم إنفاقها في مكان ما.

قال ألستون زيتشا، الشريك في "إيت رودز" (Eight Roads): "لا تنضج أي من هذه الشركات في عدة سنوات. لقد أفسدتنا رؤية النجاح المذهل للشركات في جمع الأموال بعد ستة أو تسعة أشهر، ولكن مع انحسار تلك المرحلة، سيُفلس الكثيرون".