الهند تعوّل على إصدار أول سندات خضراء لخفض تكاليف التمويل

الحكومة وضعت إطاراً للصفقة التي ستصدر في مارس المقبل بالتعاون مع البنك الدولي و"رابطة أسواق المال"

03:23 مساءً 14 سبتمبر 2022 حدثت فى 08:30 صباحاً 22 أكتوبر 2022

المصدر: بلومبرغ

تعديل مقياس القراءة

تستهدف الهند الحصول على تكاليف اقتراض أقل بكثير من خلال أول عملية طرح لسنداتها الخضراء السيادية خلال الأشهر المقبلة.

يتطلّع المسؤولون إلى علاوة خضراء، وهي التي يدفعها المستثمرون مقابل السندات التي تموّل المشاريع البيئية، وفقاً لأشخاص مطّلعين على الأمر.

قال المطّلعون، الذين رفضوا الكشف عن هوياتهم لسرية المحادثات، إنَّ الحكومة وضعت إطاراً لبيع الديون بما يتماشى مع المبادئ المتبعة على نطاق واسع من قبل الرابطة الدولية لأسواق رأس المال، كما أنَّها على تواصل مع البنك الدولي بشأن أفضل الممارسات في هذا الصدد.

طالع المزيد: الهند تخطط لإصدار سندات سيادية خضراء بـ3.3 مليار دولار

انخفاض تكلفة الاقتراض

من شأن انخفاض تكلفة الاقتراض أن يدعم ثالث أكبر بنية تحتية لتمويل الاقتصاد في آسيا، ويحقق أهداف الطاقة النظيفة، مع إدارة خطة إصدار ديون قياسية. وأشار المطّلعون إلى أنَّ أول بيع للسندات الخضراء سيتم قبل نهاية السنة المالية في مارس المقبل، حيث تجري المناقشات مع الوزارات بهدف تحديد مشاريع لهذه المبادرة، مثل الطاقة المتجددة والسيارات وحملة ترميم نهر "الغانغ".

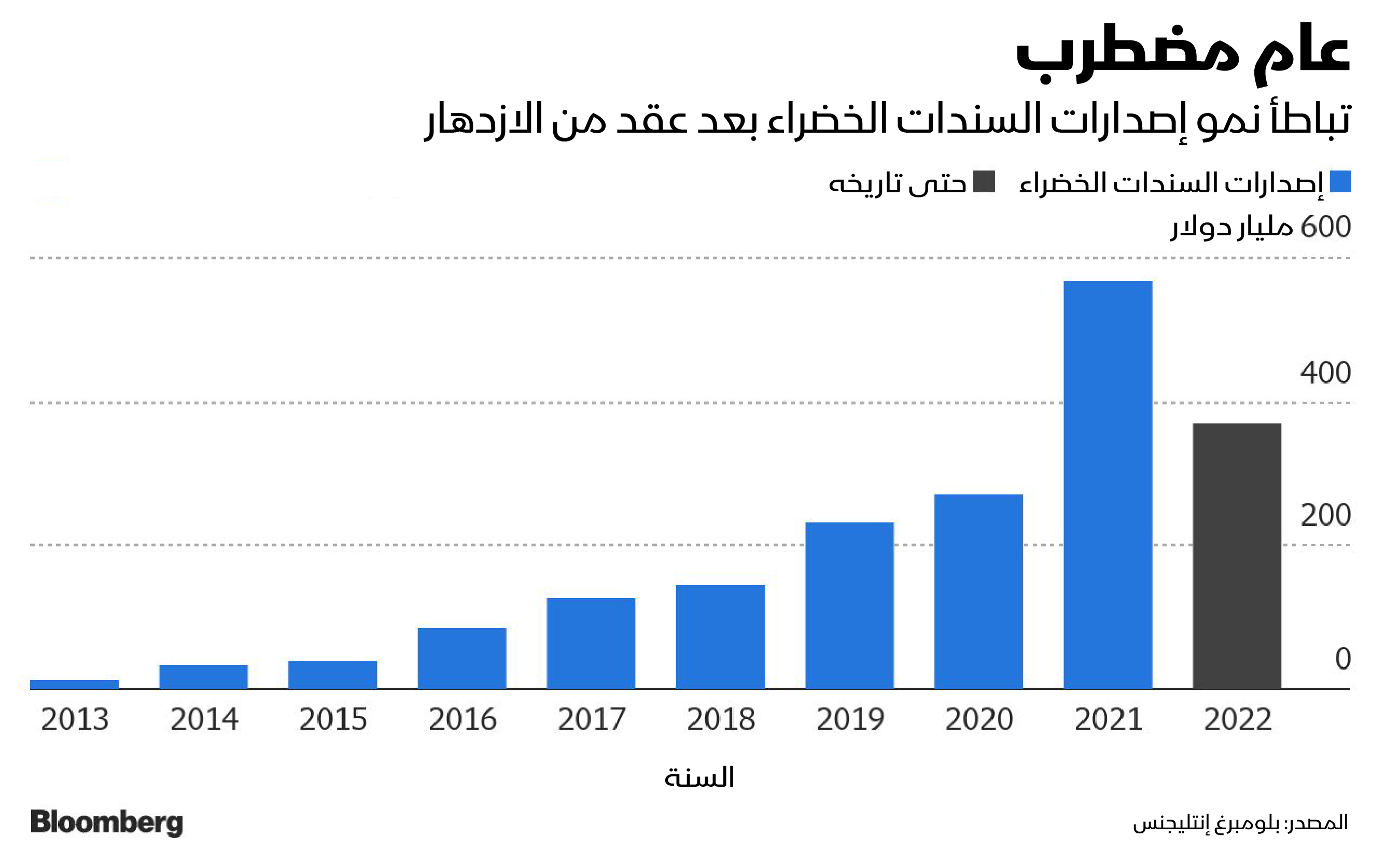

تعد الهند من الدول حديثة العهد بسوق الديون العالمية الخضراء، والتي شهدت طفرة كبيرة في السنوات الأخيرة، بما في ذلك أول إصدار لكلٍ من هونغ كونغ وسنغافورة وكوريا الجنوبية. في حين أنَّه من الشائع تحقيق تكاليف اقتراض أقل بفضل الطلب القوي من جانب المستثمرين، إلا أنَّ المسألة غالباً ما تكون مجرد نقاط أساس محدودة، وستشكّل العلاوة الخضراء الكبيرة أمراً غير معتاد. وقد امتنعت وزارة المالية الهندية عن التعليق على الأمر.

اقرأ أيضاً: استبعاد روسيا يمهد الطريق أمام الهند لدخول مؤشرات السندات العالمية

توعية وتواصل

قال سانديب باتاشاريا، مستشار تغيّر المناخ في الوكالة الألمانية للتعاون الدولي ومدير مشروع الهند السابق لمبادرة سندات المناخ في مومباي: "نحتاج إلى قدر من التوعية والتواصل مع المستثمرين من أجل العلاوة الخضراء. كما يعتمد حجم هذه العلاوة بشكل كبير على حالة السوق في ذلك الوقت".

يعد هذا مواتياً بشكل خاص لهذا العام، حيث تضرّرت المعنويات في سوق الديون العالمية جرّاء ارتفاع التضخم، ورفع البنك المركزي أسعار الفائدة، وتداعيات الحرب في أوكرانيا. يأتي ذلك في الوقت الذي تتسم فيه صفقات بيع سندات الحوكمة والبيئة والمبادرات الاجتماعية بأنَّها دون مستوى أداء الديون التقليدية، مما يضع حجم أي علاوة خضراء موضع شك.

بالإضافة إلى ذلك، قد تشكل مخاطر العملة عقبة أمام المستثمرين الأجانب المهتمين بأول سند أخضر في الهند، والذي سيُصدر بالروبية. فقد انخفضت العملة الهندية بنحو 7% هذا العام، وتستعد لأسوأ انخفاض سنوي لها منذ 2018 في مواجهة قوة الدولار الواسعة على الرغم من بيع البنك المركزي الهندي للدولار لوقف هذا التراجع. وارتفع العائد على السندات السيادية القياسية لأجل 10 سنوات إلى 7.12% من 6.46% في نهاية العام الماضي، مما يجعل الأمر أكثر تكلفة على الحكومة في جمع تمويل إضافي.

طالع أيضاً: مودي: الهند ستحقق صافي الانبعاثات الصفرية بحلول 2070

إصدار محدود

قال الأشخاص المطلعون إنَّ الهند ستصدر أولاً عدداً محدوداً من شرائح صغيرة فقط من الدين الأخضر لاختبار شهية المستثمرين. ستحصد ميزانيات الحكومة رقماً قياسياً قدره 14.3 تريليون روبية في العام حتى مارس 2023، وتشير التقارير الأولية إلى أنَّ السندات الخضراء ستُصدر بقيمة تتجاوز 200 مليار روبية.

تبدي بعض الصناديق المنوطة بالإصدارات الخضراء اهتمامها بهذا الإصدار. قال ديفيد لويفينغر، العضو المنتدب في شركة "تي سي دبليو غروب" (.TCW Group Inc) إنَّ الطلب من جانب العملاء على "السندات الخضراء والاجتماعية والمستدامة والمرتبطة بالاستدامة في الأسواق الناشئة، بالدولار الأميركي والعملات المحلية" يعني أنَّ شركته المتخصصة في إدارة الأصول، ومقرها في لوس أنجلس، ستفكر في الاستثمار في أول إصدار من نوعه بالهند.

كذلك؛ فإنَّ إصدار الدين الهندي يثير اهتمام المستثمرين، حيث تجري "جيه بي مورغان ستانلي تشيس" (JPMorgan Chase & Co) مراجعة نصف سنوية لمؤشر ديون الأسواق الناشئة، في الوقت الذي يفتح إقصاء روسيا الباب أمام إضافة الهند إلى المؤشر القياسي. وقال لويفينغر إذا أضيفت الهند إلى مؤشرات السندات العالمية "سيكون هناك المزيد من الاستثمار لانتقال الهند إلى اقتصاد منخفض الكربون".