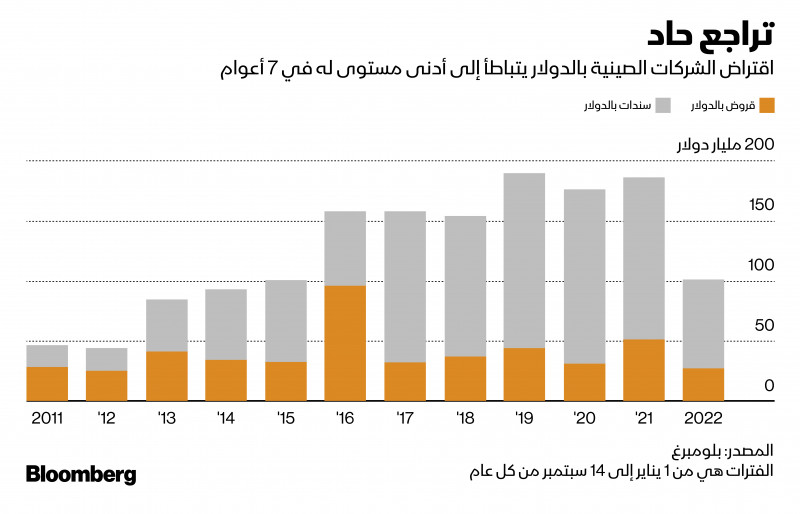

إصدار ديون الشركات الصينية بالدولار يتراجع بوتيرة قياسية

هبوط الإصدارات بالعملة الأميركية يتحول لاتجاه عالمي

09:00 مساءً 15 سبتمبر 2022 حدثت فى 07:13 صباحاً 27 نوفمبر 2023

المصدر: بلومبرغ

تعديل مقياس القراءة

تحد الشركات الصينية من قروضها بالدولار بوتيرة قياسية خلال العام الجاري، متأثرة بأزمة ديون العقارات بالإضافة إلى تزايد أسعار الفائدة، مما قلص تمويل الشركات بالعملة الأميركية في كل مكان تقريباً.

هبط حجم إصدار السندات الدولارية والقروض التي حصلت عليها الشركات الصينية 46% ليصل إلى 101 مليار دولار، وهو أكبر تراجع خلال فترات مماثلة من الأعوام السابقة بحسب البيانات التي جمعتها "بلومبرغ". وذلك مقارنة مع هبوط بنسبة 25% إلى الآن في 2022 وسط الشركات في منطقة آسيا والمحيط الهادئ عدا الصين، وتراجع 30% في حجم إصدار السندات المقومة بالدولار من قبل كل الشركات حول العالم.

اتجاه عالمي

يواكب التراجع في حجم الإصدار من المقترضين الصينيين الاتجاهات العالمية، حيث تتفادى الشركات من بكين وصولاً إلى ساو باولو، على نحو متزايد أسواق الديون المقومة بالدولار نظراً لصعود أسعار الفائدة وقوة سعر صرف الدولار، مع تكثيف بنك الاحتياطي الفيدرالي الأميركي جهود مواجهة التضخم. لكنَّ تحول الشركات الصينية نحو سوق الدين المحلي للدولة ظاهر للعيان. فقد ساهم تخفيض بنكها المركزي لأسعار الفائدة في تقليص تكاليف التمويل المحلية لمستويات قياسية بينما شددت السلطات النقدية من سياستها في أماكن أخرى حول العالم مؤخراً.

انتعاش تجارة الفائدة المربحة في السندات الصينية في ظل سهولة الاقتراض

قال آدم وولف، الخبير الاقتصادي المختص بالأسواق الناشئة في شركة "أبسولوت استراتيجي ريسيرش" (Absolute Strategy Research) إنَّ الاقتراض باليوان صار حالياً أرخص منه بالدولار، لذلك؛ فإنَّ الشركات القائمة على التصدير أيضاً والتي تجني إيرادات بالدولار، بدأت في التحول إلى التمويل باليوان.

ألقت دورة تشديد السياسة النقدية من قبل بنك الاحتياطي الفيدرالي بثقلها على بيع الديون الدولارية على مستوى العالم، إذ صعدت أسعار الفائدة، وهبطت بسوق السندات حول العالم لأول مرة منذ جيل. زاد البنك المركزي الأوروبي للتو سعر الفائدة بأكبر معدل في تاريخه، قبيل انعقاد الاجتماع المقبل لبنك الاحتياطي الفيدرالي.

قفز حجم إصدار السندات الدولارية عالمياً في الأسبوع الماضي، مع قيادة الشركات اليابانية لنشاط من هذا النوع في منطقة آسيا والمحيط الهادئ، إذ هرع المقترضون لاستباق التكاليف المحتمل زيادتها. لكنَّ الشركات الصينية، التي مثلت 38% من حجم إصدارات الأوراق المالية المقومة بالدولار للسنة الجارية في هذه المنطقة، باعت ما يقارب 10% من إجمالي حجم الإصدار للشهر الحالي.

سياسة نقدية متباينة

عوضاً عن ذلك، ينظر المقترضون من البر الرئيسي الصيني بصورة متزايدة عن كثب للوطن حيث تتباين السياسة النقدية للصين عن الدول الأخرى. تخطى حجم إصدار السندات باليوان مبيعات السندات بالدولار على مستوى العالم في الشهور الأخيرة في ظل واحدة من أرخص تكاليف التمويل المحلية على الإطلاق. تصعّد السلطات، بما فيها بنك الشعب الصيني، جهودها لتعزيز الاقتصاد الضعيف المتضرر من سياسة صفر كوفيد وتفاقم أزمة العقارات.

قال أوين غاليمور، رئيس وحدة تحليل الائتمان لمنطقة آسيا والمحيط الهادئ في مصرف "دويتشه بنك": "لا نتوقَّع أي انقلاب للاتجاه في المدى القصير، إذ من المنتظر أن يتواصل التباين في السياسة النقدية بين بنك الشعب الصيني وبنك الاحتياطي الفيدرالي الأميركي". وتوقَّع أنَّه بسبب هبوط حجم الإصدارات؛ سيتفوق أداء السندات الدولارية من الدرجة الاستثمارية في الصين في 2022.

فضّلت الشركات الصينية أيضاً بيع السندات باليوان خارجياً. صعد حجم إصدار ما يسمى بأوراق "ديم سم" (Dim Sum) العام الحالي حتى الآن 59% ليبلغ 25 مليار دولار، وهو أكبر رقم منذ 2014، بحسب بيانات جمعتها "بلومبرغ".

جاءت شركات التطوير العقاري من بين أكبر جهات إصدار السندات الدولارية في الصين. لكن هذه القناة قُطعت بصورة كبيرة عن القطاع نظراً لمستويات التخلف عن سداد الديون القياسية، إذ هبطت مبيعات المنازل لأكثر من سنة وضيّقت الحكومة الخناق على نمو الديون المرتبطة بالعقارات. في محاولة لتشديد الرقابة على مخاطر الديون الخارجية؛ اقترحت بكين تقدّم المقترضين الصينيين بطلب للتسجيل والإبلاغ وأخذ الموافقة على عمليات بيع السندات في الخارج التي تفوق مدة استحقاقها سنة واحدة.