تشدد "الاحتياطي الفيدرالي" يطيح بالأسهم من عرش الأصول الجاذبة

زيادات أسعار الفائدة أعادت صياغة التوصيات لدى مديري الاستثمار على امتداد "وول ستريت"

05:00 صباحاً 25 سبتمبر 2022 حدثت فى 07:21 مساءً 17 نوفمبر 2023

المصدر: بلومبرغ

تعديل مقياس القراءة

على مدار عدة سنوات ساد تصور بين المهتمين بتخصيص الأصول مفاده: اشتروا أكبر شركات التكنولوجيا الأميركية وسوف تجنون عوائد متراكمة.

لقد ولّت تلك الأيام، وهي تحتضر الآن تحت وطأة زيادات البنوك المركزية في أسعار الفائدة التي أعادت صياغة التوصيات بالنسبة إلى مديري الاستثمار على امتداد "وول ستريت". فقد أفسح مصطلح "تينا" (TINA)، الذي يعبر عن أن المستثمرين ليست لديهم أسهم بديلة، المجال لمجموعة من الخيارات الفعلية. بدءاً من صناديق أسواق المال إلى السندات قصيرة الأجل والسندات ذات السعر المتغيّر، ينحصر المستثمرون حالياً في عائدات منخفضة المخاطر تتجاوز في بعض الحالات نسبة 4%.

كان التغيير جارياً منذ الصيف، لكنه تسارع في سبتمبر، حيث توصل المستثمرون إلى بيانات التضخم التي لا تزال ملتهبة وسوق العمل الضيّقة التي ستجبر بنك الاحتياطي الفيدرالي على الوصول بأسعار الفائدة لأعلى المستويات منذ أزمة الإسكان. بعد تصريحات رئيس "الاحتياطي الفيدرالي" جيروم باول يوم الأربعاء الماضي، ليس هناك شكّ كبير في أن البنك المركزي يتوقع على الأقل ركوداً معتدلاً لكبح التضخم.

نهاية عصر تضخم أسعار الأصول في وول ستريت

منعطف السندات

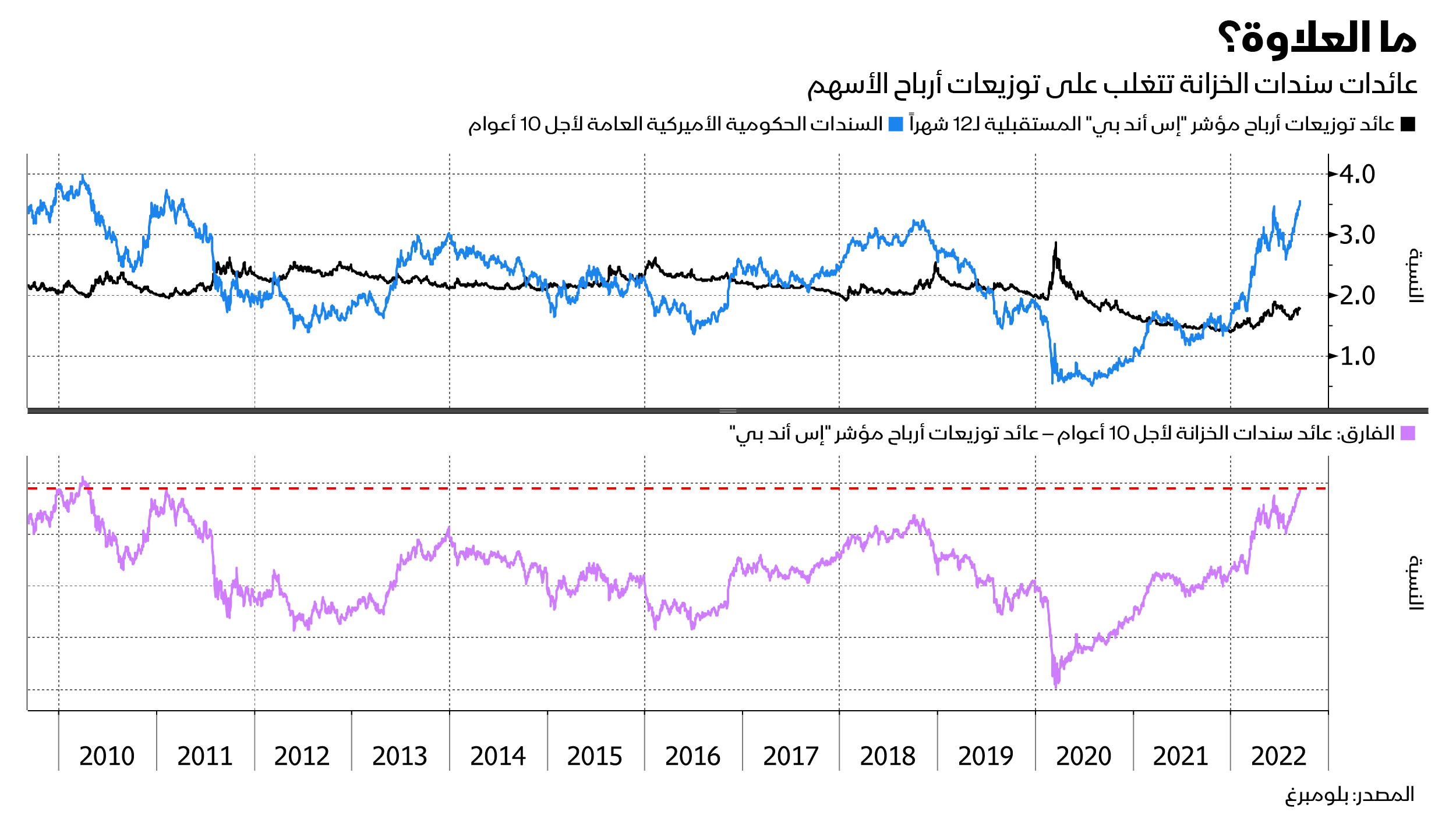

قال بيتر شاتويل، رئيس التداول العالمي في استراتيجيات الاقتصاد الكُلي بمؤسسة "ميزوهو إنترناشونال" (.Mizuho International Plc): "مررنا بمنعطف السندات التي تقدم قيمة أكبر من الأسهم، وذلك بسبب ترجيح وتنفيذ ارتفاعات كبيرة في أسعار الفائدة، وإعادة ظهور علاوة مخاطر التضخم في سوق السندات. إننا نتوقع أن تؤدي مخاطر انخفاض الأرباح إلى جعل علاوة مخاطر الأسهم هذه أقل سخاء في الأشهر المقبلة".

تعد مسألة عدم الرغبة في المخاطرة بالاستثمار في سوق الأوراق المالية، وفقاً لمقياس واحد، متأرجحة بشكل كبير أكثر من أي وقت مضى منذ عام 1997 على الأقل. وبدلاً من ذلك، يستقر المستثمرون على سندات الخزانة لأجل عامين والتي تحقق أكبر عائد منذ عام 2007. وتدفع السندات لأجل عام ما يقرب من القدر نفسه، وبينما يتخلف كلاهما عن أحدث قراءات التضخم، إلا أنه أفضل من هبوط بمقدار 20% في مؤشر "إس أند بي 500" هذا العام.

وفي نهاية المطاف، يحقق الدخل الثابت أكبر العوائد مقارنة بالأسهم في أكثر من عقد. ويضخ المستثمرون بشكل مباشر مبالغ قياسية من الأموال في الصناديق قصيرة الأجل المتداولة في البورصة، في حين أن 62% من مديري الصناديق العالمية يتمتعون بمراكز نقدية زائدة، وفقاً لمسح أجراه "بنك أوف أميركا". كما أنهم قللوا من انكشافهم على الأسهم إلى أدنى مستوى لهم على الإطلاق.

مستثمرو "وول ستريت" يتهيأون لـ"سقوط حرّ" لمؤشر "ستاندرد آند بورز 500"

كتب أندرو شيتس، كبير المحللين الاستراتيجيين للأصول المتعددة في "مورغان ستانلي"، في مذكرة: "يوفر النقد والدخل الثابت قصير الأجل بشكل متزايد تقلباً أقل وعائداً مرتفعاً ضمن محفظة متعددة الأصول". فالجاذبية الجديدة لهذه البدائل هي أحد الأسباب التي تجعله يوصي بحيازة الائتمان عن الأسهم.

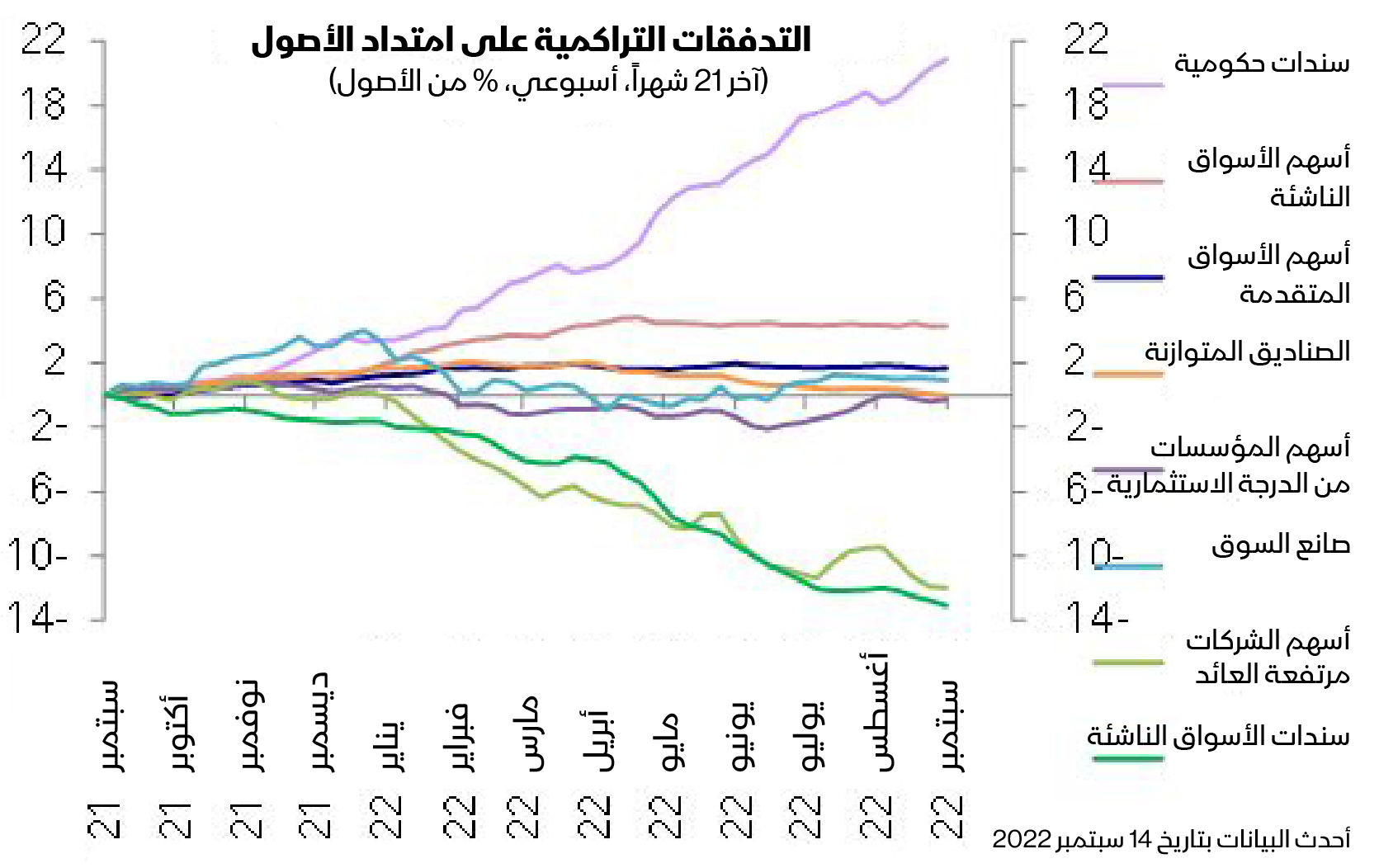

يظهر هذا التحول بشكل متزايد في التدفقات الواردة والصادرة من الصناديق، حيث كانت صناديق الاستثمار المتداولة في السندات الحكومية قد جمعت تدفقات أكثر في سبتمبر من نظيراتها في الأسهم للمرة الثانية فقط خلال ثلاث سنوات. وتمثل السندات السيادية حالياً 22% من جميع مشتريات صناديق الاستثمار المتداولة وصناديق الاستثمار المشتركة خلال العام الماضي، في حين أن صافي مخصصات الأسهم الآن يصل إلى 2% في ذلك الوقت، وفقاً لـ "دويتشه بنك".

انهيار الانتعاش

إن أساس الانتعاش الذي أعقب الوباء، نتيجة أسعار فائدة منخفضة للغاية وتحفيز نقدي، قد انهار، وتحل محله الآن تكاليف الاقتراض المرتفعة والظروف المالية الأكثر تشدّداً والتي أجبرت المستثمرين على الحفاظ على النقد.

أصبح ذلك واضحاً حتى بين أولئك الذين يرغبون في خوض الاستثمار بسوق الأسهم. فهم يفضلون الاستثمار بالشركات ذات الميزانيات العمومية القوية وعائدات الأرباح العالية. وتستمر الشركات الغنية بالنقد في جني تدفقات داخلة قوية، ومثال على ذلك صندوق "بيسر يو إس كاش كاوز 100 إي تي إف" (Pacer US Cash Cows 100 ETF) الذي لم يشهد سوى تدفقات شهرية إيجابية في عام 2022 بإجمالي بلغ 6.7 مليار دولار حتى تاريخه. ولا تزال الشركات التي تتمتع بتدفقات دخل ثابتة جذابة أيضاً للمستثمرين، حيث حصل صندوق "شواب يو إس ديفاديند إكويتي" (Schwab US Dividend Equity ETF) الذي تبلغ قيمته 36 مليار دولار، على 10.6 مليار دولار نقداً حتى الآن هذا العام.

ضبابية المشهد الاقتصادي تعود بالأسهم الأميركية إلى رحلة التراجع الصعبة

أدى تشدّد بنك الاحتياطي الفيدرالي إلى زيادة خطر الركود وتقليص احتمالات الهبوط السلس، الأمر الذي يفسح المجال أمام السندات طويلة الأجل لتصبح أكثر جاذبية قريباً، خاصة إذا أظهر بنك الاحتياطي الفيدرالي علامات تباطؤ لوتيرة التشديد.

قال كريس إيغو، كبير مسؤولي الاستثمارات الأساسية في "أكسا إنفستمنت مانجرز" (AXA Investment Managers): "عندما تصل معدلات الفائدة إلى ذروتها، سيكون من المنطقي التحرك على طول منحنى الاستحقاق تحسباً لانخفاض عائدات السندات".

تحوّل للدخل الثابت

بالنسبة إلى ماكس كيتنر، كبير المحللين الاستراتيجيين للأصول المتعددة في "إتش إس بي سي"، أصبحت السندات قصيرة الأجل خياراً أفضل من الأسهم، لكن التحوّل الواضح من مخاوف التضخم إلى مخاوف النمو سيكون الدافع لتحرك أوسع نطاقاً نحو الدخل الثابت. وفي الوقت الحالي، تحوّلت توصية فريق الاستراتيجية في "إتش إس بي سي" بقيادة "كيتنر" إلى مركز أكبر وزناً من حيث النقد، وخفضوا الانكشاف لرأس المال إلى الحد الأقصى من حيث الوزن المنخفض في أغسطس.

حتى حشد المستثمرين في التداول اليومي الذين يرفعون شعار "أنت تعيش مرة واحدة فقط" لم يتمكن من جني الأرباح من أي انخفاضات في الأسهم.

أضاف "كيتنر": "إننا نشهد بالتأكيد تحولاً في المنظومة. فقد توقف عالم "المستثمرين ليس لديهم أسهم بديلة" و"أنت تعيش مرة واحدة فقط" الذي ساد لعام 2021/2020 بشكل أساسي، بسبب توليفة تباطؤ النمو وارتفاع التضخم".