فقاعة السندات الكبرى تنفجر بأسوأ أداء منذ 73 عاماً

السندات البريطانية لأجل 5 سنوات انهارت بأسرع وتيرة منذ 30 عاماً

10:44 صباحاً 25 سبتمبر 2022 حدثت فى 10:55 صباحاً 01 ديسمبر 2023

المصدر: بلومبرغ

تعديل مقياس القراءة

يمرّ أسبوع تلو الآخر ولا يزال انهيار سوق السندات آخذ في التفاقم، ولا نهاية واضحة تلوح في الأفق، ففي ظل قيام البنوك المركزية في جميع أنحاء العالم برفع أسعار الفائدة بقوة من أجل مواجهة التضخم المرتفع بشكل عنيد، تنخفض الأسعار بينما يتسابق المتداولون للحاق بالركب. وقد صاحب ذلك سباق قاتم من عبارات المبالغات حول مدى السوء الذي آلت إليه الأمور.

تراجعت يوم الجمعة السندات بالمملكة المتحدة لأجل خمس سنوات بأكبر قدر منذ عام 1992 على الأقل بعد أن طرحت الحكومة خطة خفض ضرائب ضخمة قد تقوي سلطة بنك إنجلترا فقط. تقع سندات الخزانة الأميركية لأجل عامين في منتصف أطول سلسلة خسائر متتالية منذ 1976 على الأقل، حيث انخفضت لمدة 12 يوماً على التوالي.

وبالنسبة لجميع أنحاء العالم، قال الخبراء الاستراتيجيون في "بنك أوف أميركا" إن أسواق السندات الحكومية تمضي في طريقها نحو أسوأ عام منذ 1949، عندما كانت أوروبا تعيد البناء للتعافي من أنقاض الحرب العالمية الثانية.

تعكس الخسائر المتصاعدة مدى تجنّب "الاحتياطي الفيدرالي" والبنوك المركزية الأخرى السياسات النقدية التي اتُبعت خلال وباء كورونا، عندما أبقوا معدلات الفائدة قريبة من الصفر للحفاظ على استمرار اقتصاداتهم، وتسبب هذا المسار المعاكس في ضغط كبير على كل شيء، من أسعار الأسهم إلى النفط، حيث يستعد المستثمرون للتباطؤ الاقتصادي.

عائد سندات الخزانة الأميركية لأجل 10 سنوات يتجاوز 3.5% لأول مرة في 11 عاماً

فقاعة السندات السيادية

قال بيتر بوكفار، كبير مسؤولي الاستثمار في "بليكلي أدفيزوري غروب" (Bleakley Advisory Group): "خلاصة القول، لقد ولّت كل تلك السنوات من كبح سعر الفائدة من البنك المركزي. هذه السندات تُتداول مثل سندات الأسواق الناشئة، وأكبر فقاعة مالية في تاريخ الفقاعات، وهي فقاعة السندات السيادية، تستمر في الانكماش".

حدث آخر اتجاه هبوطي مدفوعاً باجتماع بنك الاحتياطي الفيدرالي يوم الأربعاء الماضي، عندما رفع البنك المركزي نطاق سعر الفائدة إلى 3% إلى 3.25%، وذلك للمرة الثالثة على التوالي بمقدار 75 نقطة أساس. وأشار صانعو السياسة إلى أنهم يتوقعون رفع الفائدة إلى ما بعد 4.5% والإبقاء عليها عند هذا المستوى، حتى لو كان له تأثير كبير على الاقتصاد.

تأكيداً على هذه النقطة، قال رئيس بنك الاحتياطي الفيدرالي، جيروم باول، إن البنك "مصمم بشدة على خفض التضخم إلى مستوى 2%، وسنواصل ذلك حتى يتم إنجاز المهمة"، ومن المتوقع أن يُظهر مقياس التضخم الواسع الذي يستهدفه بنك الاحتياطي الفيدرالي، وهو مؤشر أسعار إنفاق الاستهلاك الشخصي، زيادة سنوية بنسبة 6% في أغسطس، والذي من المقرر إصداره في 30 سبتمبر.

من المرجّح أن يؤدي حجم الزيادات المتوقعة في أسعار الفائدة إلى تعميق خسائر سوق سندات الخزانة، حيث تميل العوائد في دورات تشديد السياسة النقدية السابقة إلى بلوغ ذروتها بالقرب من السعر المستهدف لبنك الاحتياطي الفيدرالي.

نُذر أزمة اقتصادية.. علاوة عائد السندات الأميركية لأجل عامين تبلغ أعلى مستوى منذ بداية القرن

في الوقت الحالي، تُتداول سندات الخزانة المُقدمة المتأثّرة بالسياسة عند عوائد تزيد عن 4%، مع اختراق لمدة خمس سنوات لهذا المستوى لفترة وجيزة يوم الجمعة. العوائد طويلة الأمد تتخلف عن الارتفاع حيث أن المتداولين يضعون في الحسبان مخاطر الركود. ومع ذلك، سجلت السندات لأجل 10 سنوات ما يصل إلى 3.82% يوم الجمعة، وهو أعلى مستوى في 12 عاماً.

قال غلين كابيلو، العضو المنتدب في "ميشلر فاينانشال" (Mischler Financial): "مع زيادة أسعار الفائدة الفيدرالية القادمة والتشديد الكمي، بالإضافة إلى احتمال زيادة إصدار الديون الحكومية على الطريق وسط قلة مشتري الخزانة هناك الآن، كل هذا يعني فقط معدلات أعلى. بالتأكيد سوف يقترب عائد سندات الـ10 سنوات من 4%."

مستثمرو السندات يتأهبون لمزيد من الاضطرابات وسط رفع أسعار الفائدة

تقلّب جديد

في الأسبوع المقبل، قد تواجه السوق تقلباً جديداً نتيجة إصدار بيانات التضخم والتصريحات العامة من قبل مسؤولي "الاحتياطي الفيدرالي"، بما في ذلك نائبة رئيس مجلس الاحتياطي الفيدرالي لايل برينارد وجون ويليامز رئيس بنك الاحتياطي الفيدرالي في نيويورك.

أيضاً، من المرجّح أن يؤدي بيع سندات الخزانة الجديدة لآجال سنتين و5 و7 سنوات إلى تقلبات التداول في تلك المؤشرات، حيث تسعى السوق عادةً إلى الحصول على امتياز في الأسعار قبل المزادات.

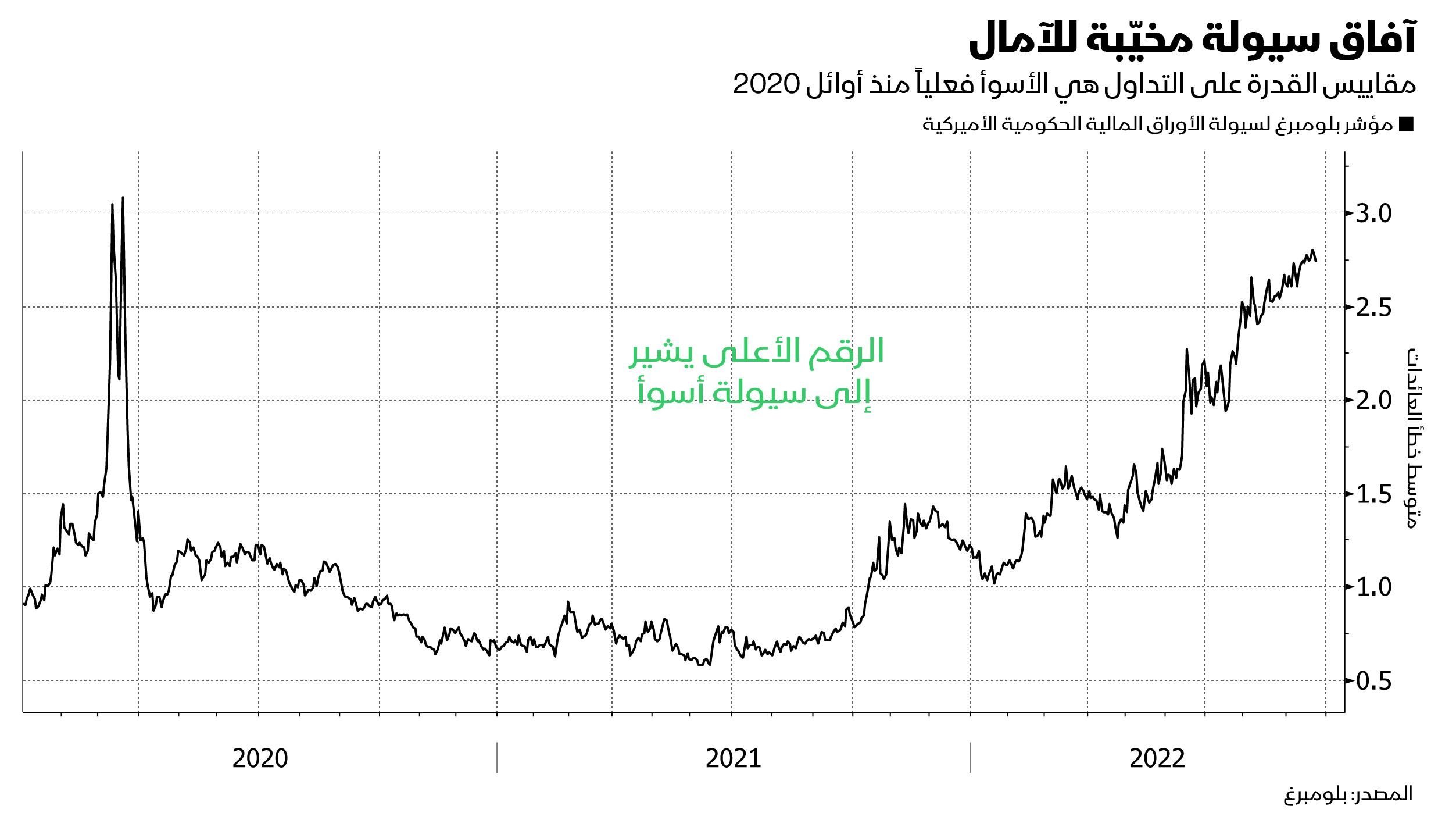

وسيصادف الأسبوع أيضاً نهاية الشهر والربع الحاليين، وعادةً ما يكون هذا هو وقت تقلّص السيولة والتقلبات المرتفعة حيث يقوم مديرو الأموال بتعديل حيازاتهم.

مؤشر الخزانة الواسع طغت عليه الخسائر المتصاعدة ويتجه نحو الانخفاض بأكثر من 2.7% في سبتمبر، وهو الأسوأ منذ أبريل، حيث انخفض بذلك بـ12% هذا العام.

قال سكيبا أندرزيج، رئيس فريق "بلوباي" (BlueBay) للدخل الثابت الأميركي في "آر بي سي غلوبال أسيت مانجمنت" (RBC Global Asset Management)، الذي يبدي حذراً بشأن التعرض لمخاطر طويلة الأمد: "سواء كان معدل ذروة الفائدة عند 4.6% أو أكبر من ذلك، فهو أمر يعتمد على اتجاه التضخم. السوق مرهونة بالكامل لبيانات التضخم الواردة، وبينما نرى أن التضخم سينخفض، فإن درجة الثقة في هذه التوقعات منخفضة".