حفاظاً على ربحيتها.. بنوك مصر بصدد تمرير زيادة الاحتياطي الإلزامي إلى العملاء

مصرفيون يتوقعون لـ"الشرق" رفع الفائدة على الإقراض وخفضها على الودائع وزيادة العمولات

09:35 صباحاً 28 سبتمبر 2022 حدثت فى 07:21 مساءً 17 نوفمبر 2023

القاهرة - إيهاب فاروق

المصدر: الشرق

تعديل مقياس القراءة

يتوقع مصرفيون ومحللون ماليون أن تتأثر ربحية البنوك المصرية، وإن بنسب متفاوتة، نتيجة قرار البنك المركزي المصري بزيادة نسبة الاحتياطي النقدي التي تلتزم البنوك بالاحتفاظ بها لديه، لتصبح 18% بدلاً من 14%، إلاّ في حالة اتجاهها لرفع الفائدة على الإقراض وزيادة العمولات.

يطمح "المركزي" من قراره، الذي سيدخل حيز التنفيذ منتصف الأسبوع المقبل، امتصاص نحو 150 مليار جنيه من السيولة الفائضة بالسوق المصرفية والمقدرة بنحو 600 مليار جنيه.

آلن سانديب، رئيس البحوث في "نعيم المالية"، يتوقع أن يحدث "تآكل في هامش الفائدة الصافي لدى البنوك بنحو 0.5% تأثراً بقرار البنك المركزي".

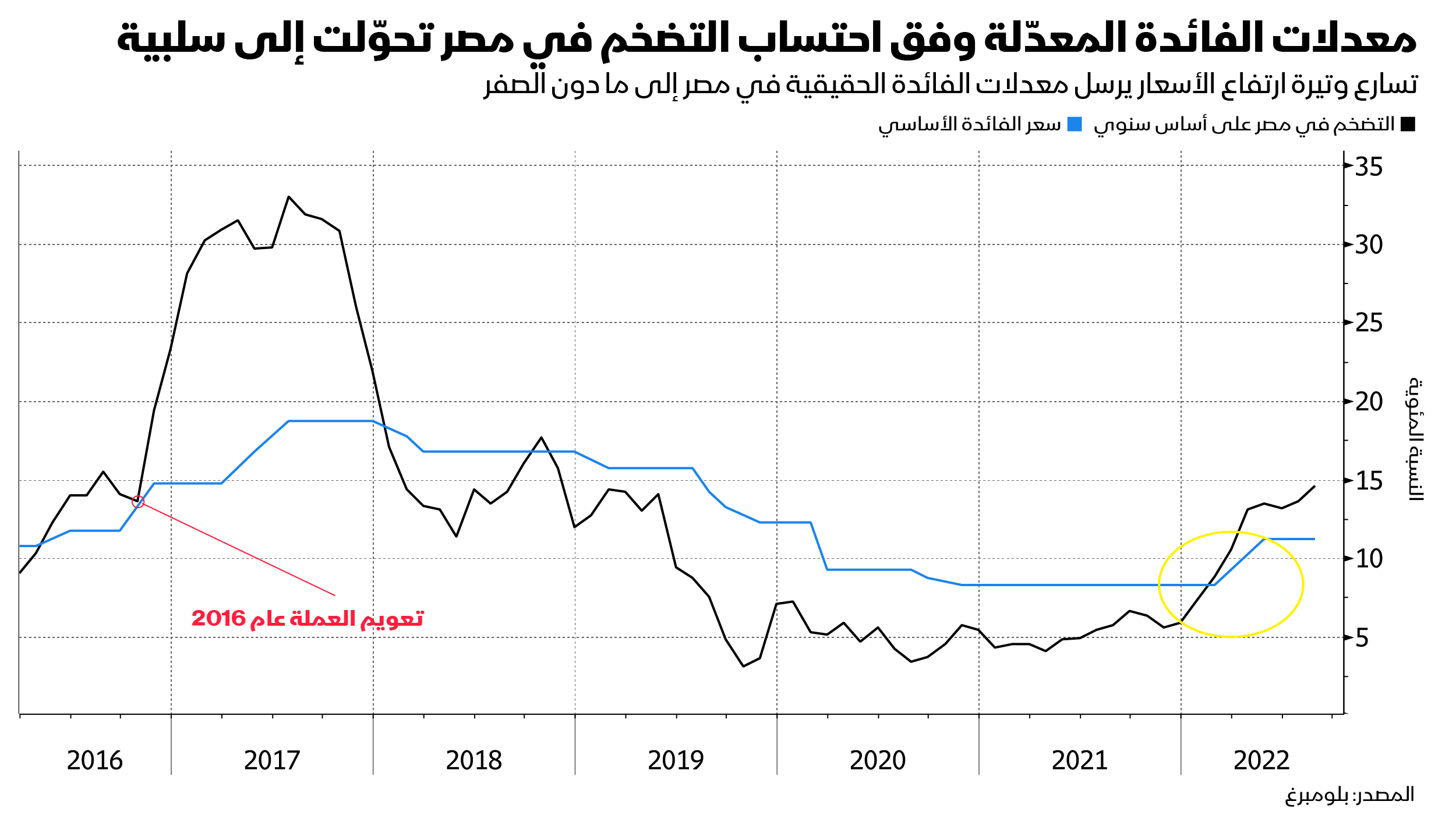

الاحتياطي الإلزامي، إلى جانب دوره الرئيسي في استقرار النشاط المصرفي والحفاظ على ودائع العملاء، هو إحدى الأدوات التي تلجأ البنوك المركزية استثنائياً إليها للتحكم في السيولة بالسوق دون الحاجة لرفع أسعار الفائدة لتحجيم التضخم.

قرارات التشديد النقدي السابقة "مازال تأثيرها ينتقل للاقتصاد"

أبقى البنك المركزي المصري، الخميس الماضي، أسعار الفائدة دون تغيير، خلال اجتماعه السادس في 2022. مخالفاً بذلك توقُّعات الاقتصاديين التي كانت بمعظمها تُشير إلى رفعٍ بمقدار 100 نقطة، ليلقي بالكرة في ساحة القطاع المصرفي بدلاً من زيادة أسعار الفائدة بشكل مباشر وإثقال كاهل الحكومة بالديون.

يأتي هذا في الوقت الذي شهد زيادة صافي إقراض "المركزي" للحكومة بنحو 226 مليار جنيه منذ نهاية فبراير الماضي حتى نهاية أغسطس، ما أسهم بصورة مباشرة بزيادة السيولة النقدية بنحو 30%.

الأعلى على الإطلاق.. البنوك المصرية تعرض 642 مليار جنيه سيولة على"المركزي"

ترى أماني شعبان، محللة قطاع البنوك في "برايم المالية"، أن قرار البنك المركزي "سيكون له تأثير سلبي على البنوك لأنه يخفّض من الأموال المتاحة للإقراض، وبالتالي ينعكس على ربحية البنوك". لكنها تشير إلى أنه "سيتم تعويض هذا الأثر من خلال التوقعات الموجودة برفع أسعار الفائدة قبل نهاية العام، وزيادة عوائد أذون الخزانة".

شعبان أضافت أن التأثير سيختلف من بنك لآخر، وفقاً لحجم الودائع المعرّضة لنسبة الاحتياطي الإلزامي ونسبة العائد الفعلي لكل بنك، وبرأيها فإن "أكثر البنوك المتضررة من القرار، ستكون "المصري الخليجي"، و"بنك قناة السويس"، و"المصري لتنمية الصادرات". أمّا البنوك الأقل تأثراً، فستكون "التجاري الدولي"، و"قطر الوطني"، و"فيصل الإسلامي" و"كريدي أغريكول".

رغم التأثير السلبي المتوقع لرفع الاحتياطي الإلزامي، إلاّ أن شعبان تؤكد أن أداء البنوك المصرية "سيستمر بقوة خلال النصف الثاني من هذا العام، بدعم من الانخفاض المتوقع لسعر الجنيه والزيادة المرتقبة لأسعار الفائدة، وستستفيد من ذلك بشكلٍ خاص البنوك التي لديها محفظة قوية من العملة الأجنبية".

سجل متوسط سعر العملة المصرية أدنى مستوياته على الإطلاق، ليصل إلى 19.54 جنيه مقابل الدولار، بحسب بيانات البنك المركزي المصري، وسط زيادة الطلب على العملة الصعبة، وتأخر الحكومة في إبرام اتفاقية تمويل جديدة مع صندوق النقد الدولي.

الجنيه المصري يهبط لأدنى مستوى على الإطلاق مقابل الدولار

تحرك البنوك

هاني جنينة، المحلل الاقتصادي والمحاضر بالجامعة الأميركية بالقاهرة، يرى أن البنوك لن تتأثر بالقرار لأنها عادةً "ما تمرر هذه الزيادة إلي العملاء، سواء من خلال خفض الفائدة على الودائع، أو رفعها على الإقراض، وزيادة الرسوم والعمولات".

وتتفق معه رضوى السويفي، رئيسة البحوث في "الأهلي فاروس"، على أن "البنوك ستمرّر أي تآكل لهوامش ربحيتها إلى العملاء، إلى جانب تحمّلها جزءاً من ذلك".

السويفي لفتت إلى أنه عندما رفع "المركزي" الاحتياطي الإلزامي في أكتوبر 2017، لجأت البنوك حينها إلى خفض معدلات الفائدة على الودائع بشكل طفيف. ورغم ذلك، ظهر ضغط على صافي هوامش الفائدة بالبنوك خلال الربع الأخير من العام والأول من 2018.

وأوضح لـ"الشرق" ثلاثة مصرفيين في بنوك حكومية وخاصة، رافضين الإفصاح عن أسمائهم نظراً لحساسية الموضوع، أنهم الآن في مرحلة "حصر عمليات الإقراض التي قامت بها البنوك لتحديد متوسط تكلفة الأموال في ضوء قرار المركزي بزيادة الاحتياطي الإلزامي، وإن الأقرب هو الاتجاه لرفع العائد على الإقراض أعلى من سعر "الكوريدور"، بجانب زيادة عمولات ورسوم الإيداع والإقراض".