وقت شراء الأسهم عند القاع يقترب بسرعة في الولايات المتحدة

نظرة المستثمرين لما بعد ركود الاقتصاد العالمي في مسح "ماركت لايف بالس"

03:02 مساءً 17 أكتوبر 2022 حدثت فى 10:46 صباحاً 01 ديسمبر 2023

المصدر: بلومبرغ

تعديل مقياس القراءة

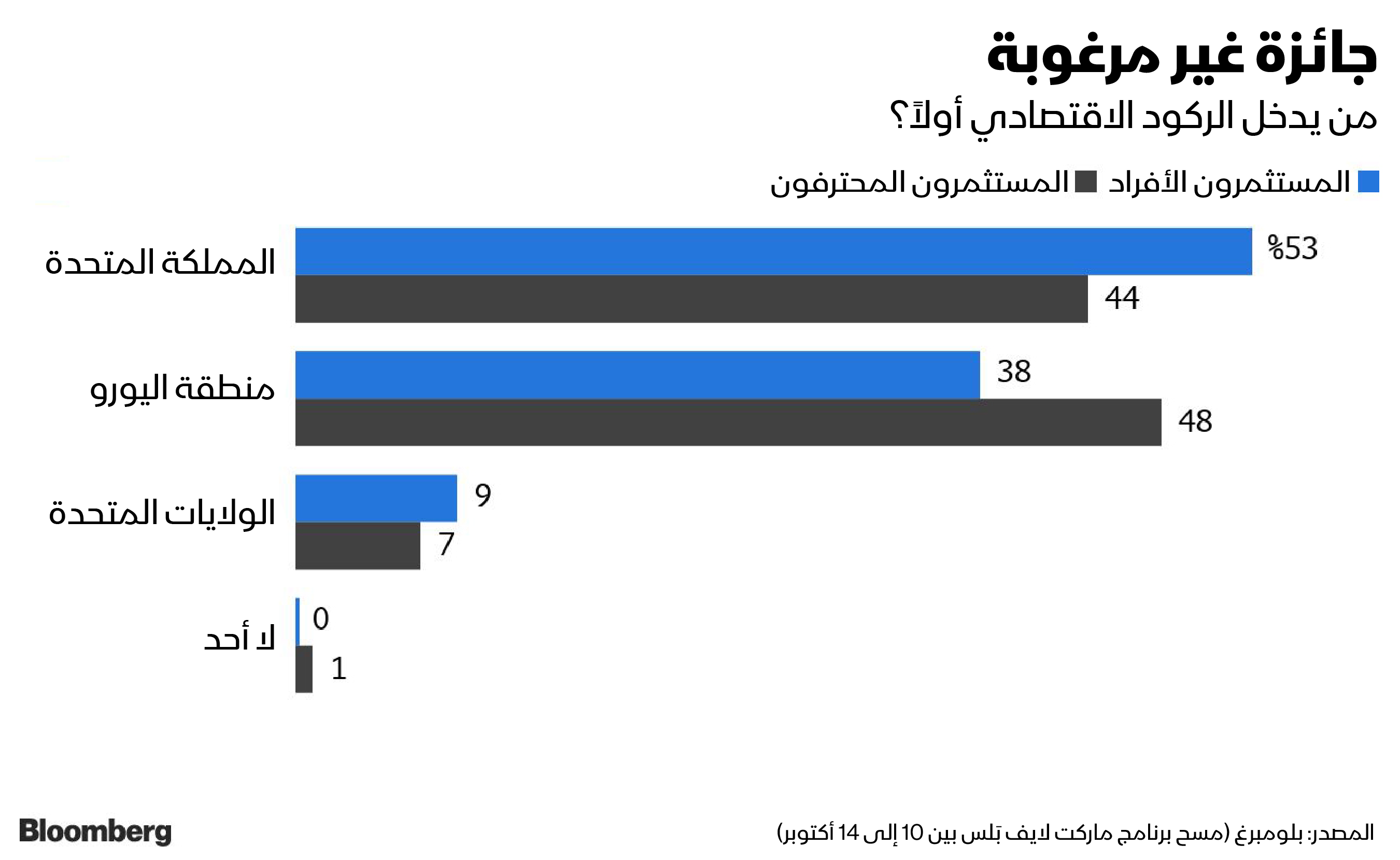

يتطلع المستثمرون إلى ما بعد ركود الاقتصاد العالمي الوشيك ويرون أن بلدا معينا –وأسواقه المالية– سيخرج بوصفه أقوى من يعبر إلى الجانب الآخر، ذلك أن أسهم الولايات المتحدة وسنداتها ستقود مسار الخروج من موجة الاضطرابات الحالية في الأسواق، وفق آراء المشاركين في آخر مسح أجراه برنامج "ماركت لايف بالس" (MLIV Pulse) على تلفزيون "بلومبرغ". وفي نفس الوقت، يعتقد المشاركون في هذا المسح أن خطر أول من سيسقط في هاوية الأزمة يتساوى تقريباً بين المملكة المتحدة ومنطقة اليورو.

ويتوقع نحو 47% من 452 مشاركاً أدلوا بآرائهم في المسح أن تفوز المملكة المتحدة بتلك الجائزة غير المرغوبة، بما قد يعكس زيادة المخاطر التي تواجه الاستقرار المالي في ذلك البلد، مقارنة مع 45% توقعوا وقوع الأزمة أولاً في أوروبا. ولم يتوقع سقوط اقتصاد الولايات المتحدة في الركود أولاً إلا 7% فقط من المشاركين. كما تتعرض الثروة وعدم المساواة في الدخل إلى مجموعة مختلفة من المخاطر بسبب كل من تعافي الاقتصاد الأميركي من ناحية وطول أمد الأزمة في أوروبا الناحية الأخرى.

دقات طبول الركود تتعالى مع تباطؤ أرباح الشركات وضعف الاقتصاد الأميركي

الحرب وأزمة الطاقة

تعكس الفجوة بين جانبي الأطلنطي تأثير الحرب في أوكرانيا وأزمة نقص الطاقة بزيادة الضغوط الاقتصادية طويلة الأجل في مختلف أرجاء أوروبا والتي يضعف تأثيرها في الولايات المتحدة. ومع ذلك، أشار مستثمرون إلى أن الاحتياطي الفيدرالي الأميركي يرجح أن يوقف دورة زيادة أسعار الفائدة أولاً، ونفس النسبة تقريباً رجحوا ذلك عند البنك المركزي الأوروبي أو بنك إنجلترا.

علاوة على ذلك، أشار المسح أيضاً إلى أن أي أزمة اقتصادية قد تصبح في النهاية أزمة طويلة وعنيفة ومرهقة بالنسبة لأوروبا والمملكة المتحدة– بينما قالت غالبية ساحقة من المستثمرين، بنسبة 69%، إن الولايات المتحدة سوف تجتاز العاصفة في حال أفضل من غيرها، وستظهر بوصفها الفائزة نسبياً بين الاقتصادات الكبرى من سلسلة الأزمات التي شهدها العام الحالي.

من يتعافى أولاً؟

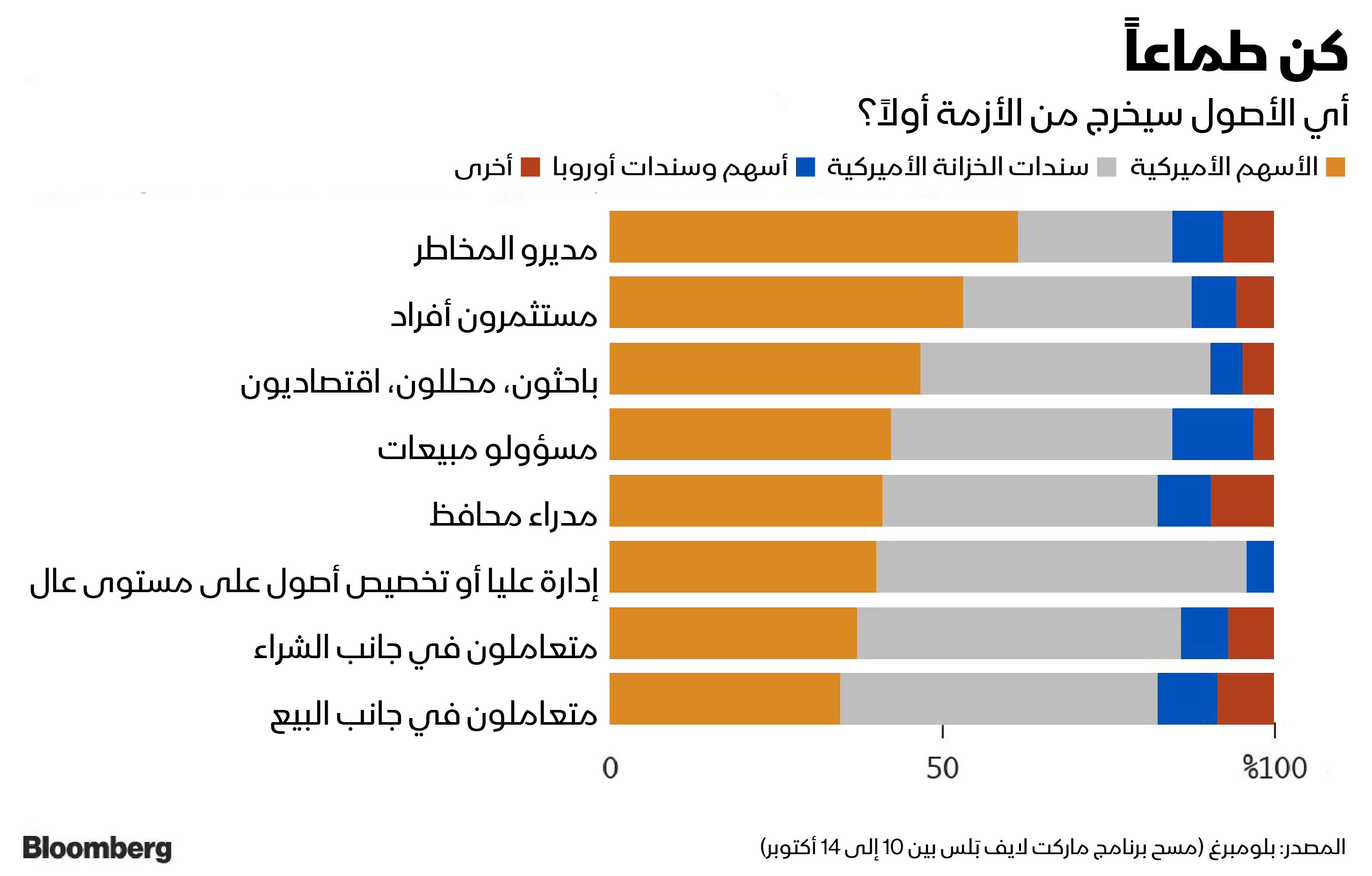

يسلط المسح الضوء على نتائج ذلك الواضحة على تخصيص الأصول. فنحو 86% من المستثمرين يتوقعون تعافي أسواق الولايات المتحدة أولاً، مع تفضيل المشاركين الاستثمار في الأسهم قليلاً بالمقارنة مع الاستثمار في السندات.

تشير هذه النتائج إلى أن العائد الإضافي أو العلاوة التي تمتاز بها الأسهم في الولايات المتحدة سوف تظل قائمة– وتشير أيضا إلى أن المستثمرين مستعدون للعودة زرافات إلى سوق سندات الخزانة الأميركية عندما تتضح ذروة سياسة التقشف النقدي.

وقف التقشف النقدي

يوجد على الأقل ثلاثة أسباب محتملة يمكن أن تفسر لماذا يرجّح عدد كبير من المستثمرين أن تتوقف الولايات المتحدة عن رفع أسعار الفائدة أولا –بما يسمح بتعافي الاقتصاد وأسواق الأصول– رغم أن مخاطر الركود تزداد حدة في مناطق أخرى.

الأول هو المخاوف المتعلقة بالاستقرار المالي العالمي. ففي ضوء مكانة الدولار بوصفه عملة الاحتياطي الرئيسية في العالم، قد تكره الولايات المتحدة الاستمرار في رفع أسعار الفائدة أمام تصاعد الاضطراب في الأسواق العالمية، حتى وإن كان مركزها الرئيسي خارج الولايات المتحدة نفسها.

وينبغي أن نضع في اعتبارنا فكرة ثانية هي أن الاحتياطي الفيدرالي الأميركي هو الذي بدأ قبل غيره في زيادة أسعار الفائدة بنسب كبيرة وبشكل عنيف، مما يشير إلى أنه سينجز مهمته قبل غيره من البنوك المركزية أيضاً. وتعزّز تلك الفكرة بيانات المسح، إذ إن غالبية من المستثمرين يرون أن الولايات المتحدة على الأرجح سوف تضع نهاية لارتفاع التضخم.

مستشاران اقتصاديان لـ"بايدن": معركة "الفيدرالي" ضد التضخم بدأت تؤتي ثمارها

أما السبب الثالث المهم للاعتقاد بأن الاحتياطي الفيدرالي قد يتوقف قبل غيره عن زيادة أسعار الفائدة فهو ببساطة أن البنك أعلن ذلك بنفسه. فقد بث البنك المركزي للولايات المتحدة رسالة برغبته في الاستباق برفع أسعار الفائدة حتى يستطيع أن يتماسك لفترة طويلة، عند مستوى مقيد، يبدأ أوائل العام القادم. ولم يفصح البنك المركزي الأوروبي ولا بنك إنجلترا بمثل هذه الصراحة عن توجههما المستقبلي.

فجوة الثروة والدخول

كشف المسح عن بعض الفوارق المثيرة بين المستثمرين الأفراد ومؤسسات الاستثمار. مثال ذلك أن المستثمرين الأفراد فضلوا الأسهم على السندات في الولايات المتحدة، بما يشير إلى أن عقلية شراء الأصول عند بلوغها القاع لم تتعرض لانهيار دائم بسبب الهبوط الأخير في أسواق الأسهم. وقد مال المستثمرون الأفراد أيضاً إلى ترجيح أن المملكة المتحدة سوف تدخل في ركود اقتصادي قبل غيرها.

أحد الأمور التي ينبغي التفكير فيها هو عدم المساواة. فربما يكون اتساع الفجوة بين الدخول وفي الثروات هو الخطر (غير المعلن) الذي يواجه الولايات المتحدة إذا تحققت نتائج هذا المسح. فقد وجهت زيادة الاحتياطي الفيدرالي لأسعار الفائدة أعنف ضرباتها إلى القطاعات الاقتصادية التي تتسم بحساسية خاصة تجاه سعر الفائدة مثل قطاع الإسكان، حتى اضطر فعلياً بعض الذين كان يحتمل أن يمتلكوا منازل للمرة الأولى إلى التخلي عن فكرة تكوين ثروة عبر شرائها والاكتفاء بالإيجار.

مسؤولو الاحتياطي الفيدرالي يتطلعون لرفع الفائدة إلى مستويات أعلى مما هو متوقع

كذلك، فإن هدف البنك المركزي الصريح هو تبريد نشاط الاقتصاد عن طريق إضعاف سوق العمل. وإذا تحقق ذلك، بينما تتعافى أسواق المال بالولايات المتحدة قبل غيرها، فقد يؤدي إلى تفاقم الفجوة بين الثروات. وسوف تتم مقارنة الارتفاع في قيمة الأصول المالية –التي تتركز ملكيتها عند الأسر الثرية– ومقابلتها بتدهور دخول العمال من الأجور، ودخول المستأجرين بسبب ارتفاع أسعار الفائدة.

ولا يرجح أن تفلت أوروبا والمملكة المتحدة من تفاقم ظاهرة عدم المساواة، ففي حين تنخفض قيمة ثروة الجميع تقريباً عندما تقع الأزمة، فإن أقل الناس ثروة هم غالبا أكبر الخاسرين. وكذلك تكون حالات الركود التضخمي هي الأسوأ من غيرها، بسبب أن التضخم في الواقع هو ضريبة تنازلية– تضرب الأفقر الذي ينفق الجانب الأكبر من دخله القابل للإنفاق.

التضخم في أوروبا

تبنّى المشاركون في المسح موقفاً أشد تشاؤماً بشأن قدرة المملكة المتحدة ومنطقة اليورو على وضع الزيادة في تكلفة المعيشة تحت السيطرة، إذ أن 11% و16% فقط على الترتيب يتوقعون نجاح بنك إنجلترا والبنك المركزي الأوروبي في القضاء على ارتفاع التضخم في عام 2023.

في المملكة المتحدة ربما يعاني أصحاب الدخول المتوسطة خاصة من فترة عصيبة، إذا صحت آراء 73% من المشاركين في المسح الذين يعتقدون أن البلاد سوف تواجه أزمة عقارية في السنة القادمة. فالعقارات السكنية قاطرة هائلة في تأثيرها على الثروة، وانخفاض أسعار المنازل يميل إلى عرقلة أي نوع من تسرب عوائد الاقتصاد إلى القطاعات الباقية. وربما ينتج عن ذلك تدهور في مستوى عدم المساواة نحو الأسوأ حتى برغم تعرض شريحة متوسطي الدخل لانخفاض أسعار الأصول.

حكمة وارن بافيت

رغم ذلك، يستدعي المسح إلى الأذهان في النهاية مقولة وارن بافيت: "سوف أدلك كيف تصبح غنياً. أغلق الأبواب. تمسك بالخوف عندما يسيطر الطمع على الآخرين، وكن طماعاً عندما يخاف الآخرون".

بالنسبة لمن يحاولون الاستفادة من الأداء الفائق للاقتصاد وأسواق الأصول في الولايات المتحدة، فإن توقيت تلك المحاولة ليس بعد وضوح المسار، وإنما عند انتشار وهيمنة الخوف وبلوغ السياسة التقشفية ذروتها.

هكذا، يظهر من قراءة معينة لنتائج المسح الإجمالية أنه: عند نقطة معينة سيصبح منطقيا شراء الأسهم عند القاع في الولايات المتحدة –في وقت أقرب كثيراً من المملكة المتحدة أو أوروبا– حتى إن لم يكن هذا الوقت هو الآن بالتحديد.