"أوراكل" تبيع سندات بـ7 مليارات دولار لتمويل شراء "سيرنر"

شركة البرمجيات تطرح الديون على 4 شرائح بعائد على الأوراق الأطول أجلاً يفوق سندات الخزانة بـ2.55%

10:25 صباحاً 08 نوفمبر 2022 حدثت فى 07:39 مساءً 28 نوفمبر 2023

المصدر: بلومبرغ

تعديل مقياس القراءة

تعتبر شركة "أوراكل" أحدث المغتنمين لتعافي سوق الائتمان، إذ باعت سندات بقيمة 7 مليارات دولار للمساعدة في تمويل استحواذها على شركة تزويد أنظمة السجلات الطبية "سيرنر".

تطرح شركة تصنيع البرمجيات السندات عبر ما يصل إلى 4 شرائح، بحسب شخص مطلع على الأمر، وسيبلغ العائد على الجزء الأطول من الطرح، لأجل 30 عاماً، 2.55% فوق عائدات سندات الخزانة الأميركية عقب مناقشات سابقة حول 3.1 نقطة مئوية، حسبما قال الشخص الذي طلب عدم الإفصاح عن هويته نظراً لسرية التفاصيل.

أعلنت "أوراكل"، علاوة على بيع السندات، أنها رفعت أيضاً حجم قرض سابق محدد الأجل بقيمة 4.4 مليار دولار بمقدار 1.3 مليار دولار. ستساهم الحصيلة الإضافية في تسديد قرض مرحلي استخدم في تمويل الاستحواذ على "سيرنر"، بحسب بيان مقدم لجهات تنظيمية.

تمويل الديون المرحلية

جرى تمويل عملية الاستحواذ على "سيرنر" بالأساس بـ15.7 مليار دولار تقريباً من خلال ما يعرف بديون القروض المرحلية المُقدمة من مجموعة من المصارف، وعادة يعاد تمويل هذه النوعية من الديون بتحويلها لسندات وقروض أطول أجلاً. اقترضت أوراكل في وقت لاحق 4.4 مليار دولار تقريباً عن طريق اتفاق قرض محدد الأجل، مستخدمة إياه في تقليص التسهيلات المرحلية، ما يعني أنها قد تضطر لجمع أموال أقل من سوق سندات الشركات.

"أوراكل" تستحوذ على "سيرنر" مقابل 28.3 مليار دولار في خطوة جريئة نحو القطاع الصحي

ستسدد حصيلة بيع السندات مسبقاً ديونها (أوراكل) بموجب تسهيلات التمويل المرحلية التي اقترضتها في وقت سابق من العام الجاري من أجل تمويل الصفقة. ومع بيع السندات والحصيلة المضافة للقرض محدد الأجل، يتبقى 3 مليارات دولار تقريباً من القرض المرحلي لتمويلها عبر سوق السندات.

وافقت الشركة، ومقرها بأوستن في ولاية تكساس، في الأساس على شراء "سيرنر" مقابل 28 مليار دولار في ديسمبر المقبل، في صفقة تُسدد نقداً بالكامل ستوسع من قاعدة عملائها في قطاع الرعاية الصحية وتدعم أعمال الحوسبة السحابية وقواعد البيانات.

أوضحت بايلور لانكستر صامويل، نائبة رئيس وحدة الدخل الثابت في "أميرانت إنفستمنتس" (Amerant Investments)، في رد عن طريق البريد الإلكتروني على أسئلة: "تعتبر صفقة (أوراكل) الحالية منتظرة منذ شهور، ونتوقع مشاركة جيدة من مؤسسات الاستثمار رغم أنها شركة كانت لا تولي اهتماماً كبيراً للحفاظ على ملف تصنيفها الائتماني".

قطاع قوي

تابعت صامويل: "حتى 2020، حازت (أوراكل) على تصنيف ائتماني مرتفع عند (A)، ومع صفقة (سيرنر)، هناك قدر من التهديد من أن تصنيف الشركة قد يقترب من (بي بي بي) وهو أدنى درجة من التصنيف الاستثماري".

ويوم الاثنين، خفضت وكالة "فيتش" للتصنيف الائتماني تصنيف "أوراكل" إلى "BBB" من "BBB +"، وصنفت السندات غير المضمونة الجديدة عند درجة "BBB"، كما فعلت وكالة "ستاندرد أند بورز".

طرح "أوراكل" سندات بـ15 مليار دولار يستجلب خفض تصنيفها الائتماني

أضافت لانكستر صمويل: "يبدو أن التسعير الأولي يحظى بميزة جيدة مقارنة بالسندات القائمة، وما زالت شركات التكنولوجيا ذات رؤوس الأموال الضخمة قطاعاً قوياً من منظور ائتماني".

يدير عملية بيع سندات "أوراكل" "سيتي غروب" و"بنك أوف أميركا" و"غولدمان ساكس غروب" و"إتش إس بي سي هولدينغز" و"جيه بي مورغان"، حسبما قال الشخص.

يوم مكتظ

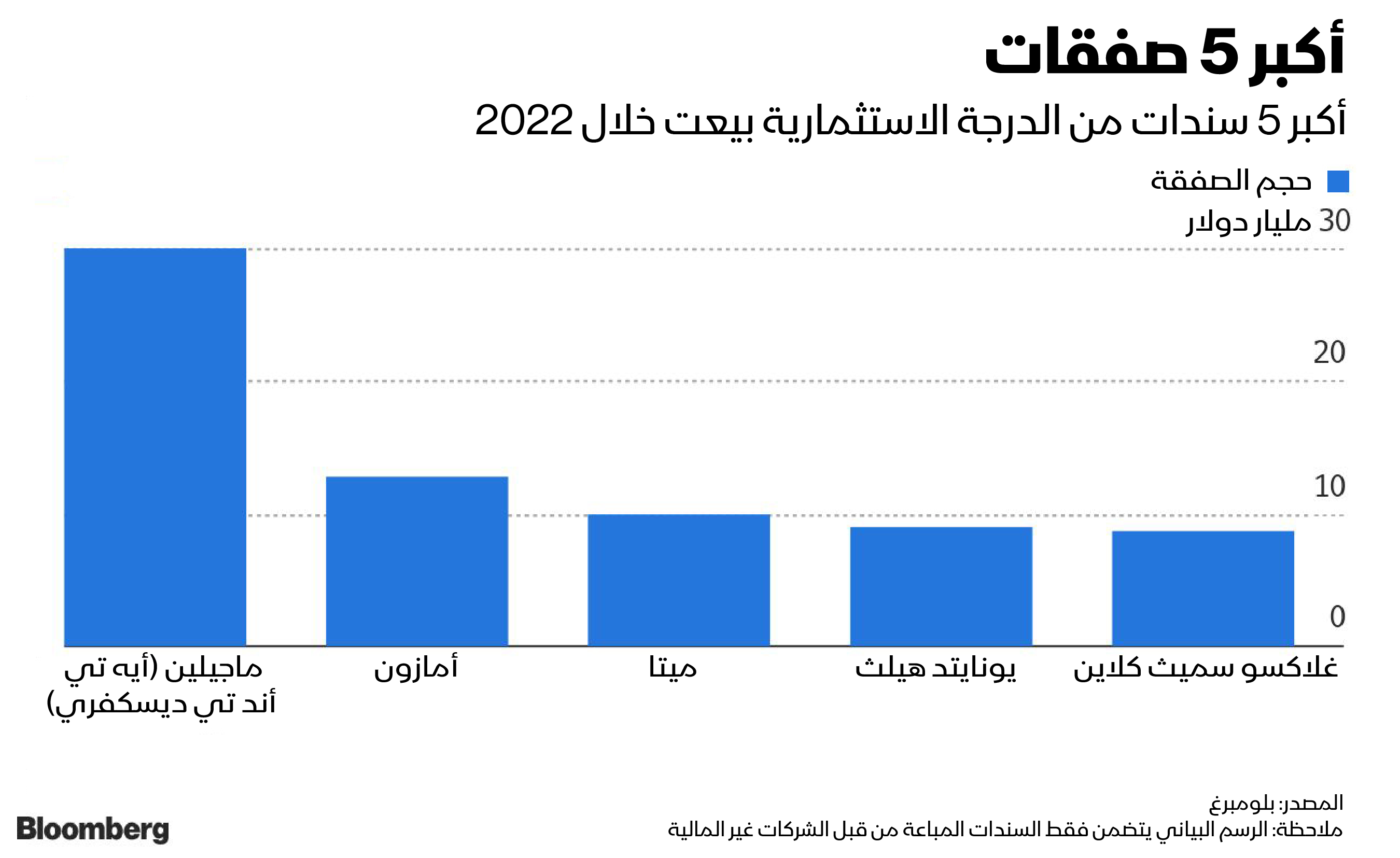

كانت "أوراكل" بين 15 شركة باعت ديوناً من الفئة الاستثمارية يوم الاثنين، ما جعله اليوم الأكثر اكتظاظاً في هذه السوق من حيث عدد الصفقات منذ عيد العمال في سبتمبر الماضي.

استفادت الشركات من هدوء تقلبات سوق الائتمان في الأسابيع الماضية وأصدرت صفقات جديدة، وخلال الأسبوع الماضي، استغلت العديد من البنوك الفرصة للتخلص من بعض الديون الأعلى خطورة المستخدمة في تمويل شراء الشركات والاستحواذات.

يوم الجمعة، أطلقت شركة "أوبن تيكست" الكندية عملية بيع قرض بقيمة تناهز 3.1 مليار دولار لتمويل استحواذها على شركة البرمجيات البريطانية، "مايكرو فوكس إنترناشيونال". في وقت سابق من نفس ذلك الأسبوع، بدأت البنوك عملية بيع ديون تصل قيمتها لـ2.4 مليار دولار للمساهمة في تمويل شراء شركة "أبولو غلوبال مانجمنت" لشركة "تينيكو" لصناعة قطع غيار السيارات، والتي كانت المجموعة قد تخلت في السابق عن تمويلها بنفسها.