هل ستؤجج مجابهة سقف الديون مخاطر الركود في الولايات المتحدة؟

لعبة عض الأصابع حول السماح برفع سقف الاقتراض الحكومي قد تؤدي لتراجع اقتصادي أكبر

06:14 صباحاً 16 نوفمبر 2022 حدثت فى 05:19 مساءً 17 نوفمبر 2023

المصدر: بلومبرغ

تعديل مقياس القراءة

لم يُرض اقتصاد 2022 الأميركيين وتتهدد سيطرة الجمهوريين على مجلس النواب اقتصاد العام المقبل بأن يكون أسوأ منه. قد يعني فوز الحزب الجمهوري بأغلبية مقاعد المجلس بعد الانتخابات النصفية هذا الشهر، ولو كان ذلك بهامش أقل من توقعات المتنبئين، دعماً حكومياً أقل إن أفضت زيادات الاحتياطي الفيدرالي الحادة في أسعار الفائدة بغرض القضاء على أعلى معدل تضخم منذ جيل إلى ركود. ليس هذا فحسب، بل يهدد الصراع على سقف الدين الفيدرالي بتعميق التراجع المحتمل.

قال جيمس نايتلي كبير الاقتصاديين الدوليين لدى "آي إن جي" (ING): "عادةً ما يود المرء أن يظن أن الحكومات ستكون في وضع يمكنها من تقديم بعض المساعدة والدعم للأسر والشركات في الأوقات الاقتصادية بالغة الصعوبة. لكن نظراً للطبيعة الحزبية للسياسة، يبدو هذا غير مرجح".

كان شبح الاقتصاد يخيم بشكل كبير على أفق الانتخابات النصفية مع ارتفاع أسعار الغذاء والوقود، وتصدر قائمة اهتمامات الناخبين في استطلاعات الرأي قبل الانتخابات تكراراً. لكن أسرع تضخم خلال جيل لم يثبت أنه كافٍ ليوفر للجمهوريين الموجة التي توقعوها. أشارت استطلاعات الرأي أن قضايا أخرى مثل الإجهاض ربما حالت دون تحقيق الحزب الجمهوري لمكاسب أكبر.

إعاقة خطة بايدن

قد تمنع النتيجة الديمقراطيين والرئيس جو بايدن من المضي قدماً في جدول أعمالهم الاقتصادي. أشار الجمهوريون تكراراً إلى خطة بايدن للإنقاذ والتي تبلغ قيمتها 1.9 تريليون دولار مع الإنفاق الحكومي الآخر على أنهما سببان رئيسيان للتضخم.

سيحل أكبر تهديد للاقتصاد العام المقبل، وهو الوقت الذي يتوقع فيه كثيرون في وول ستريت دخول الولايات المتحدة في حالة الركود. يقول عديد من الاقتصاديين إن سياسة حافة الهاوية حول سقف الديون، وهو أقصى مبلغ يمكن للأمة اقتراضه للإيفاء بالتزاماتها القانونية الحالية، قد يزيد من حالة عدم اليقين ويعمّق الانكماش. قال روبرت دينت كبير اقتصاديي الولايات المتحدة لدى "نومورا سيكيوريتيز" (Nomura Securities): "نتوقع حدوث تقلبات متعلقة بحد الدين وتقلبات متعلقة بإغلاق الحكومة وتخفيضات محتملة في الإنفاق بدلاً من الدعم المالي".

مجلس الشيوخ الأميركي يقر مشروع قانون لتجنب إغلاق الحكومة ويرسله إلى مجلس النواب

يتوقع دينت كنتيجة جزئية لذلك حدوث ركود لن يكون قصيراً ولا سطحياً. يرى محلل بنك الاحتياطي الفيدرالي السابق في نيويورك أن التراجع يبدأ في الربع الحالي ويستمر لمدة 15 شهراً وسيرفع معدل البطالة من 3.7% الآن إلى 6.4% في 2024. قد يعني هذا الاحتمال فقدان ملايين الأميركيين لوظائفهم. تبدو آنا وونغ وأندرو هوسبي من "بلومبرغ إيكونوميكس" متشائمين أيضاً بشأن آفاق الاقتصاد إن تابع الجمهوريون لعبة التحدي حول حد الديون. كتبا في مذكرة بتاريخ 8 نوفمبر: "إن فاز الجمهوريون في مجلس النواب واحتفظ الديمقراطيون بمجلس الشيوخ، فإننا نتصور حزباً جمهورياً أكثر جرأة في الدعوة لخفض الإنفاق كشرط مسبق للاتفاق على رفع سقف الديون. قد نشهد ارتفاعاً في تكاليف الاقتراض ما سيؤدي لقلب الاقتصاد من ركود قصير ومعتدل في العام المقبل إلى شيء أكثر ضرراً".

خطر انكماش أكبر

رُفع سقف الدين عدة مرات مع مرور السنوات كما تضخم الدين الحكومي طيلة فترة الوباء، وقال القادة الجمهوريون الرئيسيون في مجلس النواب إنهم يريدون استخدام مفاوضات سقف الدين العام المقبل لتنفيذ تغييرات في الضمان الاجتماعي وأهلية الرعاية الطبية والحد الأقصى للإنفاق ومتطلبات شبكة الأمان.

لماذا قد تبدأ الخزانة الأميركية في إعادة شراء سنداتها؟

ما يزال الموعد النهائي لاتخاذ قرار حول سقف الدين غير واضح، لكن تقديرات بلومبرغ إنتليجنس تقول إنه يحتمل الوصول إلى الحد الأقصى الحالي البالغ 31.4 تريليون دولار في سبتمبر أو أكتوبر 2023. يتزامن هذا مع توقعات بلومبرغ إيكونوميكس بركود يبدأ في الربع الثالث من 2023. إن تحولت المواجهة لتصبح مدمرة كما حدث في 2011، فقد تجعل حالة عدم اليقين المتزايدة الانكماش أكبر بمرتين، برأي وونغ وهوسبي. كما قد يؤدي الصراع على سقف الديون لانخفاض الناتج المحلي الإجمالي 1.8% في النصف الثاني من العام المقبل، بدلاً من انخفاض 0.9% الذي يمثّل خط الأساس.

هل يعيد التاريخ نفسه؟

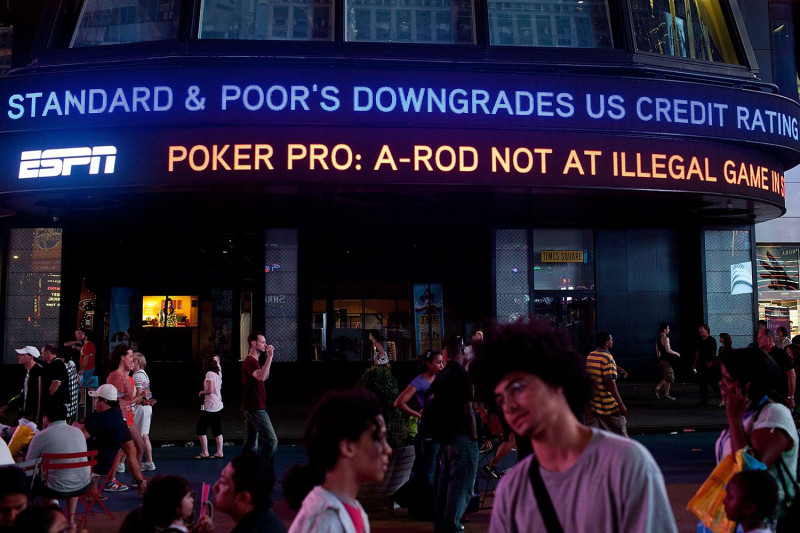

أشار عديد من الاقتصاديين في بحثهم عن أوجه التشابه التاريخية إلى أزمة سقف الدين لعام 2011، عندما طالب الحزب الجمهوري، الذي استعاد سيطرته على مجلس النواب في العام السابق لذلك، بأن يعرض الرئيس آنذاك باراك أوباما تخفيض العجز مقابل زيادة حد الدين. رغم التوصل إلى اتفاق في اللحظة الأخيرة، إلا أن الأسواق المالية العالمية تراجعت، واتخذت شركة "ستاندرد آند بورز" قراراً غير مسبوق بخفض تصنيف الديون السيادية للولايات المتحدة فارتفعت تكاليف الاقتراض الحكومي.

إن دفع الجدال في 2023 الولايات المتحدة نحو التخلف عن السداد، فسيكون ذلك أكثر ضرراً، كما حذّرت مذكرة بحثية صادرة من "أليانز" (Allianz) جاء فيها: "يمكن أن ترتفع أسعار الفائدة على سندات الخزانة بحدة، وقد تعاني أسواق المال الأميركية والعالمية من خسائر فادحة للغاية".

كان لانقسام الكونغرس في بدايات 2010 عواقب بعيدة المدى. تضمنت الفترة التي أعقبت الانتخابات النصفية لعام 2010 بعضاً من أقل الجلسات التشريعية إنتاجية في التاريخ الحديث، وشهدت سجالات سياسية فوضوية بين الحزبين حول الإنفاق الحكومي.

عدم يقين متعاظم

ارتفعت احتمالات حدوث ركود في الولايات المتحدة مع اقتراب موعد الانتخابات النصفية، حيث رفع بنك الاحتياطي الفيدرالي أسعار الفائدة بأسرع وتيرة منذ الثمانينات استجابةً للتضخم المستحكم. قال رئيس مجلس الاحتياطي الفيدرالي جيروم باول إنه ما يزال بإمكان الولايات المتحدة تجنب الركود، رغم اعترافه بضيق الوقت المتاح لذلك.

تفضّل شركات وول ستريت والمستثمرين عادة على المدى القصير الجمود التشريعي على اللوائح والضرائب الجديدة، ويمكن أن يساعد الإنفاق الحكومي الأقل على تهدئة الطلب، وهو أمر أساسي لكبح التضخم. لكن احتمالية انقسام الكونغرس، إضافة إلى المخاطر العالمية المتزايدة الآتية من روسيا والصين، تزيد من عدم اليقين. قد يؤدي عدم اتخاذ الكونغرس لإجراء إلى مزيد من الضغط على بنك الاحتياطي الفيدرالي لإخراج الاقتصاد من الركود، الذي قد يمثّل رفع أسعار الفائدة من جانب الاحتياطي الفيدرالي جزءاً كبيراً منه.

قال نايتلي من "آي إن جي": "إن دخلنا فترة ركود مؤلمة للغاية، فسيقع عبء تقديم الحوافز على عاتق بنك الاحتياطي الفيدرالي. لكنهم في البيئة عالية التضخم لن يكونوا في وضع يمكنهم من القيام بذلك بسرعة. لذا بالنسبة لي، هذا يعني أنه سيكون هناك مزيد من الرياح الاقتصادية المعاكسة جرّاء ذلك".