في محافظكم المالية.. لا تدعوا الأسماء الكبيرة تزاحم الشركات الصغيرة

بقلم: Nir Kaissar

المصدر: بلومبرغ - مقال رأي

07:37 صباحاً 21 يناير 2021 حدثت فى 05:14 مساءً 17 نوفمبر 2023

Nir Kaissar is a Bloomberg Opinion columnist covering the markets. He is the founder of Unison Advisors, an asset management firm. He has worked as a lawyer at Sullivan & Cromwell and a consultant at Ernst & Young.

تعديل مقياس القراءة

هناك حوالي 3700 شركة عامة في الولايات المتحدة، إلا أنَّ أغلب المستثمرين في الأسهم يتجاهلون الجميع، ويركِّزون فقط على الأسماء الكبيرة، وهو أمر غريب قليلاً، وإذا كان هدف المستثمرين - كما يدَّعون دائماً - هو تنويع محافظهم، أو الجمع بين مزيج من الأسهم بما يقدِّم أفضل عائد على المخاطر، أو إيجاد أفضل الشركات، فإنَّ غضَّ الطرف عن مساحات شاسعة من الأسواق ليس له معنى.

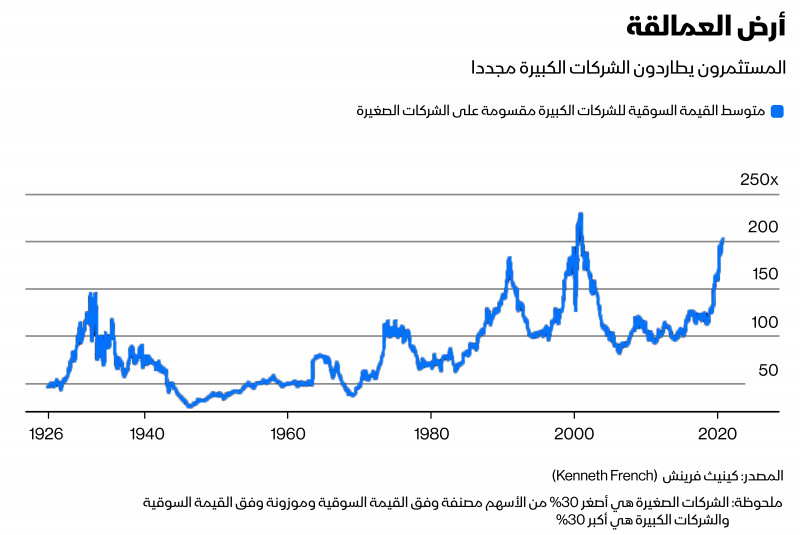

وفي الواقع، فإنَّ الأسماء الكبيرة نادراً ما كانت شائعة كما هي اليوم، وقد ضخَّ المستثمرون الأموال في العمالقة مثل "آبل إنك"، و"مايكروسوفت كورب"، و"أمازون دوت كوم"، و"فيسبوك"، و"ألفابيت" الشركة الأم لـ"جوجل"، ومؤخراً "تسلا إنك"، مما تسبَّب في تضخم قيمتهم السوقية نسبة إلى بقية القطاع، ونتيجة لذلك، تشكِّل الشركات الست حالياً أكثر من 40% من وزن مؤشر "ناسداك 100"، وحوالي ربع مؤشر "ستاندرد آند بورز 500"، مما يجعلهم يشكِّلون أثقل وزن لأكبر الشركات منذ 1980 على الأقل.

كما تهيمن الشركات الأكبر على مؤشرات السوق الأوسع، لأنَّ أغلبها أو على الأقل أشهرها يتمُّ تقدير وزنها وفقاً للقيمة السوقية لعدد أسهمها، وعلى سبيل المثال، يشكِّل أكبر 650 سهماً في مؤشر "راسل 3000" وفقاً للقيمة السوقية حوالي 90% من وزنه النسبي، وهو ما يفسر لماذا لا يختلف أداء "راسل 3000" منذ إطلاقه في 1979 عن أداء "ستاندرد آند بورز 500"، ولا يهم كيف تُقسِّمه، لأنَّ الشراء في السوق الأوسع هو رهان على اللاعبين الأكبر دائماً.

تحيز بلا داعي

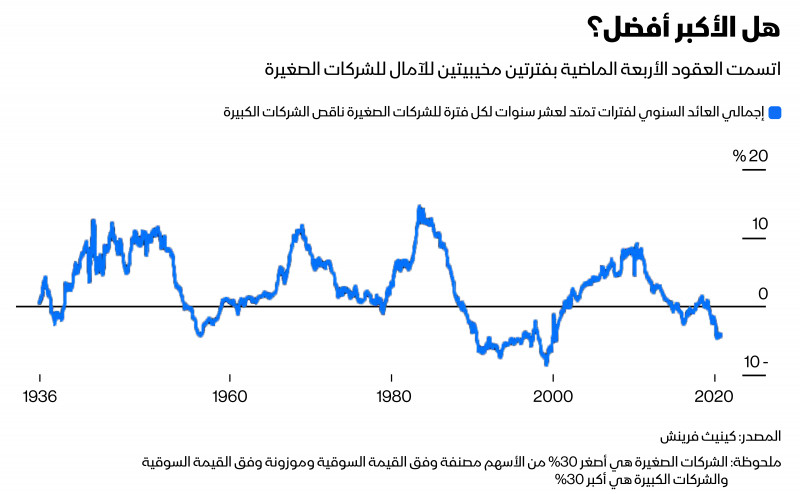

ويصبح التحيز تجاه الشركات الكبيرة أكثر غرابة خاصة عندما تعرف أنَّ الشركات الصغيرة تفوَّقت على الشركات الكبيرة تاريخياً، وتجاوزت أصغر 30% من الأسهم الأمريكية من ناحية القيمة السوقية أكبر 30% بنسبة 1.7% سنوياً منذ 1926 حتى أكتوبر، بما في ذلك توزيعات الأرباح، وفقاً للأرقام التي جمعها الأستاذ من كلية "دارتموث"، كين فرنش.

فلماذا إذاً يفضِّل المستثمرون الشركات الكبيرة على الصغيرة؟ أحد الأسباب - كما سيجيب سريعاً المتشككون في الشركات الصغيرة - هي أنَّها لا تتداول بالقدر الكافي، وبالتالي فإنَّها أكثر تكلفة في البيع والشراء، وهي تفصيلة تتجاهلها سجلات الاختبارات الخلفية (النماذج التنبؤية التي تقوم على البيانات التاريخية)، وتمحو تكاليف التداول الإضافية تلك أيَّ مميزات قدَّمتها الشركات الصغيرة تاريخياً.

خطِرة ولكن

وتعدُّ الشركات الصغيرة أيضاً أكثر خطورة؛ لأنَّها كما نعرف أصغر وأقل رسوخاً، وهذا ما يتضح في الأرقام، فأسهم الشركات الصغيرة أكثر تقلباً بنسبة 60% عن الشركات الكبيرة منذ 1926، وفقاً لمقياس الانحراف المعياري السنوي، كما أنَّ تراجعها يكون عادة أكثر حدَّة، وبعد احتساب هذه المخاطر الإضافية، تستعيد الشركات الكبيرة الصدارة، فقد حقَّقت نسبة "شارب" - مقياس شائع للعائد المعدَّل وفق المخاطر- عند 0.39% مقارنة بـ0.3% للشركات الصغيرة.

ولكن لا ينتهي الأمر هنا، فبداية، لا يتعيّن على المستثمرين الاختيار بين الشركات الكبيرة والصغيرة، وتبين أنَّ تحقيق التوازن بين الاثنين يمكن أن يولِّد عائداً مطلقاً أفضل، وعائداً مقارناً معدَّلاً وفق المخاطر أكبر من الاستثمار في الشركات الكبيرة فقط، وذلك لأنَّ الفئتين لا تتحركان بتناغم تام، وبالتالي فإنَّ التخصيص في الفئتين يقلِّص تأثير التقلُّبات الناتجة عن امتلاك أسهم صغيرة فقط، كما يحفظ الاستفادة من جوانبها الإيجابية، وتفوَّق مزيج 50/50 من الشركات الكبيرة والصغيرة على مؤشر "ستاندرد آند بورز 500" بنسبة 0.8% سنوياً منذ 1926 بنسب عوائد إلى المخاطر متماثلة تقريباً.

وبالطبع، ليس أمام الكثيرين 100 عام ليعيشوا ويستثمروا، لذا من الأهمية النظر للبيانات على فترات أقصر، وهنا أيضاً، تحابي الاحتمالات النهج المتوازن، وقد هزم مزيج 50/50 "ستاندرد آند بورز 500" فيما يقرب من 70% من الوقت على فترات تمتد لعشر سنوات منذ 1926، وكانت نسب العوائد إلى المخاطر أعلى بـ 62% من الفترات.

عامل التكلفة

وأما بالنسبة لتكاليف التداول، فهي تمثِّل على الأرجح عبئاً أقل مما يخشاه الكثيرون، على الأقل عند الاستثمار في الصناديق التي تركِّز على مؤشرات الشركات الصغيرة، نظراً لأنَّ الأسواق أصبحت أكثر سيولة ونظاماً مع الوقت، وهو ما خفَّض التكاليف، وعلى سبيل المثال، هزم صندوق "فانغارد غروب" للشركات الصغيرة المؤشر الذي يتتبَّعه بنسبة 0.05% سنوياً منذ إطلاقه في 2000، بالرغم من عدم تأثُّر المؤشر بتكاليف التداول والتكاليف الأخرى.

ومع ذلك، لا يقتنع الكثيرون أنَّ الشركات الصغيرة لديها دور في المحافظ، ولمعرفة السبب، علينا العودة بالزمن عدَّة عقود إلى وقت كانت فيه الشركات الصغيرة بعيدة عن رادار المستثمرين أكثر مما هي اليوم، وفي عام 1978، كتب طالب دكتوراه في كلية الأعمال بجامعة شيكاغو، اسمه رالف بانز، أطروحة غير مسبوقة تثبت أنَّ الشركات الصغيرة تفوَّقت في الأداء تاريخياً على الكبيرة، وعندما نشر البحث بعد ثلاث سنوات، تلاه تأسيس موجة من صناديق الاستثمار التي تركِّز على الشركات الصغيرة، واليوم، يوجد أكثر من 3000 صندوق استثمار وصندوق مؤشرات يركِّزون على الشركات الصغيرة، وفقاً لبيانات "مورنينغ ستار".

قصة تحذيرية

وصادف أنَّه في السنوات اللاحقة لنشر بانز بحثه في 1981، لم تلمع الشركات الصغيرة بقدر ما كانت من قبل، وفي الفترة من 1926 إلى 1980، تفوَّقوا على الشركات الكبيرة بنسبة 3.6% سنوياً بنسب عائد إلى المخاطر أقل قليلاً، كما ربحوا 85% من الوقت خلال فترات ممتدة لعشر سنوات، وحقَّقوا نسب عوائد إلى المخاطر أعلى في 65% من المرات، ومنذ ذلك الحين، كانت القصة مختلفة تماماً، وتفوَّقت الشركات الكبيرة بنسبة 0.9% سنوياً بنسب عائد إلى المخاطر أعلى بكثير، كما أنَّهم هزموا الشركات الصغيرة في 50% من الوقت على فترات تمتد لعشر سنوات، وحققوا نسب عوائد إلى المخاطر أعلى في 72% من الوقت.

ويعتقد الكثيرون أنَّ هذه قصة تحذيرية عن الكيفية التي يمكن أن تفسد استراتيجية استثمار عند الكشف عنها للعالم، ولكن هناك تكملة للقصة، واتسمت السنوات التالية لعام 1980 بفترتين استثنائيتين للشركات الكبيرة؛ الأولى، هي السوق الصاعدة التي استثمرت عقدين في ثمانينيات وتسعينيات القرن الماضي، وحابت الشركات الكبيرة، وفي الأخير رفعت القيم السوقية لها لمستويات قياسية نسبة إلى الشركات الصغيرة، ومنذ 1926، كانت القيمة السوقية للشركات الكبيرة تعادل 87 مرة الشركات الصغيرة في المتوسط، ولكن في ذروة فقاعة الدوت كوم في عام 2000، تضخَّم هذا المضاعف إلى 230 مرة، وهو أعلى مستوى على الإطلاق تمَّ تسجيله حتى الآن (لعشاق الإحصائيات، هو حادث 3.7 سيجما).

أسئلة بلا إجابات

وعندما انفجرت الفقاعة، عاد فارق الحجم بين الشركات الصغيرة والكبيرة تدريجياً إلى مستوياته التاريخية، وظلَّ هكذا خلال العقد الأول من الألفية الجديدة، وهو ما ساعد الشركات الصغيرة على تجاوز الشركات الكبيرة بنسبة 7.5% سنوياً خلال السنوات من 2000 إلى 2009، ولكن في السنوات اللاحقة، تضخَّمت الشركات الكبيرة مجدداً، لتشكِّل أكثر من 200 مرة حجم الشركات الصغيرة، وتفوَّقت في الأداء بنسبة 4.1% سنوياً خلال العقد الماضي.

وللأسف، كلُّ ذلك يترك بعض الأسئلة دون إجابات: هل وصلت الشركات الكبيرة إلى مركز عالٍ و دائم، على حدِّ وصف - الذي قيل في توقيت غير ملائم - الاقتصادي إيرفينج فيشر؟ أم هل هي معرَّضة لعقد آخر مخيب للآمال أمام الشركات الصغيرة؟ أم هل السوق قد دخلت عصراً جديداً من التقلُّبات المتطرفة بين الشركات الكبيرة والصغيرة، دون أن تكسب أياً منهما ميزة على المدى الطويل؟ أم هل ميزة الاستثمار في الشركات الصغيرة - كما تشير السجلات التاريخية- كبيرة بما يكفي لأن توصف بأنَّها إشارة واضحة، وليست مجرد ضوضاء؟

من الصعب التأكُّد من الإجابات، ولكن لحسن الحظ، هناك طريقة سهلة ومعقولة لتجنُّب عدم اليقين: لا تراهن على حجم واحد للجميع.