الحرب تدفع دول أوروبا الشرقية للاستدانة بشكل غير مسبوق

دول المنطقة تتحول نحو أسواق الدين المقومة بالعملات الأجنبية مع اتساع العجز في ميزانياتها

05:29 صباحاً 27 أبريل 2023 حدثت فى 03:53 مساءً 27 أبريل 2023

المصدر: بلومبرغ

تعديل مقياس القراءة

تتراكم في أنحاء أوروبا الشرقية الخسائر المالية الناجمة عن حرب فلاديمير بوتين المستمرة منذ 14 شهراً على أوكرانيا، حيث تُوزع إعانات الطاقة، وتُبنى الجيوش، وتُقدم خدمات إيواء اللاجئين وتوفير التعليم والغذاء لهم.

للمساعدة في سداد هذه التكاليف، تستغل حكومات الدول المجاورة لأوكرانيا أسواق الديون الدولية، بطريقة غير مسبوقة.

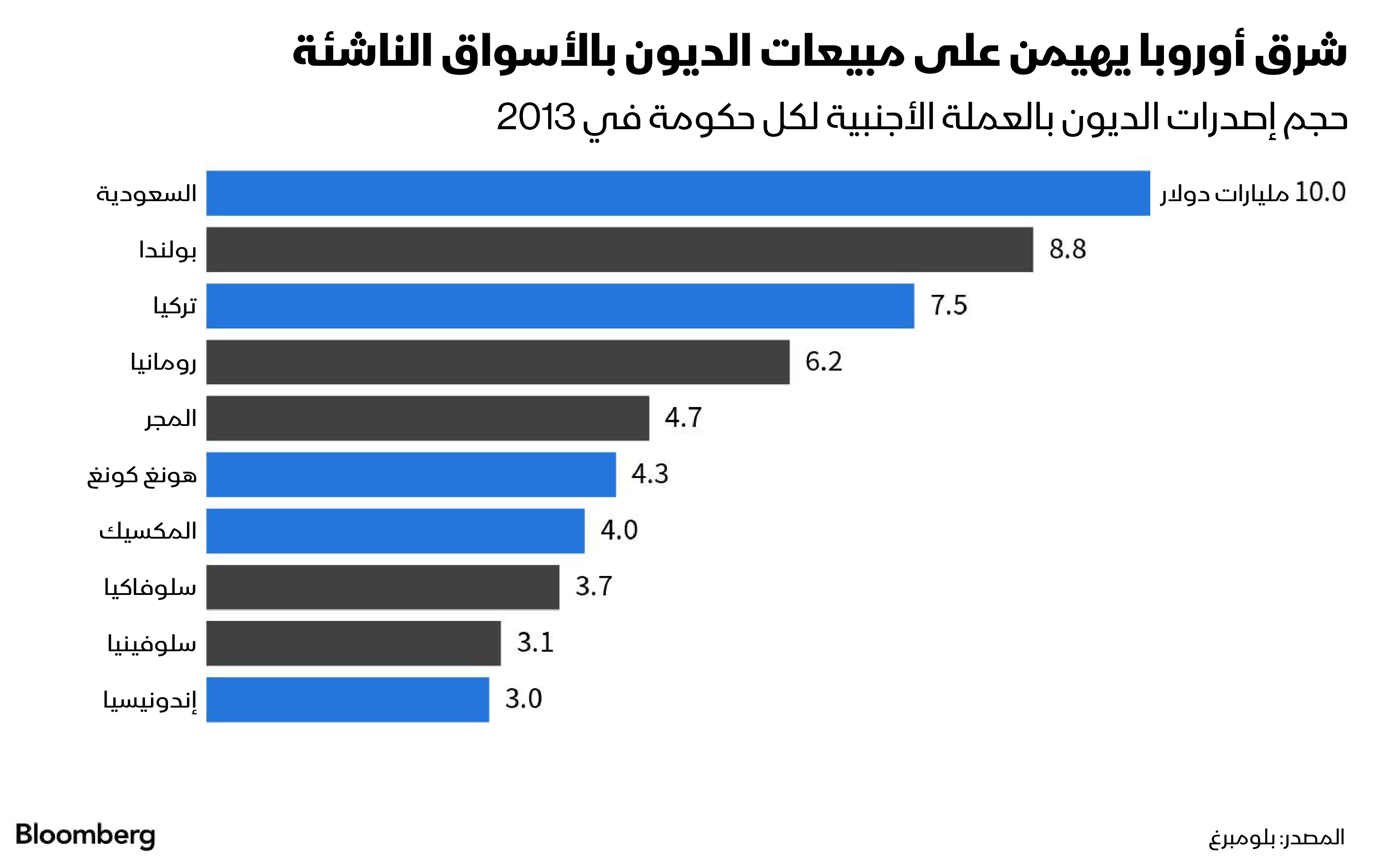

اقترضت الحكومات في أوروبا الشرقية ما يقارب 32 مليار دولار أميركي خلال العام الجاري، أي 3 أضعاف المبلغ للفترة ذاتها من العام الماضي، بحسب بيانات جمعتها بلومبرغ. وللمرة الأولى منذ 12 عاماً، جاءت 3 بلدان من أوروبا الشرقية -بولندا (9 مليارات دولار)، ورومانيا (6 مليارات دولار)، والمجر (5 مليارات دولار)- بين أكبر 5 مقترضين في الأسواق الناشئة من الأسواق الخارجية.

تكلفة عالية

التوقيت ليس جيداً للاستدانة. بات الاقتراض في أسواق السندات أكثر تكلفة بكثير -حتى بالنسبة إلى الحكومات التي تتمتع بتصنيف عالٍ على غرار بلدان أوروبا الشرقية- بعدما رفعت البنوك المركزية حول العالم أسعار الفائدة بوتيرة سريعة خلال العام الماضي. فعلى سبيل المثال، تسدّد بولندا 5.5% فائدة سنوية على سندات جديدة لأجل 30 سنة، في حين لم تكن تلك الفائدة لتبلغ 4% في عام 2021.

12 شهراً على الحرب الروسية الأوكرانية في 12 رسماً بيانياً

ستزيد تكلفة الفوائد المتنامية من عجز الميزانية المتضخم فجأة في المنطقة، وستفاقم الضغوط على المسؤولين الماليين. وإضافة إلى ذلك، فإنه في حال استمر غزو روسيا لأوكرانيا أو تصاعدت عملياته، وكان الإنفاق الممول بالديون ضرورياً عبر كافة أنحاء المنطقة، فربما لا يكون المستثمرون الأجانب على استعداد لاستيعاب السندات الإضافية التي ستُطرح في الأسواق.

هناك دلائل على أن المستثمرين باتوا فعلاً مترددين إلى حد ما. يجري حالياً تداول سندات بولندا المقومة بالدولار بعوائد مشابهة لتلك الخاصة بالبلدان التي وُصفت لمدة طويلة بأنها ذات المخاطر الأعلى، وهي الفلبين وإندونيسيا وأوروغواي.

يقول سيرغي ديرغاتشيف، رئيس وحدة ديون شركات الأسواق الناشئة في "يونيون إنفستمنت برايفتفوندز" (Union Investment Privatfonds) في فرانكفورت، إنه لا يمكنه تحديد أي عوائد إضافية يطلبها المستثمرون لسندات المنطقة حتى الآن، لكنه يعتقد بأن "الموقف يعتمد بطريقة كبيرة" على أمور من الصعب التنبؤ بها، على غرار التطورات على الأرض في أوكرانيا، ما يعني أن حدوث تدهور في ظروف التمويل، يعتبر مسألة "لا يمكن استبعادها، لسوء الحظ".

تضخم العجوزات

يقدّر محللون في بلومبرغ أن يبلغ عجز الميزانية في دول أوروبا الشرقية، 4.3% من الناتج المحلي الإجمالي للمنطقة خلال العام الجاري، ارتفاعاً من 1.3% في 2021.

قال دانيال وود، مدير محفظة أصول الدخل الثابت في شركة "ويليام بلير إنترناشيونال" (William Blair International): "الحرب تؤثر سلباً على العجز المالي من جانبي الإيرادات والنفقات معاً. فهي تخفض معدلات النمو بما يقلص حصيلة إيرادات الحكومة من جهة، أما من جهة الإنفاق، فهي تفرض على الحكومات مساعدة المتضررين بشدة من تصاعد تكلفة المعيشة".

يأتي التحوّل نحو أسواق الديون الخارجية، في وقت يجتاح فيه التضخم اقتصادات أوروبا الشرقية. كان هذا أيضاً ناجماً بطريقة جزئية عن الحرب، التي قلّصت معظم تدفقات الطاقة الروسية إلى المنطقة. ارتفع التضخم إلى نحو 20% في بعض الدول –وهي مستويات لم تسجلها منذ عقود- ما دفع بدوره إلى رفع أسعار الفائدة المحلية بقدر أكبر من الولايات المتحدة الأميركية وبلدان غرب أوروبا. في بولندا على سبيل المثال، وهي أكبر اقتصاد في المنطقة، يبلغ العائد على السندات لأجل 10 أعوم حالياً 6%، أي 4 أضعاف ما كان عليه قبل عامين فقط.

لكن بيع السندات الأجنبية يثير مخاطر رئيسية غير موجودة في السوق المحلية. ففي حال بدأت عملات المنطقة بالانخفاض أمام الدولار الأميركي، كما حدث بشكل دوري على مدى سنوات، فإن ذلك سيفاقم تكلفة سداد ديون هذه الحكومات.

رداً على سؤال حول طفرة الإصدارات، قال زولتان كورالي، رئيس وكالة إدارة الديون في المجر، إن "المستوى المحدد" للديون بالعملة الأجنبية أرخص من الاقتراض بالفورنت المجري، كما أنه يسهم في تنويع قاعدة المستثمرين، إذ "لا يمكن جمع هذا القدر الكبير من التمويل من سوق واحدة".

المجر توقع اتفاقاً مع "غازبروم" في ظل تهديد تكاليف الغاز للاقتصاد

قالت وزارة المالية في وارسو عبر البريد الإلكتروني، إن لدى بولندا نطاقاً في إطار خطتها التمويلية للاقتراض من الخارج، وأدوات للحد من التكاليف إذا لزم الأمر. وأضافت أنه على المدى الطويل، ينبغي أن يرتفع سعر صرف عملة الزلوتي، نظراً للأساسيات الاقتصادية القوية للبلاد، ما يساعد على تخفيف عبء الديون. ولم يكن متاحاً في حينه الاتصال بوزارة المالية الرومانية للتعليق على الأمر.

"بنود إعادة التمويل"

كشفت بيانات جمعتها بلومبرغ عن تراجع مبيعات الأسواق الناشئة من السندات السيادية المقومة بالدولار واليورو إلى 104 مليارات دولار في العام الماضي، وهو أقل مستوى لها منذ 2013. ومن أصل إصدارات بقيمة 32 مليار دولار لدول أوروبا الشرقية خلال العام الجاري، هناك فقط ما يعادل 14 مليار دولار أميركي تقريباً بحاجة إلى إعادة تمويل.

تشتمل زيادة المبيعات على "بند إعادة التمويل" بعد الصعوبات التي واجهتها الأسواق في 2022، بحسب زسولت باب، كبير مديري الاستثمار في "جيه بي مورغان أسيت مانجمنت". وقال: "ارتباط الأمر يتعلق أكثر بتحديد التوقيت الملائم. لم يدخلوا السوق منذ فترة طويلة، ولذلك أدركوا أنهم قادرون على طرح الإصدارات بشروط مواتية تماماً".

أكد محللو "آي إن جي غروب" (ING Groep NV)، ومن بينهم فرانتيسك تابورسكي، أن الاندفاع المبكر لبيع سندات بالعملات الأجنبية خلال العام الجاري، يدل على أن الإصدارات ستتراجع خلال الفترة المتبقية من العام، وهذا يعتبر "قوة دافعة تقنية" في الأجل القريب لسندات المنطقة المقومة بالدولار.

بولندا والمجر تفقدان تمويلاً بالمليارات بعد معركة قضائية مع الاتحاد الأوروبي

توقعت "آي إن جي" أن تتمتع المجر بوضع "مريح"، إذ إنها كانت قادرة على الاستفادة من الأسواق الخارجية مرة ثانية خلال 2023، لكنها لم تكن لديها حاجة إلى ذلك، في حين أنجزت بولندا ما خططت له في وقت مبكر. أشارت "آي إن جي" الأسبوع الماضي إلى أن رومانيا ستحتاج على الأغلب لبيع ديون خارجية أخرى خلال العام الجاري.

قالت كاثي هيبورث، رئيسة قسم ديون الأسواق الناشئة في "بي جي آي إم فيكسد إنكوم" (PGIM Fixed Income)، إنها تفضل "بصورة انتقائية" سندات المنطقة. أضافت أنه بالنظر إلى أن هذه الحكومات باعت سندات كثيرة خلال العام الجاري في السوق الأميركية، بدلاً من سوق منطقة اليورو كما تفعل في العادة، فقد كان هناك طلب قوي من مستثمري الأسواق الناشئة الذين يقيسون عائداتهم باستخدام مؤشرات السندات المقومة بالدولار.

تفوقت الديون السيادية من دول شرق أوروبا على نظيراتها، وجاءت في مقدمتها صربيا بعوائد بلغت 8.1% خلال 2023، تليها رومانيا بـ5.6%، ثم 4.1% للمجر، و2.4% لبولندا، في حين يصل متوسط العوائد على سندات الدول النامية إلى 1.4%، بحسب مؤشرات سندات بلومبرغ المقومة بالدولار.

سطوة سوق السندات

رغم ذلك، يضع الارتفاع المفاجئ لأسعار الفائدة على مستوى العالم فعلياً، ضغوطاً على حكومتي المجر وبولندا. في أعقاب إغرائهما بوجود إمكانية إطلاق العنان لعميات تمويل بمليارات من اليورو من الاتحاد الأوروبي، اتفقت الدولتان بصورة مفاجئة خلال ديسمبر الماضي -بعد أعوام من المواقف المتشددة- على التصدي لمخاوف متعلقة بقوة الممارسات الديمقراطية لديهما. لم تحرز المحادثات تقدماً كافياً بعد توفير الأموال، ما يدفع البلدين إلى اللجوء إلى سوق السندات للحصول على التمويل اللازم.

تتزامن هذه الظروف في بولندا مع سنة إجراء الانتخابات - الأمر الذي قد يزيد الإنفاق بطريقة أكبر. إضافة إلى ذلك، فإن الحكومة مثقلة بدين عام هائل خارج الميزانية وآخذ بالتفاقم، ويُرجح أن يبلغ 638 مليار زلوتي (152 مليار دولار) في 2026، بحسب توقعات خاصة بها.

قال نافز زوك، محلل قسم ديون الأسواق الناشئة السيادية في "أفيفا إنفيستورز" (Aviva Investors) في لندن: "ستبقى حسابات المالية العامة كبيرة خلال العام الجاري، حيث تتعامل المنطقة مع تداعيات الحرب عبر توفير الدعم أو تحويل الأموال للأسر، على غرار الطاقة وسقوف الأسعار، وهو ما نتجت عنه تكلفة مالية ضخمة. وسيستمر العجز بالعملة الصعبة اللازمة للتمويل، بسبب تأخر الحصول على أموال الاتحاد الأوروبي".