بعد قفزات الأسهم الأمريكية.. "مؤشر بافيت" يدق جرس الإنذار

01:25 مساءً 23 مارس 2021 حدثت فى 05:14 مساءً 17 نوفمبر 2023

المصدر: بلومبرغ

تعديل مقياس القراءة

مع ارتفاع مؤشرات أسهم الولايات المتحدة إلى مستويات قياسية جديدة مرة أخرى هذا الأسبوع، تتبادر إلى الأذهان أشهر مقولة لوارن بافيت: "ينبغي على المستثمرين أن يشعروا بالخوف عندما يصبح الآخرون جشعين".

وسوف يشعر أي من مريدي "بافيت" إذا طالع المقياس المفضل للملياردير الأمريكي برغبة قوية في الصراخ رعباً.

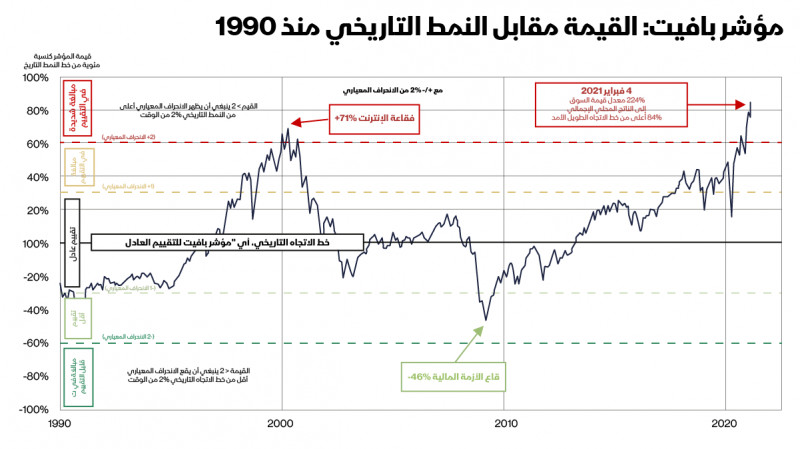

يعتمد "مؤشر بافيت" على حِسبة بسيطة: تقسيم إجمالي رأس المال السوقي للأسهم الأمريكية على إجمالي القيمة الدولارية للناتج المحلي الإجمالي للبلد.

وعَبَرَ المؤشر لأول مرة متجاوزاً ذروته السابقة في عصر "الدوت كوم" في عام 2019. ومع ذلك، فإنه كان صاعداً لعقود من الزمن، وإن كانت هناك تعويذة واحدة يحبها المستثمرون أكثر من بافيت، فهي "الاتجاه هو صديقك".

لكن في الأسابيع الأخيرة، حتى هذا الاتجاه طويل الأمد لم يتمكن من تبرير هذه الفقاعة المنتفخة. فمع ارتفاع القيمة السوقية للأسهم الأمريكية بأكثر من ضعف المستويات المقدرة للناتج المحلي الإجمالي للربع الحالي، فقد ارتفع المعدل إلى أعلى مستوى له، أعلى من اتجاهه طويل الأمد، وفقاً لما ورد في تحليل على مدونة "كارنت ماركت فاليويشين" (Current Market Valuation) والذي يشير إلى حالة "تقييم مبالغ فيها بشدة".

إنذار كاذب؟

وبطبيعة الحال، فإنه مع مع إبقاء الاحتياطي الفيدرالي لمعدلات الفائدة قرب الصفر، وشراء السندات في المستقبل المنظور، ووفرة المدخرات والحوافز المالية الموضوعة لتحفيز نمو ضخم في الناتج المحلي الإجمالي، وأرباح الشركات.. فإنه من العدل أن نتساءل عن ما إذا كان هذا المؤشر الذي يفضله "بافيت" سيشكل واحداً من العديد من الإنذارات الكاذبة التي تم إطلاقها خلال العقد الماضي؟

وقال مايكل أورورك، كبير استراتيجي السوق في "جونز ترادينغ" (JonesTrading): "يلقي هذا الضوء على الهياج الاستثنائي الذي نشهده في سوق الأسهم في الولايات المتحدة. حتى إن توقع المرء أن تكون هذه السياسات (الفيدرالية) دائمة، وإن كان لا ينبغي لها ذلك، فلا يزال هذا لا يبرر الوصول إلى ضعفي متوسط 25 عاماً للأسهم".

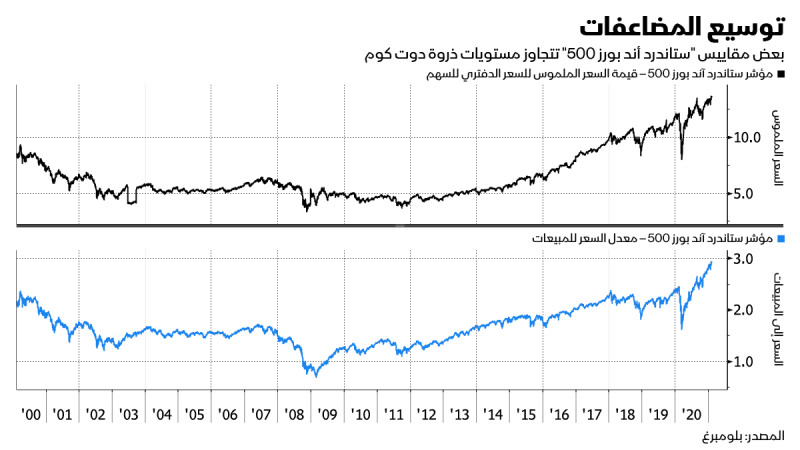

وينضم ابتعاد مؤشر "بافيت" عن اتجاهه طويل الأجل إلى مجموعة متنوعة من مقاييس التقييم الأخرى التي تجاوزت سجلاتها السابقة في الانتعاش من السوق الهابطة الناجم عن الوباء العام الماضي - إن لم يكن سنوات.

تعد نسبة السعر إلى الأرباح، والسعر إلى المبيعات، وقيمة السعر الملموس للسعر الدفتري هي من بين المقاييس التي تجاوزت بشدة مستويات عصر الإنترنت التي افترض العديد من المستثمرين أنها كانت ذروة لا تحدث إلا مرة واحدة في العمر.

المستثمرون لا يخشون تقييمات الأصول المبالغ فيها

تشتهر التقييمات الصاعدة بأنها أدوات سيئة لتوقيت قمم السوق. في الواقع، كل الأدوات كذلك. في الوقت الحالي، يراهن العديد من المستثمرين على أن التعافي من الوباء سيعزز بعض القواسم بنسب مثل هذه، لذا فهم لا يتركون التقييمات تخيفهم.

ارتفع مؤشر "ستاندرد أند بورز 500" بنسبة 1.2% خلال الأسبوع ليغلق عند مستوى قياسي وسط انتعاش في توزيع اللقاحات والتقدم في حزمة التحفيز المالي الجديدة. وقاد قطاع الطاقة، الأفضل أداءً هذا العام، هذا الارتفاع بزيادة 4.3%.

في تلك الأثناء، بلغ العائد على سندات الخزانة لأجل 10 سنوات 1.20% يوم الجمعة، وهو أعلى معدل منذ الانهيار الناجم عن الوباء العام الماضي.

ولا يزال من غير المحتمل أن تقترب أسعار الفائدة من المستوى الذي من شأنه أن يقوض الحالة الصاعدة للأسهم، نظراً لأن عائد أرباح "ستاندرد آند بورز 500" هو 3.1%.

وفي حديثه إلى النادي الاقتصادي في نيويورك هذا الأسبوع، أعاد رئيس بنك الاحتياطي الفيدرالي جيروم باول التأكيد على أن السياسات التحفيزية للبنك المركزي لن يتم الرجوع عنها في أي وقت قريب.

وقال أنو غاغار، كبير محللي الاستثمار العالمي في "كومنويلث فايننشال نيتورك" (Commonwealth Financial Network): "عند المقارنة بأسواق الدخل الثابت، ومعدلاتها، فإن عائد أرباح الأسهم لا يزال إيجابياً، والآن مع إبقاء الاحتياطي الفيدرالي لأسعار الفائدة عند هذه المستويات المنخفضة، فإن ذلك لن يمنح السوق شيئاً إلا الراحة فقط".