قيمتها 21 تريليون دولار.. موجة انتعاش تعم سوق سندات الخزانة الأمريكية

05:14 مساءً 08 مارس 2021 حدثت فى 05:19 مساءً 24 نوفمبر 2023

المصدر: بلومبرغ

تعديل مقياس القراءة

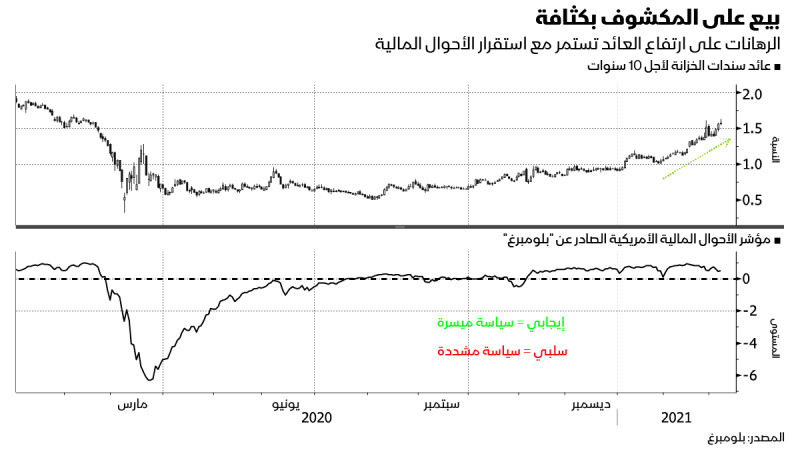

لم يعد الزخم الدائر في سوق المال مقتصراً على "أسهم الميم"، ومصير البائعين على المكشوف، وإنَّما امتدَّ إلى الرهانات القصيرة بشكل متزايد في سوق سندات الخزانة الأمريكية البالغة قيمتها 21 تريليون دولار، مما سيكون له تداعيات حاسمة عبر فئات الأصول.

ووصل العائد على سندات الخزانة القياسية لأجل 10 سنوات إلى 1.62% يوم الجمعة الماضي - وهو أعلى مستوى منذ فبراير 2020 - قبل أن يزداد الشراء في وقت تراجُع الأسعار من قبل المستثمرين الأجانب، وأصبح المتداولون أكثر جرأة بدفع من خلق الوظائف الزائد عن المتوقَّع، وعدم الشعور بالقلق، حتى الآن، من قبل رئيس الاحتياطي الفيدرالي، جيروم باول، إلى جانب القفزة في تكاليف الاقتراض طويل الأجل.

وفي إشارة واضحة إلى ميول المستثمرين، أصبح الطلب على اقتراض أذون السنوات العشر في سوق اتفاقية إعادة الشراء "الريبو" قوياً جداً لدرجة أنَّ الفائدة أصبحت سلبية، وهو ما يعدُّ على الأرجح جزءاً من تحرُّك نحو بيع هذا الأجل على المكشوف.

وتساعد 3 عوامل تشمل المزيد من المحفزات المالية في المستقبل، والسياسة النقدية فائقة التيسير، وحملات التطعيم المتسارعة، في تزايد التصورات عن واقع ما بعد الوباء.

وهناك بالتأكيد مخاطر تواجه السيناريو المتشائم للسندات، وأبرزها أنَّ العائدات قد ترتفع لدرجة تثير الفزع في سوق الأسهم، وتمهد بشكل عام لتشديد الأحوال المالية، وتعدُّ العائدات أحد المقاييس الرئيسية التي يستند عليها الفيدرالي في وضع السياسة، ومع ذلك، لا يبدو أنَّ المحللين في "وول ستريت" يرفعون توقُّعاتهم للعائد في نهاية العام بالسرعة الكافية.

علامات ضَعف الأسهم

وقالت مارجريت كيرينس، المدير العالمي لاستراتيجية الدخل الثابت في "بي إن أو كابيتال ماركتس" (BMO Capital Markets): "هناك الكثير مما يغذي الارتفاع في العائدات..ويكمن السؤال في النقطة التي تصبح عندها العائدات مرتفعة للغاية لدرجة تضع ضغوطاً على الأصول الخطيرة، وتدفع باول للتحرك لمحاولة إخمادها".

وأظهرت أسعار الأسهم بالفعل علامات على الضعف تجاه ارتفاع العائدات، خاصة الأسهم التكنولوجية، وتعدُّ سوق الإسكان مجالاً آخر معرَّضاً للخطر – وهي النقطة المضيئة في الاقتصاد - في ظل الصعود الحاد في أسعار الرهون العقارية.

ودفع ارتفاع العائدات والثقة في تعافي الاقتصاد مجموعة من المحللين لمراجعة توقُّعات عائدات سندات أجل 10 سنوات الأسبوع الماضي، فعلى سبيل المثال، رفع "تي دي سيكيوريتيز"، و"سوسيتيه جنرال" توقُّعاتهما للعائد في نهاية العام إلى 2% من 1.45%، و1.50% على التوالي.

ومن جانبهم، اتجه مديرو الأصول إلى اتخاذ أكبر المراكز الصافية القصيرة على أذون السنوات العشر منذ 2016، وفقاً لأحدث بيانات لجنة تداول العقود الآجلة للسلع.

ضغوط المزاد

ومع ذلك في الأيام المقبلة، ترى "بي إم أو" وصول العائد إلى 1.75% بمثابة العلامة الرئيسية المقبلة، وهو مستوى شوهد آخر مرة في يناير 2020، قبل أسابيع من تسبُّب الوباء في نوبة جنون فوضوية في الأسواق.

وقد تؤدي جرعة جديدة من المعروض طويل الأجل الأسبوع المقبل إلى زيادة جاذبية المراكز القصيرة أكثر، خاصة بعدما تسبَّب الطلب المنخفض القياسي على مزاد الشهر الماضي لسندات أجل 7 سنوات في دفع عائدات سندات 10 سنوات فوق 1.6%، ومن المقرر أن تبيع وزارة الخزانة سندات لأجل 10 و30 عاماً بقيمة إجمالية 62 مليار دولار.

وفي ظل تحسُّن توقُّعات التضخُّم والنمو، يشير المتداولون إلى أنَّهم يتوقَّعون أن يستجيب الفيدرالي في وقت أقرب من المتوقَّع، وتعكس العقود الآجلة لليورو مقابل الدولار حالياً رفعاً للفائدة في الربع الأول من 2032، ونسبته 0.25%، ولكن يتوقَّع المتداولون أن يأتي هذا الرفع في أواخر 2022، أما المسؤولون في الفيدرالي يتوقَّعون أن يبقوا على أسعار الفائدة بالقرب من الصفر حتى نهاية 2023 على الأقل.

وبالتالي، ففي حين يميل السوق نحو العائدات الأعلى، سيكون التفاعل بين السندات والأسهم هو محط التركيز من الآن فصاعداً.

وقالت سوبادرا راغابا، مديرة استراتيجية الفائدة الأمريكية في "سوسيته جنرال": هناك بالتأكيد زخم يدعم ارتفاع العائد، ولكن السؤال هو كيف ستتكيف الأصول الأكثر خطورة مع هذا الهيكل الجديد ؟، وسنراقب السوق الأسبوع المقبل عندما يهدأ الغبار الناتج عن بيانات الوظائف، ونرى كيف سيكون ردُّ فعل سندات الخزانة ؟، وكيف ستتحرك الأسهم استجابة للارتفاع في العائدات ؟".

ماذا نترقب في الأسواق:

الأجندة الاقتصادية

- 8 مارس: بيانات مبيعات الجملة/ المخازن.

- 9 مارس: بيانات تفاؤل الشركات الصغيرة الصادر عن الاتحاد الوطني للأعمال المستقلة "NFIB".

- 10 مارس: عدد طلبات الرهن العقاري الصادرة عن رابطة مصرفيي الرهون العقارية "MBA"، ومؤشر أسعار المستهلكين، ومتوسط الأرباح الأسبوعية، وبيانات الموازنة الشهرية.

- 11 مارس: طلبات إعانة البطالة، ومؤشر راحة المستهلكين الصادر عن مؤسسة الأبحاث "لانجر" ( Langer)، ومسح فرص العمل ودوران العمالة، بالإضافة إلى التغير في صافي قيمة ثروات الأسر.

- 12 مارس: مؤشر أسعار المنتجين، مسح المعنويات الصادر عن جامعة ميشيغان.

أجندة الفيدرالي خالية إلى ما قبل اجتماع لجنة السياسة في 17 مارس.

تقويم المزادات:

- 8 مارس: أذون 13 و26 أسبوعاً.

- 9 مارس: أذون إدارة النقدية لأجل 42 يوماً، وأذون لأجل 3 سنوات.

- 10 مارس: أذون لأجل 10 سنوات.

- 11 مارس: أذون أجل 4 و8 أسابيع، سندات لأجل 30 عاماً.