"المركزي" الهندي يفاجئ المضاربين على الروبية بقرار غير سار

بقلم: Andy Mukherjee

المصدر: بلومبرغ - مقال رأي

03:36 مساءً 11 أبريل 2021 حدثت فى 05:47 صباحاً 28 فبراير 2023

Andy Mukherjee is a Bloomberg Opinion columnist covering industrial companies and financial services. He previously was a columnist for Reuters Breakingviews. He has also worked for the Straits Times, ET NOW and Bloomberg News.

تعديل مقياس القراءة

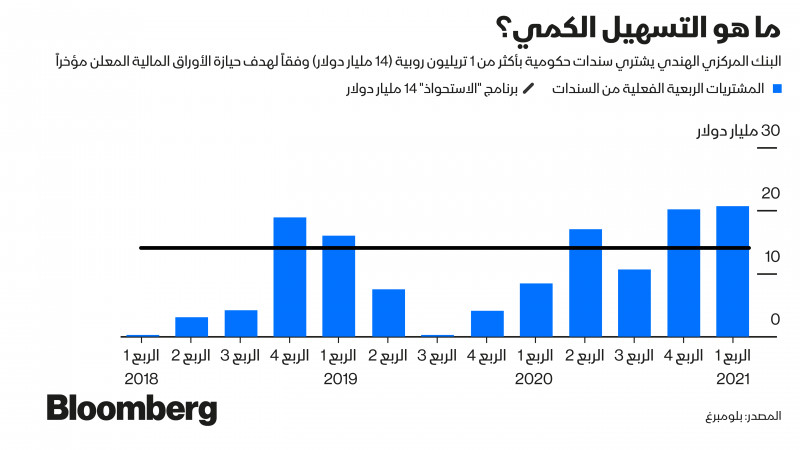

"الهند تنضم إلى الدول التي تطبع النقود"، هكذا تصف مذكرة بحثية لـ "آي إن جيه بنك" التزام بنك الاحتياطي الهندي الصريح بشراء تريليون روبية (14 مليار دولار) من السندات الحكومية هذا الربع.

لكن بما أن هذه الخطوة الجديدة قد حصلت على اسم رائع وهو برنامج الاستحواذ على الأوراق المالية الحكومية، فمن المحتمل أن تمتد وتتوسع.

وقد يؤدي شراء السندات وطباعة النقود على نطاق واسع إلى وفرة في الروبية، ما يؤدي إلى انخفاض قيمتها مقابل الدولار، وهذا هو السبب في أن سوق صرف العملات الأجنبية دفعت بالدولار إلى أعلى بنسبة 1.56% مقابل الروبية، وهي واحدة من أكبر التحركات في يومٍ واحد في العقد الماضي بأسره.

التيسير الكمي

هل هذه هي بداية التسهيل الكمي؟ هذا هو ما يعتقده، روبرت كارنيل، رئيس أبحاث آسيا والمحيط الهادئ في "آي إن جيه بنك"، حيث كتب: "التيسير الكمي، الذي كان في يومٍ من الأيام حكراً على بعض البنوك الاحتياطية المركزية، أصبح الآن سائداً إلى حد كبير".

وانضمت الهند من خلال برنامجها الجديد، إلى إندونيسيا والفلبين في آسيا اللتين انخرطتا في هذه السياسة.

ولا تقع مناورة حاكم بنك الاحتياطي الهندي، شاكتيكانتا داس، ضمن النطاق نفسه. إنها مجرد إعلان رسمي عن مشتريات سندات السوق المفتوحة التي تقوم بها السلطة على أساس مخصص على أي حال.

المثير في الأمر هو قرار البنك بشراء 14 مليار دولار من الديون في هذا الربع، عندما كان إجمالي الأشهر الثلاثة السابقة 20 مليار دولار.

مضاربات الروبية

وبدلاً من تحويل البرنامج إلى تسهيل كمي كامل، يشعر متداولون من أمثال "أرفيند شاري"، كبير مسؤولي الاستثمار في "كوانتوم أدفايزرز"، براحة أكبر بشأن ما وصفه بأنه أداة تسوية منحنى العائد، والتي من شأنها أن تساعد البنك المركزي في إدارة برنامج الاقتراض الحكومي المتضخم. لقد تحول اتجاه العائد القياسي لمدة 10 سنوات بالفعل نحو الهبوط خلال جلستي التداول الماضيتين.

وربما يكون أصحاب الدخل الثابت على حق، فهذه ليست بداية نظام جديد للسياسة النقدية، فيما يتعلق بالتحرك الكبير غير المعتاد في العملة. ولدى أستاذ المالية ومحلل مجموعة المراقبة، أنانث نارايان، من مومباي تفسير بسيط، يقول إن تداول المضاربين بالروبية الهندية أصبح مزدحماً.

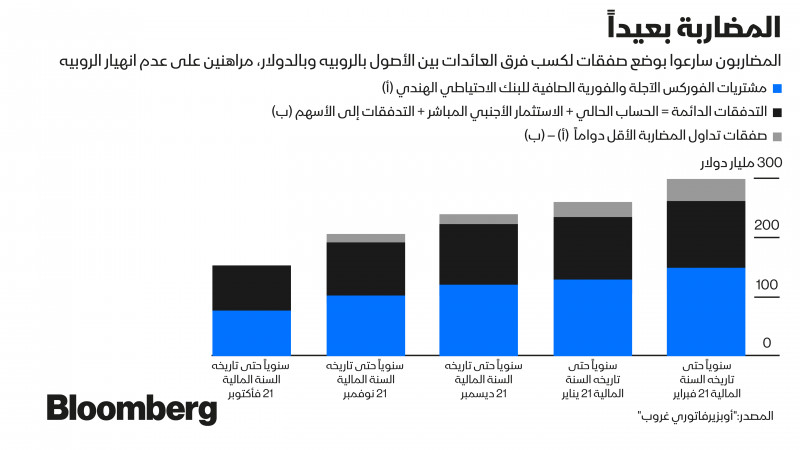

إنها رهانات يقترض فيها المضاربون عملة ذات عائد منخفض، مثل الدولار، لشراء عملة سوق ناشئة ذات عائد مرتفع. طالما أن ما يشترونه (الروبية في هذه الحالة) لا يسقط مثل الحجر، فإنهم يحققون أرباحاً.

لكن تراجعاً مثل الذي حدث يوم الأربعاء سيخيفهم ويؤدي إلى إنهاء الصفقات التي تضخمت، وفق حسابات نارايان، في خمسة أشهر فقط حتى فبراير لتصل إلى 40 مليار دولار.

ما الذي كان يستقطب المضاربين إلى الهند، إلى جانب فرصة كسب عائد ثلاثة أشهر بنسبة 3.3%، من خلال مبادلة الروبية بالدولار الذي اقترضوه بمعدل (ليبور) لمدة ثلاثة أشهر وبأقل من 0.2%؟

قبل يوم الأربعاء، ربما كانوا متأكدين بشكل معقول من أن الروبية، أفضل عملات الأسواق الناشئة أداءً في الربع الأول، ستبقى مدعومة بتدفقات رأس المال القوية، حيث استثمر المتعاملون الأجانب 37 مليار دولار في سوق الأسهم الهندية خلال العام الماضي.

لكن مع وصول التضخم إلى أعلى من نقطة الوسط للنطاق المستهدف للبنك المركزي الذي يتراوح بين 2 إلى 6% بنقطة واحدة، وتذمر المدخرين المحليين بشأن الودائع غير المجزية، كان هناك خطر ضئيل في أن يسلك بنك الاحتياطي الهندي طريق المغامرة.

كانت أمامه فرصة اتخاذ إجراءات غير تقليدية في العام الماضي، عندما قرر بنك إندونيسيا تمويل حرب حكومته مباشرة ضد فيروس كورونا.

وبدأت الأسواق الآن تتوقع أن يرفع الاحتياطي الفيدرالي الأمريكي أسعار الفائدة في وقت أقرب مما أشار إليه حتى الآن، ما سيؤدي إلى هروب رأس المال من الأسواق الناشئة.

مفاجأة المركزي الهندي

إنه الوقت المناسب للحكمة السياسية واستقرار العملة. أو لعل هذا ما كان يراهن عليه مضاربو التداول.

كان المضاربون يتوقعون أن يسحب بنك الاحتياطي الهندي تدريجياً 89 مليار دولار من فائض السيولة المحلية في النظام المصرفي.

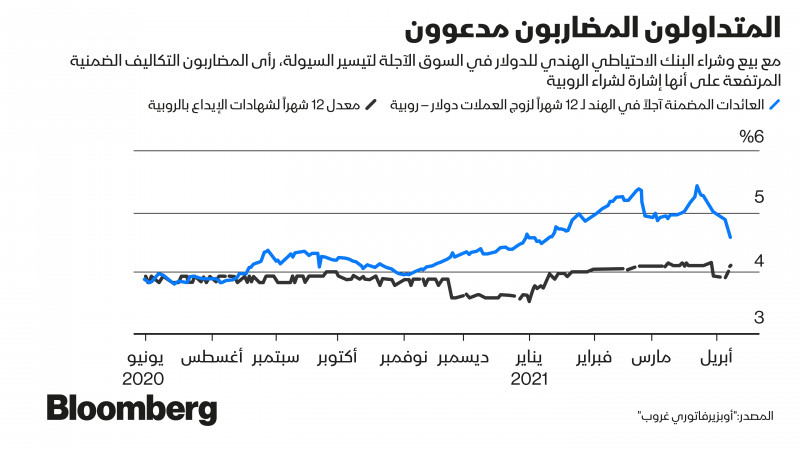

وكانت السلطة النقدية قد فتحت المجال على مصراعيه العام الماضي لملء الفجوات الناجمة عن انتشار كوفيد 19. وبما أن إزالة هذا الفائض عن طريق بيع أوراق البنك المركزي الحاملة للفائدة سوف يستلزم إنفاقاً مالياً واضحاً، فقد كان بنك الاحتياطي الهندي يقوم بذلك عن طريق تحويل بعض مشترياته بالدولار الفوري (ما يحافظ على قدرة الروبية على المنافسة بالنسبة للصادرات) إلى مشتريات آجلة، مصحوبة بمبيعات فورية بالدولار، مما امتص سيولة الروبية.

يقول نارايان إن سعر الفائدة الضمني للروبية المتضمن في هذه العملية الصغيرة أعلى بكثير من سعر سوق المال المحلي، لكنها ليست تكلفة يجب الاعتراف بها صراحة.

كانت الرسالة الموجهة للمتداولين واضحة: من لا يريد شراء عملة يريدها المصدر الوحيد بشدة بحيث يدفع ضمنياً علاوة ضخمة لاستعادتها لمدة عام واحد؟

ولكن بعد ذلك فاجأ بنك الاحتياطي الهندي الجميع. وأتى إعلانه عن شراء السندات وسط عودة ظهور الوباء المشؤوم الذي قد يؤذي عملية التعافي من الإغلاق القاسي في العام الماضي.

وارتفعت الحالات الجديدة التي تم الإبلاغ عنها يوم الخميس إلى رقم قياسي يومي بأكثر من 126,700 حالة، وتضاءلت مخزونات اللقاحات إلى ثلاثة أيام في ولاية ماهاراشترا، الولاية الأكثر تضرراً والتي تضم مومباي، العاصمة المالية للهند.

مخاوف الموجة الثالثة من كورونا

أشارت وكالة "موديز إنفيستورز سيرفسز" إلى الموجة الثانية هذه على أنها تمثل خطراً على السفر الجوي المحلي وعلى جودة الائتمان لمشغلي المطارات.

وقالت شركة "آي سي آر إيه"، وهي الشركة المحلية التابعة لـ"موديز"، إن القفزة في عدد الإصابات يمكن أن تخيف المستثمرين، ما يجعل العمل أكثر صعوبة بالنسبة لممولي المنازل وبنوك الظل الأخرى في توريق أصول التجزئة.

وكان النظام المصرفي في حالة صحية سيئة حتى قبل تفشي الفيروس. وتقول "كابيتال إيكونوميكس"، إن القروض المتعثرة هذا العام قد تصل إلى أعلى مستوى لها منذ 20 عاماً.

وفر هذا الارتفاع المفاجئ في عدم اليقين الاقتصادي للبنك الاحتياطي الهندي مساحة كافية للتحدث عن تراجع العائدات. وانتهز الفرصة، وكشف النقاب عما تم وصفه بأنه برنامج تسهيل كبير، ولكن في الواقع قد يكون مجرد فقاعة صابون. ورغم ذلك فقد شعر التجار المضاربون بالصدمة.

الناس عصبيون جدا في الوقت الحاضر.