هل تريد الشراء في أكبر شركة لإدارة الديون المتعثرة؟.. فكّر جيداً قبل أن تقرر

بقلم: Shuli Ren

المصدر: بلومبرغ - مقال رأي

05:02 مساءً 22 أبريل 2021 حدثت فى 05:19 مساءً 24 نوفمبر 2023

Bloomberg Opinion columnist @bopinion

تعديل مقياس القراءة

تشهد "تشاينا هوارونغ أسيت ماندجمنت " (China Huarong Asset Management Co)، المملوكة بحصة أغلبية لوزارة المالية، موجة بيع في سنداتها الخارجية البالغة قيمتها 22 مليار دولار.

ويتمتع أكبر مدير ديون متعثرة في الدولة بتصنيف ائتماني من الدرجة الاستثمارية ويبلغ العائد على ديونها الآن مثل مطوري العقارات في البر الرئيسي مرتفعي العائد.

وفي الماضي، كان المستثمرون الذين يتدافعون في أوقات الأزمات يجنون مكاسب كبيرة، وفي سبتمبر الماضي عندما نشرت رسالة تحذر من أزمة نقدية في "تشاينا إيفرغراند " (China Evergrande Group)، انهارت سندات شركة العقارات، رغم أنها أصدرت بيانا سريعا تقول فيه إن الشائعات التي تدور حول مؤسستها مفبركة.

والآن، يبتسم على الأرجح هؤلاء الذين اشتروا في وقت التراجع لأن السندات تعافت بعدما عززت "إيفرغراند" ميزانيتها عبر زيادة رأس المال ومقايضة الديون بأسهم. فهل ستكون "هوارونغ" أيضا هدية أخرى من السماء؟.

ويتعين على صائدي الصفقات أن يخطوا بحذر لأن "تشاينا هوارونغ انترناشونال هولدينغز" (China Huarong International Holdings)، التي ضمنت أغلب السندات في وضع مالي أسوأ بكثير من "إيفرغراند"، وبدون مساعدة من شركتها الأم الواقعة في بكين، فإن الشركة التابعة الخارجية ستواجه مشكلات في سداد سنداتها المستحقة العام الجاري.

بيانات تفصيلية

وفي نهاية يونيو - أحدث بيانات مالية متوفرة - كانت "هوارونغ انترناشونال" تمتلك 16.9 مليار دولار هونغ كونغي (2.2 مليار دولار) من النقدية، بينما تبلغ سنداتها مستحقة العام الجاري 3.8 مليار دولار.

ويبدو أن الشركة التابعة الخارجية لا تولد أي تدفقات نقدية على الإطلاق، وفي عام 2019، بلغت تكاليف التمويل وحدها 9.4 مليار دولار هونغ كونغي، مقابل إيرادات بقيمة 9.5 مليار دولار هونغ كونغي من دخل الفائدة والاستثمار، ولم تكن الصورة أفضل في النصف الأول من 2020.

وعلى الورق، تمتلك الشركة الأم نقدية لسداد الديون المستحقة للمستثمرين الأجانب، ولكن هل تريد ذلك؟.

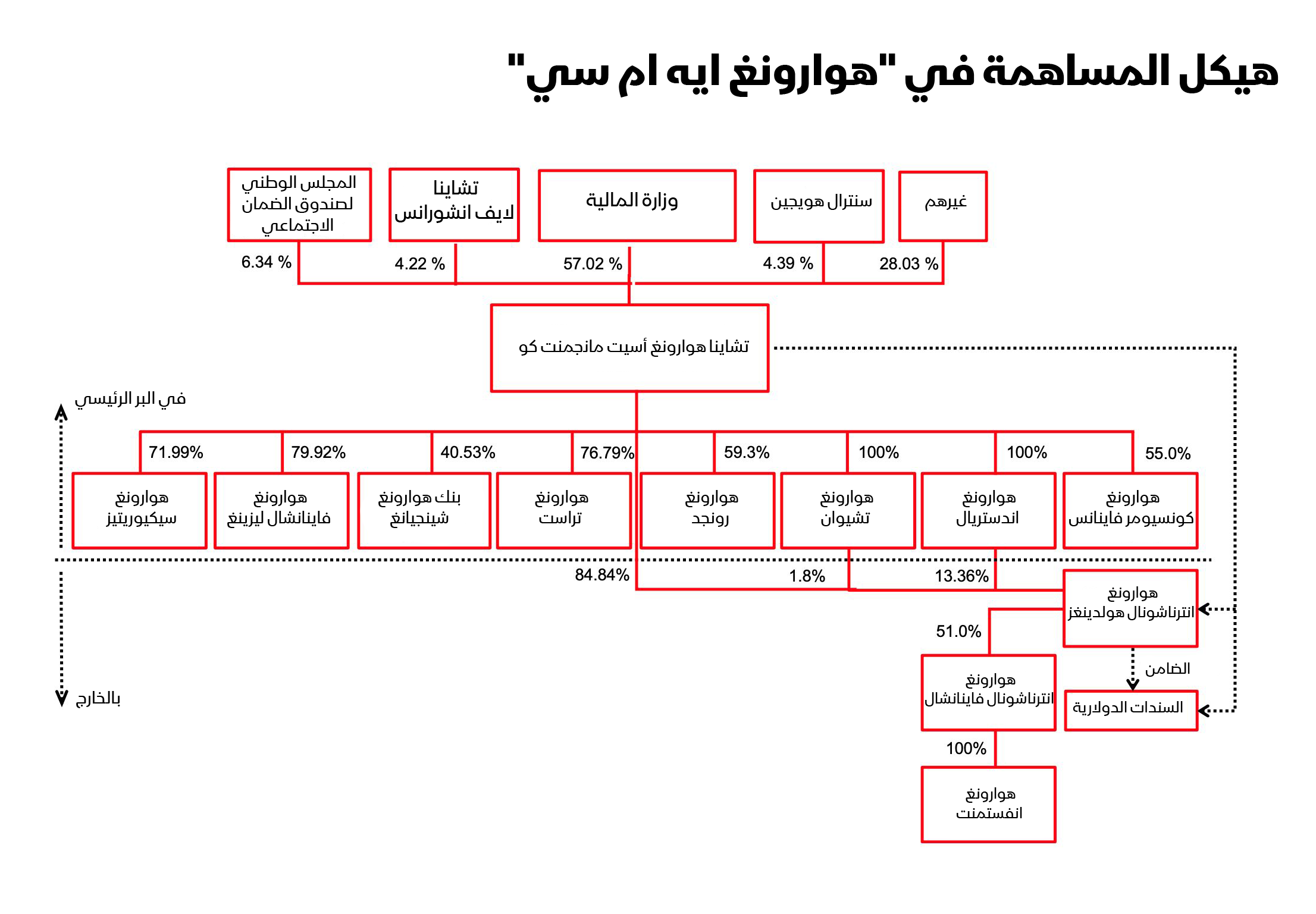

فلنأخذ نظرة على هيكل مؤسسة "هوارونغ. لم تضمن الشركة الأم أيا من هذه السندات، وما تعرف باتفاقية الضمان التي قدمتها على السندات ليست أكثر من مجرد اتفاق غير ملزم ولا تعطيه المحكمة أي ثقل، وليس لدى "هوارونغ" هيكل ممتلكات متقاطع ومعقد، وفي حالة حدوث إعادة هيكلة كبيرة، يمكنها بسهولة فصل وحدتها الدولية لتدافع عن نفسها.

وفيما يلي عملية حسابية بسيطة: اعتبارا من يونيو، امتلكت الشركة الأم لـ"هوارونغ" 1.6 تريليون يوان (240 مليار دولار) من الديون، وفي نفس الوقت، ثلث أصولها البالغة 1.7 تريليون يوان هي نتيجة الاستثمارات الفاسدة وغير الأساسية لمديرها السابق، لاي شاومين، والتي كان ينبغي شطبها منذ وقت طويل، وحوالي نصف الالتزامات عبارة عن قروض من بنوك ومؤسسات مالية أخرى، و20% أخرى تقريبا في صورة سندات وأذون أصدرتها "هوارونغ انترناشونال" وغيرها من الشركات التابعة.

فمن سيتحمل الخسارة الأكبر؟. هل سيحمي المشرعون في بكين المستثمرين الخارجيين في السندات الدولارية والذين ساعدوا جزئيا على السلوك المالي السيئ لـ"لاي" في هونغ كونغ؟ أم سيدعمون البنوك الصينية التي كان من المفترض أن تسوي "هوارونغ" ديونها في المقام الأول؟

بيروقراطية بكين

بعد أن نشرت مقال الرأي الخاص بي يوم الاثنين، اعترض بعض المستثمرين الخارجيين، وجادلوا أن "هوارونغ" هي شركة حكومية مركزية وأن سنداتها مضمونة، وبالفعل، بعد عام قياسي من تعثر الشركات المدعومة من الحكومة "SOE"، يبدو أن السوق أجمع في 2021 على أن بكين ستحمي ديون تلك الشركات وتترك الشركات الإقليمية للإفلاس.

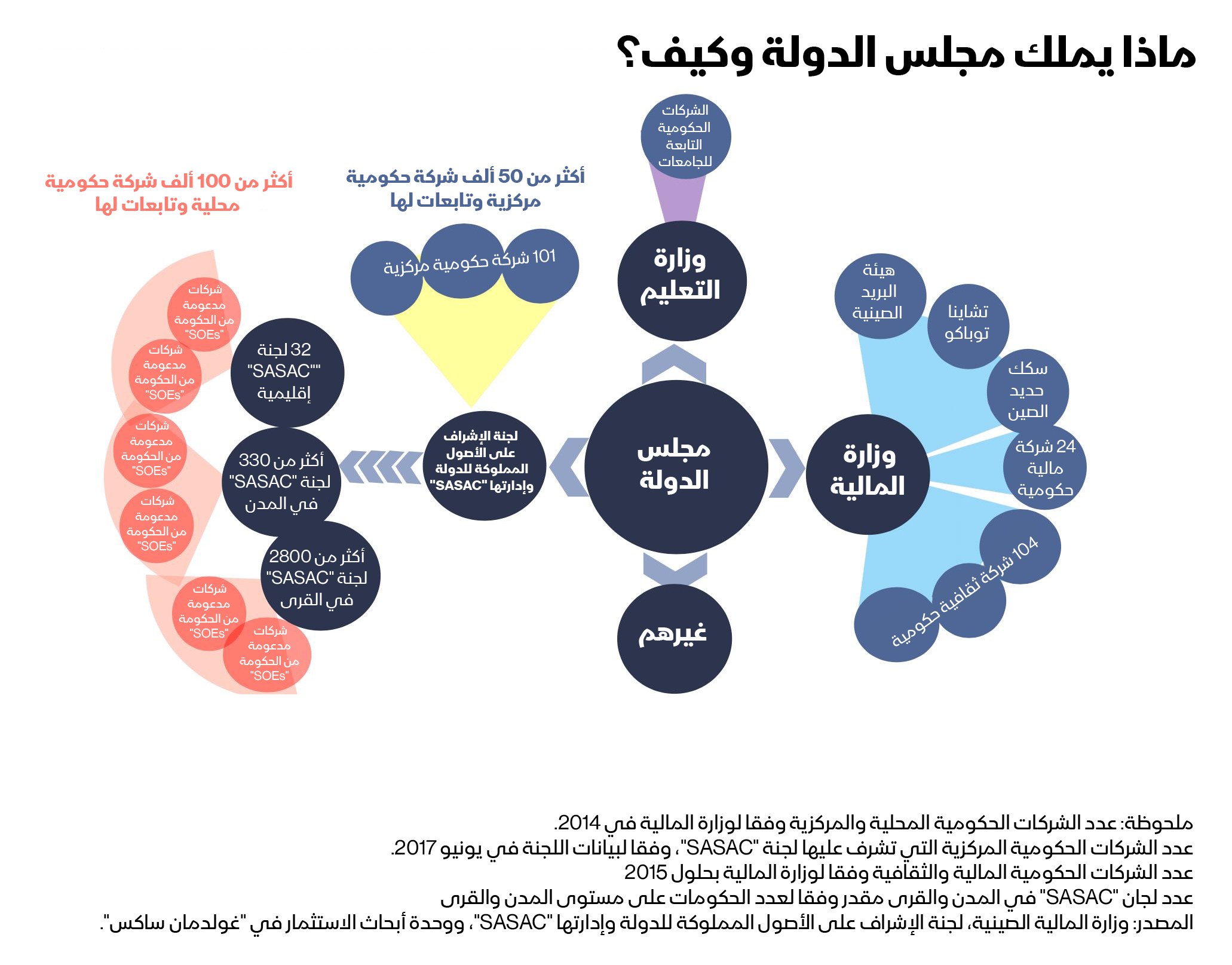

لكن دعونا نكون واضحين، لدى بكين بيروقراطية متفشية، وفي هذه الحالة فإن الشركات المدعومة من الحكومة هي كيانات تجارية تديرها لجنة الإشراف على الأصول المملوكة للدولة وإدارتها "SASAC"، وترفع هذه اللجنة - بجانب وزارة المالية - التقارير إلى مجلس الدولة، أعلى سلطة حكومية يرأسها رئيس وزراء الصين، وحاليا تدير هذه اللجنة 97 شركة حكومية مركزية، و"هوارونغ" ليست من بينها.

إعادة هيكلة

نقلت "كايكسين" (Caixin)، منصة أخبار مالية مؤثرة في الصين، في 1 أبريل أن "هوارونغ" تقدمت بخطة إعادة هيكلة ورسملة "كبيرة" لكي يوافق عليها المساهمون الرئيسيون والسلطات، التي اعتبارا من يونيو أصبحت تتضمن وزارة المالية بحصة نسبتها 57%، ويعد ضخ رأس المال، قد تنخفض هذه النسبة دون 50%.

ويوم الثلاثاء الماضي، نقلت "بلومبرغ" أن الوزارة تدرس نقل حصتها إلى "سنترال هويجين انفستمنت " (Central Huijin Investment Ltd) - وهي وحدة من الصندوق السيادي "مؤسسة الاستثمار الصينية" - التي تستثمر في المؤسسات المالية المملوكة للحكومة، واستحوذت الوزارة على جميع أسهم "هويجين" في 2007، ولكن يخضع مجلس إدارتها لمساءلة مجلس الدولة.

وباختصار، رغم أن وزارة المالية مسئولة بالأخير عن "هوارونغ"، فيبدو أنها نأت بنفسها عن مديرة الأصول المتعثرة عبر البيروقراطية الحكومية.

وكالات التصنيف

يبدو أن الحظ يتحول، فقد وضعت وكالة التصنيف الائتماني "ستاندرد آند بورز" "هوارونغ"، التي لديها تصنيف "BBB+"، تحت المراقبة السلبية مؤخرا، وفي نفس الوقت، راجعت نظرتها لشركة "إيفرغراند"، التي تصنف ديونها عند "B+"، إلى مستقرة، وانضمت لها يوم الثلاثاء وكالة "موديز انفستورز" واضعة "هورانغ" قيد المراجعة لخفض محتمل.

وعندما بيعت "إيفرغراند" الخريف الماضية، قدمت ديونها المستحقة في يونيو 2025 بقيمة 4.7 مليار دولار فائدة نسبتها 8.75% على الأقل في صورة كوبون نصف سنوي، ما أعطى المستثمرين بعض العزاء، ولكن لا يمكن الحديث يالمثل بشأن "هوارونغ"، التي تقدم سنداتها الدائمة البالغة قيمتها 1.5 مليار دولار فائدة نسبتها 4.5% فقط.

وبالنظر إلى عدم قدرتها على الوصول للأسواق الرأسمالية في البر الرئيسي، كانت "إيفرغراند" دائما بحاجة للمستثمرين في السندات الدولارية وكانت مستعدة لإبقاءهم سعداء من خلال أسعار الفائدة الأعلى، أما الشركة الأم لـ"هوارونغ" لا تعتمد عليهم، وإذا تطلب الأمر ستبتر ذراعها الخارجية.