سوق السندات الأمريكية تزدحم برهانات ارتفاع العائد

05:43 مساءً 28 يونيو 2021 حدثت فى 05:19 مساءً 24 نوفمبر 2023

المصدر: بلومبرغ

تعديل مقياس القراءة

يواصل المتشائمون في سوق سندات الخزانة الرهان بثبات على ارتفاع العائدات رغم أن سوق الديون الحكومية الأمريكية على مسار تحقيق أكبر مكاسب فصلية منذ تفشي الوباء في بداية العام الماضي.

ووجه التحول المتشدد في موقف الفيدرالي الشهر الجاري صفعة للمراهنين على موجة بيع في سندات الخزانة وعلى منحنى عائد أكثر انحدارا من خلال تهدئة مخاوف التضخم لفترة قصيرة، وتتداول السندات القياسية لأجل 10 سنوات دون أعلى مستوى وصلت إليه في 14 شهرا في نهاية مارس بمقدار 25 نقطة أساس، وساعد هذا التراجع في تحقيق السوق مكسبا بنسبة 1.5% تقريبا في الربع الجاري، ما قلص خسائر 2021 إلى حوالي 2.8%، وفقا لبيانات مؤشر "بلومبرغ باركليز" حتى يونيو 24.

لكن يرى الكثيرون ممن يتوقعون عائدا أعلى على سندات أجل 10 سنوات بنهاية العام أنه لم يتغير الكثير ليثنيهم عن حجتهم التي تستند بقدر كبير على التوقعات بأن يواصل الاقتصاد التعافي وأن يكون التضخم أكثر من مجرد تهديد مؤقت.

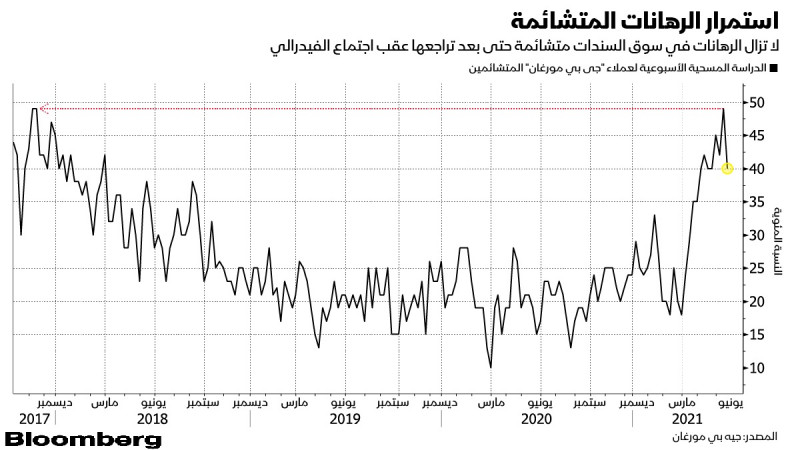

ولم تؤد التكهنات المتزايدة بأن الفيدرالي سيبدأ تقليص برنامجه لشراء السندات في 2021 سوى إلى دعم وجهة نظرهم، ولا تزال الرهانات المتشائمة على سندات الخزانة بالقرب من أعلى مستوياتها خلال السنوات القليلة الماضية، رغم التراجع الحاد بعد اجتماع الفيدرالي، وفق استطلاع للعملاء أجراه "جيه بي مورغان تشيس آند كو".

الأمريكيتان - عائدات السندات الحكومية 10 سنوات

قال مايك شوماخر، مدير الاستراتيجية الكلية في "ويلز فارغو": "كانت السوق تتقدم بخطى متثاقلة في الأشهر الثلاثة الماضية، لكننا لا زلنا متشائمين"، يتوقع البنك أن ينهي عائد سندات أجل 10 سنوات العام في نطاق 2.1% إلى 2.4% وهو أعلى مستوى منذ 2019، مقارنة بحوالي 1.5% الآن.

وقال شوماخر: "أعتقد أن تقليص المشتريات سيدفع بقوة على الأرجح الارتفاع في العائدات"، ويقول إنه من المعقول أن يبدأ البنك المركزي عملية خفض مشترياته الشهرية من السندات والبالغة 120 مليار دولار في وقت لاحق من العام الجاري، موضحا أن "التضخم يساعده على ذلك"، لكنه لا يتفق مع الفيدرالي في أن ضغوط الأسعار مؤقتة نتيجة انتعاش الاقتصاد.

افتراضات وايومنغ

ربما يتضح مصير مشتريات الأصول من قبل الفيدرالي، والتي بدأت العام الماضي لدعم الاقتصاد ومساعدة الأسواق على العمل بسلاسة، بعد أشهر قليلة، ويرى المتداولون تزايد احتمالات أن يعلن الفيدرالي عن تغيير في المنتدى السنوي للفيدرالي في جاكسون هول في وايومنغ في أغسطس.

ومع ذلك، في الأيام المقبلة، ينتظر سوق السندات بيانات الوظائف عن شهر يونيو التي ستصدر عن وزارة العمل يوم الجمعة، بعدما كانت أرقام أبريل ومايو دون الإجماع المتوقع، وأشار الفيدرالي إلى أن استعادة حالة التوظيف لمستوياتها هو هدف أساسي، في الوقت الذي يقيم فيه متى يمكن سحب المحفزات من الاقتصاد، ويقف متوسط التوقعات عند إضافة حوالي 700 ألف وظيفة، وهي ما ستكون ثاني أكبر زيادة منذ سبتمبر.

رغم إظهار المتشائمين لمرونة، فإن الجدل حول العائدات لم ينته بعد، وعلى سبيل المثال، يُظهر مقياس رئيسي في سوق السندات والمعروف باسم العائد الحقيقي أنه لا يزال هناك الكثير من الشكوك حول التوقعات الوردية للنمو في وول ستريت.

يتوقع محللو الفائدة المتفائلون منذ وقت طويل في "إتش إس بي سي هولدينغز" أن عائد السندات لأجل 10 سنوات سينخفض مرة أخرى إلى 1% بنهاية العام الجاري، ويرون استمرار اتجاهات مثل تغير التركيبة السكانية وتضخم أعباء الديون، كما يتوقعون أن يتمكن الفيدرالي خلال دورة التضييق القادمة من رفع فائدته القياسية إلى مستوى لا يتجاوز 1.25% فقط مقارنة بالصفر حاليا.

يرى الخبراء الاستراتيجيون في "بي إم أو كابيتال ماركتس" (BMO Capital Markets) أيضا قوة جذب نحو الأسفل في العوائد، ويتوقعون أن عائد 10 سنوات سيستقر بين 1.35% إلى 1.59% خلال الأسابيع المقبلة، مع "فترة ممتدة من تشديد السياسة" التي تبدو "أكثر احتمالية بكثير من أي إعادة تسعير أخرى مدفوعة بالأسس الاقتصادية".

ماذا تترقب الأسواق

التقويم الاقتصادي

- 28 يونيو: بيانات نشاط التصنيع الصادرة عن الفيدرالي في دالاس

- 29 يونيو: مؤشر أسعار المنازل الصادر عن وكالة تمويل الإسكان الفيدرالية "FHFA"، وأسعار المنازل الصادرة عن "ستاندر آند بورز كورلوجيك" (S&P CoreLogic)، ومؤشر ثقة المستهلك التابع لـ"كونفرنس بورد" (Conference Board).

- 30 يونيو: طلبات الحصول على الرهن العقاري وفقا لرابطة مصرفيي الرهن العقاري، وبيانات التوظيف من شركة "أتوماتيك داتا بروسيسنغ" (ADP)، ومؤشر مديري المشتريات الصادر من الجمعية المحلية لمديري المشتريات في شيكاغو، ومبيعات المنازل قيد التنفيذ.

- 1 يوليو: تخفيضات الوظائف الصادرة عن شركة "تشالنجر"، ومطالبات البطالة، ومؤشر "لانجر" لراحة المستهلك، ومؤشر مديري المشتريات في القطاع الصناعي الأمريكي الصادر عن "ماركيت"، الإنفاق على الإنشاءات، ومؤشر التصنيع الصادر عن معهد إدارة التوريد "ISM".

- 2 يوليو: كشوف الرواتب غير الزراعية، بيانات الميزان التجاري، طلبيات المصانع، وطلبيات السلع المعمرة / الرأسمالية.

تقويم الفيدرالي

- 28 يونيو: خطابات من جون ويليامز من الاحتياطي الفيدرالي في نيويورك، وتوماس باركين من الفيدرالي في ريتشموند، ونائب رئيس الإشراف راندال كوارلز

- 29 يونيو: باركين

- 30 يونيو: رافائيل بوستيك رئيس الفيدرالي في أتلانتا، وباركين

- 1 يوليو: باستيك.

تقويم المزادات:

- 28 يونيو: أذون لأجل 13 و26 أسبوعا

1 يوليو: أذون لأجل 4 و8 أسابيع