لماذا يجب على صناديق إدارة الأصول زيادة الحذر من التضخم؟

بقلم: Richard Cookson

المصدر: بلومبرغ - مقال رأي

11:56 صباحاً 15 يوليو 2021 حدثت فى 05:19 مساءً 24 نوفمبر 2023

Richard Cookson was head of research and fund manager at Rubicon Fund Management. He was previously chief investment officer at Citi Private Bank and head of asset-allocation research at HSBC.

تعديل مقياس القراءة

قد يبدو محافظو البنوك المركزية مرتاحين، لكن الضغوط التضخمية آخذة في الارتفاع بسرعة، وليس فقط في الولايات المتحدة.

على سبيل المثال، يقول كثير من المصنعين إنهم يدفعون أسعاراً أعلى للمواد مقارنة بأي وقت منذ عام 1979، وفقاً لتقرير "معهد إدارة التوريد" لشهر يونيو.

إذا لم تكن هذه مشكلة كافية فإن محافظي البنوك المركزية لا يزالون يركزون بشكل كبير على منع الانكماش، مما يعني أنه عندما سيتحركون سيكون ذلك بالتأكيد أقل من اللازم وبعد فوات الأوان.

مخاطر التضخم

قم بجمع هذه العوامل معاً، من المرجح أن تكون النتائج التضخمية أعلى باستمرار في الأشهر والسنوات القادمة.

لا يتسبب ذلك في حدوث مشكلة لصناعة إدارة الأموال بشكل عام فحسب، بل إنه من المحتمل أن يمثل مشكلة بشكل خاص للشركات الكبرى، وبالتالي يضع حداً للاندماج السريع في هذه الصناعة.

كان أداء الأسواق المالية تاريخياً، مدفوعاً بسياسات نقدية ميسرة للغاية للبنوك المركزية. أعاد مؤشر "إس آند بي 500" نحو 230% منذ يونيو 2011. كما كنت ستواجه صعوبة في عدم مضاعفة أموالك في سندات الشركات.

لا عجب في تدفق الأموال إلى صناعة إدارة الأموال، إذ نما المبلغ المستثمر في الصناديق الخاضعة للتنظيم على مستوى العالم إلى 63 تريليون دولار العام الماضي من 28 تريليون دولار في 2011، وفقاً لـ"معهد شركة الاستثمار" (كان بعض الزيادة، بالطبع، بسبب الأداء).

ومع ذلك، واجه مديرو الصناديق ضغوطاً لزيادة حجمهم، ويرجع ذلك أساساً إلى الضغط الهبوطي المستمر على الرسوم.

لكن الأعباء التنظيمية المتزايدة، والإنفاق على التكنولوجيا الجديدة، من بين أمور أخرى دفعت التكاليف إلى أعلى.

السوق يكافئ الأكبر حجماً

ومن هنا تأتي الحاجة إلى الحجم. ذكرت شركة "إيكيلون بارتنرز" أن في مجال إدارة الأصول العام الماضي عدداً قياسياً من الصفقات.

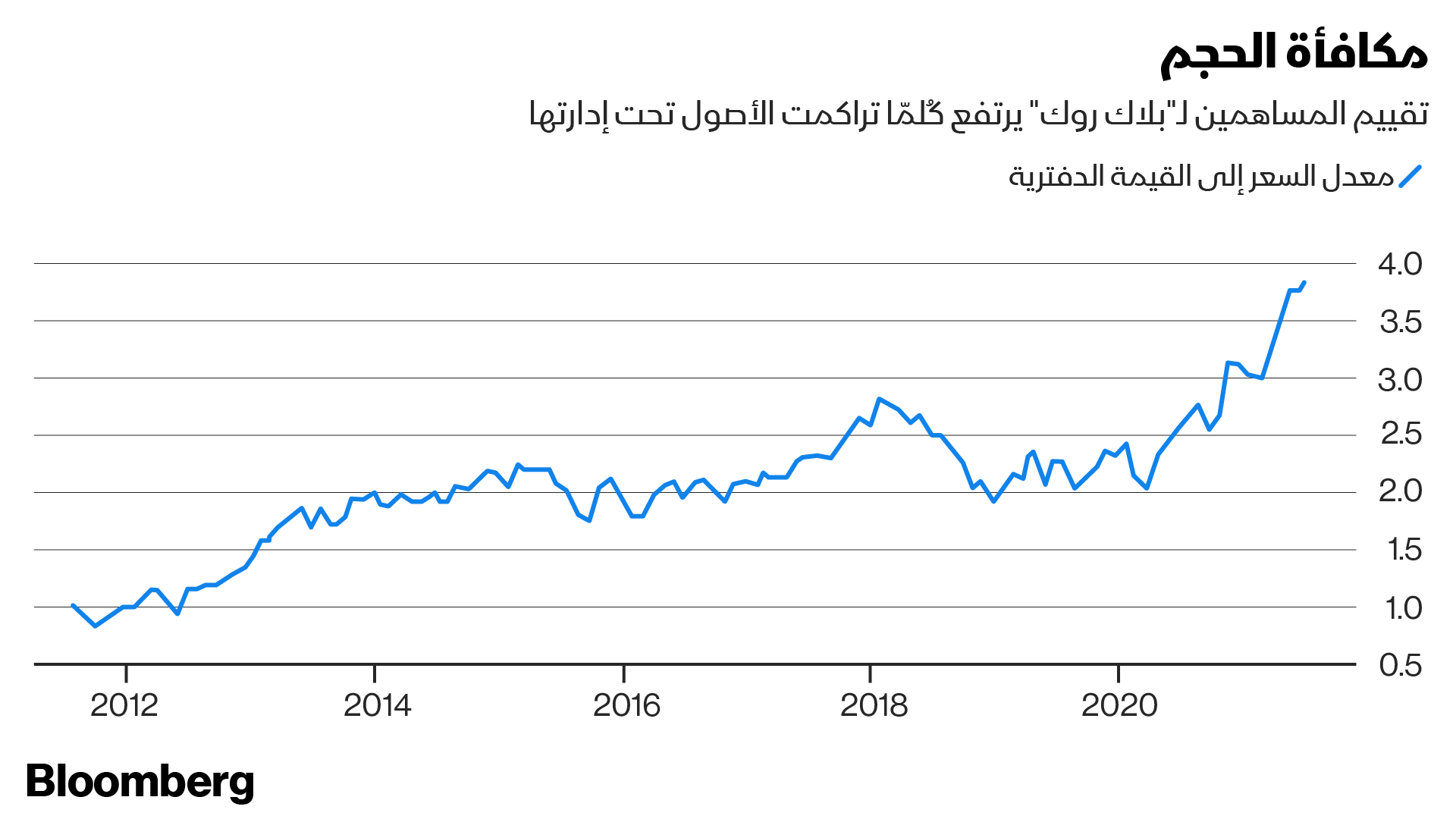

لقد كافأت سوق الأسهم الحجم. إن "بلاك روك"، التي تمثل حالياً نحو 40% من مؤشر "إس آند بي 500" لإدارة الأصول والحفظ، لديها سعر سهم تضاعف إلى 3.8 أضعاف قيمته المسجلة منذ نهاية عام 2018.

العقبة هي أنه من منظور طويل المدى، أن تكون كبيراً فهذا يجلب مشكلات أخرى. ومن أهم هذه الأشياء التي تبيعها شركات إدارة الأموال: العوائد.

على الرغم من أن المديرين التنفيذيين والمساهمين يراهنون بوضوح على أن الأسواق المالية ستستمر في جذب المستثمرين، فإن هذا هراء.

عوائد مستقبلية سلبية

ضع في اعتبارك أن العوائد الضخمة اللاحقة (ما حصلت عليه) قد دفعت بالعوائد المسبقة طويلة الأجل (ما يمكنك توقعه) إلى لا شيء تقريباً في أفضل الأحوال في عديد من فئات الأصول. في بعض الحالات، تكون العوائد السابقة الطويلة الأجل سلبية.

قد تكون الولايات المتحدة المثال الأكثر تطرفاً -وبالتأكيد الأكبر- من بين جميع مقاييس التقييم المتاحة للأسهم على المدى الأطول، تستخدم المقاييس التي توفر أفضل دليل للعائدات المستقبلية بعض المتغيرات للأرباح المعدلة دورياً.

باختصار، كلما زاد مضاعف الأرباح التي تدفعها حالياً، انخفضت العوائد اللاحقة.

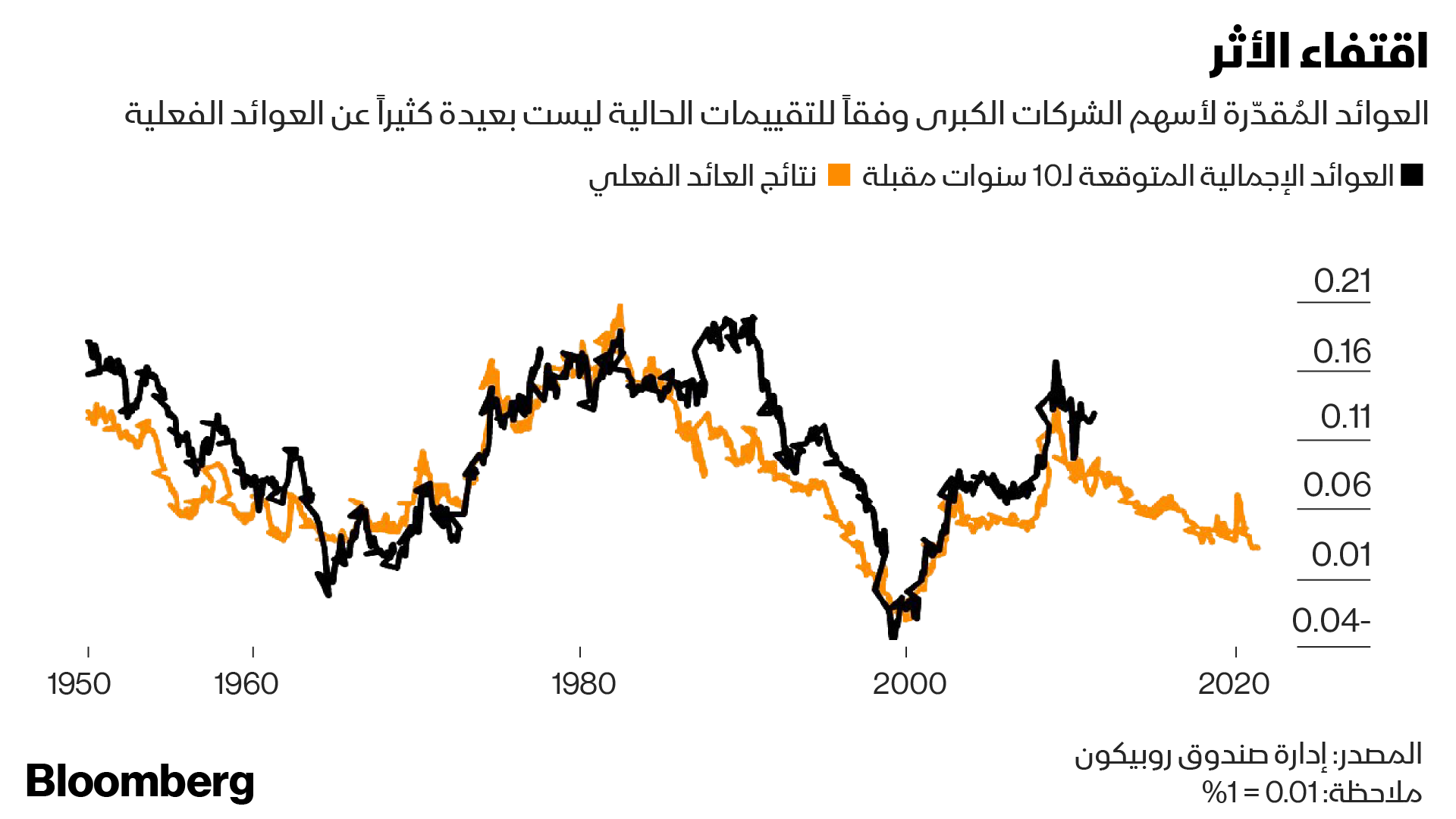

وينظر الرسم البياني أدناه إلى العوائد المقدرة لمدة 10 سنوات مقارنة بالنتائج الفعلية. إنها مناسبة جداً.

نحن قريبون جداً من قمة نطاق التقييم على مدار الأعوام المئة الماضية. نتيجة لذلك، تبلغ العوائد المسبقة نحو 3% قبل أن يأخذ التضخم حصته. وهذا يعني من حيث القيمة الحقيقية أن العوائد الحالية سلبية.

ماذا عن السندات؟

السندات الحكومية تبدو أسوأ. تبلغ عائدات سندات الخزانة الأمريكية لأجل 10 سنوات -0.80 نقطة مئوية تقريباً، بعد أخذ التضخم في الاعتبار.

هذا يعني أنه إذا كانت توقعات التضخم في السوق صحيحة -وهي بالتأكيد كبيرة- فسيخسر المستثمرون 80 نقطة أساس معدلة حسب التضخم كل عام على مدى السنوات العشر القادمة.

تبدو سندات الشركات فظيعة للغاية، بغض النظر عن جزء السوق الذي تفكر فيه. فكلما انخفضت جودة الائتمان كان سلوكها أشبه بأسهم، وكلما ارتفعت جودة الائتمان كان أداؤها يعكس أداء سندات الخزانة. بالنظر إلى تقييم الأسهم، قد لا ينبغي أن يكون مفاجئاً أن عوائد السندات ذات الدرجة الاستثمارية الفرعية –غير جديرة بالاستثمار لك ولي- لم تكن أقل في أي وقت مضى مما هي عليه من حيث القيمة المطلقة أو بالنسبة إلى سندات الخزانة.

في مرحلة ما، من المرجح أن يتأثر مستثمرو الائتمان بانخفاض أسعار الأسهم أو ارتفاع عوائد سندات الخزانة، أو كليهما، كما هي الحال مع الائتمان.

أصول باهظة الثمن

لم يحدث من قبل أن كانت جميع فئات الأصول العريضة باهظة الثمن في نفس الوقت. يؤدي هذا إلى مشكلتين على الأقل لشركات إدارة الأصول، خصوصاً أكبرها.

الأولى هي أنه من غير المرجح أن يحموا المستثمرين حتى في الصناديق التفويضية. تعني مخاطر العمل والمهنة أنه على الرغم من أنهم قد يخفضون القيم على الهامش، فإنهم لا يفعلون أبداً أي شيء جذري لممتلكاتهم أو حتى أي شيء من شأنه أن يساعد كثيراً بشكل فعلي.

ثانياً، والأهم من ذلك، أن الاندماج في الصناعة يعني أن عدداً قليلاً من الشركات العملاقة تتحكم في نسبة كبيرة من الأصول. هم السوق.

إن "بلاك روك" وحدها تدير 9 تريليونات دولار. بإمكان الصناديق التقديرية الأصغر أن تكون ذكية على الأقل، وتتخذ إجراءات بسرعة لكي تحمي مستثمريها.

تضخم قصير الأجل

وهو ما يعيدنا بشكل دقيق إلى التضخم. لا يمكن للبنوك المركزية الاستمرار في رفع أسعار الأصول إلا إذا ظلت الضغوط التضخمية صامتة.

معظم العاملين في صناعة إدارة الأموال -قد لا تدهش من سماع ذلك- يتفقون مع محافظي البنوك المركزية.

في استطلاع حديث أجراه "بنك أوف أمريكا"، قال ما يقرب من 75% من الذين جرى استطلاع آرائهم إنهم يتوقعون أن تكون الضغوط التضخمية الأخيرة قصيرة الأجل.

قد يكونون على حق، ولكن إذا كانوا مخطئين واستمرت معدلات التضخم في الارتفاع بمرور الوقت، فلا يسعني إلا أن أعتقد أنه في مرحلة ما سيكون للأصول المالية رد فعل سيئ نظراً إلى تقديراتها العالية.

إن انحراف العوائد على مدى 36 شهراً من وقت الاستثمار يكون واضحاً جداً للجانب السلبي عندما تكون التقييمات هي الأغنى.

من المفارقة أن أفضل ما يمكن أن تأمله شركات إدارة الأموال هو حدوث انهيار في أسعار الأصول المالية، وبالتالي إعادة تحديد التقييمات إلى مستوى أدنى.

من المحتمل أن يلوموا هذا الهبوط على ظروف غير متوقعة، وهو ما يحدث عموماً. لكن الحقيقة هي أن أسعار كل الأصول المالية إلى حد كبير قد جرى ضخها إلى أعلى بواسطة البنوك المركزية، وعليهم أن يعرفوا ذلك.